Ett nytt investeringsförslag från försäkringsbolaget VitalityLife syftar till att åtgärda bristen på långsiktigt sparande genom att uppmuntra människor att spara mer för pension samtidigt som de tar hand om sin hälsa. Men hur fungerar det, vem kan det gynnas av och vilka är nackdelarna? Denna VitalityInvest-recension sparkar däcken för att ta reda på det.

Ett nytt investeringsförslag från försäkringsbolaget VitalityLife syftar till att åtgärda bristen på långsiktigt sparande genom att uppmuntra människor att spara mer för pension samtidigt som de tar hand om sin hälsa. Men hur fungerar det, vem kan det gynnas av och vilka är nackdelarna? Denna VitalityInvest-recension sparkar däcken för att ta reda på det.

VitalityLife är ett försäkringsmärke som ägs av Discovery, ett sydafrikanskt försäkringsbolag med en stor global närvaro och mer än fem miljoner kunder över hela världen. Det säljer hälso- och livförsäkringar och bygger på konceptet att belöna kunder för deras ansträngningar att leva en hälsosammare livsstil. Gruppen lanserade konceptet i Storbritannien 2007 tillsammans med Prudential och skapade PruHealth och PruProtect, innan Discovery köpte ut Prus andel i det gemensamma företaget 2014. Det handlar nu här under varumärkena VitalityHealth och VitalityLife och dess senaste tillskott är VitalityInvest. Du kanske känner igen dess annonser med olympier Jessica Ennis-Hill och en korvhund.

Livförsäkringskunder kan tjäna Vitality-poäng för saker som att gå till gymmet, äta mer hälsosamt eller besöka tandläkaren. Dessa poäng kan sedan bytas ut mot förmåner och cashback, spa-avbrott och Apple-klockor, samt rabatter på upp till 40 % på försäkringspremier.

Otroligt nog avslöjade Vitality-anspråksdata för 2017 att det gav 60 miljoner pund tillbaka till kunder under året genom hälsofördelar som rabatterade hälsoskärmar, gymmedlemskap och belöningar som aktivitetsenheter, kaffe och biobiljetter.

I stort sett gillar jag VitalityLife som ett försäkringserbjudande. Jag använder faktiskt till och med produkten själv. Du kan läsa min detaljerade Vitality-recension för att få reda på mer detaljer om produktutbudet, gratisprodukterna och varför jag tycker att det är en fantastisk produkt (för rätt personer) som är otroligt kostnadseffektiv och till och med kan spara dig mer än den kostar .

I juni presenterade Vitality VitalityInvest, sitt första investeringserbjudande. Dess svit med tre investeringsprodukter består av en aktie- och andels-ISA, en junior-ISA och en pensionsplan. Pensionsplanen låter kunderna pensionssparande och ta ut sina besparingar när de når pensionsåldern. Investerare kan välja mellan två Vitality-fondintervall:ett aktivt fondsortiment och ett riskinriktat utbud av indexspårare med flera tillgångar med val av fokus på inkomst eller tillväxt. De kan också välja från en rad tredjepartsfonder att investera i.

De nya VitalityInvest-produkterna är för närvarande endast tillgängliga via en finansiell rådgivare. Vitality säger att de har skapat verktyg för kassaflödesmodellering och en personlig beräknad livslängd som rådgivare kan använda för att visa kunder hur hälso- och livsstilsfaktorer påverkar deras förväntade livslängd och ekonomiska planering. Den begränsade distributionskanalen är förståelig, särskilt som aktier och aktier ISA är reglerade investeringsprodukter. Det kommer dock att bli intressant att se om Vitality på sikt erbjuder sitt investeringserbjudande direkt till allmänheten.

Vitality säger att de ville skapa en investeringsprodukt som tar itu med det faktum att människor idag lever mycket längre men inte sparar tillräckligt för att finansiera sina senare år, och som också kan ha dålig hälsa. VitalityInvest syftar till att hjälpa till att minska sparandeklyftan genom att koppla "välbefinnande" till investeringar, och uppmuntra långsiktig beteendeförändring.

Det finns tre delar av produkternas incitamentsprogram:Investment Booster, Retirement Booster och Healthy Living Discount. Här är en snabb genomgång av hur vart och ett av dessa element fungerar:

Vid första anblicken tycker jag att Vitality bör applåderas för deras innovation och försök att lösa ett antal problem som fördärvar konsumenternas pensions- och investeringsplanering. De tre fördelarna som listas ovan skulle kunna hjälpa konsumenterna att investera mer, betala mindre i avgifter och hantera pensionsuttag strategiskt - vilket alla är viktiga aspekter av god ekonomisk planering. Men ingenting är någonsin perfekt, särskilt när man tittar på varningarna inblandade som jag gör nu:

Investeringsboostern kräver att du investerar i VitalityInvests egna fonder. Naturligtvis är det förståeligt eftersom bonusen de betalar åtminstone delvis kommer att finansieras av vinster de har gjort på att debitera dig en årlig förvaltningsavgift under ett antal år. Du får bara en investeringsboost om du har investerat i Vitality-fonder kontinuerligt i fem år, antingen via en Aktier och Aktier ISA, Junior ISA eller Retirement Plan. Så länge du förblir investerad i Vitality-fonder sedan vart femte år, kommer Vitality att ge dig ytterligare ett lyft. Avgörande är att din vitalitetsstatus (dvs. om du lever en hälsosammare livsstil) inte har någon betydelse för denna investeringsboost. Tabellen nedan visar hur ökningen kan läggas över tiden. Det viktigaste att komma ihåg är dock att boosten betalas utöver eventuell tillväxt. Även om uppsvinget är garanterat, är det uppenbarligen inte tillväxten av de underliggande fonder du investerar i. Så om inte de tillgängliga Vitality-fonderna ger anständig avkastning (mot deras icke-Vitality-kamrater) kan du teoretiskt sett fortfarande ha det sämre, trots att du får en bonus. Senare i den här artikeln tittar jag mer i detalj på resultatet för Vitality-fonder och om bonusen faktiskt representerar en bra affär.

| Investeringsperiod | Boost | Kumulerad boost |

|---|---|---|

| 5 år | 2 % | 2 % |

| 10 år | 2,5 % | 4,5 % |

| 15 år | 3 % | 7,7 % |

| 20 år | 3,5 % | 11,5 % |

| 25 år | 4 % | 15,9 % |

| Vart femte år efter 25 år | 4 % | n/a |

För att kunna dra nytta av VitalityLife Healthy Living-rabatten måste du redan ha en VitalityLife-livförsäkring eller en VitalityHealth-försäkring. Du kan läsa min fullständiga Vitality-recension av dessa produkter och varför de är värda att överväga. Det är en liten problematik men understryker varför Vitality Invest är mest lämpad för de personer som redan har en Vitality-livförsäkring eller sjukförsäkringsplan som redan tjänar Vitality-belöningar. Ju högre Vitality-status du har, desto mer sparar du på produktavgifter när du investerar i Vitality-fonder. Uppnå platinastatus och du kan betala £0. Återigen är incitamentet att uppmuntra dig att investera i Vitality-fonder.

| Investeringsvärdet för alla VitalityInvest-produkter | Om du har en kvalificerad VitalityLife- eller VitalityHealth-policy och pengar investerade i Vitality-fonder | För pengar investerade i icke-Vitality-fonder | |||

|---|---|---|---|---|---|

| Bronsstatus | Silverstatus | Guldstatus | Platinastatus | ||

| Upp till £30k | 0,50 % | 0,40 % | 0,25 % | 0,00 % | 0,50 % |

| Belopp över 30k upp till 75k | 0,40 % | 0,30 % | 0,20 % | 0,00 % | 0,40 % |

| Belopp över £75k upp till £250k | 0,30 % | 0,25 % | 0,15 % | 0,00 % | 0,30 % |

| Belopp över £250k upp till £500k | 0,20 % | 0,15 % | 0,10 % | 0,00 % | 0,20 % |

| Belopp över £500k | 0,15 % | 0,10 % | 0,05 % | 0,00 % | 0,15 % |

Retirement Booster är utformad för att avskräcka pensionärer från att spendera för mycket av sin pensionspott för snabbt så att de inte kämpar för att finansiera de senare åren av sin pension. Du kan bara dra nytta av Retirement Booster om du har en kvalificerad Vitality livförsäkring eller sjukförsäkringsplan eller om du lägger till Vitality Plus till din VitalityInvest Retirement Plan för en extra månadsavgift på £3,80. Det beror på att pensionsförstärkningen är baserad på din vitalitetsstatus (dvs hur hälsosam din livsstil är som att gå till gymmet etc.). Återigen måste du ha dina pengar i Vitality-fonder (återigen uppmuntrar dig att investera i deras fonder). Sättet som bonusen fungerar är att ge tillbaka en procentandel av det belopp du har tagit ut från din pension som en engångsbetalning baserat på din Vitality-status, det belopp du har tagit ut och det belopp du har investerat i Vitality-fonder. Den första tabellen nedan visar den procentuella pensionsförstärkning du skulle få.

| Hur mycket inkomst tog du ut under ett år | Procentandel för pensionsförstärkning | |||

|---|---|---|---|---|

| Bronsstatus | Silverstatus | Guldstatus | Platinumstatus | |

| 0 % - 1 % | 10 % | 20 % | 40 % | 50 % |

| 1 % - 2 % | 7,5 % | 15 % | 25 % | 35 % |

| 2 % - 3 % | 6 % | 12,5 % | 15 % | 20 % |

| 3 % - 4 % | 4 % | 7,5 % | 12,5 % | 15 % |

| 4 % - 5 % | 0 % | 5 % | 10 % | 12,5 % |

| 5 % - 6 % | 0 % | 2,5 % | 5 % | 7,5 % |

| 6 % - 7 % | 0 % | 0 % | 2,5 % | 5 % |

| 7 % - 8 % | 0 % | 0 % | 0 % | 2,5 % |

| 8 %+ | 0 % | 0 % | 0 % | 0 % |

Men för att ge detta lite perspektiv låt oss anta att du har 85 % av din pension i Vitality-fonder och att du hade £100 000 i din pensionsplan totalt (och du hade en Vitality-livförsäkring) tabellen nedan visar hur mycket du får tillbaka i pund och pence varje år. Denna del av policyn blir särskilt intressant när du uppnår platinastatus. Det är värt att påpeka att när du blir äldre kommer det sannolikt att bli svårare att uppnå lika många aktiva vitalitetspoäng genom träning som du gjorde tidigare. Det är bara naturen som tar ut sin rätt.

| Hur mycket inkomst tog du ut under ett år | Pensioneringsförstärkare £ | |||

| Bronsstatus | Silverstatus | Guldstatus | Platinastatus | |

| 500,00 GBP | 42,50 GBP | 85,00 GBP | 170,00 GBP | 212,50 GBP |

| 1 500,00 GBP | 95,63 GBP | 191,25 GBP | 318,75 GBP | 446,25 £ |

| 2 500,00 GBP | 127,50 £ | 265,63 GBP | 318,75 GBP | 425,00 GBP |

| 3 500,00 GBP | 119,00 GBP | 223,13 GBP | 371,88 £ | 446,25 £ |

| 4 500,00 GBP | £- | 191,25 GBP | 382,50 GBP | 478,13 GBP |

| 5 500,00 GBP | £- | 116,88 £ | 233,75 GBP | 350,63 GBP |

| 6 500,00 GBP | £- | £- | 138,13 GBP | 276,25 GBP |

| 7 500,00 GBP | £- | £- | £- | 159,38 £ |

| 8 500,00 GBP | £- | £- | £- | £- |

Vitality uppmuntrar dig att investera i sina egna fonder, så du kan bara få rabatter och booster på dess investeringsprodukter (ingen överraskning där). Men det erbjuder också valet av cirka 250 fonder från tredje part, inklusive populära fonder från 20 ledande fondförvaltare inklusive Aberdeen, First State, Fidelity Invesco Perpetual, Jupiter, M&G och Schroders.

Det finns två VitalityInvest-fondintervall (de du behöver investera i för att få bonusarna):Performer-sortimentet med 10 aktiva fonder med hög övertygelse, som förvaltas av Investec Asset Management, och Risk Optimiser-sortimentet med fem riskriktade fonder med flera tillgångar. Performer erbjuder sju tillväxtfonder och tre inkomstfonder, inklusive multi-asset fonder, brittiska och globala aktiefonder och en obligationsfond med absolut avkastning. Risk Optimiser erbjuder fem fonder som använder Vanguard index trackers för att få exponering mot varje tillgångsklass. Tillgångsmixen i varje fond är designad av deras Dynamic Planner för att passa olika riskprofiler, med risknivåer från tre till sju (på en skala från ett till 10) att välja mellan.

När du investerar genom VitalityInvest finns det tre avgifter att betala

De löpande debiteringssiffrorna (OCF) för VitalityInvests aktivt hanterade Performer-sortiment är mellan 0,88 % och 1,03 % per år. Indextracking Risk Optimiser-fonderna har en AMC och OCF på 0,4 % per år. Avgifterna för icke-Vitality-fonder varierar och definieras av de enskilda fondförvaltarna. Som ett exempel är den passiva Vanguard US Equity-indexfonden prissatt till bara 0,10 %, medan Schroder Small Cap Discovery är 0,98 %. OCF inkluderar Vitalitys investeringsförvaltnings- och fondadministrationsavgifter och eventuella avgifter från tredje part, men exkluderar transaktionskostnader (kostnaden för att köpa eller sälja tillgångar inom en fond).

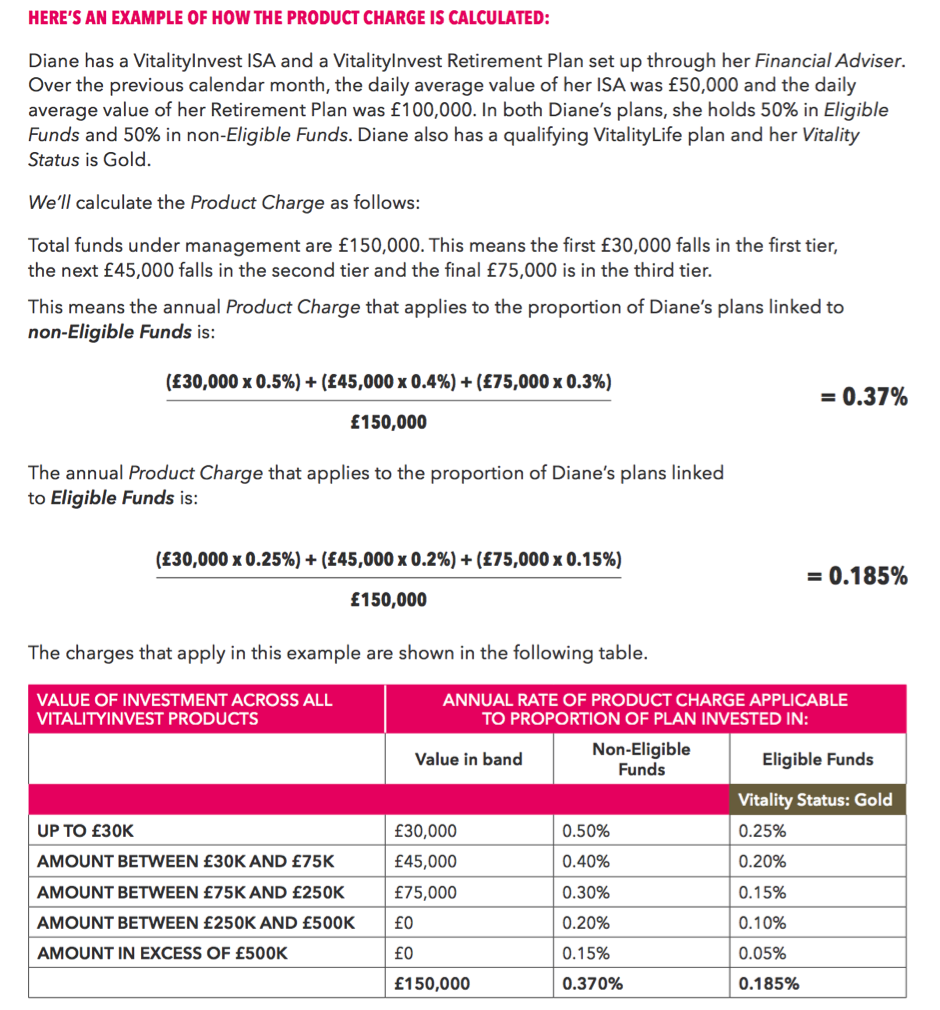

Det kommer också att finnas produktavgifter att betala, och dessa är ganska komplicerade att beräkna. Företaget driver ett nivåsystem, med produktavgifter beräknade efter storleken på din investeringspott, din Vitality-status (vilket betyder om du är klassad som en brons-, silver-, guld- eller platinakund) och hur mycket av dina pengar som investeras i kvalificerad kontra icke-berättigade medel. Om du till exempel hade mindre än £30 000 i VitalityInvest-produkter skulle din årliga produktavgift vara 0,5 %, falla till 0,4 % om du hade £30 000 till 75 000 £, och så vidare ner till den lägsta satsen på 0,15 % om du hade över £500 000 investerade.

Vitality har kommit med ett exempel för att visa hur avgifterna kan fungera för en enskild kund (klicka på bilden för att förstora):

Så detta betyder att Diane betalar totalt £416,28 i produktavgifter varje år för hela sin portfölj. Och eftersom hon skulle behöva köpa dessa produkter via sin finansiella rådgivare, skulle hon också betala en initial eller pågående rådgivareavgift från sin investeringsplan, plus fondavgifterna. Det blir snart igen.

Så även om gruppen trumpetar ut de rabatter som kunderna kan få genom sitt incitamentssystem, ser de avgifter du kan betala överlag ganska höga ut, särskilt om du investerat i de passiva Risk Optimizer-fonderna. Om du köpte en FTSE 100-indexspårare direkt från Vanguard via deras Vanguard Investor-plattform (även om de inte erbjuder någon pensionsprodukt ännu), skulle du betala en OCF på 0,06 %, jämfört med 0,4 % i Vitalitys Risk Optimiser-fond.

Eller så kan du gå robo-rådgivarens väg och köpa en balanserad portfölj av börshandlade fonder från en leverantör som WealthSimple, Wealthify eller Nutmeg. Muskot, till exempel, debiterar dig 0,25 % på en fast allokering, riskklassad portfölj över 100 000 £ som balanseras om en gång om året. Dianes portfölj på 150 000 pund skulle kosta henne uppskattningsvis 11 pund per vecka i avgifter om hon investerade den med muskotnöt, totalt 528 pund per år, utan något annat att betala.

Naturligtvis, sammantaget, kan du känna att hälsofördelarna är värda kostnaden om ditt Vitality-medlemskap får dig till gymmet varje vecka när du var en soffpotatis förut.

När det gäller Vitality-fonder som kvalificerar dig för alla ovanstående belöningar och incitament faller de inom Performer-sortimentet och Risk Optimizer-sortimentet.

Investec Asset Management driver fondsortimentet Performer. Gruppen betonar att fonderna är aktivt förvaltade och strävar efter att överträffa sina jämförelseindex.

Risk Optimiser-sortimentet består av Vanguard index tracker-fonder och syftar till att leverera långsiktig avkastning genom både inkomst- och kapitaltillväxt. Vitality säger att de noggrant övervakar fonderna för att se till att de håller sig i linje med sina inställda investeringsrisknivåer och balanserar om efter behov. Det finns ännu ingen information om fördelningen av de underliggande portföljerna på koncernens webbplats, även om det finns resultatdata tillgänglig från september 2017.

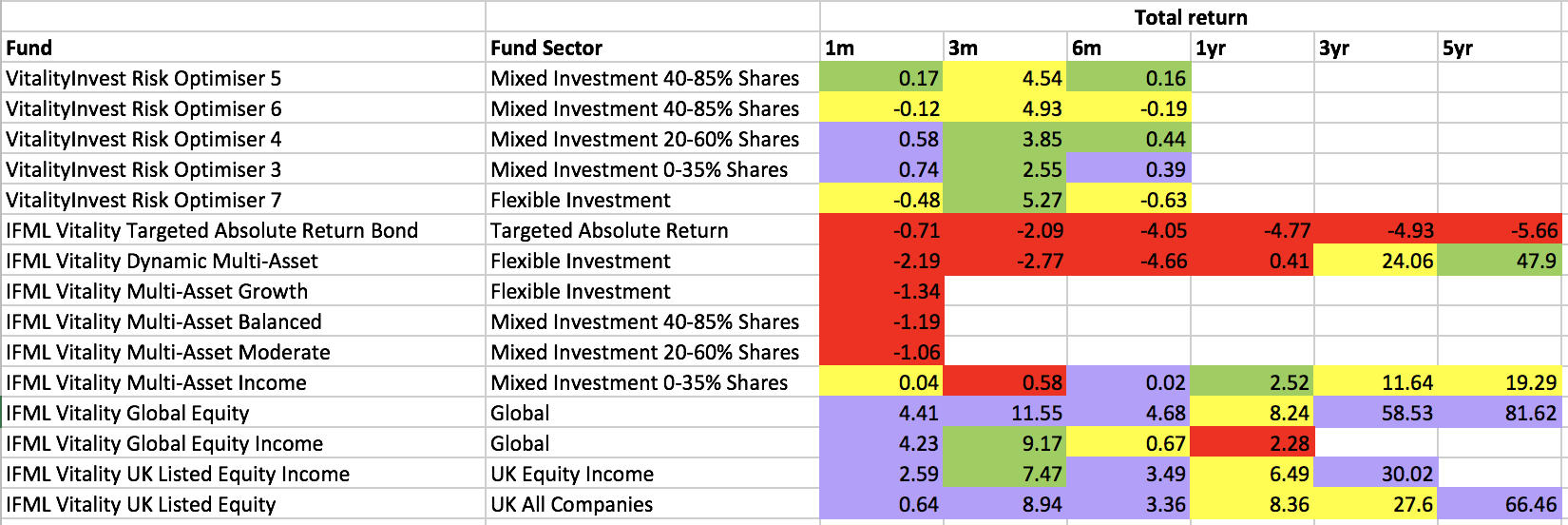

Tabellen nedan (klicka för att förstora) visar resultatet för de olika Vitality-fonderna som ingår i deras eget sortiment. Tabellen är färgkodad för att visa resultatet mot respektive fonds egen jämförelsegrupp. Rött och gult visar att fonden har presterat sämre än marknadsgenomsnittet medan lila och grönt betyder att de har presterat bättre än sin jämförelsegrupp. Som du kan se finns det en viss stark utveckling från Performer UK-aktiefonderna och globala aktiefonder, men andra lämnar mycket övrigt att önska. När det gäller Risk Optimizer-fonderna är det för tidigt att göra en bedömning, men eftersom dessa är indexspårare kan du förvänta dig att de följer det långsiktiga genomsnittet på marknaden

nyckel:lila är 1:a kvartilens prestation, grönt är andra, gult är 3:e och rött är 4:e kvartilens prestanda (dvs. i de nedre 25 % av medlen för prestation)

nyckel:lila är 1:a kvartilens prestation, grönt är andra, gult är 3:e och rött är 4:e kvartilens prestanda (dvs. i de nedre 25 % av medlen för prestation)

Även om jag gillar Vitalitys försäkringserbjudande för vissa personer (se min fullständiga Vitality-recension) ser investeringsförslaget inte lika övertygande ut. På plussidan är online-elementet bra, som med de flesta Vitality-produkter. En av de stora nackdelarna är dock kostnaden, med passiva fonder som fortfarande ser dyrare ut än vissa robo-rådgivare eller passiva motsvarigheter, även med de olika rabatterna på ett hälsosamt liv inräknat. Du måste vara långsiktig och betala i en hygglig summa för att få ut det mesta av de utlovade avgiftssänkningarna, och det finns ett begränsat investeringsval bland koncernens egna fonder. Ja, du skulle kunna hålla tredje parts medel istället, men då skulle du gå miste om många av incitamenten. Jag är faktiskt ännu inte övertygad om att, bortsett från några av Vitalitys egna aktiefonder, eventuella incitament eller booster från Vitality inte skulle kompenseras av fondens underavkastning jämfört med den bredare marknaden. Incitamentet finns verkligen för att hålla dina tillgångar under Vitalitys förvaltning eftersom det är så de tjänar sina pengar genom att debitera dig en procentuell avgift på din förmögenhet varje år. Det finns dock en mycket reell möjlighet att investerare kommer att hänga på underpresterande Vitality-fonder (om de underpresterar) för att få den utlovade bonusen. Det ligger inte i investerarens intresse eftersom det inte finns någon garanti för att en ökning skulle motverka eventuell underprestation. Det är nästan alltid bättre för investerare att se över sina fonder och göra nödvändiga förändringar i stället för att bara köpa och behålla pengar på obestämd tid.

En annan fråga är att VitalityInvest för närvarande endast är tillgängligt via finansiella rådgivare. Med tanke på komplexiteten i VitalityInvest-erbjudandet, särskilt dess laddningsstruktur, kanske rådgivare inte är så angelägna om att rekommendera det till kunder. Med avslöjandereglerna under MiFID II nu strängare än någonsin, kan en komplicerad produkt som denna medföra en administrativ börda och kostnadsbörda som kan vara störande för vissa IFA. Å andra sidan kunde jag se rådgivare som gärna rekommenderar en produkt som uppmuntrar positivt konsumentbeteende. Ur ett efterlevnads- och klagomålsperspektiv kan det bara vara bra att uppmuntra människor att spara mer och att på ett förnuftigt sätt hantera sin uttagsstrategi. Bara tiden kommer att utvisa hur rådgivaren kommer att reagera.

Produkten är komplex att förstå vilket kommer att skjuta upp en del. I slutändan skulle VitalityInvest förmodligen vara attraktivt för någon som redan innehar koncernens försäkringsprodukter. De skulle behöva vara glada över att stanna hos Vitality på lång sikt för att skörda fördelarna av de olika incitamenten och rabatterna som kan ta tid att bygga upp. Om du är en hälsonöt eller en gymkanin och du är glad att bära en fitnesstracker för att få en bättre affär på din investeringsportfölj, se för all del på VitalityInvest som ett alternativ. Det där VitalityInvest skulle kunna bli intressant är om de marknadsförde det direkt till konsumenter och minskar behovet av att betala rådgivareavgifter (så att den totala kostnaden minskar). Eller så kanske endags Vitality erbjuder rabatterad tillgång till erbjudanden från tredje part som de robo-rådgivare som nämns.

Om du är intresserad av att veta mer om VitalityInvest och om det är lämpligt för dig kan du hitta en ansedd finansiell rådgivare via en sida som Vouchedfor.

Det bästa sättet att investera pengar

3 smarta ställen att spara nu

Vinovest recension:Investera i fint vin

Opinionsbyråns granskning

SmartAsset granskning

Netwealth recension – är det det bästa sättet att investera över £50k

InvestEngine recension – är det det billigaste sättet att investera?

Circa5000 recension:Är den här appen det bästa sättet att investera i planetens framtid?