Moneyfarm är en av en ny sort av robo-rådgivare som hanterar kunders investeringar på ett billigt och enkelt sätt att förstå sätt. Den uppnår detta genom att använda börshandlade fonder (ETF). Medan den använder passiva investeringar, hanteras Moneyfarms investeringsportföljer på diskretionär basis (dvs. Moneyfarm fattar investeringsbesluten åt dig) via ett investeringsteam som ger en taktisk tillsyn. Till skillnad från vissa andra robo-rådgivningsföretag tillhandahåller Moneyfarm också begränsad finansiell rådgivning online när du väljer en portfölj.

Moneyfarm är en av en ny sort av robo-rådgivare som hanterar kunders investeringar på ett billigt och enkelt sätt att förstå sätt. Den uppnår detta genom att använda börshandlade fonder (ETF). Medan den använder passiva investeringar, hanteras Moneyfarms investeringsportföljer på diskretionär basis (dvs. Moneyfarm fattar investeringsbesluten åt dig) via ett investeringsteam som ger en taktisk tillsyn. Till skillnad från vissa andra robo-rådgivningsföretag tillhandahåller Moneyfarm också begränsad finansiell rådgivning online när du väljer en portfölj.

För att kunna ge en oberoende Moneyfarms pensionsöversyn har jag inte bara registrerat ett konto online utan har också besökt deras kontor för att se hur deras Chief Investment Officer och hans team investerar kunders pengar. Som en av de mest citerade investeringsexperterna i nationell press kommer detta alltid att vara en viktig faktor för mig när jag granskar Moneyfarms pensionsprodukt.

Jag vill också göra dig uppmärksam på att eftersom Moneyfarms pension kan vara lämplig för vissa läsare (läs hela recensionen nedan), säkrade jag därför ett exklusivt erbjudande för MoneytotheMasses.com läsare som innebär att om du investerar i en Moneyfarm pension kan du få upp till £1 000 som kontantbonus*

För insynens intresse får jag en liten avgift från Moneyfarm om du utnyttjar erbjudandena. Men redaktionellt oberoende är av yttersta vikt för MoneytotheMasses.com och på inget sätt har denna recension eller mina åsikter någonsin påverkats av tredje part. Jag har inkluderat en länk till Moneyfarm längst ned i den här artikeln som du kan använda och MoneytotheMasses.com kommer inte att få någon betalning från din remiss.

Moneyfarm* bygger och förvaltar en pensionsportfölj åt dig som syftar till att uppfylla dina pensionsmål. Produkten är en målpension, vilket innebär att din portfölj regelbundet balanseras om av Moneyfarm för att maximera dina investeringar och hålla reda på dina ekonomiska mål baserat på ditt valda pensionsdatum och riskinställning.

Varje pension från Moneyfarm skapas genom att erbjuda reglerad investeringsrådgivning online och en diskretionär förvaltningstjänst. Istället för att behöva ta sig tid på telefon eller besöka en finansiell rådgivare på deras kontor, hanteras hela Moneyfarm-processen online.

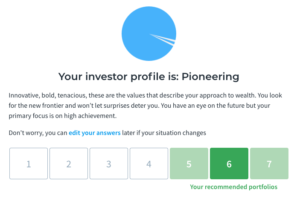

Allt du behöver göra är att svara på ett frågeformulär online som hjälper dig att bestämma din riskaptit genom att bedöma dina mål, tidshorisont, ekonomiska situation och inställning till risk. Innan din portfölj sätts upp behöver du också ge en indikation på hur länge du vill spara, dvs när du vill gå i pension.

Du kommer då att rekommenderas en portfölj av börshandlade fonder (ETF) byggda och drivna av dess team. Du behöver inte oroa dig för de fonder du väljer eller särskilda regioner eller sektorer eftersom allt detta hanteras som en del av den diskretionära förvaltningstjänsten.

När du har blivit rekommenderad en portfölj baserat på din användarprofil granskas denna rekommendation minst årligen av Moneyfarm. På varje årsdag får du en varning om att uppdatera din profil och riskenkät om du inte har gjort det under året. Moneyfarm kommer sedan att berätta om din nuvarande portfölj fortfarande är lämplig eller om du behöver byta till någon av de andra sex portföljerna för att minska/öka investeringsrisken du tar.

Kombinationen av att använda en måldaterad pension tillsammans med finansiell rådgivning gör att när du närmar dig pension kommer Moneyfarm givetvis att rekommendera att du tar mindre investeringsrisk innan du får tillgång till din pension. Denna minskade risk kallas "livsstil" inom den finansiella planeringsvärlden. Även om det finns ett manuellt (snarare än diskretionärt) element i Moneyfarms process i och med att du måste acceptera deras nya rekommendation, är det ändå en form av livsstil och jag förstår inte riktigt varför Moneyfarm inte lyfter fram detta i sin marknadsföring. Det är ett stort positivt ur min synvinkel.

Mycket pressbevakning, och även sökresultaten för 'Moneyfarm pension', hänvisar till Moneyfarm pension som en självinvesterad personlig pension (SIPP). Men en fullständig SIPP låter vanligtvis en sparare välja och hantera sina egna investeringar från ett brett urval av leverantörer. Moneyfarm erbjuder bara ETF:er och väljer dem åt dig, vilket innebär att deras produkt fungerar mer som ett personligt pensionssystem.

Oavsett vilket kommer du fortfarande att få fördelarna med skattelättnader på pensionsavgifter och möjligheten att få tillgång till dina pengar från 55 års ålder, om du skulle vilja köpa en livränta, dra nytta av inkomster eller bara fortsätta investera för din pension.

Du kan överföra befintliga pensioner till en Moneyfarm pension gratis och dessutom kommer Moneyfarm att täcka eventuella transfereringskostnader.

Hos Moneyfarm är din pension byggd med börshandlade fonder (ETF) för att hålla dina investeringar låga och transparenta.

Alla Moneyfarm-användare, oavsett om det är via dess allmänna konto, ISA eller pension, tilldelas en portfölj baserad på en risknivå. Men innan du får din portfölj måste Moneyfarm få en uppfattning om vilken typ av investerare du är.

Den använder ett frågeformulär (som visas nedan) som bedömer din riskaversion, inkomst och ekonomiska situation samt andra psykologiska egenskaper som påverkar dina relationer med investeringar, såsom din inställning till risk och belöning och förluster.

När du har besvarat frågeformuläret kommer du att presenteras med följande skärm som ger dig dina rekommenderade portföljer, en i mörkgrön och andra i ljusare grön (den mörkare gröna är den gynnsamma rekommendationen baserat på dina svar).

Du kan svara på frågeformuläret om du är missnöjd med resultatet. I det här skedet brukade Moneyfarm presentera uppdelningen av motsvarande portföljer på skärmen men du uppmanas nu att fortsätta till fullständig registrering. Om du är intresserad av att se tillgångsallokeringen för din rekommenderade portfölj så kan du helt enkelt kolla detta på Moneyfarms hemsida, eftersom det är lättillgänglig information. Du kan själv bygga en portfölj med hjälp av Moneyfarms portföljverktyg utan att binda dig till tjänsten. Det är gratis att registrera sig och det finns ingen skyldighet att investera några pengar.

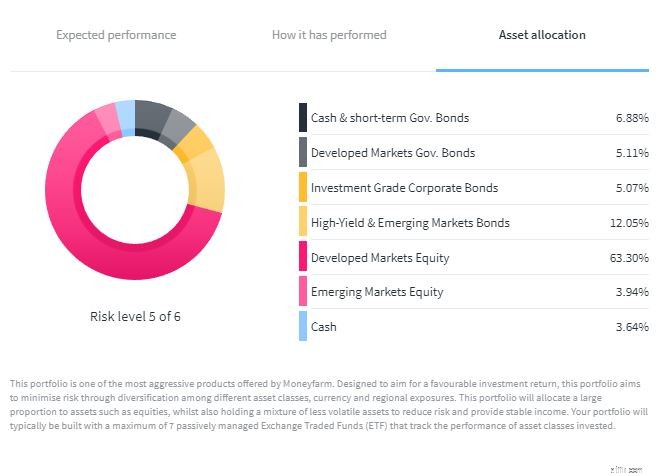

Det finns mycket debatt om aktiv och passiv förvaltning, men Moneyfarm har gjort det valet åt dig eftersom alla dess portföljer består av börshandlade fonder, som täcker en blandning av tillgångsklasser, regioner och sektorer beroende på din risknivå.

Det finns fördelar med ETF:er då de har lägre kostnad jämfört med aktivt förvaltade fonder så mer av dina pengar går till avkastning och de är helt transparenta så att du vet var dina pengar är investerade. Det finns dock en nackdel eftersom du bara någonsin kommer att spåra ett index som en ETF replikerar, snarare än att slå det, vilket en aktiv fondförvaltare strävar efter att göra (även om det visserligen sällan gör det). Hela Moneyfarms tjänst hanteras och spåras online men du kan också prata med Moneyfarms investeringskonsulter för att diskutera dina alternativ om du behöver.

Efter frågeformuläret måste du ställa in dina bidrag och pensionsdatum. Du kommer att kunna se hur varje portfölj är uppbyggd (ett exempel visas nedan), vad din sannolika avkastning kan baseras på, hur mycket du planerar att spara och din risknivå. Detta hjälper dig att bestämma om du behöver investera mer eller justera hur mycket risk du vill ta. Alla dessa detaljer kan ändras när som helst.

Som nämnts tidigare kommer din portfölj och din lämplighet att granskas årligen av Moneyfarm så att du kan bedöma om den fortfarande är på väg att nå dina mål – ungefär på samma sätt som en finansiell rådgivare gör.

När du är nöjd med din portfölj kan du investera pengar eller överföra en befintlig pension till Moneyfarm (mer om detta senare). När dina pengar har investerats i din valda portfölj kommer Moneyfarm att hantera portföljen och välja de underliggande ETF:erna. Portföljen balanseras om 3-4 gånger per år för att minimera kostnaderna med investeringsteamet som tillhandahåller den taktiska översikten av deras kvantitativa investeringsmodeller. Investeringskommittén sammanträder varje månad, även om teamet kontinuerligt utvärderar portföljerna. Min uppfattning från diskussioner med deras Chief Investment Officer är att Moneyfarm lägger lika stor vikt vid riskhantering som de gör med att optimera avkastningen. Även om detta var ett litet hinder för Moneyarms portföljer i 2017 års aktiemarknadsrally, innebar det att dess portföljer höll sig väl under börsförsäljningen våren 2018. Senare i den här artikeln tittar jag på Moneyarms utveckling mer i detalj jämfört med konkurrenterna. .

Moneyfarm brukade ha en minsta investering på bara £1, vilket gjorde det till ett ganska attraktivt sätt att börja spara till din pension. Men i juli 2018 ändrades detta till ett engångsbelopp på £500 och i februari 2020 höjdes minimibeloppet ännu en gång, denna gång till £5 000. I augusti 2021 minskade Moneyfarm återigen sitt lägsta investeringsbelopp, tillbaka till 500 £ och utan krav på att ställa in en månatlig autogiro. Den initiala investeringen kan antingen komma från dig själv, en pensionsöverföring eller från din arbetsgivare om du kan övertala din chef att bidra.

Utöver detta låter Moneyfarm dig ställa in dina egna bidrag, med förbehåll för sitt minimum, och förklarar att den minsta investeringen på £500 hjälper till att diversifiera din risk.

Kom ihåg att ju mer du regelbundet investerar – samtidigt som du inte bryter mot det årliga pensionsbidraget och livstidspensionen – desto mer är sannolikt att du kommer att dra nytta av pundkostnadsgenomsnittet, vilket förhoppningsvis ökar dina vinster och pensionssparande.

Arbetsgivare kan också bidra till Moneyfarmspension för sin personal. Du måste begära ett formulär från Moneyfarm och få det ifyllt för att ställa in bidragen.

Du kan överföra pensioner från andra leverantörer till Moneyfarm, inklusive från SIPP och arbetsplatspensionssystem, så länge du inte har börjat ta ut inkomster från dem. Moneyfarm låter dig överföra gratis och kommer även att täcka eventuella utträdesavgifter från din gamla leverantör.

Det är också värt att kolla upp dina gamla pensioner för vissa förmåner, till exempel livränta garantier, eftersom det då kan vara värt att hålla i dem. Den enda typen av pension som du inte kan överföra till Moneyfarm är ett förmånsbestämt system (även känt som ett slutlönesystem). För mer information om att överföra ett slutlönesystem, läs vår artikel 'Ska jag överföra min slutlönepension?'

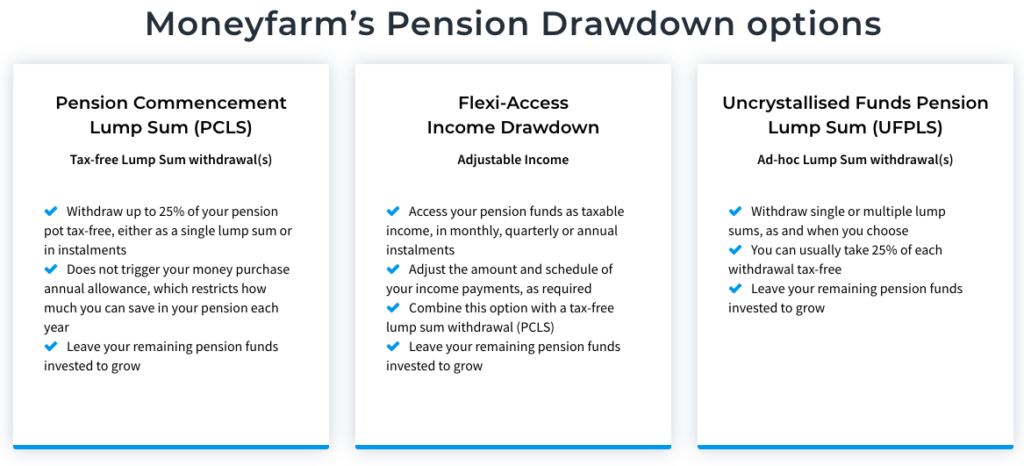

Moneyfarm hjälper dig inte bara att bygga upp ditt pensionssparande, det hjälper dig också när du går i pension. Du kan börja ta ut dina pengar från 55 års ålder eller äldre med Moneyfarms pensionsuttag. Detta är en form av inkomstuttag som låter dig behålla en del av de investerade pengarna samtidigt som du tar ut ett fast belopp varje månad. Moneyfarm tar inte ut något extra för inkomstuttag utöver sina vanliga plattforms- och fondavgifter, medan andra pensionsleverantörer eller plattformar kan ha installationskostnader eller extra adminavgifter. Klicka för att förstora bilden nedan för att se Moneyfarms pensionsuttagsmöjligheter.

Verkligheten är att Moneyfarm ännu inte har en inkomstportfölj, återigen som de flesta robo-rådgivningsföretag, som idealiskt skulle passa en pension vid uttag. Så istället skulle du behöva ta ut engångsbelopp från din pensionspott när du går i pension. Detta är inte idealiskt eftersom det kan innebära att du måste ta in en större andel av din pension på en fallande marknad om du vill behålla den inkomstnivå som tas, i form av pund och pence. Det finns dock inget som hindrar dig att flytta dina pengar till en annan leverantör vid denna tidpunkt och bygga din egen inkomstportfölj.

Ett annat pensionsalternativ är att ta en livränta, men Moneyfarm tillhandahåller inte detta så du måste överföra dina pengar till en ny leverantör. Moneyfarm tar inte ut några utträdesavgifter så du skulle kunna göra detta, eller till och med hitta en annan leverantör av inkomstavdrag, utan extra kostnad förutom vad den nya leverantören tar ut.

Moneyfarms avgifter är desamma på alla sina konton (pensioner, ISA och allmänna investeringskonton) och om du har flera portföljer som en pension och ISA skulle du bara betala en plattformsavgift. Investerare betalar 0,75 % på de första £10 000, sedan 0,6 % på valfritt belopp från £10 000 till £50 000, 0,5 % på allt från £50 000 till £100 000 och sedan 0,35 % på medel över det. Det finns också en genomsnittlig fondavgift på 0,2 %.

Om du till exempel skulle investera 125 000 pund skulle du betala 0,75 % för de första 10 000 punden, 0,6 % på 40 000 pund, 0,5 % på 50 000 pund och 0,35 % på 25 000 pund. Avgifterna debiteras på månadsbasis men beräknas dagligen baserat på ditt portföljvärde.

Moneyfarm lanserades i Storbritannien 2016 så har drygt fyra års resultatdata.

Dess konservativa portföljprodukt med lägsta risknivå 1, som enbart investerar i obligationer och råvaror, har avkastat 6,1 % sedan januari 2016 eller 1,1 % årligen.

Nivå 2, eller den fokuserade portföljen, börjar introducera aktier vid sidan av obligationsexponeringen och har avkastat 18,1 % sedan januari 2016 och 3,1 % årligen.

De i en nivå 3-driven portfölj kommer att börja röra sig uppåt på riskskalan med aktieexponering som går om obligationer. Denna metod har gett en avkastning på 33,6 % sedan januari 2016 och 5,5 % på årsbasis.

Aktieexponeringen ökas ytterligare i nivå 4, kallad den utforskande portföljen, med ett ökande fokus på områden som bedöms vara mer riskfyllda, såsom tillväxtmarknader. Denna portfölj har avkastat 38,6 % sedan januari 2016 och 6,2 % årligen.

Risknivå fem, som beskrivs som äventyrlig, börjar minska obligationsexponeringen, avskaffar inflationslänkade produkter och flyttar från Storbritannien till tillväxtmarknader, japanska och amerikanska aktier. Investerare har sett en avkastning på 49,5 % hittills i denna portfölj eller 7,7 % årligen.

Den näst högsta riskportföljen, nivå sex eller banbrytande, har en lägre obligationsexponering och har en högre vikt mot tillväxtmarknader och USA. Den har avkastat 58,8 % sedan januari 2016 och 8,9 % årligen.

Den högsta riskportföljen, nivå sju har den lägsta obligationsexponeringen samt den största vikten mot tillväxtmarknader och USA. Eftersom portföljen först gjordes tillgänglig i maj 2019 är avkastningen simulerad. Simulerade tidigare resultat tyder på att portföljen skulle ha gett en avkastning på 72,8 % sedan januari 2016 och 10,6 % årligen.

Kolla in vår Moneyfarm-recension där vi tittar på robo-rådgivarens pensionsresultat mer i detalj jämfört med Nutmeg, den mest välkända robo-rådgivaren.

Moneyfarms närmaste robo-pension-rivaler är Wealthsimple, Nutmeg och PensionBee. Alla utgår från liknande ställen och frågar användarna om deras pensionsmål, men skillnader uppstår när det kommer till den minsta investering och val av portföljer och tjänster du slutar med.

Den lägsta minimiinvesteringen av de tre är Wealthsimple, du kan börja ditt pensionssparande för bara £1 jämfört med £500 med Nutmeg och Moneyfarm. PensionBee har inget minimum men du kan bara få en av dess portföljer genom att överföra befintligt pensionssparande. Du kan läsa vår separata Wealthsimple recension, Nutmeg recension och PensionBee recension för mer information.

Det finns gott om variation i Moneyfarms sju portföljer, medan du får nio med Wealthsimple och sju med PensionBee. Däremot får du tio portföljer med Muskotnöt.

Alla fyra leverantörerna erbjuder lågkostnadsportföljer med ETF- eller trackerfonder. Muskotnöt har två avgiftsstrukturer. Dess fullt förvaltade portföljer (jämförbara med Moneyfarms investeringsportföljer), som proaktivt hanteras för att skydda mot förluster och öka avkastningen kostar 0,75 % upp till £100 000 och 0,35 % utöver det. Det erbjuder även fasta allokeringsportföljer, designade för att fungera utan ingrepp. Dessa tar ut 0,45 % upp till 100 000 £ och 0,25 % över. Nutmegs portföljer har en fondavgift som är i genomsnitt 0,19%.

Wealthsimple tar ut en årlig avgift på 0,7 %, även om denna sänks till 0,5 % om du har investeringar värda över 100 000 £. PensionBees avgifter beror på portföljen samt hur mycket du investerar, med avgifter som sjunker på belopp över £100 000. För pensioner under £100 000 betalar du årliga avgifter på 0,50%-0,95%, beroende på portfölj. Kostnaderna halveras på värden över £100 000.

Alla tillåter överföringar från andra leverantörer, men PensionBees tjänst går lite längre eftersom den också hjälper dig att hitta din pension. Detta gör att det sticker ut som en anständig pensionskonsolideringstjänst, särskilt som du bara kan komma igång genom att göra en överföring. Som jämförelse låter Moneyfarm dig starta en ny pension eller överföra gamla medel och har en enkel att förstå pensionsprodukt. Tjänsten Wealthsimple fungerar på liknande sätt som Moneyfarm men har lägre inträdeskostnader på 1 pund istället för 500 pund. Muskot har också en minsta investering på £500, men du kommer att få ett större urval av portföljer.

Moneyfarm är nu ett av de mer etablerade namnen inom robo-rådgivaren. Dess prestandadata sträcker sig bara tillbaka till 2016, jämfört med den femåriga meritlista som du kan få med Nutmeg. Som framgår av vår bredare Moneyfarm-recension (som också tittar på ISA-produkten) har Moneyfarm presterat bra i jämförelse med Nutmeg, endast något underpresterande sedan starten.

Moneyfarm-plattformen är enkel att använda och installationsprocessen är snabb, även om den är lite klumpig om du vill drastiskt ändra din risknivå efter din första bedömning. När du har fyllt i ditt frågeformulär och konfigurerat bidrag kan du ändra din risknivå med en, som att gå från en sexa till en femma eller vice versa, men om du vill minska eller öka ytterligare måste du skapa en helt ny portfölj.

Det finns gott om val i de sju portföljerna, vilket ger dig exponering mot ett brett utbud av tillgångar och samtidigt som du kan börja med att investera ett initialt belopp på £500. Dessutom kan du tjäna en kontantbonus på upp till 1 000 £ om du investerar i en Moneyfarm pension via detta erbjudande*.

Om du letar efter en enkel passiv investeringsmetod utan krångel, med mänsklig tillsyn, med en portfölj som rekommenderas för att passa din riskprofil och sparmål, så är Moneyfarm definitivt en tjänst att överväga.

Om en länk har en * bredvid sig betyder det att det är en ansluten länk. Om du går via länken kan Money to the Masses få en liten avgift som hjälper till att hålla Money to the Masses gratis att använda. Men som du tydligt kan se har detta inte på något sätt påverkat denna oberoende och balanserade recension av produkten. Följande länk kan användas om du inte vill hjälpa Money to the Masses - Moneyfarm

Var är det bästa stället att överföra min pension?

Hur man jämför de bästa pensionsuttagsleverantörerna

PensionBee Review – är det det bästa sättet att hitta och konsolidera dina pensioner?

Moneybox Review – Är det den bästa investeringsappen?

Wealthsimple recension – Är det det bästa valet för investerare i Storbritannien?

Wealthify Review – är det rätt investeringsval för dig?

Nutmeg Pension recension – Är det det bästa pensionsalternativet?

Nutmeg Review – är de rätt investering för dig?