Innan du tar steget in i pensionen vill du känna dig helt säker på att dina pengar kommer att räcka. Det är naturligt att vilja vara säker på att du har tillräckligt mycket sparat, men istället för att fokusera på sparande bör du titta på hur du ska skapa inkomst istället.

Målet:Skapa mer inkomst med mindre volatilitet. Det är något jag har studerat, och jag har några spännande resultat att dela med mig av.

I del I och del II i den här serien föreslog jag att du kan få mer pensionsinkomst med mindre volatilitet om du och din rådgivare går från en strategi med tillgångsallokering till en av inkomstfördelningen . Tillgångsallokering är den traditionella strategin där du strävar efter att ha diversifierade investeringar för att maximera och skydda dina tillgångar. Inkomstallokering, å andra sidan, är en strategi där du sätter ihop en plan med olika inkomstkällor som kommer att vara pålitlig och varaktig i pension.

Vi genomförde en studie som jämförde resultaten mellan tillgångsallokerings- och inkomstallokeringsstrategier under olika antaganden om pensionärens riskprofil och marknadsutsikter. Inte bara såg vi mer pensionsinkomster och mindre volatilitet med inkomstallokering, utan vi såg också generellt högre ekonomisk avkastning. En kopia av studien är tillgänglig gratis när du registrerar dig på Go2Incomes webbplats.

Att ha en högre ekonomisk avkastning utöver funktionerna och "mjuka fördelar" som beskrivs nedan är ett starkt argument för inkomstfördelningsstrategin.

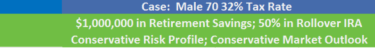

För den här artikeln valde vi följande fall från vår studie:Man, 70, som har 1 miljon dollar i pensionssparande, med 50 % i en rollover IRA. Hans riskprofil är konservativ, med en tillgångsallokering på 30 % till aktier, baserat på tumregeln ”100 minus ålder”, och 70 % till räntebärande värdepapper.

Vi jämförde tillgångsallokeringsstrategin med en inkomstallokeringsstrategi med hög allokering till inkomstlivräntor. Båda strategierna förutsätter identisk marknadsavkastning.

Här är några höjdpunkter på resultatet av inkomstfördelningen i det här fallet:

Investeraren kan spendera den extra inkomsten eller återinvestera den för att lämna ett arv så mycket som 29 % högre.

Låter det för bra för att vara sant? Låt mig gå igenom siffrorna och förklaringen till dessa fördelar.

De dubbla målen för inkomstallokering är att öka mängden efter skatt (utgiftsbar) inkomst och att minska inkomstvolatiliteten (för mer pålitlighet). Dessa tre steg skiljer inkomstfördelningsstrategin från praktiskt taget alla andra pensionsplaneringsstrategier.

Det är dags för skattepratet

Pensionsinkomststrategier för 1 %

Skatteändring är här:Så här planerar du för det

Tänk på livränta för tillförlitlig pensionsinkomst

3 kraftfulla skattestrategier för pensionärer

Är en omedelbar livränta för dig?

3 mycket olika problem för dagens pensionärer

När pensionärer frågar mer pensionsinkomst