En vanlig rekommenderad strategi för att minska din skattebörda och effekten av obligatoriska minimiutdelningar (RMD) är en Roth-konvertering. Du kommer inte ha några problem med att hitta information om varför du bör överväga att konvertera IRA-pengar före skatt till en Roth IRA under ett låginkomstår. Enkelt uttryckt låter en Roth IRA personer som är minst 59½ år ta ut pengar skattefritt och är inte föremål för RMD. Men det som kan vara svårare att hitta är en demonstration av hur man fullt ut maximerar en Roth-konverterings potentiella fördelar.

Kom dock ihåg att varje persons ekonomiska situation är olika, vilket innebär att en Roth-konvertering inte är meningsfull för alla. Eftersom du måste betala inkomstskatt på det belopp du konverterar till en Roth, är det idealiskt att göra det under ett lågskatteår. Vissa pensionärer som lever av en stadig årsinkomst under hela pensioneringen kanske aldrig har ett lågskatteår. Så en serie Roth-omvandlingar skulle bara lägga till deras beskattningsbara inkomst och potentiellt föra in dem i en högre skatteklass.

Ett exempel skulle vara traditionella IRA-ägare som inte har någon annan inkomst än social trygghet. Eftersom det är osannolikt att socialförsäkringen räcker för att täcka alla ens pensionskostnader, är det säkert att anta att du skulle behöva komplettera det med regelbundna uttag från din IRA varje år. En Roth-konvertering skulle alltså bara öka din årsinkomst och, därefter, din skattebörda.

Ändå finns det många pensionärer som skulle vara bättre av att göra en flerårig Roth-konvertering.

Jag tycker att det bästa sättet att förstå komplexa ämnen som detta är genom en berättelse. Därför skulle jag vilja utforska denna strategi med ett fiktivt par, men med faktiska dollarbelopp. Alla, träffa John och Jane.

John och Jane är ett pensionerat gift par som betalar in sin skatt gemensamt. De fyller båda 62 i november och kommer att ansöka om socialförsäkringsbetalningar i januari nästa år. Tillsammans kommer de att få $35 000 per år från socialförsäkringen. I slutet av detta år kommer de att ha 750 000 USD i en traditionell IRA och 250 000 USD i en trust.

Tillsammans med sin finansiella rådgivare satte John och Jane upp ett mål att behålla storleken på sina pensionstillgångar ungefär densamma när de närmar sig 90 års ålder. De vill leva en bekväm pension men också lämna lite pengar till sina barn och barnbarn. De bestämmer att med en justering av levnadskostnaden på 2,25 % kommer de att ha 70 000 USD i nettointäkter från sparande och social trygghet under sina gyllene år. Det antas också att deras konton ger en avkastning före skatt på 5,9%. Låt oss nu se hur olika strategier hjälper dem att förverkliga sitt mål.

Den första strategin de diskuterar är att ta ett proportionellt uttag från både deras IRA och trustpengar. Från och med januari skulle de ta $28 000 i utdelningar från deras IRA och $12 000 från deras trust, vilket är ungefär en uttagsfrekvens på 4%. Lägga till socialförsäkring och subtrahera skatter från deras kassaflöde, kommer de att ha sin årliga nettoinkomst på $70 000. Under hela pensioneringen kommer de gradvis att öka både sitt förtroende och IRA-uttag, vilket håller IRA ungefär tre gånger så stor som förtroendet.

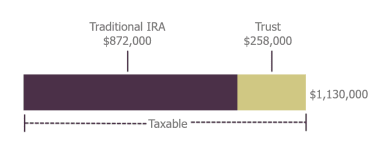

Men vid 70½ års ålder måste de börja ta RMD från sin IRA. Eftersom RMDs ökar när du blir äldre, vid 85 års ålder, kommer deras RMDs att vara tillräckligt stora för att de gradvis kan minska på förtroendedistribution. Eftersom de har tagit ut mindre än de tjänat, vid 90 års ålder, kan de förvänta sig att ha 872 000 $ i sin IRA och 258 000 $ i sitt förtroende, för totalt 1 130 000 $. Fonden kommer fortfarande att generera skattepliktig inkomst, och IRA kommer fortfarande att ha orealiserade skatter inbyggda.

Den andra strategin som de överväger innefattar några olika steg. Från det att de går i pension vid 62 års ålder till 70 års ålder kommer de att leva helt och hållet på förvaltningskontot och bevara mer pengar i sin skatteskyddade IRA. Under sitt första år tar de ut $37 200 för att betala utgifter, inklusive en skattesedel på mindre än $1 000 som är resultatet av deras Roth-konvertering. De kommer att konvertera $15 000 per år i åtta år från sin IRA till en Roth. Detta håller deras skattepliktiga socialförsäkring på eller nära $0. Med schablonavdraget kommer de att vara skyldiga nästan ingen inkomstskatt i 60-årsåldern.

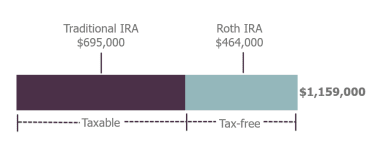

När de väl är 70 år borde de ha cirka 1 030 000 $ i sin IRA, 148 000 $ i en Roth och ingenting kvar i trusten. När RMD:er startar måste de ta det nödvändiga beloppet plus lite extra för att ändå få dem $70 000 per år, inklusive inkomst från socialförsäkringen. Men eftersom de höll sin IRA från att växa för snabbt i 60-årsåldern, till och med 90 års ålder, förblir deras RMD mindre än vad de behöver ta ut för att behålla sin levnadsstandard. IRA kommer att börja krympa när de fortsätter att ta ökande utdelningar, men eftersom Roth-kontot har lämnats ifred kommer det att växa. Vid 90 års ålder har de 1 159 000 USD i besparingar, varav 40 % finns i Roth – skattefritt och utan RMD under sin livstid.

Enligt denna strategi får de ytterligare 29 000 $ för pensionering. Men den verkliga segern är att $464 000 av deras totala besparingar är gratis och tydligt på ett Roth-konto.

Om John och Jane valde att konvertera hela sin IRA till en Roth under sin livstid, skulle de behöva fördubbla sina årliga konverteringar under dessa åtta år till 30 000 $. Sedan skulle fortsatta utdelningar eliminera deras IRA vid 90 års ålder, vilket lämnade $1 014 000 kvar i Roth. Detta är uppenbarligen en mindre portfölj än något av de tidigare scenarierna, men pengarna är helt skattefria. Detta kan gynna dem beroende på inkomstskattestrukturen vid den tiden eller vad som är bäst för deras arvingar.

När du överväger din egen strategi, var uppmärksam på att det finns många bollar att hålla i luften. Du måste förstå reglerna som styr varje konto du äger - kvalificerad kontra icke-kvalificerad - samt beskattningsbarheten för dina tillgångar. Var också försiktig med hur din inkomst kommer att påverka storleken på din skattepliktiga socialförsäkringsförmån. En Roth-konvertering kan hjälpa dig att få mer av dina pengar att fungera för dig under hela pensioneringen. Men detta är en komplicerad beräkning som bäst kan utföras med vägledning av en finansiell rådgivare.

Att gå pank är bara ett sätt människor misslyckas med pension

Med skatter på rea, överväg en Roth-konvertering för att få ut det mesta av lägre priser

Överraskning, du kan gå i pension nu!

Är en Roth-konvertering rätt för dig?

ekonomiska skäl att inte skiljas

Osäker på social trygghet? Använd en Roth IRA nu för att maximera fördelarna senare

Gör dig redo, gör dig redo, gå i pension

Ja, investeringar känns läskigt just nu