Föreställ dig att du har ett blomstrande familjeföretag som du planerar att lämna till dina arvingar.

Eller så kanske det finns en stor bit mark som du vill lämna dina barn.

Under fastighetsplaneringsprocessen upptäcker du dock att dina förmånstagare kommer att bli föremål för en skattesedel på 10 miljoner dollar. (Det kan låta omöjligt, med tanke på uteslutningen av federal fastighetsskatt på 11,4 miljoner dollar, men det kan hända med ett stort familjeföretag - särskilt när du tar hänsyn till eventuella statliga skatter.) Och det enda sättet för din egendom att betala denna skatteskuld, i frånvaron av ytterligare avancerad planering, kan vara att sälja familjeföretaget eller marken du hoppades kunna lämna vidare.

Du vill inte att dina arvingar ska tvingas till en brandförsäljning, där de skulle behöva ta vilket erbjudande som helst bara för att likvidera så snabbt som möjligt. Men vad kan du göra?

Lyckligtvis finns det ett annat sätt för människor med flera miljoner dollar att hantera dessa potentiella likviditetsbehov genom att använda en strategi för oåterkallelig livförsäkring (ILIT).

Förmögna individer och familjer undrar ofta över det bästa sättet att skapa en sömlös fastighetsplan. Även om det finns många alternativ, är trust-owned livförsäkring (TOLI) ofta en bra passform för dem som har illikvida tillgångar (som företag, mark eller kvalificerade planer). Det gör det möjligt för förtroendet att balansera arv mellan förmånstagarna fastighetsskattefritt, vilket är en av de främsta frågorna bland rika individer. Det är också användbart för individer som vill ge till välgörenhet när de dör.

Med en ILIT-strategi överförs tillgångar som ägs av trusten till förmånstagarna enligt bidragsgivarens önskemål, utan att vara föremål för federal fastighetsskatt. Detta är möjligt eftersom ägaren är trusten, som nu tar bort intäkterna från den försäkrades kvarlåtenskap. Förvaltaren upprätthåller sedan policyn eller policyerna, vilket öppnar upp familjen för en mängd viktiga skatteplanerings- och välgörenhetsmöjligheter. Vid dödsfall kommer intäkterna från dödsfallsersättningen att betalas ut till de utsedda förmånstagarna av trusten, både inkomst och egendom skattefritt.

TOLI-premier finansieras vanligtvis av årliga uteslutningsgåvor, men de kan också finansieras genom privat finansiering eller premiefinansiering.

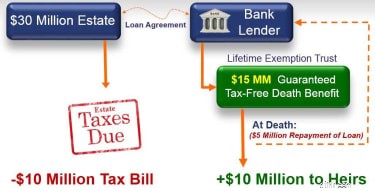

För att se denna strategi i aktion, låt oss överväga ett exempel. Dr. &Mrs. Anderson har en egendom på 30 miljoner dollar och närmar sig en skattesedel på 10 miljoner dollar när de går bort. De är något "fattiga på kontanter" men vill inte likvidera tillgångar. Premiumfinansiering kommer att visa sig vara fördelaktigt för dem. Låt mig förklara hur.

I grund och botten är premiefinansiering en planeringsstrategi som gör det möjligt för Dr. &Mrs. Anderson att betala premierna för den täckning de behöver utan att behöva likvidera tillgångar. Familjen Andersons kommer att komma fram till ett arrangemang genom vilket de kommer att låna pengar till en konkurrenskraftig ränta från en bank för att betala för sin livförsäkring med en dödsfallsersättning på cirka 15 miljoner dollar. Polisens kontantvärde används vanligtvis som majoriteten av säkerheten för lånet.

Visuellt sett skulle det se ut så här:

Genom att utnyttja långivarens kapital snarare än sitt eget för att betala årliga premier, kommer de att kunna behålla sitt kapital i högavkastande investeringar. Lånet kan betalas av från:1) en del av dödsfallsersättningen betalas ut vid den försäkrades död, oavsett om det är doktor eller fru Anderson, 2) ett skattefritt uttag från en del av kontantvärdet, eller 3) en tillgångsförsäljning i framtiden.

Denna strategi kan inte bara bidra till att uppnå effektiv skatteplanering, utan den gör det också möjligt för intäkterna att användas för att hjälpa dödsboet att betala utgifter och skatter när bidragsgivaren går bort. Denna likviditetsmöjlighet är tillgänglig genom en bestämmelse som ger trusten möjlighet att köpa tillgångar från endera makens dödsbo eller att ge lån till endera dödsboet, vilket håller kontanter tillgängliga.

En ILIT ger också en individ möjlighet att donera till en välgörenhetsorganisation samtidigt som de bevarar ett arv för alla utvalda förmånstagare. ILIT tillhandahåller en dödsfallsersättning som ersätter värdet av gåvan till välgörenhet.

Dessutom kommer gåvor som görs till ILIT så småningom att minska det totala värdet av dödsboet, vilket i sin tur kommer att minska det belopp som skulle beräknas i det beskattningsbara beloppet.

Om du funderar på att ge gåvor till din livförsäkring är det viktigt att vara medveten om gåvoskatten. För 2019 gäller alla gåvor som är större än 15 000 USD för året (30 000 USD för gifta par) mot undantaget från gåvoskatt och kräver att blankett 709 lämnas in. 30 000 USD. Många gånger är detta helt enkelt inte tillräckligt för att planera sin egendom ordentligt.

Många behöver stora försäkringar som kräver mycket mer än vad det årliga gåvoundantaget tillåter för att täcka deras behov. Det är här premiefinansiering kan vara ett värdefullt verktyg för dem som vill maximera sin egendom med en betydande livförsäkringsförmån vid dödsfall och utan att behöva likvidera och betala skatt på andra investeringar för att göra stora premiebetalningar. Premiumfinansiering undviker också att använda dina årliga undantag från gåvoskatt och minska dina totala livstidsbefrielser.

Dessutom, genom att utnyttja en långivares kapital snarare än ditt eget för att betala årliga premier, behåller du en betydande mängd kapital som du kan använda för att underhålla eller göra investeringar eller bevara dina besparingar eller kassaflödesbehov. Om försäkringen fungerar positivt jämfört med låneräntan, ger premiefinansiering dig möjligheten att potentiellt tjäna en högre ränta på försäkringen än den ränta du betalar för lånet. I huvudsak finansierar vi våra hem, våra företag och praktiskt taget allt annat, så varför skulle vi inte finansiera vår livförsäkring?

Men premiefinansiering har vissa risker. Till exempel kan utlåningsräntorna stiga till en högre nivå än beräknat, vilket kan kräva att man ställer säkerheter hos banken. Finansiella institutioner kräver vanligtvis att låntagare tillhandahåller säkerheter från likvida tillgångar, såsom värdepapper, och om dessa värdepapper minskar i värde kan långivaren kräva ytterligare säkerheter. Livslängd kan också vara en risk; ju längre den försäkrade individen lever, desto större är beloppet av den ackumulerade lånebeloppet och räntan, vilket kan minska, och till och med möjligen eliminera, ILIT:s återstående nettoförmån vid dödsfall.

Även om en ILIT-strategi kan vara ett värdefullt alternativ för dem som vill skydda sin egendom från en betungande (eller till och med mardrömslik) skatteräkning, kräver den flera komplexa juridiska och ekonomiska beslut. I synnerhet en premiefinansierad plan kan kräva konstant övervakning. För att hjälpa dig att navigera i nyanserna bör du vända dig till en erfaren och oberoende finansiell expert och en fastighetsadvokat.

Hur svårt det än är för dig och dina nära och kära att tänka på din död, att ha en plan på plats är det enda sättet att säkerställa att ditt arv fortsätter. Gåvor, skatter och välgörenhet bör vara en prioritet om du hoppas kunna överföra den egendom du arbetat så hårt med att bygga på ett effektivt och effektivt sätt. Om du inte har en plan kan jag försäkra dig att regeringen har en för dig.

Kim Franke-Folstad bidrog till den här artikeln.

Vill du ha fastigheter utan krångel? Överväg en sommartid

Extrem förlustaversion är inte en pensionsstrategi

Bekymrad att du aldrig kommer att kunna gå i pension?

Hur orolig bör jag vara över "Skattetorpeden"?

Omvårdnadskostnaderna går långt bortom det uppenbara

Att gåva eller inte att gåva

Fyra sätt att ta bort familjemedlemmar

Allt om Intraday Breakout Strategy