Mer inkomst, mindre risk och ett större arv att överföra till din familj:Kan du verkligen "ha allt" när det kommer till pensionsplanering? Ja, men den här typen av framgångsrik planering kräver innovation. Följ med mig när jag undersöker lite nytt tänkande när det gäller din pensionsekonomi.

Länge trodde man att ett uppslagsverk inte på en gång kunde vara auktoritativt, heltäckande och aktuellt. Åtminstone en av de tre viktiga egenskaperna hade att ge. Sedan kom internet och uppslagsverkets "trilemma" försvann. Men filosofer tycker om att bara två av tre mål för ett enskilt koncept kan uppnås, och det finns trilemman för religiös övertygelse, politik, ekonomi – och till och med triathlon.

Det vanliga trilemmat för pensionsinkomster är alltså:Du kan skapa en utgiftsbar inkomst, njuta av låg risk eller bygga ett arv åt dina arvingar. Välj två och släpp den andra.

Jag hävdar att detta trilemma, precis som det om encyklopedin, har överlevt sin användbarhet.

En inkomstfördelningsplan för pension erbjuder en treenighet av planeringsfunktioner:Din plan kommer att integrera livränta i din inkomstström, sänka dina avgifter och skatter och utsätta din inkomst för lägre risk.

Med dessa tre funktioner kan du faktiskt uppnå högre förbrukningsbar inkomst, minska din inkomstrisk och uppnå ett större arv. (Viktig notering:Legacy definieras som det belopp som är tillgängligt för dina arvingar, efter skatt, vid din bortgång senare i pension.)

Högre inkomst: En blandning av garanterad och annan säker inkomst, tillsammans med uttag som är föremål för rimlig marknadsrisk, är det bästa sättet att skapa inkomster under pensioneringen. Jag föreslår livränta som ett sätt att ge en hög nivå av garanterad inkomst som varar livet ut. Kombinera det med utdelningar, räntor och IRA-uttag, tillsammans med socialförsäkringsbetalningar och pension, om du har turen att ha en. Att fördela din inkomst mellan dessa stora inkomstkällor ger ett tillförlitligt flöde av livslångt kassaflöde som är betydligt högre än uttag från traditionell tillgångsallokeringsplanering.

Lägre inkomstrisk: När livränta, utdelningar och räntor utgör en stor del av din inkomst, kommer du att vara mindre beroende av IRA-uttag, som i sin tur är beroende av upp- och nedgångar i en portfölj investerad i aktier och obligationer. (Du kan också ha en buffertportfölj av kortsiktiga investeringar som kan vara en tillfällig parkeringsplats för dessa uttag.) För att ytterligare minska volatiliteten i din inkomstfördelningsplan bör du göra ett konservativt antagande om den långsiktiga marknadsavkastningen i ställa in din plans inkomst och nödvändiga uttag. Om du aktivt hanterar din plan när den väl har skapats kommer du att bli förvånad över hur liten marknadspåverkan på din inkomst kommer att bli – främst för att så lite av inkomsten är beroende av marknaden.

Behåll ett arv: I traditionell pensionsinkomstplanering är rådet ofta att lägga ner dina besparingar från en portfölj av aktier och obligationer, vilket gör att du riskerar att få slut på pengar. Väldigt få pensionärer i denna nuvarande lågräntemiljö kan leva på räntor och utdelningar och lämnar det fulla nuvarande värdet av de underliggande obligationerna och aktierna som ett arv när de går bort. Och det kan verka kontraintuitivt att inkludering av livränta utan underliggande kontovärde i en pensionsplan kan ge dina arvingar ett betydande arv. Men börja med de två första – högre inkomst och lägre risk – så här kan du lösa trilemmat med planering av inkomstfördelning.

Enligt den traditionella pensionsmodellen för tillgångsallokering hjälper en rådgivare dig att bestämma en pensionsbudget och sedan gissa hur länge dina besparingar kan betala för den livsstilen. Om beräkningarna visar att du kommer att få slut på pengar för tidigt, blir rådet att sänka din budget.

En inkomstfördelningsplan, å andra sidan, genererar inkomster på 30% till 50% mer än en traditionell plan. Avvägningen är dock att arvsvärdet under en sådan inkomstrik plan ofta är lägre än arvet från en traditionell plan. Men du kommer att se här att det inte behöver vara så. Beslut du fattar med din högre inkomst kan ge mer av ett ekonomiskt arv, utan att öka din inkomstrisk.

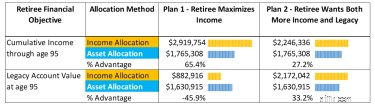

Låt mig ge dig ett enkelt exempel för en kvinnlig pensionär, 70 år, som har 2 miljoner dollar i besparingar med 50 % i en IRA, förutsatt en långsiktig avkastning på aktiemarknaden på 6 %. Nedan är en jämförelse mellan planering av inkomstfördelning och traditionell planering av tillgångsallokering.

Plan 1: Om vår pensionär använder inkomstfördelningsplanering för att fokusera på att generera mer inkomst under sin livstid, kan du se att hon kommer att tjäna dramatiskt mer än med en tillgångsallokeringsplan. Det översätts till en fördel på 65 % och med mindre risk. Å andra sidan är arvet enligt denna plan betydligt lägre än enligt den traditionella planen. Så hon har täckt två delar av trilemmat – mer inkomst och mindre risk – men inte den tredje.

Plan 2: Men med bekvämligheten av att veta att hon har denna livstidsinkomstfördel, kan vår pensionär investera 20 000 USD av sin inkomst per år (som växer med 2 % per år) mot hennes arv genom att sätta pengarna på ett investeringskonto som är utformat för skattefördelaktig tillväxt.

När hon gör det ser hon sitt gamla investeringskonto växa samtidigt som hon har en fördel i förbrukningsbar inkomst. (Inkomstfördelningsplanen har betydande inkomstskattefördelar, särskilt i början av pensioneringen.) Naturligtvis kan hon sluta lägga till på det gamla investeringskontot eller till och med ta ut pengar om behovet uppstår. Vår pensionär vann precis trifectan.

Med sin nya inkomstfördelningsplan löste vår investerare "Trilemma of Retirement" med mer inkomst, mindre inkomstrisk och mer arv.

Alla som planerar för pensionering kommer att ha olika ekonomiska mål och mål. En inkomstfördelningsmetod fungerar, för med mer inkomst och lägre risk har du kontroll över ditt öde.

Låter som ett perfekt nyårslöfte.

Ta reda på mer om hur du når alla dina mål. Besök Go2Income för mer information om hur inkomstfördelning kan hjälpa dig att balansera dina pensionsprioriteringar eller kontakta mig för att diskutera din situation.

5 frågor som hjälper dig att hitta rätt finansiell planerare

Pensionsinkomststrategier för 1 %

5 faror att undvika på pensionsturen

Lösa den största risken vid pensionering

Pensioneringsplanering på nytt

De 5 bästa podcasterna för pengar och pension som du inte har hört talas om än

Note till Millennials:5 tips som hjälper dig på vägen mot pension

3 maximisatorer som hjälper dig att få ut det mesta av din förmögenhet vid pensionering