Viktiga pensionskostnader förbises av den klara majoriteten av amerikaner. (Förmodligen inte du dock, särskilt om du prenumererar på NewRetirement Planner, men fortsätt läsa för att vara säker.)

Enligt en undersökning från 2020 från Employee Benefit Research Institute (EBRI) har färre än 4 av 10 amerikaner "planerat för akuta utgifter eller beräknat hur mycket som behövs för att täcka hälsokostnader" vid pensionering.

Dessutom fann en studie från Transamerica Center for Retirement Studies (TCRS) att mindre än hälften av de tillfrågade har övervägt pågående vårdkostnader, inflation, behov av långtidsvård och skatteplanering. Dessutom har mer än 90 % förbisett riskerna med att behöva gå i pension snabbare än väntat eller ha ett sparbrist.

Här är en fullständig sammanfattning av de åtta främsta kritiska men förbisedda kostnaderna vid pensionsplanering – och vad man ska göra åt dem.

Inflation kan vara en stor sak – särskilt efter pensioneringen när din inkomst inte kommer att hålla jämna steg med de ökade kostnaderna för varor och tjänster.

Under stora delar av 1900-talet var inflation det spöke som förföljde ekonomer och regeringar. Ekonomen Hans F. Sennholz sa, "av all orättvisa är inflationen en av de största eftersom den slukar ägodelar av miljontals hårt arbetande människor."

Människor i 50- och 60-årsåldern minns "stagflationen" på 1970-talet när priserna steg med 20 procent under loppet av decenniet. Det var en dålig tid för sparare, pensionärer och personer med fasta inkomster som såg sin verkliga köpkraft försvinna.

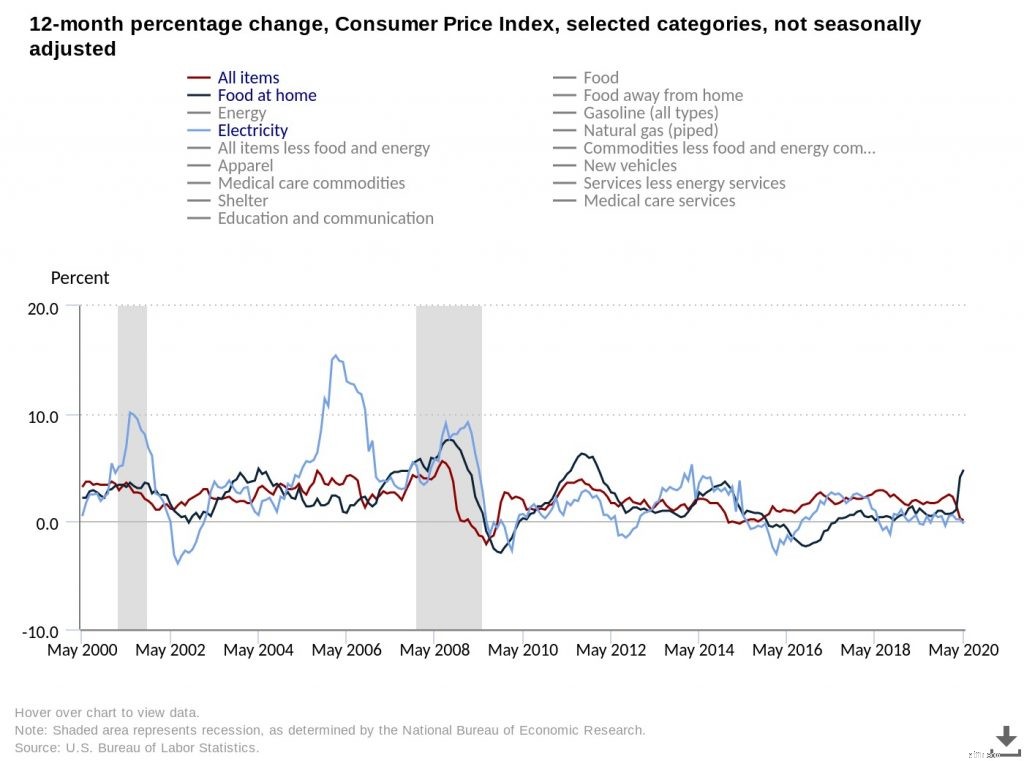

Men inflationen under de senaste tio till femton åren har inte sett ut som inflationen i vårt kollektiva minne. Så många tror att det inte längre är ett problem. Kostnaden för de flesta vardagliga varor och tjänster mätt med konsumentprisindex (KPI) har varit låg sedan sekelskiftet.

*Källa:U.S. Bureau of Labor Statistics, 12-månaders procentuell förändring, Consumer Price Index, valda kategorier, tillgänglig 23 juni 2020.

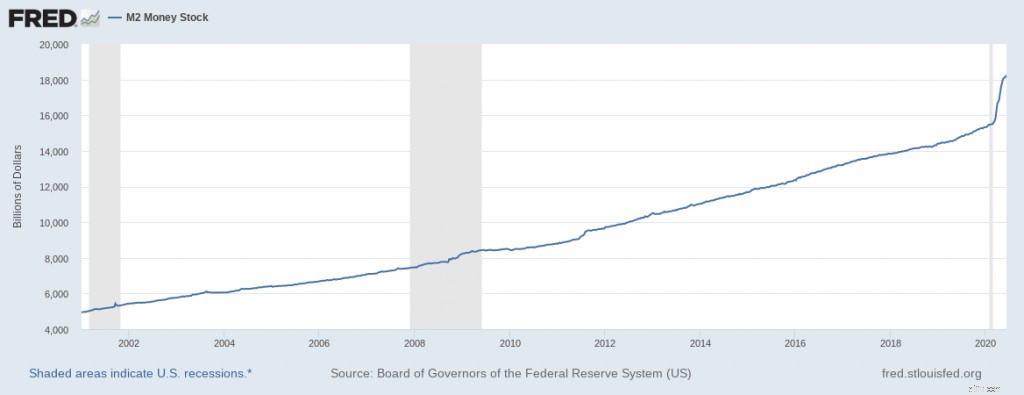

Mycket av ökningen beror på Federal Reserve Banks politik för kvantitativa lättnader efter den stora lågkonjunkturen. Den ökningen av penningmängden skapade inte prisinflation, men den skapade tillgångsinflation. Värdet på aktieportföljer zoomade in i stratosfären och fastigheter på värdefulla marknader blev så dyra att de var utom räckhåll för de flesta bostadsköpare.

Så här i efterhand har den bästa strategin för sparare sedan 2009 varit att lägga alla sina pengar på aktier och köpa ett hem i San Francisco eller New York. Samtidigt har kostnaderna för sjukvård, högskoleutbildning och barnomsorg exploderat, vilket sätter press på yngre sparare som fortfarande har beroende barn eller föräldrar med kroniska hälsoproblem.

Det finns skäl för pensionsplanerare att vara försiktiga. Det är osannolikt att inflationen förblir låg för alltid.

Om inflation alltid och överallt är ett monetärt fenomen, som Nobelprisvinnande ekonomen Milton Friedman uttryckte det, är vi försenade för en dramatisk prishöjning. Sedan 2001 har det skett en dramatisk ökning av tillgången på pengar i USA.

*Källa:FRED Economic Data, M2 Money Stock, tillgänglig 23 juni 2020

Dessutom har COVID-19-katastrofen medfört en ny våg av statlig upplåning och ytterligare en dramatisk ökning av penningmängden. Det är för tidigt att säga hur den infusionen av pengar kommer att påverka den reala ekonomin, men mer än troligt kommer det inte att bli exakt samma som tidigare:

Pensionärer bör vara beredda på flera olika scenarier och ha en balanserad portfölj med en blandning av säkra och riskfyllda tillgångar – och mycket torrt krut att sätta igång när investeringsmöjligheter uppstår.

När du överväger investeringar, kom ihåg att du åtminstone behöver att din totala avkastning är minst lika med inflationen så att dina pengar inte tappar i värde. Det kan vara viktigt att hålla ett öga på din "reala avkastning". Din reala avkastning är den procentuella vinsten på en investering, minus inflationstakten eller faktiska köpkraft för dina pengar.

Betrakta dessa exempel, om inflationen är 3 %

NewRetirement Retirement Planner gör dessa beräkningar åt dig. Systemet tar hundratals input och skapar pålitliga projektioner.

Några av de viktigaste indata är inflationstakten, och systemet låter dig ange olika inflationstakt för att uppskatta olika scenarier.

Du kan ange optimistiska och pessimistiska priser för:

Även om du kanske har slutat slå en klocka på jobbet, går tiden framåt när du går i pension. Om du äger ett hem eller en bil måste du behålla dessa tillgångar, precis som du gjorde tidigare. Taket kommer att behöva arbeta minst en gång till, och du kan rulla ytterligare 50 000 miles på din bil.

Tyvärr är det svårare att beräkna framtida underhållskostnader än att räkna ut värdeminskningen på din fastighet och dess återanskaffningsvärde. Olyckor är också en framtida fara, och med ökningen av extrema väderhändelser runt om i världen kan du slå vad om att träd kommer att blåsa ner, regn kommer att erodera dina grunder och extrema värmer och kyla kommer att knäcka dina trottoarer.

Inflationen kan också öka de nuvarande kostnaderna för den arbetskraft som krävs för att åtgärda dessa problem. Rörmokare verkar skandalöst dyra nu, men hur mycket mer kommer de att kosta om 20 år? När du bestämmer dig för "ditt nummer" för pensionering är det bäst att fylla det med förväntningarna att levnadskostnaderna kommer att öka.

Det rekommenderas att du skapar en detaljerad budget för dina framtida pensionsutgifter. NewRetirement Planner låter dig ange utgifter och hur utgifterna kommer att förändras i hundratals olika kategorier.

Till exempel:

Hur förutsäger du att det du inte vet kommer att hända?

Det är ingen trickfråga, men det finns inga enkla svar. Det rekommenderas att du:

Finansgurun Suze Orman skapade nyligen rubriker när hon sa att sparare borde dumpa sina traditionella 401k-planer och IRA:er för Roth-planer.

Nyckeln till hennes argument är att regeringar lånar så mycket pengar nu att de kommer att behöva höja skatterna i framtiden. Det är därför Roths planer är bättre:du betalar skatt på dina bidrag nu, medan skatterna är låga, och i framtiden när skatterna är höga får du behålla alla dina pengar.

Läs mer om Roth-konverteringar eller modellera en Roth-konvertering med din egen profil i NewRetirement Planner.

Men det har förekommit en betydande stöt från professionella finansplanerare som säger att Ormans historia är för enkel. För det första finns det ingen strategi som passar alla för pensionärssparare. Roth-konton är generellt sett bättre för yngre personer som är i början av sin karriär och i en låg skatteklass. Proffs i mitten och senare i karriären tjänar mer och kan lägga mer av sina nuvarande inkomster på sparande med ett traditionellt konto.

Å andra sidan kan den skattelättnad som traditionella konton får idag uppväga kostnaderna för framtida skatter om du är i en betydligt lägre skatteklass efter pensioneringen. Skattebesparingarna gör idag också att mer pengar kan växa genom sammansatt ränta. Som Chris Chen, en finansiell rådgivare på Insight Financial Strategists sa till Marketwatch, "Namnet på spelet är inte att betala några skatter på distribution, utan att minimera skatter under en livstid."

Och det finns ingen garanti för att en framtida skattehöjning kommer i form av en bestraffande inkomst- eller kapitalvinstskatt på pensionärer. Äldre människor kommer att fortsätta att utgöra en större del av väljarna när livslängden ökar, och deras politiska makt kommer sannolikt att öka som ett resultat. Men som Ben Franklin sa, de enda två sakerna som är säkra i den här världen är döden och skatter, så det är bättre att ha en plan för båda.

NewRetirement Planner har – överlägset – den mest sofistikerade, detaljerade och pålitliga skatteplaneringsmotorn.

Modellen omfattar nuvarande federala och statliga inkomstskatter och avdrag, modellering av realiserade vinster och mer. Diagrammet Tax Insights låter dig se:

Anta inte att Medicare kommer att täcka alla dina medicinska kostnader vid pensionering.

Enligt Fidelity Investments kan ett 65-årigt par som går i pension 2019 förvänta sig att spendera 285 000 USD in ur fickan sjukvård och sjukvårdskostnader under hela pensioneringen.

Se till att använda NewRetirement Planner för att få en personlig uppskattning av dina egna medicinska kostnader med hjälp av ditt postnummer, vilka typer av täckning du har och planerar att ha, dina medicinska tillstånd och mer.

Kostnaderna för långtidsvård är orimliga – i genomsnitt sträcker sig från 51 000 USD till 102 000 USD per år enligt denna undersökning – och täcks inte av Medicare.

Tyvärr kan långtidsvårdsförsäkringar vara kostsamma och ineffektiva. Utforska 10 sätt att täcka kostnader för långtidsvård utöver försäkring.

En undersökning från Society of Actuaries visade att dagens förtidspensionärer planerar att gå i pension vid en betydligt högre ålder än nuvarande pensionärer. Den faktiska medianpensionsåldern är 60, men två av 10 förtidspensionärer sa att de planerar att arbeta åtminstone till 68 års ålder och 14 % sa att de inte planerar att gå i pension alls.

Även om det är ett beundransvärt mål, är faktum att många seniorer inte kan fortsätta arbeta efter normal pensionsålder.

Undersökningar från Employee Benefits Research Institute visar att sedan konjunkturnedgången 2008 lämnade ungefär hälften av pensionärerna arbetskraften innan de var redo. Vissa seniorer är uppsagda från jobb som de haft i flera år; andra har hälsoproblem som gör det omöjligt att arbeta. Även många "frivilliga" pensioneringar drivs faktiskt av företag som erbjuder förtidspensionspaket eller arbetsplatskulturer som är ogästvänliga för äldre arbetstagare.

Coronaviruset kan utlösa en påtvingad förtidspension för ännu fler.

Många pensionärer som befinner sig i denna position vänder sig till "brygganställning", ett jobb som kan vara deltid och betala mindre, men som hjälper till att överbrygga klyftan mellan sitt senaste jobb och heltidspension.

Det finns några bra idéer här:9 tips för att överleva ett jobbförlust nära pensionsåldern.

Hur länge du lever är det största jokertecken av alla. Du kanske tycker att det är bra att budgetera med dina pengar fram till din 100-årsdag – tills din 101-årsdag rullar runt.

Den förväntade livslängden i USA har skjutit i höjden från 70 år 1971 till 79 år 2020, och framsteg inom medicin kan hålla dem i 40- och 50-årsåldern vid liv långt upp i 80- och 90-årsåldern. Varje år är en extra kostnad som måste planeras för.

Den genomsnittliga medellivslängden för amerikaner sjönk mellan 2015 och 2018, men de senaste uppgifterna visar att medellivslängden är på uppgång igen. Varför? Den största faktorn är en minskning av antalet dödsfall i cancer med mer än hälften sedan början av 1990-talet.

I genomsnitt kan en kvinna som är 65 år i dag förvänta sig att leva till 80, men om dödligheten i allvarliga sjukdomar som cancer fortsätter att sjunka som den har gjort under de senaste femton åren, kan du förvänta dig att leva till 90 eller längre.

Större delen av ökningen av medellivslängden beror på bättre levnadsvanor. Rökning är inte alls lika utbrett som det var på 1900-talet, människor tränar mer, och beroende på omständigheterna är det mindre troligt att de är överviktiga. Men ett stort genombrott inom medicin kan skjuta upp den förväntade livslängden mycket längre. Covid-19-pandemin har stimulerat det medicinska samhället runt om i världen och visat att ökat samarbete kan påskynda upptäckten av medicinska mirakel.

Den så kallade "smörgåsgenerationen" – vanligtvis babyboomers – är människor som tar hand om sina äldre föräldrar samtidigt som de stödjer sina vuxna barn ekonomiskt.

En studie från AARP fann att:

Att tillhandahålla denna vård kan bli kostsamt, både i kontanta utlägg, men också i förlorad lön.

Att skapa en detaljerad budget är kanske den viktigaste aspekten av pensionsplanering. Du vill veta vilka pengar du behöver och när.

Budgetaren i NewRetirement Planner hjälper dig att tänka igenom kostnader förknippade med familjemedlemmar – och många andra potentiellt förbisedda pensionskostnader.

5 stora pengar misstag att undvika vid pensionering

Spara till pension som ensamstående förälder

Till och med ansvarsfulla sparare gör pensionsmisstag

5 sätt att öka pensionsinkomsten i en värld med låg avkastning

Hantera inflationsrisk vid pensionering

3 strategier för att undvika att få slut på pengar vid pensionering

8 Pensionskostnader förbises av en majoritet av amerikaner

Vad amerikaner skulle göra om de fick slut på pengar i pension