Diversifiering är en viktig investeringsprincip som ibland är svår att förstå. Logiken bakom det:De flesta investeringar rör sig inte i samma riktning samtidigt. Om du har olika typer av investeringar (förhoppningsvis kompletterande sådana), kan dina vinnare och förlorare balansera varandra, vilket resulterar i mindre volatilitet i din portfölj.

För att illustrera denna idé, låt oss ta en titt på ett roligt exempel.

Föreställ dig för ett ögonblick att du är en 10-åring som vill starta sitt eget företag. Du bestämmer dig för att använda pengarna du har sparat från ditt bidrag för att sätta upp ett lemonadställ. Under fina, soliga dagar kanske dina vänner och grannar vill hålla sig coola, och du kanske bara kan sälja en massa lemonad – förhoppningsvis samla berg av kvarter längs vägen.

Men tänk om det var kallt ute? Tänk om det regnar? Plötsligt verkar det inte som en så bra idé att sälja lemonad. Faktum är att ditt lemonadställ förmodligen bara skulle vara lönsamt om solen sken.

Men tänk om du, förutom lemonad, serverade något annat — som varm choklad? På ljusa, soliga dagar skulle du förmodligen sälja mycket lemonad och bara lite varm choklad; på kalla, regniga dagar, mycket mer varm choklad än lemonad. Genom att utöka ditt utbud skulle du ha en bättre chans att tjäna pengar dag ut och dag in, oavsett väder.

Avvägningen? Genom att sälja båda produkterna skulle du förmodligen tjäna mindre pengar på en genomsnittlig dag än om du bara kunde sälja lemonad på soliga dagar. Men du skulle också förlora mindre pengar när det är kallt. Risken för ditt företag kan vara lägre – och pengarna du skulle tjäna mer konsekventa.

Du kan till och med ta saker ett steg längre och lägga till något till din meny som sannolikt kommer att efterfrågas hela tiden – till exempel cookies. Vem gillar inte kakor? Med tre rätter på din meny skulle du ha något för alla:lemonad och kakor på soliga dagar och varm choklad och kakor på kalla.

Naturligtvis kan du fråga:Om folk gillar kakor på både varma och kalla dagar, varför inte bara ha ett kakställ och helt sluta med dryckesbranschen? Problemet:Cookies är mycket svårare att göra. Du kan behöva be dina föräldrar att hjälpa dig köpa ingredienserna. Dessutom tar bakning mycket mer tid och ansträngning, vilket kan öka dina utgifter.

Sammanfattning:Du kommer inte tjäna lika mycket på kakor som du skulle göra på saft eller varm choklad. Så att bara ha ett kakställ skulle förmodligen inte vara en så bra idé. Att lägga till cookies på din meny kan dock vara ett bra sätt att balansera din verksamhet och tjäna mer konsekvent vinst.

På många sätt är det dessa roller som olika typer av investeringar spelar i en portfölj:

Aktier är mycket som lemonad. När "solen" skiner och marknaderna presterar bra kan aktieinnehav ge en meningsfull uppsida

Men det finns regniga dagar också. För att hjälpa dig att förbereda dig kan du lägga till obligationer till din portfölj - motsvarande varm choklad i ditt lemonadställ. Du kanske ger upp vissa vinster, men du kan också bygga upp skydd om aktier faller.

En tredje portföljkomponent – kontanter – är ungefär som cookies. Kontanter har vanligtvis inte lika hög avkastning som aktier eller obligationer, men de kan vara pålitliga under en mängd olika marknadsförhållanden. Varning dock:Under vissa omständigheter kan det att ha för mycket pengar – som att ha för många kakor – fungera som ett hinder för din portföljs totala avkastning.

Som med de flesta saker är måttfullhet nyckeln. Även om diversifiering inte alltid skyddar investerare mot förluster, kan en balanserad portfölj med dessa tre typer av investeringar vara mer isolerad från risk och mindre påverkad av marknadsvolatilitet.

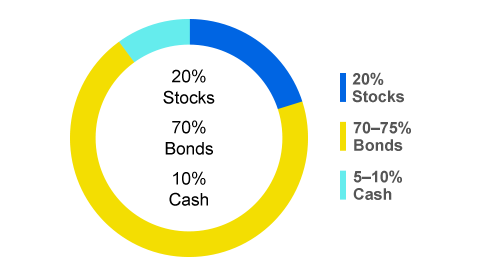

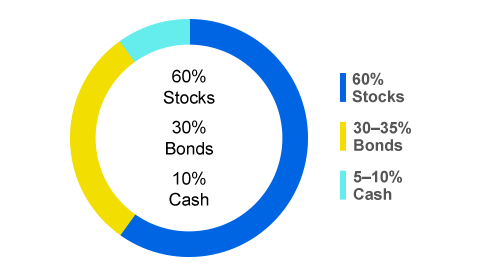

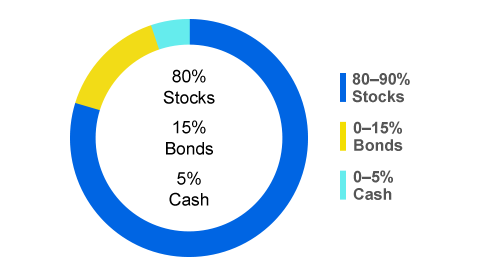

När du bygger en portfölj kallas andelen du investerar i varje kategori - aktier, obligationer och kontanter - vanligtvis som tillgångsallokering. Olika kombinationer av dessa kategorier har riskprofiler som sträcker sig från konservativa (bygga in mycket skydd för regniga dagar) till aggressiva (designade för att försöka dra full nytta av solskenet). Några populära exempel på tillgångsallokeringar inkluderar:

Hur man bestämmer en tillgångsallokering som återspeglar dina mål kan bero på ett antal faktorer, inklusive din investeringstidsram, risktolerans och finansiella mål och situation. Det är viktigt att väga dessa överväganden noggrant – precis som när du väljer menyalternativ för ditt lemonadställ – innan du sätter igång din portfölj.

Vad är Asset Management?

Vad är strategisk tillgångsallokering?

Tilldelning av tillgångar för nybörjare

100 minus din åldersregel – den enklaste metoden för tillgångsallokering!

Hur SEBI:s Multicap MF tillgångsallokeringsregler kommer att påverka investerare

Vad är rätt tillgångsallokering för din portfölj?

Sensex vid 50 000:Hur investerar man?

Investering:det bästa gratisverktyget för tillgångsallokering