Fastigheter är en symbol för status och rikedom, särskilt i ett land som Indien. Det är lätt att förstå varför - summan du behöver för att köpa ett hus är vanligtvis orimlig.

Det betyder att du måste spara mycket pengar under en lång tid för att köpa ett hus. För att inte glömma bostadslånet och räntan som du måste betala med tiden.

Att köpa ett hus är inte så enkelt som du kanske tror och det är definitivt inte så enkelt som att betala det nominella värdet för en fastighet och äga den. Det finns många andra avgifter som du kan ådra dig.

Det skulle hjälpa till att fördela den verkliga kostnaden för att köpa ett hus enligt följande:

Fastigheter är dock inte det enda bra investeringsalternativ som är tillgängligt för dig, såvida du inte köper ett hus att bo i. Det finns alternativ som är kända för att ge bättre avkastning.

Med tillgångsleasing kan du bli en medinvesterare som äger en del av fysisk egendom som bilar, utrustning, möbler och annat. I allmänhet hyrs den fysiska tillgången ut till företag som har en hög kreditvärdighet.

Bolaget betalar i sin tur en i förväg avtalad ränta under hyrestidens löptid. Detta har två konsekvenser för dig som investerare:

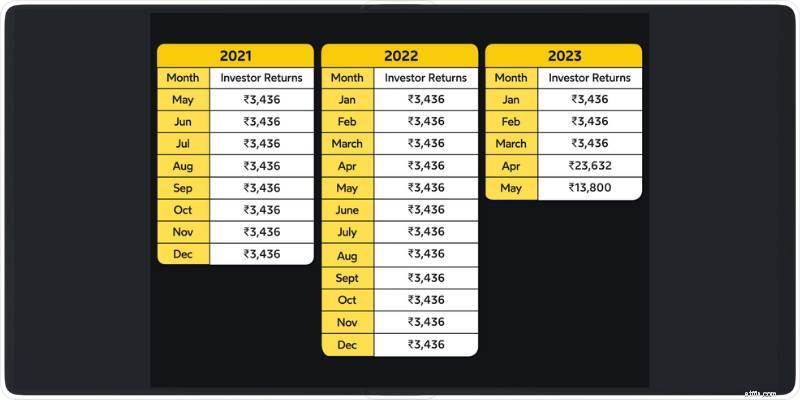

Dessutom kan avkastningen som du tjänar vara lukrativ också. Till exempel genererar Asset Leasing av Grip på Cube Wealth 12 % avkastning efter skatt. Här är en bild som hjälper dig att visualisera utbetalningarna.

Som du kan se, fungerar leasing av tillgångar som den månatliga hyresinkomst som du skulle få utan det intensiva kapital som krävs för att köpa hyresfastigheten.

Du har kontroll och du får bestämma hur mycket du vill investera för att tjäna den önskade passiva inkomsten för din livsstil och framtida utgifter. Läs allt om Asset Leasing by Grip för att veta mer.

En coworking space är inget annat än en delad arbetsplats för frilansare och anställda från olika branscher. De kan hyra ett skrivbord, mötesrum eller virtuellt kontor för en viss tid.

Lång historia kort, du kommer att vara en hyresvärd som antingen hyr ut sin fastighet till ett coworkingföretag eller blir en affärspartner med coworkingföretaget. Detta kan utspela sig på ett av två sätt.

Totalt sett kan hyresintäkterna för kommersiella fastigheter variera från 50 000 INR till 5 lakhs eller mer beroende på läget, storleken på fastigheten och andra faktorer.

Men kom ihåg att det fortfarande skulle kosta mycket pengar att köpa kommersiella fastigheter, särskilt i städer som Delhi, Mumbai, Chennai och andra.

Att köpa mark i Indien är full av pappersarbete men det ger dig friheten att bygga vad du vill på den. Alternativt kan du hyra ut den för att tjäna passiv inkomst.

Platsen för tomten kommer att diktera vad den är lämplig för och priset du kan få den till. En tomt är prissatt per kvadratfot och i allmänhet är det relativt överkomligt att köpa mark i städer eller byar än i städer.

Data tyder på att den genomsnittliga kostnaden för att köpa en tomt i en stat som Maharashtra kan vara uppemot 5 lakhs och kan nå så högt som 2 crores. Det kommer att finnas överhörda avgifter för att få marken fixad.

Passiv inkomst från råmark kan ge dig allt från 20 000 INR till 2 lakh INR per månad, men det beror på ”kvadratfoten” (tomtstorlek) och andra faktorer.

Crowdfunding för fastigheter är en ny form av investeringar som sammanför fastighetsutvecklare, investerare och köpare. Detta är uppdelat i två breda kategorier:

#1 tillåter privatinvesterare att få tillgång till förstklassiga fastigheter och köpa en bråkdel av den utan krångel med underhåll eller förvaltning. #2 fungerar som P2P-lån.

Men crowdfunding av fastigheter är känt för att vara mycket riskabelt eftersom:

Ett jämförelsevis säkrare alternativ till detta skulle vara P2P-lån med RBI Certified P2P NBFCs som Faircent och LiquiLoans som ger dig tillgång till noggrant granskade låntagare och 2-3 gånger bättre avkastning än bank FDs.

En fastighetssyndikering är en grupp av fastighetsinvesterare som är indelade i två kategorier:

En sponsors roll är att scouta de bästa fastigheterna för investerarna i syndikeringen. Sponsorn investerar i allmänhet inte i fastigheten utan förvaltar aktivt investeringen mot en avgift (nära 1%).

Investerarna är passiva och förlitar sig på sponsorns expertis för att få sin investering att fungera. Investerarna får i sin tur en passiv inkomst (8-10 % avkastning) och en utbetalning när fastigheten säljs.

Det finns uppenbara nackdelar med detta. Sponsorn är praktiskt taget en pseudoportföljförvaltare vars beslut kan kosta investerarna en stor summa pengar.

Det finns rimligtvis bättre alternativ till att köpa ett andra hem för hyresintäkter som leasing av tillgångar, coworking spaces, råmark, webbplatser för crowdfunding av fastigheter och fastighetssyndikering.

Varje alternativ medför dock en egen risk även om det kräver en relativt sett mindre investering än att köpa fastigheter på egen hand.

Det är därför det är bäst att kontakta en utbildad finansiell expert som kan hjälpa dig att förstå vad du bör investera i baserat på dina investeringsmål, riskprofil och andra faktorer.

Läs andra populära bloggar

1. Hur uppnår man ekonomisk frihet i Indien?

2. Hur mycket pengar behöver du för att gå i pension?

3. Hur du får dina pengar att fungera för dig

Vad är ett gåvobrev för fastigheter?

Vad är ett fastighetsoptionskontrakt?

Vad är fastighetsgrossistförsäljning?

Crowdfunding för fastigheter:bör jag överväga det?

Fastigheter | Hur man känner igen en lönsam fixer-upper

Fastighetsaktier:De bästa sätten att investera i dem

9 bästa DiversyFund-alternativen för fastighetsinvesteringar

17 bästa apparna för fastighetsinvesterare att hålla sig effektiva