Även efter 10+ år av spridning av Rich Life-evangeliet, stöter vår grundare Ramit Sethi fortfarande på människor som behöver budgethjälp. De vanligtvis:

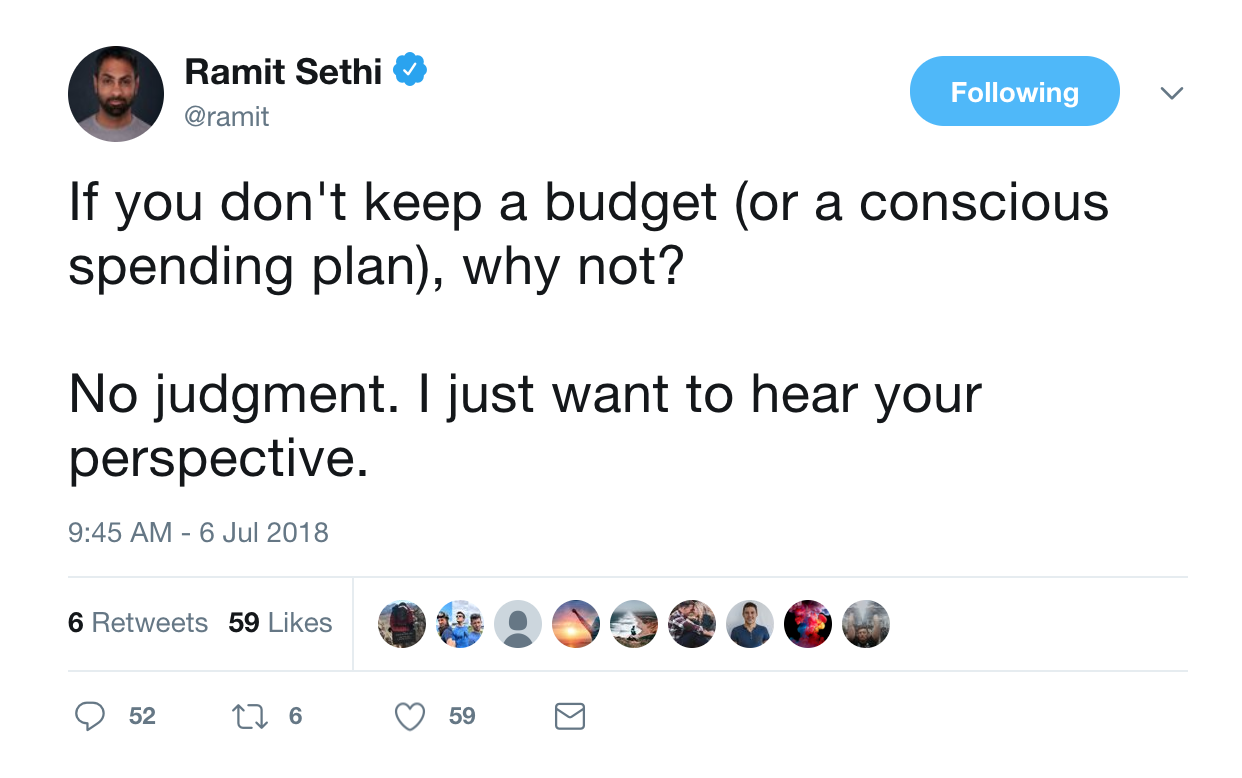

Till exempel denna tweet:

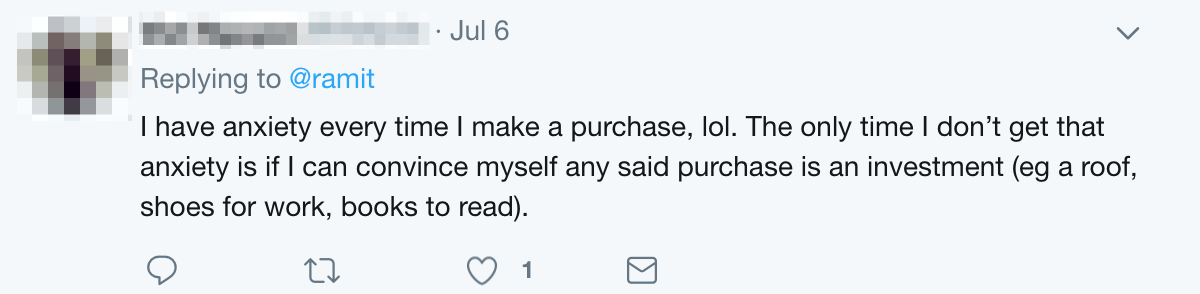

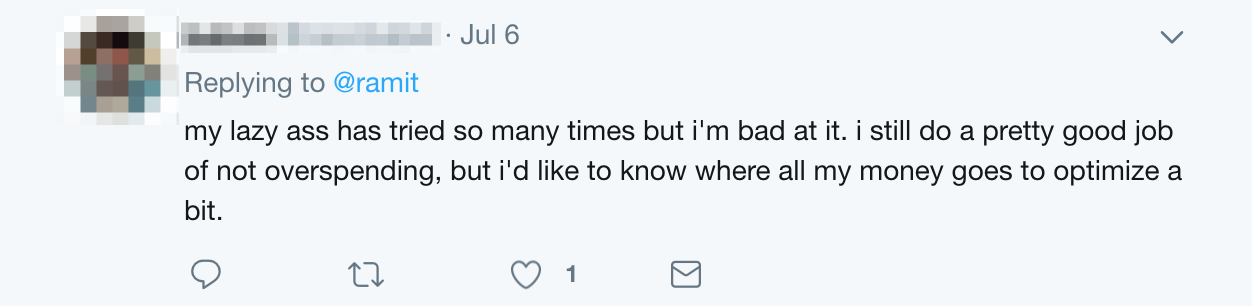

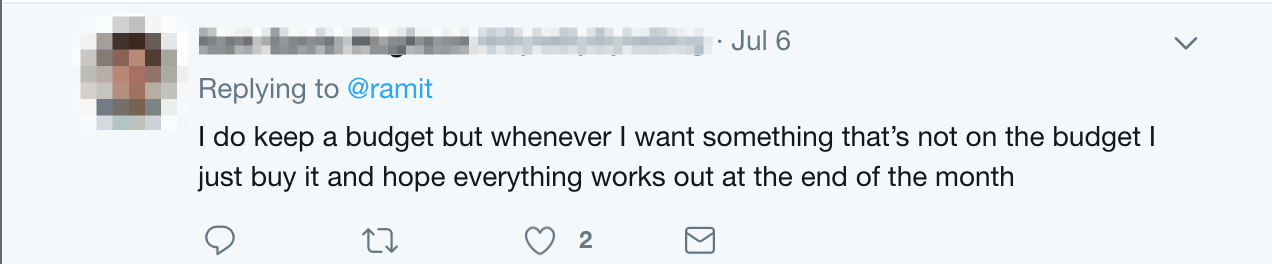

Svaren han fick tillbaka var fascinerande:

Vad märker du av svaren?

Några vanliga teman är rädsla, lättja, förvirring och till och med ilska.

Om det låter bekant för dig är det okej! Vi vill finnas där för att hjälpa till.

Det är därför vi ska bryta ner det till grunderna idag om hur du kan bygga en budget.

Bonus: Vill du veta hur du tjänar så mycket pengar du vill och lever livet på dina villkor? Ladda ner min GRATIS ultimata guide till att tjäna pengarNär folk tänker på att budgetera, bilder av deras föräldrar som flittigt går igenom kvitton, skriver ner utgifter i en anteckningsbok och skriker:"HUR SPENDADE VI SÅ MYCKET PÅ BENSIN FÖRRA VECKA?" kom att tänka på.

Det kan ha fungerat för dem ... men det fungerar verkligen inte nu.

Hur många gånger har du öppnat dina räkningar, ryckt till, sedan ryckt på axlarna och sagt:"Jag antar att jag spenderade så mycket"?

Hur ofta känner du dig skyldig över att ha köpt något – men gör du det ändå?

Detta är omedvetna utgifter (alias "kalkylbladsbudgetering"). Huvudproblemet med det är enkelt:mänsklig viljestyrka.

Vem vill spåra sina utgifter? De få människor som faktiskt provar det upptäcker att deras budgetar helt misslyckas efter två dagar eftersom det är överväldigande att spåra varje krona.

Istället kommer vi varsamt att skapa ett nytt, enkelt sätt att spendera.

Vi kommer att hjälpa dig omdirigera den till de platser du väljer, som att investera, spara och till och med spendera mer på saker du älskar (men mindre på saker du inte gör).

Detta kommer att vara grunden för din medvetna utgiftsplan.

Du vet att dina pengar är ur spel när det känns som att du spelar i Macklemores Thrift Shop-musikvideo. När det helt enkelt är för mycket månad för din lön, finns det en god chans att du inte är medveten om vad din livsstil faktiskt kostar.

Det är dags att sätta sig ner och kategorisera dina utgifter i fyra hinkar.

Nu kommer du att se dessa fyra kategorier mycket i våra privatekonomiartiklar och det beror på att alla dina utgifter finns i dessa kategorier. När du kan peka ut vad som hör hemma där kommer du snabbt att börja förstå var luckorna i din ekonomiska plan finns.

Till exempel, om du spenderar 500 USD per månad på skuldfria utgifter och ingenting på besparingar eller investeringar, är det verkligen skuldfria utgifter? Eller om du har en fast kostnadsräkning på $5 000, men din nettoinkomst är $5 000, kanske du har en livsstil som du inte har råd med.

Bonus: Är du redo att avstå från skulder, spara pengar och bygga upp riktig rikedom? Ladda ner min GRATIS ultimata guide till privatekonomi.Investeringar och sparande är lätt nog att räkna ihop, men det är värt att gå igenom dina fasta kostnader och skuldfria utgiftskategorier för att se om du spenderar för mycket.

För att se till att pengarna går dit de behöver måste du först fylla i din fasta kostnadskategori. Du måste också allokera medel till denna kategori först.

Om du lever lönecheck till lönecheck är det här också området du vill gå igenom för att se till att du inte betalar för saker du faktiskt inte behöver eller vill ha. Du kanske upptäcker att att flytta till en billigare lägenhet eller sälja en bil kan göra det möjligt för dig att andas lite lättare månad till månad, men avlivningen måste vara vettig för dig. Vad hjälper det att spara 100 USD på hyran varje månad bara för att spendera 100 USD extra på att resa?

Det finns fyra huvudkomponenter som du helt enkelt inte kan eliminera helt, eller de flesta i alla fall. De är bostäder, verktyg, mat och transporter. Andra poster i denna kategori inkluderar internetkostnader, utbildning, sjukvård, återbetalning av skulder, försäkringar och andra utgifter som dyker upp varje månad utan att misslyckas.

Det här är dina prenumerationstjänster, oändliga koppar Starbucks, dyra skor, uteservering, förstår du? Nu, bara för att vara tydlig, bara för att vi har detta som en kategori, betyder det inte att vi säger att du måste allokera pengar till den. Om du skrapar jordnötssmörburken så hårt att du börjar få plastspån på din smörgås, kanske du vill klara av några fasta utgifter först.

Har du någonsin kommit på dig själv med att säga, "Jag får det på lönedagen" eller "Vi åker dit på lönedagen" eller min personliga favorit, "Din födelsedag är så obekväm. Det smäller i mitten av månaden, vem har pengar på den tiden?”. Jag ska berätta vem som har pengar. Människor som vet vart deras pengar tar vägen.

Det kan tyckas lite, eh, hårt, men det är inte meningen. Du kan vara den personen som inte bryr sig om någon har ett evenemang den 1:a eller någon annan dag för den delen. Den enda skillnaden som lönedagen gör är att det är dagen då en ny lönebetalning hamnar på ditt konto. Om de pengarna inte är noggrant fördelade i olika kategorier, kommer du att äta på pengar avsedda för besparingar och investeringar.

Så hur tar du dig ur denna hala backe?

Även om vi är stora på investeringar vet vi också värdet av att spara för kortsiktiga mål. Att lägga allt på ett konto utan tydlig riktning är som att kasta en blandad tvätt i tvättmaskinen på ett varmt program. Du vet bara aldrig när dina vita blir rosa.

Ditt sparkonto bör ha underkategorier som gör att du kan spara ihop till dina olika behov. Till exempel:

Om du har en bank som är värd sin vikt i, uhm guld, kommer de att tillåta dig att öppna dessa underkonton utan extra kostnad och ändå erbjuda dig att betala lite ränta på det. Det kan ta dig en halvtimme att ställa in det här, men gissa vad, när det är klart behöver du inte tänka på det igen förrän du behöver använda det. Här är de sparkonton som vi rekommenderar – vi är inte anslutna till dem på något sätt, men vi använder dem och gillar dem.

Vi är riktigt, riktigt stora på det här. Att automatisera din privatekonomi är en spelomvandlare.

Du kan automatisera din ekonomi så till den grad att du helt enkelt måste ge dina bankkonton en blick då och då för att se till att allt fortfarande fungerar som det ska.

Varje sak som måste betalas kan automatiseras. Låt oss ta en titt:

Gillar du inte att titta på TV? Avsluta Netflix-prenumerationen. Hur är det med gymprenumerationen? Är det möjligt för dig att få samma resultat hemma?

Gå nu vidare till saker som är lite mer allvarliga. Låt oss prata om din egendom, till exempel. Det finns en lastbil med andra utgifter som du måste tänka på när du köper en fastighet. Du kommer inte bara att ha ett långfristigt bolån.

Innan du ens äger huset måste du ha handpenningen, stängningskostnaderna och reserver till hands. Även om handpenningen och reserverna är i ditt bästa intresse, kan det ta tid att bygga upp det.

Pågående kostnader att överväga inkluderar HOA-kostnader, försäkringar, fastighetsskatter, underhåll och verktyg. Fråga nu dig själv om du fortfarande är okej med det, eller om du kanske bara är bättre att hyra i ett par år tills du är 100% säker på att du vill bosätta dig på en specifik plats.

Nu kan det här vara en impopulär åsikt, men att äga ett hus är inte allt som våra föräldrar har gjort det till. Det är jävligt dyrt och du måste vara tillräckligt ekonomiskt säker för att ta dig an det. Det är inte för alla, särskilt de som anser sig vara moderna nomader.

Du kanske inte vill skära ut vardagsartiklar som du älskar, som latte och middagar med vänner, men om du kan skära ner på stora utgifter som boende är det en stor vinst.

Låt ingen berätta för dig att du slösar bort pengar när du spenderar dem på saker som betyder något för dig.

När du har gjort ditt och allokerat pengar till alla andra kategorier och du har pengar över, är det ditt privilegium att använda dem hur du vill. Så vad händer om du gillar 1 000 $ skor? Om du har råd och det är viktigt för dig, då hör det till din skuldfria utgiftskategori.

När du gör det här rätt och du har allokerat det du behöver i de andra kategorierna, tänk dig att få siffran upp till 30 % eller till och med 40 % av din hemlön?

Pengar är inte allt, men om du gillar att leva ett liv i upplevelser, är det svårt att vara pank. Så hur hittar du en balans mellan din tunga budget och lite roliga pengar? Om du redan har gått igenom avlivningen som diskuterades i steg 3, minska inte dina besparingar eller investeringar. Leta istället efter sätt att öka din inkomst. Att veta hur man gör en budget är att veta hur man får dina pengar att fungera.

När fick du lön senast? Om det var förra året efter en prestationsöversyn och inte ens konkurrerade med inflationen, är det dags att ta fram din miniräknare och börja räkna. En höjning idag kan leda till mer pensionssparande, högre framtida löner, en större buckla i din skuld och roligare pengar.

Det är värt diskussionen och om du följer vår grundare Ramit Sethis förhandlingssteg, kanske du bara tittar på en drömlön.

Om du inte kan höja din lön på ditt nuvarande jobb, varför inte lägga ut känseln och använda samma steg på din intervjuare? Vem vet, istället för en liten ökning kanske du tittar på ett lönehopp på ett par tusen dollar per år. Det är värt en titt.

Du kan minska utgiftskategorin för fasta kostnader på några minuter genom att helt enkelt lyfta luren och påminna dina tjänsteleverantörer om vilken bra kund du är.

Låt oss börja med banker. Det finns ett smörgåsbord av produkter de erbjuder och var och en är antingen utformad för att hålla sin likviditet hög (sparkonton) eller tjäna dem stora dollar (genom att erbjuda kredit med ränta).

Du kan antingen lägga tid på att förhandla om en halv procent på ditt lilla sparkonto, eller så kan du ta itu med de stora biljetterna. Till att börja med, om ditt bolån har en högre ränta än det behöver vara, kolla in för- och nackdelar med refinansiering. Se bara till att om du går den här vägen, att långivaren inte slår dig med en otäck behandlingsavgift.

Checkkonton och kreditkort är två andra produkter som kan göra med en priskontroll. Om du betalar månads- eller årsavgifter är det dags att ringa upp dem och få ner den siffran.

Men det finns andra områden du kan spara.

Ett sidoliv kan vara ett bra sätt att öka din inkomst, särskilt om du börjar med så få omkostnader som möjligt, till exempel ett onlineföretag. Det kan ta dig ett par månader att börja tjäna pengar, men de månaderna kommer att passera ändå så varför inte göra något ändå?

Nu är det lättare än du tror att ta reda på vilken sida jag ska börja. Om du vet hur man spelar ett onlinespel eller beställer något online, har du redan tillräckligt med internetkunskap för att starta din egen grej. Japp.

Sidojobb som kräver väldigt lite startpengar, om några, inkluderar frilansskrivning, bildbanksfotografering (du har förmodligen en bättre kamera på din telefon än fotografen bredvid med sina 90-talsobjektiv) eller en dropshipping-butik.

Allt börjar med grunderna. Vet exakt hur mycket som kommer in och hur mycket som går ut. Du kanske måste skriva ner det tills det blir en andra natur. Sedan följer du stegen ovan som inkluderar finansiell automatisering och medvetna utgifter.

50/20/30-regeln är en budgetriktlinje som säger att 50 % av din inkomst efter skatt ska gå till åtaganden och obligatoriska utgifter. Sedan 20% på sparande och amortering av skulder och resterande 30% på allt annat.

Den 70/20/10 säger att 70% ska gå till utgifter, 20% på sparande och 10% på att ge.

Även om dessa är praktiska när du fortfarande försöker lista ut saker, är det viktigt att du hittar ett förhållande som fungerar för dig. Målet är enkelt, minska din skuld, öka dina besparingar och investeringar, och tillåt dig själv några skuldfria utgifter.

Tanken är att du har ett kuvert för varje betalningskategori. Så du skulle ha en för ditt boende, en för verktyg, en annan för mat och så vidare. Bra kuvertsystem inkluderar även investeringar och besparingar.

Tekniken har dock visat oss att allt är enklare när du automatiserar det. Appar som Fudget och Monefy är bra för dem som vill använda kuvertsystemet. Detta gör att du kan hålla koll på dina skyldigheter, ha ett proaktivt förhållningssätt till budgetering och inte spendera för mycket.

En budget är inte ett kalkylblad. Det är ett proaktivt förhållningssätt till din ekonomi och ger dig ekonomisk frihet att uppfylla dina ekonomiska förpliktelser och åtaganden. Det låter också dina pengar arbeta för dig och köpa dig fantastiska livserfarenheter och det rika liv du önskar, allt samtidigt som du bygger upp den ekonomiska grunden för din framtid.

Det bästa sättet att säkerställa flexibilitet i din budget är att tjäna mer pengar.

Och det finns några olika sätt du kan göra detta på:

Om du använder rätt system du kan hitta pengar för att göra dyra inköp OCH tjäna pengar på samma gång.

Det är därför vi vill erbjuda dig något:

I den har Ramit inkluderat sina bästa strategier för att:

Ladda ner en GRATIS kopia av Ultimate Guide idag genom att ange ditt namn och din e-postadress nedan – och börja tjäna mer pengar idag.

Hur man gör en personlig veckobudget

Var en budgetexpert:Hur man spårar utgifter med en detaljerad budget

Hur man bygger en kredithistorik

Hur man bygger en familjeplan

Hur du startar eller fixar din budget

Hur vi har sänkt vår budget

Hur man bygger en budget som räcker hela året

Insamlingsetikett:Hur du hjälper till utan att skada din budget