Att investera är en av de saker i livet som folk vet att de borde börja göra - men aldrig komma runt för att faktiskt göra det. I vår guide till investeringar för nybörjare ska vi hjälpa dig att eliminera ursäkterna och lära dig hur du börjar investera idag.

Det finns många skäl att börja investera idag, inklusive följande:

Det är därför vi vill visa dig hur du kan börja investera för nybörjare. Det bästa är att du inte behöver så mycket pengar heller. Faktum är att du kan börja investera idag med bara 50 USD.

Låt oss dyka in och ta reda på hur.

Är du redo att avstå från skulder, spara pengar och bygga upp riktig rikedom? Ladda ner min GRATIS ultimata guide till privatekonomi.Det finns fem steg du bör ta för att investera.

Varje steg bygger på det föregående, så när du är klar med det första, gå vidare till det andra. Om du inte kan komma till det femte steget, oroa dig inte. Du kan fortfarande må bra eftersom de flesta aldrig ens kommer till det första steget.

Så här fungerar det:

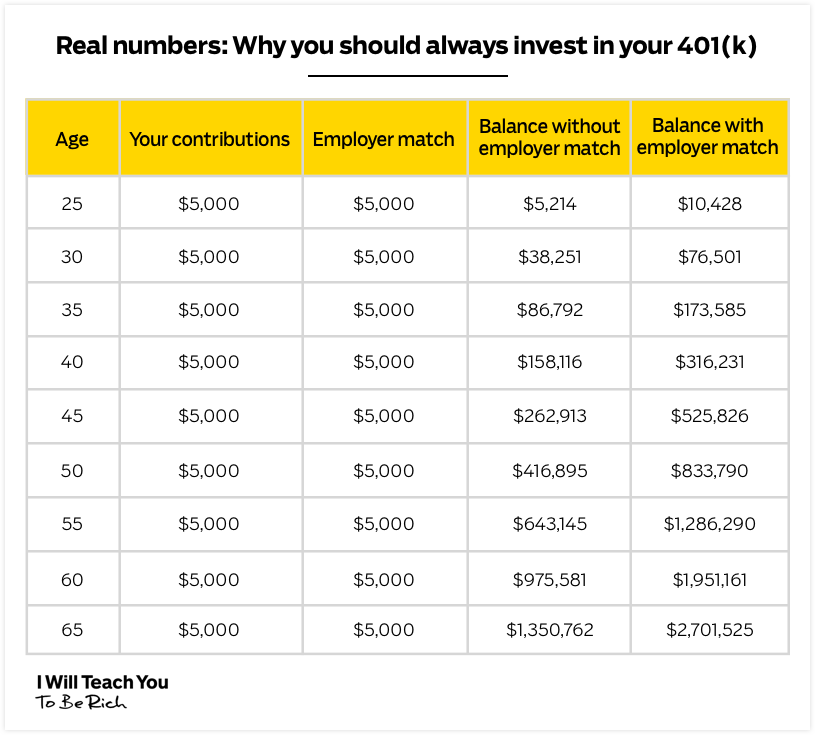

Varje månad bör du bidra med så mycket du behöver för att få ut det mesta av ditt företags 401k-match. Det betyder att om ditt företag erbjuder en matchning på 5 % bör du bidra med MINST 5 % av din månadsinkomst till dina 401k varje månad.

En 401k är ett av de mest kraftfulla investeringsinstrumenten till ditt förfogande.

Så här fungerar det:Varje gång du får din lön tas en procentandel av din lön ut och sätts in på din 401k före skatt. Det betyder att du bara betalar skatt på det efter att du har tagit ut dina bidrag när du går i pension.

Ofta matchar din arbetsgivare dina bidrag upp till en viss procentsats.

Tänk dig till exempel att du tjänar 150 000 USD/år. Ditt företag erbjuder 3 % matchning med deras 401k-plan. Om du investerade 3 % av din lön (cirka 5 000 USD) i dina 401k, skulle ditt företag matcha ditt belopp – i praktiken fördubbla din investering.

Här är ett diagram som visar detta:

Det här, mina vänner, är gratis pengar (alias den bästa typen av pengar).

Inte alla företag erbjuder en matchande plan - men det är sällsynt att hitta en som inte gör det. Om ditt företag erbjuder en match bör du åtminstone investera tillräckligt för att dra full nytta av den.

Du har möjlighet att välja dina investeringar när du lägger pengar på en 401k. Men de flesta företag ger dig också möjligheten att anförtro dina pengar till ett professionellt investeringsföretag. De kommer att ge dig en mängd olika investeringsalternativ att välja mellan och kan hjälpa dig att svara på alla frågor du har om din 401k.

Det andra bra med 401ks är hur lätta de är för dig att installera. Du behöver bara välja att delta när ditt företags HR-avdelning erbjuder det. De tar bara ut så mycket som du vill att de ska investera från din lönecheck.

Är du redo att avstå från skulder, spara pengar och bygga upp riktig rikedom? Ladda ner min GRATIS ultimata guide till privatekonomi.Du kan ta pengar från dina 401k när du fyller 59 ½ år. Detta är början på den federalt erkända pensionsåldern.

Naturligtvis KAN du ta ut pengar tidigare - men Uncle Sam kommer att slå dig med en federal straffavgift på 10 % på dina pengar tillsammans med skatten du måste betala på beloppet du tar ut.

Det är därför det är så viktigt att behålla dina pengar i dina 401k tills du går i pension.

Om du någon gång skulle besluta dig för att lämna ditt företag, kommer dina pengar med dig! För mer om 401ks, se till att kolla in min artikel om hur kontot är det bästa sättet att öka dina pengar .

När du har förbundit dig att bidra med åtminstone arbetsgivarmatchningen för dina 401k, måste du se till att du inte har några skulder. Om du inte gör det, bra! Om du gör det är det okej. Du kan kolla in mitt system för att eliminera skulder snabbt för att hjälpa dig.

När du har börjat bidra till dina 401k och eliminerat din skuld, kan du börja investera i en Roth IRA. Till skillnad från ditt 401k låter det här investeringskontot dig investera efter skatt och du samlar ingen skatt på intäkterna. Från och med 2021 kan du bidra med upp till 6 000 USD/år till din Roth IRA om du är under 50 år och 7 000 USD/år om du är 50 år eller äldre.

Längre ner på stegen ligger Roth IRA. Det här är ytterligare ett sätt för långsiktiga investeringar som är bra för nybörjare.

Till skillnad från en 401k, utnyttjar en Roth IRA efter skatt pengar för att ge dig en ännu bättre affär. Det betyder att du lägger redan beskattade inkomster i investeringar som aktier eller obligationer och inte betalar några pengar när du tar ut dem.

När du sparar till pension är din största fördel tid. Du har tid att klara av stötarna på marknaden. Och över åren är dessa skattefria vinster fantastiska affär.

Din arbetsgivare kommer inte att erbjuda dig en Roth IRA. För att få en, måste du gå via en mäklare - som det finns MÅNGA av.

Det finns många faktorer som kan avgöra ditt beslut, inklusive lägsta investeringsavgifter och aktieoptioner.

Några mäklare som vi föreslår är Charles Schwab , Vanguard (det här är den jag använder) och E*TRADE .

OBS:De flesta mäklare kräver ett minimibelopp för att öppna en Roth IRA. Däremot kan de avstå från miniminivån om du skapar en vanlig automatisk investeringsplan.

Från och med 2021 är den årliga maximala investeringen för en Roth IRA $6 000. Detta belopp ändras dock ofta så se till att kolla in IRS bidragsgränser för att hålla dig uppdaterad.

När ditt konto har skapats måste du faktiskt investera pengarna.

Låt mig säga det igen, när du väl har skapat kontot och lagt pengar på det måste du fortfarande investera dina pengar .

Om du inte köper aktier, obligationer, ETF:er eller vad som helst annat, kommer dina pengar bara att sitta på ett glorifierat sparkonto som inte samlar på dig några betydande räntor.

Mitt förslag på vad du bör satsa på? En indexfond som följer S&P 500. S&P 500 har en genomsnittlig avkastning på 10 % och hanteras med knappt några avgifter.

För mer, läs våra introduktionsartiklar på aktier och obligationer för att få en bättre förståelse för dina alternativ. Jag skapade en video som visar exakt hur du väljer en Roth IRA .

Precis som dina 401k förväntas du behandla detta som ett långsiktigt investeringsinstrument. Du straffas om du tar ut dina inkomster innan du fyllt 59 ½ år.

Du kan dock när som helst ta ut ditt kapitalbelopp, eller det belopp du faktiskt investerat ur fickan, utan straff (de flesta vet inte detta).

Det finns också undantag för handpenning på ett hem, finansiering av utbildning för dig/partner/barn/barnbarn och några andra akuta skäl.

Men det är fortfarande en fantastisk investering att göra - speciellt när du gör det tidigt. När allt kommer omkring, ju tidigare du kan investera, desto mer pengar kommer din investering att samla in.

Är du redo att avstå från skulder, spara pengar och bygga upp riktig rikedom? Ladda ner min GRATIS ultimata guide till privatekonomi.Om du har pengar över, gå tillbaka till dina 401k och bidra med så mycket som möjligt till det (detta är utöver arbetsgivarmatchningen). Du kan bidra med upp till 19 500 $/år på dina 401 000 om du är under 50 och 26 000 $ om du är 50 år eller äldre. Att maximera dina 401k innan du öppnar ett icke-pensionsinvesteringskonto är en bra idé eftersom du kommer att betala mindre skattepengar på alla 401k investeringar.

Om du har pengar kvar, öppna ett vanligt icke-pensionskonto och lägg så mycket som möjligt där. Betala också extra för eventuella bolåneskulder du har, och överväg att investera i dig själv – oavsett om det är att starta ett sidojobb eller få en extra examen, det finns ofta ingen bättre investering än din egen karriär.

The Ladder of Personal Finance är ganska praktiskt när man överväger vad man ska prioritera när det kommer till dina investeringar. För mer, kolla in min mindre än tre minuter långa video där jag förklarar det.

401ks och Roth IRA är de grundläggande investeringsinstrumenten du behöver ha.

Om du vill börja sätta tårna i att bygga din egen portfölj (insamling av investeringstillgångar) utöver dessa investeringsinstrument, vill jag introducera dig för ett nyckelbegrepp:Asset allocation.

Här är min portfölj:

Oundvikligen, när jag lär någon om grunderna för att investera, kommer någon att ställa en mängd frågor, som dessa:

Pump på bromsarna lite.

Innan du gör en investering i någon form av aktie eller obligation eller vad som helst måste du förstå att det inte är lika viktigt som tillgångsallokering (dvs hur din paj ser ut).

När du investerar kan du göra det genom att fördela dina pengar mellan olika tillgångsklasser. Även om det finns många olika typer av tillgångsklasser är de tre vanligaste:

När det kommer till investeringar för nybörjare är ett vanligt misstag att investera i endast en kategori. Detta är farligt på lång sikt. Det är här det så viktiga konceptet med tillgångsallokering kommer in i bilden.

Kom ihåg det så här:Diversifiering är D för att gå djupt in i en kategori (t.ex. aktier har storbolagsaktier, medelstora aktier, småbolagsaktier och internationella aktier).

Tillgångsallokering är A för att gå över alla kategorier (t.ex. aktier, obligationer och kontanter).

Hur mycket du allokerar i varje tillgångsslag beror helt på dig och din risktolerans. Om du till exempel är ung och har många år innan du går i pension kanske du vill investera mer i saker som aktier. Men om du är äldre och nära pensionsåldern vill du säkra dina insatser så mycket som möjligt och gå med säkra investeringar som obligationer.

Du vill inte ha alla dina investeringar i en korg. Håll din tillgångsallokering i schack genom att köpa olika typer av aktier och fonder för att få en balanserad portfölj – och sedan diversifiera ytterligare i var och en av dessa tillgångsklasser.

En studie från 1991 upptäckte att 91,5 % av resultaten från långsiktig portföljprestanda kom från hur investeringarna allokerades. Det betyder att tillgångsallokering är AVGÖRANDE för hur din portfölj presterar.

Om du vill ha några mer solida exempel på portföljmixar, kolla in min artikel om tillgångsallokering och diversifiering .

Är du redo att avstå från skulder, spara pengar och bygga upp riktig rikedom? Ladda ner min GRATIS ultimata guide till privatekonomi.Om du vill börja komma in i ogräset finns det massor av olika tillgångsklasser du kan välja mellan och ännu mer variation i individuella investeringar du kan göra.

Om du vill lära dig mer om några av dessa investeringsalternativ, se till att kolla in mina resurser nedan:

Om du vill ha ännu mer handlingskraftig taktik för att hjälpa dig att hantera OCH tjäna mer pengar, har du tur. Jag skrev en GRATIS guide som går in i detalj om hur du kan komma igång med just det.

Gå med de hundratusentals människor som har läst den och redan dragit nytta av den genom att ange din information nedan för att få en PDF-kopia av guiden.

När du är klar, läs den, tillämpa lärdomarna och skicka ett e-postmeddelande till mig med dina framgångar – jag läser varje e-postmeddelande.

Hur man planerar för framtiden

Hur man tjänar pengar på aktiemarknaden för nybörjare

Hur man tjänar pengar på dagshandel för nybörjare

Så sparar du mer pengar för att investera 2022

Glöm spargrisen:6 bättre sätt att spara för ditt barns framtid

Hur man sparar pengar till pensionen

Hur mycket ska jag spara varje månad? Förbered dig på att spara pengar till nästa karantän

Hur man investerar i aktier för nybörjare