Är du ute efter att göra några smarta pengarörelser förbättra din framtid?

Det nya året är ett bra tillfälle att börja fundera på vad du kan göra för att förbättra din ekonomiska situation. Du kan använda den här tiden till att se framåt och börja göra smarta pengar som hjälper dig i framtiden.

Till exempel kanske du vill bli bättre förberedd för nödsituationer 2022 – troligen i många människors sinnen efter det år vi hade 2021. Det finns flera enkla pengar du kan ta om det är ditt mål att vara förberedd.

Du kan sätta ihop en nödpärm som organiserar din ekonomi, kontakter, personlig information etc. Det är allt någon skulle behöva om de fick ta över din ekonomi.

Det finns också smarta pengar som att hitta en prisvärd livförsäkring och skapa en nödfond som kan hjälpa dig att vara bättre förberedd 2022.

Om att sänka dina räkningar är ett av dina mål för 2022, kanske du vill refinansiera dina studielån, eller göra ett av de enklaste pengarna och hitta ett billigare alternativ till kabel.

Det finns så många smarta pengarörelser du kan göra 2022. Vissa är små och andra är större, som att dra nytta av ditt företags 401(k)-match, men alla kommer att hjälpa dig att förbättra din ekonomiska framtid.

Uppgifterna på den här listan hjälper dig att samla in viktiga dokument, skaffa gratis pengar (hej, företagsmatch!), hitta livförsäkringar, spara tusentals dollar per år och mer.

Naturligtvis kommer inte allt på den här listan att gälla för var och en av er, men den här listan är en bra utgångspunkt. Om något kommer dessa smarta pengarörelser att få dig motiverad att börja ta kontroll över din ekonomi 2022.

Relaterat innehåll:

Erbjuder din arbetsgivare en företagsmatchning?

I så fall hoppas jag att du tar det!

Ett företag eller en arbetsgivarmatchning är när din arbetsgivare bidrar till din 401(k). Och ett 401(k) är en typ av pensionskonto som du får via en arbetsgivare.

Eftersom det här i princip är gratis pengar som hjälper dig att öka ditt pensionssparande, är detta ett av de bästa pengadragen just nu. Jag rekommenderar starkt att du drar nytta av ditt företags match om du kan!

Det låter dig investera en del av din lönecheck innan skatter tas ut, och beloppet i din 401(k) kan växa skattefritt tills du tar ut. När du når pensionen och tar pengar från din 401(k), beskattas det belopp du tar ut från detta konto.

Ditt 401(k) är ett konto som innehåller investeringar, liknande hur ditt bankkonto innehåller dina pengar. Du kan välja att placera investeringar som aktier, fonder och mer i din 401(k).

Varje företag erbjuder sin egen typ av matchning. Till exempel kan en arbetsgivare matcha 100 % av ditt bidrag, upp till 5 % av din lön.

Om du har det här alternativet med ditt jobb, rekommenderar jag starkt, starkt detta som ett av de smarta pengarna du gör i år. Titta närmare på detta SÅ FORT DU KAN!

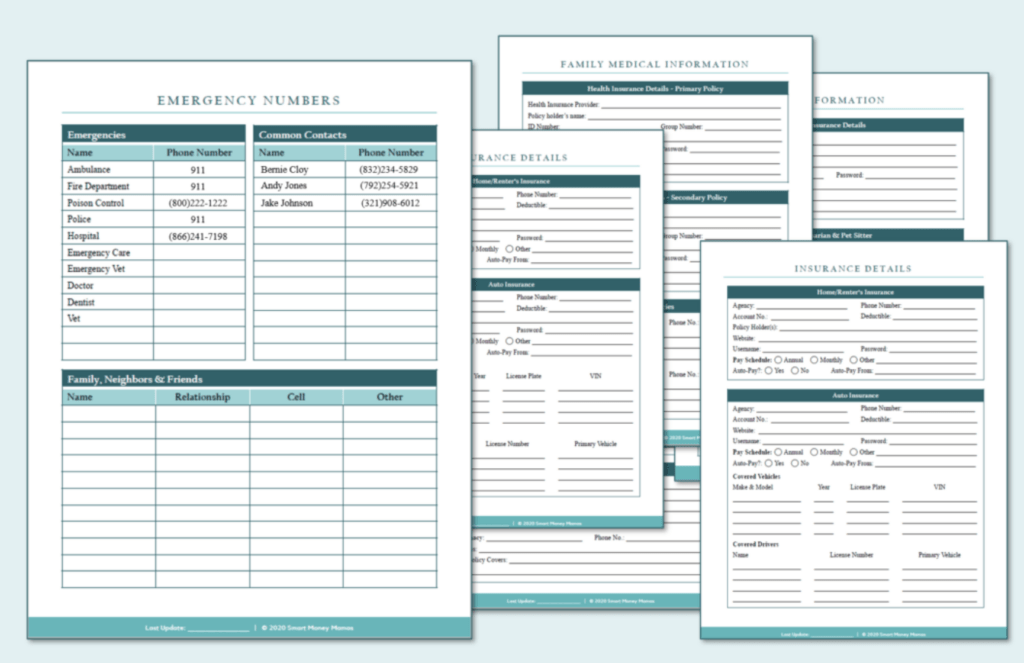

En nödpärm är ett sätt att lagra finansiell information, som bankkontonummer och lösenord. Du kan lagra försäkringsinformation, personlig information om dig och varje medlem i din familj, information om räkningar och mer.

Att ha en nödpärm är så mycket viktigt.

Jag vet att det finns många, många familjer som skulle gå vilse om något skulle hända den person som vanligtvis sköter sin ekonomiska situation.

Konton kan försvinna, lösenord kan vara okända, räkningar kan glömmas bort, livförsäkring kan vara svår att hitta och mer.

Det är bäst att ha en nödpärm för familjen ifall något skulle hända, även om det är något som ingen någonsin vill tänka på. Att ha en gör livet så mycket enklare, och det är ett av de smarta pengarna du bör göra i år.

Jag rekommenderar att ha en nödpärm om:

En nödpärm kan hjälpa i stort sett alla och vem som helst.

Detta kan vara användbart även i icke-nödsituationer. Att skapa en pärm som denna organiserar all din familjs information på ett ställe. Det gör det snabbt och enkelt att hitta vilken information som helst, och du kommer förmodligen att hänvisa till den ofta.

Mitt bästa tips är att kolla in pärmen In Case of Emergency för att hjälpa dig med att skapa din egen akutpärm.

Detta är en ifyllbar PDF-arbetsbok på över 100 sidor.

Mina vänner på Harmonic har samarbetat med Making Sense of Cents, och de skulle vilja ge dig en försäkring på 10 000 USD för att uppmuntra dig att bygga ditt eget personliga skyddsnät.

Det här företaget vill helt enkelt introducera fler människor till Harmonic, vilket är anledningen till att de ger bort en gratis policy. Jag delar massor av gratissaker på Making Sense of Cents – det här är helt enkelt ytterligare ett föremål som jag har förhandlat fram för mina läsare. Du måste dock vara amerikansk medborgare för att registrera dig.

Du kan klicka här för att registrera dig för att göra anspråk på din försäkring idag! Det tar mindre än 5 minuter.

Den här policyn är något annorlunda genom att den täcker dig om du skulle dö i en olycka – till exempel en bilolycka. Olyckor är den främsta dödsorsaken för människor i åldrarna 1-44, enligt folket i vår regering som spårar den typen av data.

Eftersom denna försäkring på 10 000 $ vid olycksfall vid olycksfall är utan kostnad för dig, rekommenderar jag att alla registrerar sig för den. Oavsett om du är singel, har en familj, har en hund, etc., är det enkelt eftersom det inte kommer att kosta dig någonting.

Eftersom vi pratar om försäkring, är att titta på livförsäkring ytterligare ett av de smarta pengarörelserna du bör ta i år.

Överraskande nog är livförsäkring mycket billigare än du förmodligen tror.

Jag gjorde en snabb sökning genom PolicyGenius, och jag kunde hitta en försäkring på 1 000 000 USD under 20 år, för mindre än 27 USD per månad.

Livförsäkring är pengar för din familj om du skulle gå bort. Och om du är den enda eller primära inkomsttagaren i din familj, så finns det förmodligen många människor som litar på dig ekonomiskt. Livförsäkring är pengar som kan användas för att betala för begravningskostnader, dagliga räkningar, betala av skulder, etc.

Om du letar efter livförsäkring rekommenderar jag starkt att du tittar på PolicyGenius.

PolicyGenius gör det enkelt att få livförsäkring. En offert tar bara 5 minuter och du kan se jämförbara policyer så att du kan avgöra vad som är bäst för dig.

Du kan klicka här för att hitta en livförsäkring.

Att leta efter bilförsäkring är något som de flesta inte gör, och det kan kosta dig tiotusentals dollar under din livstid.

Genom att helt enkelt jämföra försäkringspriserna kan du spara över 1 000 USD per år.

Du skulle bli förvånad över hur många som ALDRIG jämför försäkringspriser och hur mycket pengar det kan kosta dig.

Faktum är att en familjemedlem till mig har betalat runt 2 200 $ per år under ganska lång tid, och när jag fick reda på det blev jag helt chockad!

Jag hjälpte dem lätt att hitta en bilförsäkring med bättre täckning för bara $600 per år. Ja, de kunde spara runt 1 600 $ på bokstavligen mindre än 30 minuter.

Du kan handla bilförsäkringspriser genom Get Jerry här.

Detta företag låter dig få offerter från upp till 45 försäkringsbolag, och det är superenkelt att byta – du klickar bara på en knapp och sparar pengar.

Detta är en av de snabba pengarörelserna som kan hjälpa dig att spara pengar varje månad i många år framöver!

Ett nytt år är en bra tid att ha ditt nästa (eller första!) pengamöte.

I ditt pengamöte kanske du vill diskutera saker som:

Det finns ingen exakt översikt över vad du bör prata om i dina pengamöten eftersom varje ekonomisk situation är annorlunda.

Pengamöten hjälper dig att bli bekväm med att prata om din ekonomi, och de gör det lättare att sätta upp mål och arbeta mot dem tillsammans med din partner. Jag vet att det kan kännas obehagligt att prata om pengar i början, men att börja ha regelbundna pengamöten är en av de smarta pengarörelserna varje par borde ta under det nya året.

En akutfond är pengar som du har sparat till när något oväntat händer, och jag tror att förra året visade många människor varför att skapa en nödfond är en av de bästa penningåtgärderna just nu.

Din akutfond kan användas till något som att betala dina räkningar om du förlorar ditt jobb (eller om dina timmar eller lön minskar), betala för en bilreparation, en sjukvårdsräkning eller något som en överraskning som läcker tak.

Du kan läsa mer på Varför du behöver en akutfond och hur du startar en idag.

Att investera är viktigt så att du kan:

Om du vill lära dig hur du kan leva ditt bästa liv i framtiden är investeringar ett bra sätt att göra det. Och du kan till och med börja investera med lite pengar.

Att investera är ett smart drag för pengar eftersom det betyder att du får dina pengar att fungera för dig. Om du inte investerade skulle dina pengar bara sitta där och inte tjäna någonting.

Detta är viktigt att notera eftersom 100 $ idag inte kommer att vara värt 100 $ i framtiden om du bara låter det sitta under en madrass eller på ett checkkonto. Men om du investerar kan du faktiskt förvandla dina $100 till något mer. Att investera på lång sikt innebär att dina pengar fungerar för dig, vilket potentiellt ger dig en inkomst.

Till exempel:Om du sätter 1 000 USD på ett pensionskonto som har en årlig avkastning på 8 %, skulle det 40 år senare förvandlas till 21 724 USD. Om du började med samma 1 000 $ och lägger ytterligare 1 000 $ i den under de kommande 40 åren med en årlig avkastning på 8 %, skulle det sedan förvandlas till 301 505 $. Om du började med 10 000 USD och lägger ytterligare 10 000 USD i det under de kommande 40 åren med samma procentsats, skulle det sedan förvandlas till 3 015 055 USD.

Vet du vad din kreditpoäng är? Vet du hur det kan påverka ditt liv?

Även om jag inte tror att du behöver bli galen och besatt av din kreditvärdering, är det inget som kommer att skada dig att förbättra din kreditvärdighet.

Din kreditpoäng kan påverka räntan du får på ett lån eller ett bolån, att hitta ett hyreshus, få vissa jobb, dina försäkringspriser, till och med din mobiltelefonräkning och mer.

En kreditpoäng är ett tresiffrigt tal som visar andra din kreditvärdighet, och används ofta som en indikator för att visa hur riskabel du är. En bra kreditpoäng är vanligtvis över 720.

Du kan kontrollera din kreditpoäng med Credit Sesame gratis.

Om detta är ett av de smarta pengarörelserna du vill göra 2022, här är några av de åtgärder du kan vidta för att öka din kreditpoäng:

Läs mer på Allt du behöver veta om hur du bygger krediter.

Ett enkelt drag som jag rekommenderar i år är att börja få din gratis kreditupplysning.

Du kan få en årlig gratis kreditupplysning från de tre huvudsakliga kreditupplysningsföretagen (Equifax, TransUnion och Experian).

Ja, det betyder att du får en från VARJE, alltså tre varje år. Jag rekommenderar att du placerar dem så att du kan få en var fjärde månad.

Du kan läsa mer om detta här.

För över fem år sedan bestämde vi oss för att göra oss av med kabel.

Och vi har inte missat det ett dugg.

Jag vet om många människor som spenderar 100 USD varje månad på kabel-TV, många spenderar över 150 USD i månaden, och jag hade till och med någon som berättade för mig att de spenderar över 300 USD varje månad på kabel.

Om du försöker hitta sätt att minska din budget och du har en dyr TV-räkning rekommenderar jag definitivt att du hittar ett alternativ. Det här är ett av mina favoritsmarta pengar 2022 eftersom det finns fler alternativ än någonsin. Det finns ingen anledning att spendera så mycket på kabel igen.

Läs mer om dina alternativ på 16 alternativ till kabel-TV som sparar pengar.

Att spåra dina pengar är viktigt när det gäller att hantera dina pengar.

Lyckligtvis finns det ett gratis, enkelt verktyg som låter dig göra detta.

Personal Capital är en gratis programvara för privatekonomi som gör det möjligt för användare att bättre hantera sin ekonomi.

Du kan koppla konton, som ditt bolån, bank, kreditkort, investeringsportfölj, pension och mer, och allt är gratis.

Du kan spåra ditt kassaflöde, dina utgifter, hur mycket du sparar, hur det går för dina investeringar och mer.

Med deras kostnadsfria finansiella plattform kan du enkelt se alla dina konton på ett ställe så att du kan hantera allt effektivt.

Om spårning av dina pengar är en av de smarta pengarörelserna du vill göra i år, kan Personal Capital hjälpa dig att nå ditt mål.

Har du studielån?

Om så är fallet kan du fundera på att refinansiera dem. Det här är ett av de smarta pengarörelserna som kan hjälpa dig att sänka dina månatliga räkningar och eventuellt spara pengar över tid.

Refinansiering av studielån är när du ansöker om ett nytt lån som sedan används för att betala av dina andra studielån.

Detta är vanligtvis ett bra alternativ om du lånade privata studielån och din kreditvärdighet är bättre nu än när du ursprungligen tog dina studielån.

Genom att refinansiera dina studielån kan du kvalificera dig för bättre återbetalningsvillkor, lägre ränta med mera. Detta är bra eftersom det kan hjälpa dig att betala av dina studielån snabbare.

Det positiva med att refinansiera studielån inkluderar:

Företag, som Credible, hjälper dig att refinansiera dina studielån. Med refinansiering kan den genomsnittliga personen spara tusentals dollar på sitt lån, och det är otroligt! Du kan spara mycket pengar med refinansiering av studielån, till exempel med Credible, särskilt om du har federala eller privata lån med hög ränta.

Credibles plattform liknar hur Expedia arbetar för att hitta flyg – med Credible söker du helt enkelt de tillgängliga priserna för att hitta den bästa studielånsräntan för dig. Det tillkommer ingen serviceavgift, ingen startavgift och ingen förskottsbetalning om du slutar med att betala av dina studielån snabbare.

För att använda Credible tar det mindre än 10 minuter och följ bara dessa steg:

Innan du återfinansierar ett federalt studielån vill du dock tänka på olika federala förmåner som du kanske avstår från. Du kan ge upp inkomstbaserade återbetalningsplaner, lånförlåtelse för dem som har vissa offentliga tjänster (inklusive jobb på offentliga skolor, militären, Peace Corps och mer). Genom att refinansiera dina federala studielån kan du ge upp eventuella framtida alternativ för dessa lånförlåtelseprogram.

Tänk dock på att genom att refinansiera dina studielån kan du få lägre månatliga betalningar, lägre räntor med mera. Detta kan hjälpa dig att betala av din skuld mycket snabbare. För mig kvalificerade jag mig inte för någon efterlåtelse av lån, så refinansiering skulle definitivt ha hjälpt mig om jag visste om det då.

Får du belöningar med ditt kreditkort?

Att använda ett kreditkort för resebelöningar innebär att du kan få poäng som du kan använda för att få gratis eller billiga resor. Du kan tjäna flygbiljetter, presentkort, hotellvistelser, kontanter etc., allt för att helt enkelt använda ditt kreditkort.

Om du ändå ska betala för något, kan du lika gärna få något gratis av det, eller hur?

Om du reser mycket och/eller redan använder kreditkort kan du få gratis resor genom att registrera dig för de som har de bästa belöningarna.

Detta är dock bara ett smart pengadrag om du kan använda kreditkort på ett ansvarsfullt sätt. Att ta på sig skulder för att tjäna resebelöningar är inget smart drag!

Två kort jag rekommenderar inkluderar:

Det är helt upp till dig! Börja med att fundera på vad dina mål är för det här året och din framtid.

Vill du betala av skulden? Börja investera mer? Minska dina månatliga räkningar?

Dessa är alla smarta pengar att göra, och idéerna på den här listan kan hjälpa dig att arbeta mot någon av dem.

Kom ihåg vad du besluta att göra med dina pengar 2022 är personligt. Du kanske vill ta steg för att sluta ett jobb du inte älskar, planera en semester, donera mer till din favorit välgörenhet, och så vidare.

Det är aldrig en dålig idé att fokusera på att betala ner din skuld och hitta sätt att spara pengar, men därifrån kan du tänka på vad du vill ha din framtid.

Jag tror att att betala av din höga ränteskuld är ett av de viktigaste smarta pengadragen. Skuld gör det svårt att spara eller investera för din framtid, och den genomsnittliga personen har mycket skulder.

Att ha skulder kan hålla dig i en skuldcykel som är svår att bryta sig ur, men du kan lära dig hur du blir skuldfri och äntligen börja fokusera på din framtid.

Vad står på din finansiella att göra-lista för 2022? Vilka smarta pengarörelser gör du?

Så tjänar du pengar på Twitch 2020

14 kreativa sätt att tjäna pengar

Klass 2017:5 Smart Money Moves till lansering

5 smarta pengar att tjäna 2018

11 småpengar som kommer att göra stor skillnad

Mina 10 dummaste pengarörelser

Pengar flyttar att tjäna under viktiga decennier av ditt liv

4 smarta drag varje husägare bör göra