I dag har jag en bra artikel från Neiko Johnson om hur han och hans fru Alexis betalade av $240 000 på bara 27 månader. De delar med sig av sin ekonomikunskap och sin skuldfria resa på sin blogg Hemlighet för finans . Det primära fokus på deras blogg handlar om budgetering, att betala av skulder och att bygga generationsrikedom genom att investera.

Min fru Alexis och jag har varit gifta sedan 2018 och båda förde in en hel del skulder i vårt äktenskap. Vi trodde att vi levde ett normalt liv men insåg snabbt att det vi gjorde inte skulle fungera i längden.

Som de flesta andra hamnade vi i en rutin som kunde leda oss in på fel väg att hamna trasig. Vi njöt helt enkelt av livet och hade ingen bra ekonomisk plan för att bygga upp välstånd.

Det finns ingen lätt väg till rikedom men i den här artikeln kommer jag att beskriva de steg som min fru och jag tog för att betala av 240 000 USD på 27 månader och skapa en väg till rikedom.

Jag hoppas att vår berättelse inspirerar dig att vidta åtgärder på din ekonomiska resa och lär dig några användbara tips som vi använder.

Vi är Neiko (33) och Alexis (31) från Atlanta, GA. Neiko är född och uppvuxen i Atlanta och Alexis föddes i Miami och växte upp i Anchorage, Alaska. Neiko arbetar inom Cybersecurity och Alexis är allmäntandläkare.

För cirka 4 år sedan satte vi upp ett mål att båda gå i pension vid 50 års ålder. Så för att nå detta mål var vi tvungna att göra några ekonomiska förändringar och fokusera på hur man betalar av skulder och skapar passiv inkomst .

Men vi var först tvungna att skapa en plan för att bli skuldfri. Det var ingen lätt process att ändra hela våra livsvanor men vi visste att vi hade ett större mål i åtanke. Vi var 100 % fast beslutna att nå vårt ekonomiska mål att vara skuldfria inom 5 år.

Vi bestämde oss för att lära oss allt vi kunde om pengar, inklusive att spara, bli skuldfri, budgetera och investera.

Det har alltid varit vårt mål att bli rika så att vi kan hjälpa andra att lära sig att bli rika också. Med vår blogg hjälper vi nu andra att skapa en ekonomisk plan som fokuserar på att uppnå ekonomisk frihet.

Att lära sig att bygga välstånd har blivit ett mycket vanligt ämne i dagens samhälle. Jag ser att vara rik och rik som två olika saker.

Att vara rik innebär helt enkelt att spendera mycket pengar oavsett om personen har pengarna eller inte.

Å andra sidan är att vara rik när du gör smarta pengar och har en plan för din ekonomi. Jag kallar detta "verkligt rikt."

Vi började på vår ekonomiska resa för att vi vill bli "riktigt rika", ändra vårt släktträd och leva med ekonomisk frihet. Den dagen vi insåg att vi hade ett ansvar att hantera våra pengar på rätt sätt ändrade vi helt vårt synsätt.

Vi är övertygade om att alla förtjänar att leva med ekonomisk frihet och dessa principer bidrog till att förändra vårt ekonomiska perspektiv:

Att nå ett ekonomiskt mål kräver uppoffringar. Uppoffringen är dock tillfällig. Den dagen vi bestämde oss för att gå all-in på att förändra vår livsstil så att vi kan betala av skulder och lägga mer pengar på fickan, krävde det en tankeställare.

Att ha något som påminner oss om vad vi arbetar mot kommer att hålla oss fokuserade på det slutliga målet. Vårt förtroende för varandra och att lära oss de rätta ekonomiska principerna har varit nyckelaspekter under vår resa. Att leva med syfte är en stor anledning till att vi är så fast beslutna att nå våra ekonomiska mål.

Att ha ett syfte har gjort det möjligt för oss att tänka tydligare, fatta bättre ekonomiska beslut och ägna mer uppmärksamhet åt de saker vi lägger ner tid på att göra varje dag.

Att bli skuldfri gör att vi kan ha mer pengar att investera, gå i pension tidigt och njuta av livet. Denna mentalitet håller oss motiverade att fortsätta på vår ekonomiska resa även när tiderna blir svåra.

Som alla är medvetna om krävde händelserna 2019-2021 att vi alla gjorde justeringar i våra liv. Det blev uppenbart att ekonomisk trygghet är ännu viktigare när en nödsituation inträffar.

Folk förlorade sina jobb och sina inkomster och var inte säkra på hur de skulle betala räkningar eller sätta mat på bordet.

Det är ingen bra känsla.

Att nå ekonomisk frihet är huvudmålet och kräver hårt arbete. Men varje dag vi vaknar vet vi att vi arbetar mot något stort. Vi vill inte behöva oroa oss för någonting när nästa finanskris inträffar. Det är vårt mål att vara ekonomiskt säkra där vi inte upplever några bakslag om saker och ting verkar skakiga i världen.

Lyckligtvis var vi båda fortfarande sysselsatta under denna tidsperiod och förlorade ingen inkomst. Det var dock ytterligare en väckarklocka för oss att börja fokusera på att skapa ytterligare inkomstströmmar i fall en inkomstström skulle påverkas oväntat.

Så vi har börjat förbereda oss för att utöka vår investeringsportfölj. För närvarande investerar vi bara i vår arbetsgivares 401(k) men har planer på att börja investera i fastigheter och en tandvårdsverksamhet. Detta kommer att tillåta oss att öka våra inkomster för att bygga upp generationsrikedomar.

Sättet vi har börjat lära oss fastigheter är genom att gå kursen Gör fastigheter till verkliga. Den här kursen har gett oss den grundläggande kunskap som behövs för att komma igång med fastigheter med rätt strategier.

Att utbilda oss är nyckeln till att öka vår inkomst. Det kommer inte att hända över en natt men vi tar små steg för att lägga till fler inkomstströmmar.

En förmögenhetstänk förstår att investeringar är en långsiktig lek. Du måste ha en budget, betala av skulder och spara så att du kan investera i din framtid utan begränsningar.

Innan vi kommer in på hur vi betalade av skulder så snabbt vill jag ge lite bakgrund om hur vi hamnade i så mycket skulder, till att börja med.

Jag tycker att det är viktigt att ge transparens om var vi började och var vi är nu. Jag tror att läsarna måste förstå att vi inte bara vred på en lampa och plötsligt betalade av skulden snabbt.

Vi hanterade inte pengar på rätt sätt och det var uppenbart på grund av mängden skulder vi samlat på oss. Många nätter ser vi tillbaka på hur stora framsteg vi har gjort och det är en fantastisk resa att reflektera över.

Vi var livrädda när vi hade 460 000 USD i skuld 2018.

Vår skuld ingår:

Att vara nygifta med den här mängden skuld skapade frustration ibland. Men vid den tiden tänkte vi ingenting på det eftersom de flesta hade skulder och vi trodde att det var normalt.

Alexis och jag har båda examen och det var minst sagt väldigt dyrt. Huvuddelen av vår skuld kom från tandläkarlån när Alexis gick på Tufts University i Boston. Det är väldigt svårt att få pengarna till tandläkarskolan och de flesta tandläkare tar examen med $350 000 i skuld och ibland mer.

Men Alexis var mycket avsiktlig innan hon gick på tandläkarskola och säkrade några stipendier för att begränsa antalet lån hon behövde. Hon tog examen med cirka 225 000 USD i tandläkarlån, vilket fortfarande är mycket men är mycket mindre än de flesta tandläkarexamen.

Om hon visste vad vi vet nu skulle hon ha gått i en skola mycket närmare hemmet och sparat mer pengar. Men det var en lärdom.

Våra andra skulder samlades på grund av dåliga beslut om några inköp. Vi köpte två bilar som kostade 116 000 USD tillsammans och som aldrig skulle ha gjort det samtidigt som vi var i så stora skulder. Men vi var fokuserade på att gå över till elbilar och älskade Tesla Model 3.

När vi ser tillbaka på det nu skulle vi ha köpt billigare bilar. Men, vi spände ner och betalade bilarna på 2 år istället för de 5 åren vi anmälde oss till. Nu äger vi våra bilar och kommer bara att köpa bilar kontant i framtiden.

När Alexis gick på tandläkarskolan reste vi båda mycket för att träffas. Att ha ett långdistansförhållande var inte lätt så vi satte resor på våra kreditkort istället för att spara pengar. Detta var inte smart och vi fick 10 000 USD i kreditkortsskuld.

Största delen av vår skuld bestod av saker vi betalat för som kunde ha väntat eller vi kunde ha hittat andra sätt att göra.

Det hjälpte inte heller att människorna runt omkring oss och, i våra liv, också hade skulder, så samtalet om att bli skuldfritt hände aldrig. Nu har vi normaliserat samtalet om att vara skuldfri och bygga välstånd med våra vänner och familj.

Vi växte upp i låg- till medelinkomstfamiljer och pengar var inte ett vanligt ämne för oss som barn. Det kan säkert vara en nackdel men vi bestämde oss för att vi var tvungna att ta ansvar för att lära oss allt vi kunde när vi blev äldre.

Det här beslutet hjälpte oss att betala av skulder så snabbt. Låt oss diskutera våra bästa tips för att komma ur skulden och ändå njuta av livet.

Jag är övertygad om att varje person bör lära sig så mycket information om pengar som möjligt och ta den information som fungerar bäst för deras situation. Privatekonomi är personlig och det finns inte en lösning som passar alla.

Vi lärde oss av olika människor, gjorde det möjligt för oss att skapa en plan som hjälpte oss att betala av skulden på kort tid och hjälpa andra att lära andra att inte göra samma misstag genom vår blogg.

Vi började leva med ett syfte och vara avsiktliga med våra pengar. Detta var en stor anledning till varför det är så viktigt för oss att bli skuldfri eftersom det gör att vi kan se helheten och sätta upp mål för vad vi vill göra med våra pengar.

Den dagen vi insåg att vi hade ett stort skuldproblem planerade vi ett stort bröllop samtidigt. Och som alla vet kan bröllop vara väldigt dyra. I flera år planerade vi att ha ett stort bröllop med alla våra vänner och familj där för att fira.

Vi ändrade oss den dagen vi fokuserade på att betala av skulder.

Det var inte ett lätt beslut men vi visste att det var det bästa beslutet i längden. Så vi tog en tur till tingshuset och gifte oss. Det slutade med att vi sparade 25 000 USD genom att inte ha ett stort bröllop och istället tog vi en resa till Punta Cana för vår smekmånad som var mycket mindre än ett stort bröllop.

Vi tror faktiskt att detta beslut startade vår skuldfria resa och förde oss närmare varandra. Vi började fatta alla våra ekonomiska beslut tillsammans och kombinerade alla våra pengar. Detta hjälpte oss att börja vara på samma sida med våra pengar och det eliminerade pengaargument.

Vi tror starkt på att gifta par kombinerar pengar eftersom det visar enighet och bygger ett starkt band när ni bygger något tillsammans. Å andra sidan är det många som lyckas med separata konton men för oss fungerade det bäst att kombinera pengar.

Vi har 4 bankkonton och detta har förändrat allt för oss när det kommer till penninghantering.

Våra fyra konton är:

Anledningen till att vi har fyra konton är för att ha lite ekonomiskt oberoende och njuta av pengar separat. Var och en av oss får 200 USD i månaden att spendera hur vi vill och den andra personen har inget att säga till om vad den andra personen gör med sina pengar. Vi planerar att justera detta belopp vid behov. Den viktigaste delen av detta tips är att båda personerna måste komma överens om beloppet för varje personligt konto.

Det här gör att vi båda kan göra saker vi tycker om som den andra personen kanske inte tycker om lika mycket. Det fungerar utmärkt för oss och dagen vi började med det här tillvägagångssättet har vi inte bråkat om pengar sedan dess.

Pengargument är den främsta orsaken till skilsmässa så det här tipset har gjort det möjligt för oss att fokusera på vårt äktenskap och att bygga upp välstånd.

Strax efter äktenskapet började vi ta budgetering på större allvar. Vi började ge varje dollar vi tjänade en specifik uppgift. I slutet av varje månad sätter vi oss ner tillsammans och ser över våra pengar och planerar för nästa månad.

Vi ställer in en återkommande kalenderpåminnelse i våra telefoner för vårt månatliga ekonomiska planeringsmöte. Detta håller oss båda ansvariga för att vidta åtgärder med vår budget och stämma av våra utgifter. Detta gör att vi kan vara på samma sida med våra planer för nästa månad och granska utgiftskategorier där vi kan behöva göra justeringar.

Dessa justeringar kan vara att ta bort eller lägga till en kategori och att öka eller minska summan pengar som allokeras till en kategori.

Att få en detaljerad budget var viktigt för att vi skulle kunna bygga en nödfond och ha viss ekonomisk trygghet när en oväntad livshändelse inträffar.

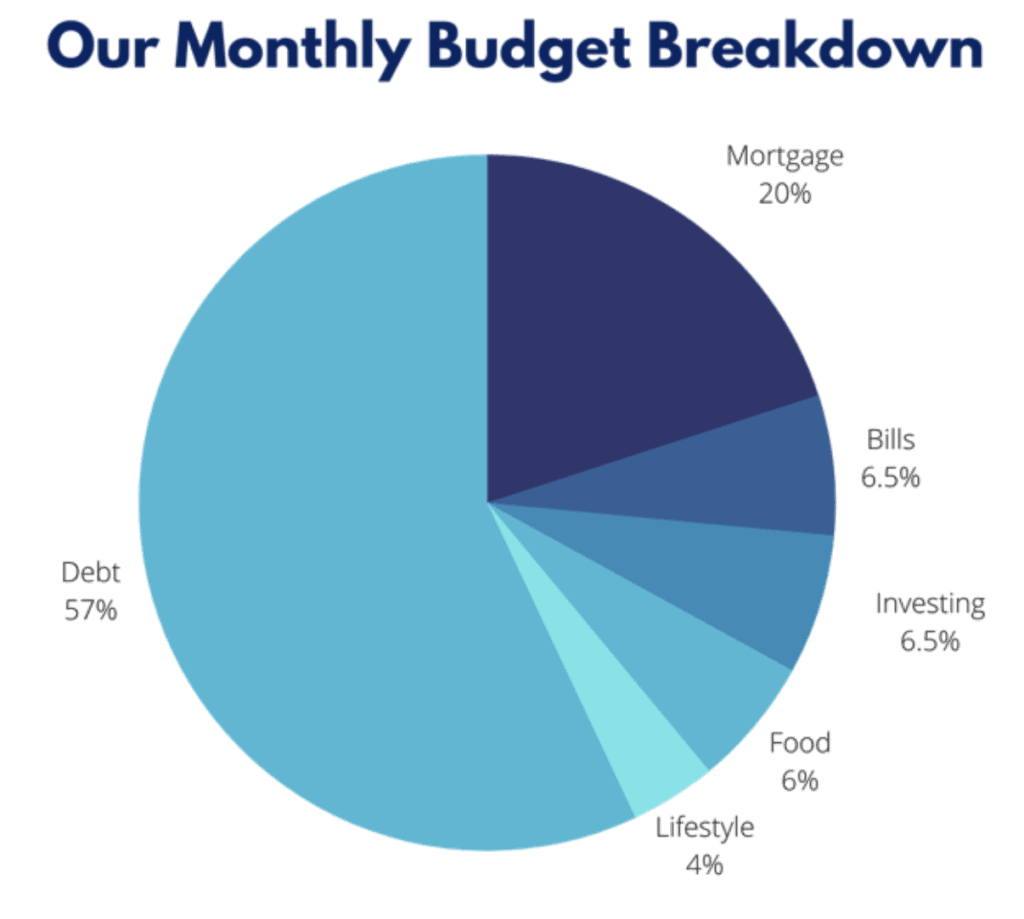

Här är en uppdelning av vår budget i procent och visar hur vi håller våra utgifter låga för att lägga det extra på skulden.

Vår tumregel är att spara 1-3 månaders utgifter för en nödsituation samtidigt som du betalar av skulden och 3-6 månader när du är skuldfri. Detta eftersom de extra pengarna kan användas för skuld tills du är skuldfri. Antalet månader beror helt på din komfortnivå.

Vissa människor har säkrare jobb och kan vara bekväma med en mindre akutfond men andra kanske vill ha mer eftersom deras jobb inte är lika säkert.

En nödfond är så viktig oavsett din situation eftersom du inte vill att en nödsituation ska försena dig från att nå dina ekonomiska mål.

Denna metod var den bästa för oss eftersom vi ville fortsätta att lägga till mer pengar på skulden så att vi kunde betala av dem snabbare. Det var faktiskt så här vi kunde hålla oss på rätt spår och fortsätta kasta extra pengar på vår skuld.

Om du aldrig har hört talas om skuldsnöbollen är det i princip där du betalar dina skulder minst till störst oavsett ränta. Den är utformad för att hålla dig motiverad när du betalar av en skuld eftersom du tar den gamla betalningen och lägger till den till den näst största skulden.

Det är därför det kallas en snöboll. Du bygger momentum för att fortsätta betala skulden tills den är helt borta.

The Debt Snowball förenklade vår inställning till skulder och det var väldigt lätt för oss att följa. Vi rekommenderar att du provar det för att se om du får samma resultat.

Efter att ha bestämt hur vi skulle attackera våra skulder kom vi också på att vi behövde öka vår inkomst för att kunna betala våra betalningar.

Vi arbetade alla de extra timmar vi kunde på jobbet och fick bonusar för exceptionella prestationer. Vi bestämde oss för att utnyttja övertid tillfälligt så att vi kan nå vårt ekonomiska mål snabbare.

Extra timmar på jobbet spelade en stor roll för hur mycket pengar vi kunde lägga på skulder. Några månader kunde vi betala 7 000 USD extra till skulden!

Det var inte lätt att tjäna så mycket extra pengar men vi var så fokuserade på att hitta extra inkomster att vi skulle göra vad som helst för att få jobbet gjort.

Genom att starta vår blogg Secret to Finance kunde vi lägga till ytterligare en inkomstström. Det tog oss tid att komma igång på grund av rädsla men vi tog äntligen språnget i mars 2020 och har älskat varje minut. Vi får berätta vår historia om vår ekonomiska resa och hjälpa andra att lära sig hur man bygger välstånd. Det är en win-win!

Börjande krångel introducerades för oss från Michelle. Att läsa hennes bloggar om sidojävlar och affiliate-marknadsföring gjorde oss mer intresserade av att blogga. Det har blivit en del av vårt dagliga liv och vi tycker att alla borde ha någon typ av sidojas.

Entreprenörskap är inte för alla men det finns ett sidoliv där ute som du kan dra nytta av. Vi tog även fokusgrupper och online-undersökningar under vår fritid. Vissa webbplatser betalade oss upp till $250 för bara en timme av vår tid! För det mesta genomförde vi dessa fokusgrupper på vår lunchrast och det krävde inte mycket ansträngning.

Att starta ett sidoliv handlar om att vara kreativ och hitta sätt att öka inkomsterna för att påskynda din skuldfria resa.

När det kommer till förvaltning av pengar och att bygga välstånd bör du alltid göra det som fungerar bäst för dig och din familj. Alla har olika situation och det är så viktigt att fokusera på saker du värdesätter och bryr dig om.

Du arbetar hårt för dina pengar och du bör fokusera på att spendera dina pengar klokt. Andra människor kommer alltid att försöka övertyga dig om att göra något som du kanske inte är 100% bekväm med. Det är så viktigt att bara spendera pengar på saker du förstår.

Gå långsamt och ta dig tid att se till att du förstår vad du gör med din ekonomi.

Det är inte ett problem att vara osäker på hur man gör något. Men det är ännu viktigare att ta tid att utbilda dig själv och fatta det bästa beslutet för dig.

Att komma ur skuld och bygga upp välstånd kan vara svårt och frustrerande. Men när du väl har kommit på en plan som fungerar för dig, gå all-in på den planen och du kommer att vara på väg att bygga välstånd.

Vår metod för penninghantering är:

Har du skulder? Vad gör du för att betala av din skuld?

Hur jag betalade av 10 000 $ på 8 månader och "förvandlades från en finansiell het röra till en självsäker kreditkortsanvändare"

Hur denna familj betalade av $110 000 i skulder på 26 månader

LendKey Review:Hur han refinansierade och betalade av $60 000

Hur vi betalade av $162 000 i skuld

Hur jag betalade av $38 000 i studielåneskulder på 7 månader

Hur jag betalade av över $100 000 i skulder med hjälp av eBay och garageförsäljning – och hur kan du också!

Hur vi betalade nästan $10 000 på 10 veckor

Hur min fru och jag betalade av $62 000 i skuld på 7 månader