Kreditkort är ett kraftfullt verktyg för privatekonomi. Om de används på rätt sätt kan de låsa upp enorma belöningar, värda tusentals dollar. Används felaktigt och de kan leda till ökande skulder och tusentals dollar förlorade i höga räntebetalningar. Med detta i åtanke tittade SmartAsset på vilka platser i USA som är mest beroende av sina kreditkort.

Kolla in de bästa saldoöverföringskreditkorten.

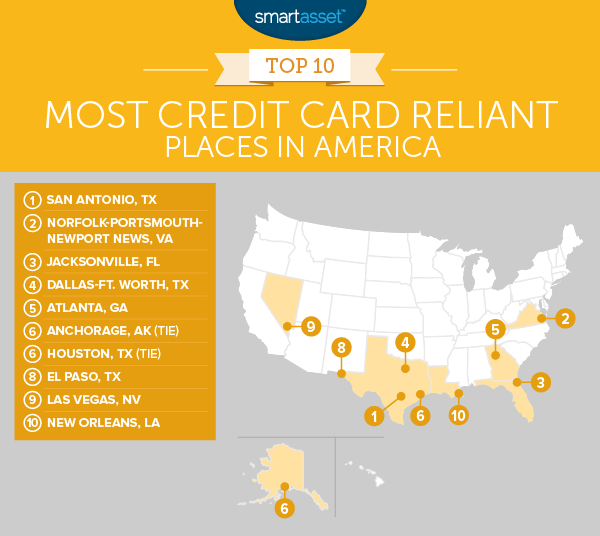

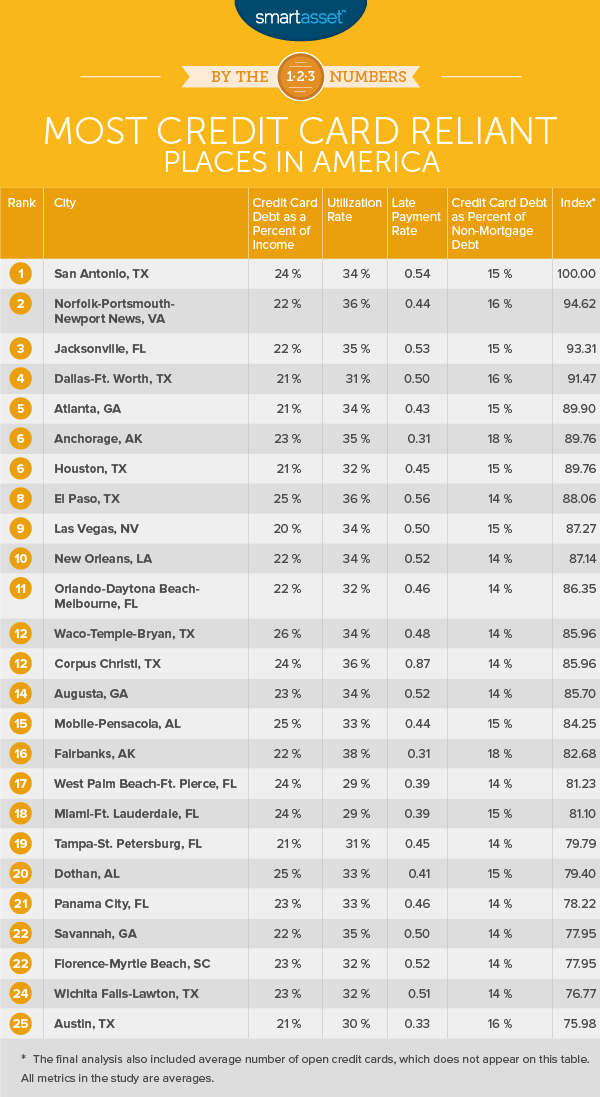

För att hitta de platser där invånarna är mest beroende av sina kreditkort, analyserade SmartAsset data om kreditkortsskulder, medianindividuell inkomst, kreditutnyttjandegrad, sena betalningsfrekvens, genomsnittligt antal öppna kreditkort och kreditkortsskuld i procent av totala skulden. För att se var vi fick vår data och hur vi sammanställde den, kolla in vår data- och metodavsnitt nedan.

1. San Antonio, Texas

Det är alltid bäst att betala dina kreditkortsräkningar i tid. Om du inte gör det riskerar du att betala en ton i extra räntebetalningar eller i förseningsavgifter och straffavgifter. Invånare i San Antonio har kämpat med att betala sina kreditkortsräkningar i tid, enligt våra uppgifter. San Antonio-invånare gör i genomsnitt 0,54 sena betalningar per faktureringscykel. Det är en topp 20 i den här studien.

När invånare i San Antonio blir skuldsatta tenderar de också att luta sig mot sina kreditkort. Drygt 15 % av San Antonio-invånarnas icke-bolåneskuld är bunden på deras kreditkort, i genomsnitt den sjunde högsta procenten i vår studie.

2. Norfolk-Portsmouth-Newport News, Virginia

Vissa människor i Norfolk-Portsmouth-Newport News storstadsområde pressar sina kreditgränser. Den genomsnittliga kreditutnyttjandet i området är 36 %, den tredje högsta i vår studie. Tänk på att en hög utnyttjandegrad (över 30%) kan skada din kreditpoäng. Våra data visar också att i genomsnitt över 16 % av Norfolk-Portsmouth-Newport News-invånarnas icke-bolåneskuld hålls på kreditkort. Det är den fjärde högsta andelen i studien.

Den goda nyheten är att invånarna i Norfolk-Portsmouth-Newport News verkar göra ett OK jobb med att göra betalningar, trots att de lutar sig mycket mot sina kreditkort. Detta område har en genomsnittlig sena betalningsfrekvens på 44 %, det är den tredje lägsta bland de tio bästa.

3. Jacksonville, Florida

Jacksonville, Florida, som bara får en poäng mindre på vårt totala index än Norfolk-Portsmouth-Newport News. Jacksonville är bland de 20 bästa i två mått:utnyttjandegrad och kreditkortsskuld som en procentandel av icke-bolåneskulder.

Men invånarna i Jacksonville är också beroende av sina kreditkort på andra sätt. Till exempel, om en genomsnittlig invånare i Jacksonville ville betala av sin kreditkortsskuld i sin helhet, skulle han behöva betala över 22 % av sin årsinkomst. Det är den 34:e högsta siffran i vår studie.

4. Dallas-Fort Worth, Texas

Att förlita sig för mycket på kreditkortsskulder kan ha negativa långsiktiga effekter. Vissa uppgifter som kommer från Dallas-Fort Worth tyder på att invånarna där kan lita för mycket på sina kreditkort. Denna stad rankades på fjärde plats för kreditkortsskulder som en procentandel av den totala skulden. Invånarna i Dallas-Fort Worth rankades också bland de 20 bästa för det genomsnittliga antalet öppna kreditkort. Den genomsnittliga invånaren har 2,46 kreditkort.

5. Atlanta, Georgia

Invånarna i Atlanta hade poäng över genomsnittet i varje mätvärde. I synnerhet brukar invånarna använda stora delar av sin kreditgräns:den genomsnittliga utnyttjandegraden är strax under 34 %. Många experter föreslår att du håller din kreditutnyttjandegrad under 30 %. Alla högre och det kan påverka din kreditpoäng negativt. För invånare i Atlanta som vill sänka sina utnyttjandegrader kan detta uppnås genom att betala av befintligt kreditkort eller höja din kreditgräns. Om du funderar på att öka din kreditgräns, kanske du vill fortsätta med försiktighet. Du skulle inte vilja spendera för mycket pengar och inte kunna betala dina räkningar.

6. (slips) Anchorage, Alaska

Alaska har relativt höga levnadskostnader så det kanske inte är en överraskning att höra att invånarna i statens största storstadsområde samlar på sig kreditkortsskulder. Den genomsnittliga Anchorage-invånaren har cirka $7 520 i kreditkortsskulder. Invånare som tjänar Anchorages medianinkomst skulle behöva spendera knappt 23 % av sin inkomst för att eliminera all den kreditkortsskulden. För det måttet rankas Anchorage på 27:e plats i studien och trea bland de 10 bästa.

Alla dessa kreditkortsskulder gör inte heller bra saker för Anchorage-invånarnas utnyttjandegrad. I genomsnitt har Anchorage-invånarna den 11:e högsta utnyttjandegraden i landet.

6. (slips) Houston, Texas

Oavgjort med Anchorage på sjätte plats ligger Houston. Invånarna i Houston tjänar i genomsnitt knappt 30 000 dollar årligen. Detta hjälper till att hålla deras skuldkvot som en procentandel av inkomsten relativt låg. Men när det gäller andra kreditkortsbaserade mätvärden får de höga poäng.

Till exempel har invånare i Houston den 11:e högsta andelen kreditkortsskulder som en procentandel av icke-bolåneskulder i genomsnitt. De dåliga nyheterna för invånarna i Houston är att de inte tenderar att betala sina kreditkortsräkningar i tid. Endast 45 % av betalningarna görs i tid i Houston, enligt våra uppgifter.

8. El Paso, Texas

En av de viktigaste sakerna att tänka på när du använder ditt kreditkort är har du råd med det du köper? Invånarna i El Paso verkar tänja på gränsen för vad de har råd med med sina kreditkortsskulder. I genomsnitt har invånare i El Paso så mycket kreditkortsskulder att det skulle ta 25 % av deras årsinkomst för att betala av dem.

Ett annat problem med att plocka upp kreditkortsskulder är att du riskerar att inte kunna betala din faktura när den kommer. Invånare i El Paso har i genomsnitt cirka 0,56 sena betalningar per faktureringscykel.

9. Las Vegas, Nevada

Sin City ligger på nionde plats på vår lista över platser som är mest beroende av sina kreditkort. Las Vegas-invånare har höga utnyttjandegrader – över 34 % i genomsnitt. De har också en genomsnittlig sena betalningsfrekvens på cirka 50 %.

På andra mätvärden får Las Vegas dock bättre resultat än många andra städer. Till exempel är den genomsnittliga kreditkortsskulden lika med cirka 20 % av den genomsnittliga invånarens årsinkomst, den 89:e högsta siffran i vår studie.

10. New Orleans, Louisiana

Kreditkortsskulden i New Orleans är ganska hög. Våra data visar att genomsnittlig invånare i New Orleans har kreditkortsskulder strax under 5 800 USD. Men New Orleans invånare tar bara hem $26 000 per år i genomsnitt. Den totala kreditkortsskulden representerar 22,3% av den genomsnittliga New Orleans-invånarens inkomst. Det är den 30:e högsta andelen i studien.

Andra indikatorer tyder också på att invånare i New Orleans är beroende av sina kreditkort. De har till exempel en genomsnittlig utnyttjandegrad på strax under 34 % och gör 0,52 sena betalningar per faktureringscykel.

För att hitta de platser som är mest beroende av deras kreditkort tittade vi på data om 202 olika storstadsområden i USA. Specifikt tittade vi på data om följande fem faktorer:

Vi rankade sedan varje storstadsområde i vart och ett av de fem måtten. Sedan fann vi att varje stads genomsnittliga rankning gav lika stor vikt åt varje mätvärde. Vi använde denna genomsnittliga ranking för att skapa vårt slutresultat. Storstadsområdet med den bästa genomsnittliga rankingen fick 100 medan staden med den lägsta genomsnittliga rankingen fick 0.

Kreditkort fungerar som kortfristiga lån med extremt höga räntor. Så för att vara säker på att du slipper dyra räntebetalningar bör du vara säker på att använda dina kreditkort på ett ansvarsfullt sätt. Delvis innebär det att du bara köper saker du har råd att betala fullt ut och i tid.

Om du inte kan göra hela betalningen varje månad, att betala så mycket du kan eller åtminstone minimibetalningen, är i tid den näst bästa strategin. Genom att inte betala det i sin helhet får du räntebetalningar, och när du äntligen betalar av det kan du sluta med att betala för varor många gånger om.

Människor med mycket skulder fördelade på flera kreditkort kanske vill överväga ett saldoöverföringskreditkort. Kreditkort för saldoöverföring låter dig överföra skulder från ett kreditkortskonto till ett annat. Så det är ett sätt att konsolidera skulder till ett konto, helst med en lägre ränta, och arbeta på att betala av den skulden. Med många av de bästa saldoöverföringskreditkorten betalar konsumenterna 0 % ränta under en begränsad tidsperiod.

Om du redan gör alla dessa saker och om du inte har skulder att betala av, kan kreditkort vara ett bra sätt att bygga kredithistorik och höja din kreditpoäng. Kom ihåg att en hög kreditpoäng ger dig tillgång till förmåner som de bästa bolåneräntorna och belöningskreditkort.

Frågor om vår studie? Kontakta oss på [email protected].

Fotokredit:©iStock.com/praetorianphoto

Hur man använder kredit-/betalkort vid bensinpumpen

För- och nackdelar med kryptokreditkort

Hur du får ut det mesta av dina kreditkortsbelöningar

5 tecken på ett dåligt kreditkort

Bästa kreditkorten

De 10 delstater i USA som har flest kreditkortsskulder

Hur fungerar kreditkort?

Sanningen om kreditkortsbelöningar