Att köpa livförsäkring låter som ett komplicerat beslut, men de flesta kan börja handla genom att göra en enkel jämförelse:livstidsförsäkring kontra hellivsförsäkring.

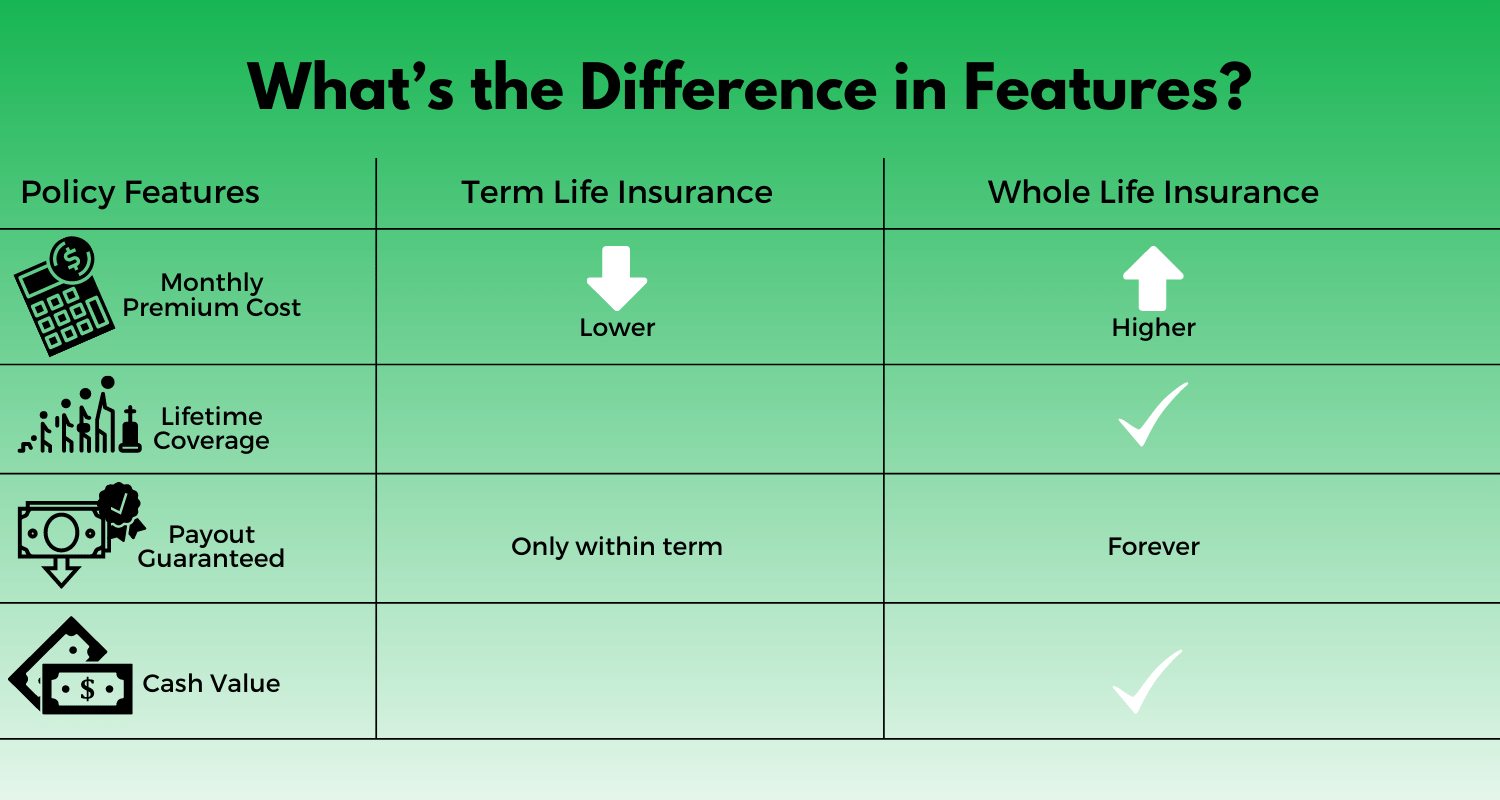

Livförsäkring är enkel och erbjuder täckning för en viss tidsperiod. Hela livförsäkringen är mer komplex och erbjuder täckning fram till döden.

Pengaexperten Clark Howard gillar terminsliv för nästan alla. I den här artikeln kommer jag att förklara hur livstidsförsäkring och hellivsförsäkring är olika, jag jämför kostnaderna och jag ger dig informationen som hjälper dig att avgöra vad som är rätt för din ekonomiska situation.

Livförsäkring ger täckning för en viss period - vanligtvis 10, 20 eller 30 år. Din förmånstagare kommer att få en "dödsförmån" eller utbetalning från din försäkring om du dör under den perioden.

Ibland kallas "ren" livförsäkring, term livförsäkring har noll värde om du inte dör. Det är endast livsförsäkring. Det inkluderar inte någon form av investeringskomponent.

Livförsäkringspremier, som försäkringsbolagen kallar dina månatliga betalningar, är mycket billigare än premier för hela livförsäkringar.

När du köper livförsäkring är dina största beslut hur lång löptid du ska köpa och det belopp som försäkringen skulle betala ut. Tänk på att livförsäkringen är utformad för att ersätta din förväntade inkomst och skydda din familj om du dör i förtid.

Det finns många frågeformulär och miniräknare som hjälper dig att avgöra. Men slutsatsen är att du vill välja en term och ett belopp som säkerställer att din make, barn eller andra anhöriga förblir ekonomiskt trygga om du dör.

Hela livförsäkringen ger dig livslångt skydd. Det är permanent.

Din förmånstagare kommer att få en utbetalning när, inte om du dör. Tänk på att du måste betala månadspremien till fast pris så länge du lever.

Precis som livförsäkring måste du och ditt försäkringsbolag komma överens om det belopp som din förmånstagare kommer att få när du dör.

Premierna är mycket dyrare än de för livstidsförsäkringar. Det beror på att hela livförsäkringen inkluderar en investeringskomponent som kallas kontantvärde.

Uppgifterna om varje livförsäkrings kontantvärde skiljer sig åt. Men generellt sett är de spetsade med avgifter och ger en låg avkastning på investeringen. Ännu värre, när du dör får din familj bara dödsfallsersättningen och försäkringsbolaget behåller kontantvärdet.

En hel livförsäkring fungerar lite som ett bolån:Under de första åren går en stor del av dina betalningar under de första åren till ränta. Fler av dina månatliga betalningar går till huvudmannen när du närmar dig att betala av ditt hus.

Med en hel livförsäkring går en högre andel av din premie till kontantvärde när du köper den första gången. När du är äldre går en högre andel till den faktiska försäkringen.

Det finns några sätt du kan fånga kontantvärdet och förhindra att det blir en stor, meningslös betalning till ditt försäkringsbolag. Du kan ta ett lån mot kontantvärdet. Du kan vanligtvis använda ditt kontantvärde för att betala för dina premier senare i livet. Och du kan överlämna eller säga upp din försäkring och få tillbaka en procentandel av ditt kontos kontanta värde från ditt försäkringsbolag.

Problemet är att om du inte är en modern Nostradamus kan det vara svårt att förutsäga din egen död. Så oddsen är på försäkringsbolagets sida. Med tanke på en volym av hela livförsäkringar kommer försäkringsbolaget att göra en bra vinst och ett antal människor kommer att förlora hela sitt kontantvärde till bolaget.

Om du lyckas utnyttja ditt kontantvärde kommer du ofta att betala avgifter eller inte kunna samla in hela beloppet.

Term livförsäkring är enkel, medan hela livförsäkring är komplicerad.

Men det är lätt att förklara livslängd kontra hellivsförsäkring.

Diagrammet nedan ger månatliga prisjämförelser mellan livstidsförsäkring och hellivsförsäkring från och med september 2020. Jag använde 20- och 30-åriga livförsäkringar eftersom de är bland de längsta täckningsperioderna och därför den bästa jämförelsen med hela livet.

För terminslivet tog jag i genomsnitt de månatliga priserna från Policygenius och Haven Life Insurance Agency för män och kvinnor vid 25, 35 och 45 år gamla som är vid god hälsa. (De andra alternativen var utmärkt hälsa och genomsnittlig hälsa.)

Hela livet använde jag månadspriser från USAA för män och kvinnor i samma åldrar. Jag ställde in höjden och vikten på 6' och 180 pund för hanen och 5'8" och 150 pund för honan. Jag valde ingen militär bakgrund, ingen tobaksanvändning under de senaste 12 månaderna, ingen förälder som dog av hjärt-kärlsjukdom före 60 och ingen historia av medicinska tillstånd som krävde vård av en läkare.

Du kan klicka på länkarna i styckena ovan för att få snabba uppskattningar för din egen livstids- och hela livförsäkringskostnad. Tänk på att priserna kommer att variera beroende på ett antal faktorer, inklusive vilket företag du väljer.

Ta en titt på det tredje exemplet i tabellen ovan. En 35-årig kvinna med en försäkring på 1 miljon USD betalar 492 USD årligen för en 20-årig livsförsäkring eller 7 524 USD årligen för en försäkring för hela livet. Det är en skillnad på 140 640 USD på 20 år.

Om hon investerade de pengarna och fick en årlig avkastning på 10 % (det ungefärliga genomsnittet för S&P 500 sedan det bildades 1926), skulle hon sluta med 402 757,80 dollar. Kom ihåg att hennes förmånstagare fortfarande skulle få 1 miljon dollar i dödsfallsersättning om hon skulle dö under 20-årsperioden.

Med en hel livförsäkring skulle hennes försäkringsbolag ta en del av hennes premie för provisioner och avgifter. Den återstående delen skulle växa men i en takt som historiskt sett är mycket lägre än genomsnittet för S&P 500.

Och om hon dog innan hon hittade ett sätt att utnyttja de pengarna, skulle hennes förmånstagare få en utbetalning på 1 miljon dollar, men försäkringsbolaget skulle behålla varenda krona av hennes kontanta värde.

Livförsäkring är mer meningsfullt för nästan alla, enligt Clark.

Om du är rik kan det finnas vissa skattekonsekvenser som gör en hel livförsäkring attraktiv. IRS beskattar inte kontantvärdet av en livsförsäkring när den ackumuleras; det är uppskjutet med skatt. Du kan också låna pengar, skattefritt, från ditt kontantvärde upp till det belopp du har betalat in på försäkringen.

Du kan också se policyn som ett sätt att spara pengar för något du kan behöva senare i livet, till exempel långsiktig sjukvård som kan betala för vård på vårdhem eller hem.

För alla andra kan de månatliga premierna vara oöverkomligt dyra. Vissa människor slutar till och med att överge hela sina livförsäkringar trots att de har betalat tusentals i premier genom åren.

Man måste också tänka på att för de flesta människor ger en investering på egen hand bättre avkastning än att använda en hellivsförsäkring som ett investeringsinstrument. Enligt Clark är en Roth IRA ett mycket effektivare sätt att spara pengar för framtiden.

Här är de saker du bör tänka på för att göra ditt val.

Välj livslängd om:

Välj hela livet om:

Men återigen, Clark rekommenderar livstidspolicyer under nästan alla omständigheter.

Du kanske har hört talas om andra typer av livförsäkringar. De är i grunden varianter av hela livförsäkringar. Alla tre som listas nedan inkluderar inbyggt kontantvärde precis som en hellivsförsäkring. Livförsäkring är bättre för nästan alla.

Universell livförsäkring: En form av permanent livförsäkring som kombinerar ett investeringsmoment med lägre premier. Kontantvärdet ger ränta baserat på den aktuella marknaden eller lägsta ränta, beroende på vilken som är störst.

Variabel livförsäkring: En form av permanent livförsäkring som binder sitt kontantvärde till underkonton som liknar fonder. Det är en mer volatil typ av försäkring eftersom avkastningen på investeringsdelen av försäkringen är mindre förutsägbar. Utvecklingen av dess underliggande värdepapper avgör kontantvärdet.

Indexad livförsäkring: En form av permanent livförsäkring som låter dig bestämma hur mycket av ditt kontantvärde du vill tilldela ett fast konto (som universell försäkring) och hur mycket du ska avsätta till ett aktieindexerat konto (som rörlig försäkring).

Clark säger att det nästan alltid är mer meningsfullt att välja livstidsförsäkring istället för hellivsförsäkring. Och som du såg i tabellen ovan kan du få bättre avkastning genom att investera på egen hand snarare än genom din försäkring.

Om du gör bra ekonomiska val kanske du inte behöver någon typ av livförsäkring när du når pensionsåldern och du är mer ekonomiskt oberoende.