Benjamin Franklin proklamerar berömt – I den här världen kan ingenting sägas vara säkert förutom döden och skatter. Eftersom döden är en absolut säkerhet bör vi alltid se till att vi är tillräckligt försäkrade för den olyckliga händelsen en dag.

På dagens marknad finns det många typer av försäkringsskydd. Jag ska jämföra och analysera två vanliga typer av försäkringar:Livförsäkring vs Tidsförsäkring. Det finns ett traditionellt talesätt "Köp sikt och investera resten" Hur sant är detta påstående? Låt oss ta reda på det nedan:

Livförsäkring används för att skydda den livförsäkrade vid dödsfall. Premien som du betalade delas upp i två delar. En liten del av din premie går till försäkringsgivarens deltagande fond och den återstående delen kommer att användas för att betala försäkringsskyddskostnaden.

Livförsäkring är en liten spar- och högskyddsförsäkring. Eftersom det finns ett sparelement i livförsäkring kommer den att ha ett visst kontantvärde som deklareras årligen som återgångsbonus av försäkringsgivaren.

Dödsfallsersättningen kommer då att ha en garanterad del som är försäkringsbeloppet plus en icke-garanterad del av återgångsbonus. Beloppet för återgångsbonus baseras på resultatet för den deltagande fonden. Livförsäkring, som namnet antyder, täcker en för hela livet.

För nya livförsäkringsbolag är premien du behöver betala vanligtvis fast, från 5 år till 25 år. Det betyder att du bara behöver betala för 5 år eller upp till 25 år och få livstidsskydd.

Terminsförsäkring är en ganska enkel produkt. Tidsförsäkring är ett rent skydd och inget annat. Hela premien som betalas går till försäkringsskyddskostnad. Därför finns det inget kontantvärde för tidsförsäkring. Tidsförsäkring kan användas för att täcka tillfälliga behov. Premiebetalningstiden är densamma som täckningstiden. Det betyder att du kommer att behöva betala premien för hela den tid du är täckt.

Här är en sammanfattning av livförsäkring och tidsförsäkring:

| Funktioner | Livförsäkring | Tidsförsäkring |

|---|---|---|

| Täckningsperiod | Livstidsdödsskydd | Täckning för tillfällig dödsfall |

| Mål | Besparingar + skydd | Rent skydd |

| Premiumperiod | 5 till 25 år | Samma som täckningsterm |

| Kontantvärde | Ja, beroende på resultatet för den deltagande fonden | Nej. |

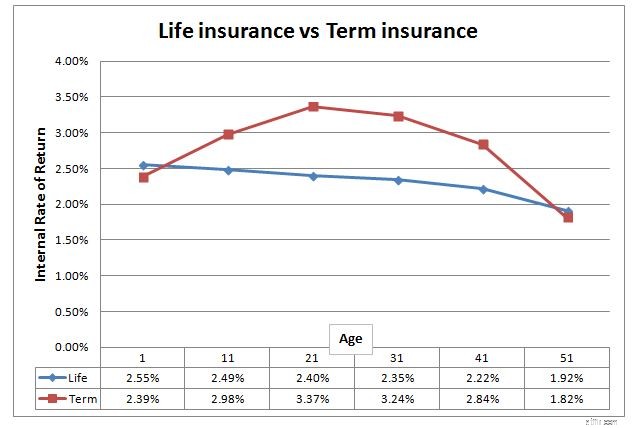

För att jämföra dessa två försäkringsformer har jag gjort en analys genom att använda Company A Liv- och Tidsförsäkringsprodukter. Jag förberedde mig för täckning upp till 99 års ålder, även om livförsäkringen rent tekniskt täcker upp till 125 år! Den maximala täckningen för tidsförsäkring är endast upp till 99 år gammal.

Analysen är gjord för en manlig, icke-rökare, 100 000 dollar dödsförsäkring, 85 år gammal livslängd. Eftersom betalningsvillkoren för livförsäkringspremien och betalningsvillkoren för försäkringspremier inte är lika, kan vi inte jämföra genom att bara titta på premiens nominella värde, det bästa sättet att mäta "avkastningen" för dessa två försäkringar är att använda Internal Rate of Return (IRR). Du kan se det som en årlig investeringsavkastning.

Det finns några resultat vi kan hämta från diagrammet ovan.

Denna analys kanske inte är perfekt på grund av följande:

Denna analys görs enbart baserad på kvantitativ analys. Kvalitativ analys enligt nedan bör övervägas innan du bestämmer dig för vilken plan som är bättre för dig:

Friskrivningsklausul, den här analysen är inte för att råda dig att ge upp din livförsäkring och byta till en löptid. Att överlämna en livförsäkring kommer alltid med en kostnad, du bör kontrollera med din finansiella rådgivare innan du fattar något beslut.

Jag kör Grundkursen i personlig ekonomi där jag berättar om de 6 huvudtyperna av försäkringar och vad du bör tänka på när du bestämmer dig för om de är något för dig. Plus, eftersom det är en kurs i privatekonomi avslöjar jag hela vägkartan för att behärska personlig ekonomi. Vi kommer att täcka det väsentliga i vad du behöver för att skydda din ekonomi, öka din förmögenhet och hur du hanterar och fördelar din förmögenhet under pensioneringen.

Alternativt kan du skicka ett mejl till mig på [email protected]. Jag hjälper dig gärna att granska dina befintliga policyer.

Jag har även tidigare jämfört avkastningen för ’Term’ och ’Life’-försäkringar.