Kommer du ihåg Jack och hans magiska bönor? Jo, kontantvärde livförsäkring löften magiska bönor - som, du vet, kontanter - men det visar sig att de bönorna inte växer till mycket alls. (Definitivt inte på den gigantiska bönstjälknivån i skyskrapastorlek.) Det beror på att livförsäkringsbolag inte är bra på att investera och bör hålla sig till det de är bäst på:att ersätta din inkomst när du dör.

Så vad är kontantvärde livförsäkring? Och vad är kontantvärdet på en livförsäkring? Viktigast av allt, är det värt ansträngningen? Vi hjälper dig att skära igenom förvirringen och hitta de svar du letar efter.

Livförsäkring med kontantvärde är en typ av livförsäkring som finns på plats för hela ditt liv och kommer med ett slags sparkonto inbyggt.

Så, du betalar för två saker här - livförsäkringsdelen (den bit som täcker din familj om du dör) och kontantvärdedelen (sparkontot som förmodligen växer dina pengar över tiden). Hur mycket den växer beror verkligen på vilken typ av kontantvärde du köper och vilken avkastning den är.

Var och en av dessa policyer fungerar lite olika – och det finns mycket finstilt att gå igenom. Här är en uppdelning av varje typ av livförsäkring med kontantvärde.

Hellivsförsäkring är den minst flexibla av de tre alternativen vi kommer att täcka. När du väl bestämt dig för din premie, blir det beloppet permanent specificerat i din försäkring. Du har fastnat och betalar det premiebeloppet varje år (eller månad) för, ja, din hela liv. En del av den premien kommer att gå in i kontantvärdedelen av din försäkring, och det kan inte ändras heller. Du kan förvänta dig att din avkastning kommer att ligga runt 2 % - så det kommer i princip bara att hålla jämna steg med inflationen. Ju längre din försäkring gäller, desto mer kontantvärde kommer du att bygga upp.

Universell livförsäkring är annorlunda (och mer komplicerad) jämfört med hela livet eftersom den kommer med "flexibla" premier och dödsfallsförmåner. Det betyder att du har viss kontroll över hur mycket du betalar i premier. Om du känner dig röd kan du "överbetala" din månatliga premie och låta skillnaden gå in på kontantvärdets sida av din försäkring. Och om du har byggt upp tillräckligt mycket av det kontantvärdet över tiden, kan detta användas för att minska dina premier (mer om detta senare).

När det kommer till hur dina pengar kommer att byggas upp över tiden beror allt på vilken typ av universell livförsäkring du har (minns du när vi sa att det var komplicerat?). Dessa typer är:variabelt universellt liv, garanterat universellt liv och indexerat universellt liv.

Variabel livförsäkring ger en extra komplikation eftersom till skillnad från vanligt universellt liv och hela livet – som båda kan ha en garanterad avkastning – låter variabel liv dig bestämma hur ditt kontantvärde är investerat. Det kan till exempel vara i aktier eller obligationer. Så du skulle ringa, och det är riskabelt om du inte alltid håller ett öga på dina investeringar. Åh, och rörlig livförsäkring kommer med galet höga avgifter, så förvänta dig inte att se mycket kontantvärde under de första tre åren!

Den frasen "kontantvärde" lät coolt, inte sant? Kanske tänker du att du kommer att ha din egen personliga bankomat som spottar ut pengar när du behöver det. Tyvärr lever den inte upp till det löftet.

Kontantvärde fungerar så här:Säg att du betalar 100 USD i månaden för din livförsäkring med kontantvärde. En del av dessa 100 USD täcker kostnaderna för att faktiskt försäkra ditt liv och resten läggs på investeringar av försäkringsbolaget.

Fördelningen av hur mycket som investeras kontra hur mycket som går till din försäkring varierar över åren. Under de tidigare åren går en större andel av dina premier till kontantvärdet, medan de senare åren går fler av dina premier till din försäkring eftersom försäkringskostnaderna kommer att öka när du åldras.

Dessa investeringar är avsedda att bygga upp och tjäna pengar över tid. Som vi sa tidigare beror avkastningen på din kontantvärdeinvestering på vilken typ av kontantvärdelivförsäkring du köper.

Försäkringsbolag kommer att peka på kontantvärdet som en positiv sak. Du betalar din premie, en del av den investeras och så småningom får du en hög med kontanter. . . bara så länge du fortfarande lever.

Vänta, vad?

Japp. För det mesta, om du inte gör det använd kontantvärdet medan du lever, det går tillbaka till försäkringsbolaget när du dör.

Här är grejen:Om du försöker få tag på lite pengar från din kontantvärde livförsäkring efter ett år, gissa hur mycket du kommer att ha? En stor fet nolla. Efter tre år? Fortfarande noll.

Under de första åren kommer du att se nej kontantvärde på grund av alla avgifter, utgifter, provisioner och kostnader du betalar till försäkringsbolaget bara för att ha en policy i första hand!

Jack behövde inte vänta länge på att de magiska bönorna skulle förvandlas till en enorm bönstjälk. Men vad är kontantvärdet på en livförsäkring – och är du villig att vänta 10–15 år på något anständigt kontantvärde? För det är så lång tid det kommer att ta.

Låt oss säga att du kan vänta 10–15 år för att bygga upp ditt kontantvärde. Hur kan du ta ut den? Tja, här är dina val, beroende på om du har en livsförsäkring eller en universell/variabel livförsäkring. . .

Det här är det närmaste du kommer att faktiskt ta ut pengar. Men om du tar ut pengar och inte sätter tillbaka dem i din policy, gissa vad som händer? Din dödsfallsersättning (du vet, pengarna som betalas ut när du dör) kommer minska .

Lägg märke till hur alla dessa sätt att komma åt kontantvärdet kommer med en hake? Du kommer antingen att minska din dödsfallsersättning, få en hög skatt eller betala en avgift. Att få tag i kontantvärdet utan konsekvenser för dig ligger inte i försäkringsbolagets intresse. Det är hur de tjänar sina pengar, och ännu en anledning att hålla sig borta från livförsäkringar med kontantvärde.

Den här är lätt:Nej! En av de värsta sakerna du kan göra är att köpa kontantvärde livförsäkring med hopp om att det hjälper dig i pension. Avkastningen kommer knappt att hålla jämna steg med inflationen, och du kommer att drabbas av massor av avgifter och provisioner.

Du skulle vara mycket bättre av att köpa en löptidsförsäkring och investera 15 % av din hushållsinkomst i aktiefonder med god tillväxt genom en Roth IRA och/eller 401(k).

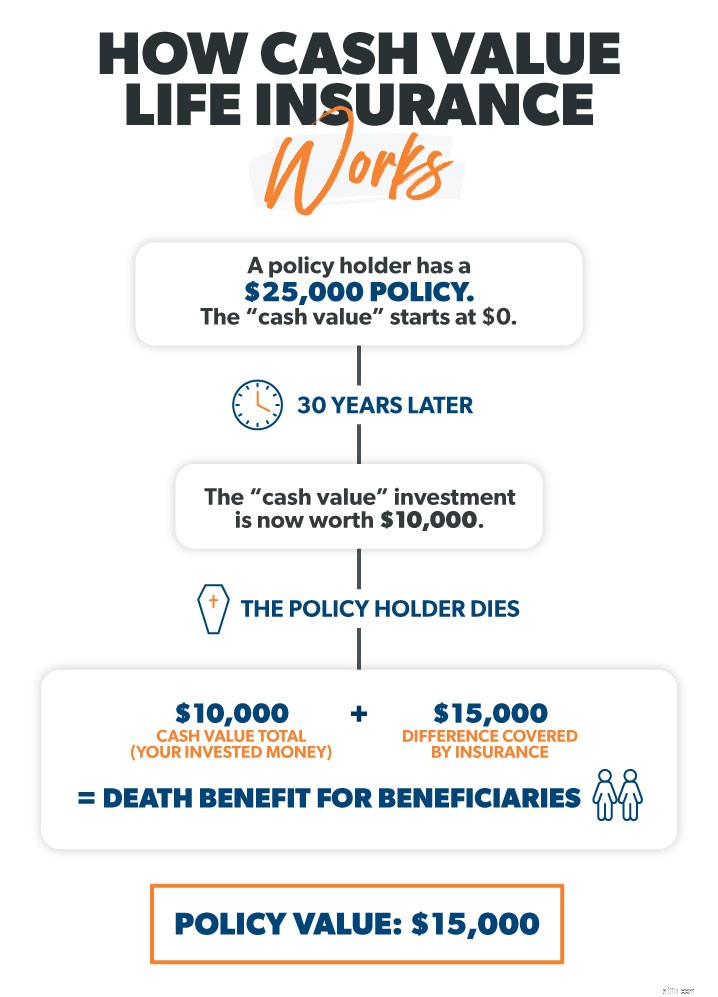

Vid det här laget har du förmodligen fått tipset - livförsäkring med kontantvärde är totalt slöseri med pengar. Men vi har inte ens träffat den värsta delen! Som vi nämnde tidigare när du dör, är den enda betalningen din familj kommer att få dödsfallsersättningen. Eventuellt kontantvärde du har byggt upp går tillbaka till försäkringsbolaget .

Låt det bara sjunka in.

Du investerade troget hela ditt liv bara för att lämna alla dessa pengar till försäkringsbolaget. Låter inte rätt, eller hur? Men det är så försäkringsbolag tjänar sina pengar, och det är därför de är så snabba med att sälja en livförsäkring med kontantvärde.

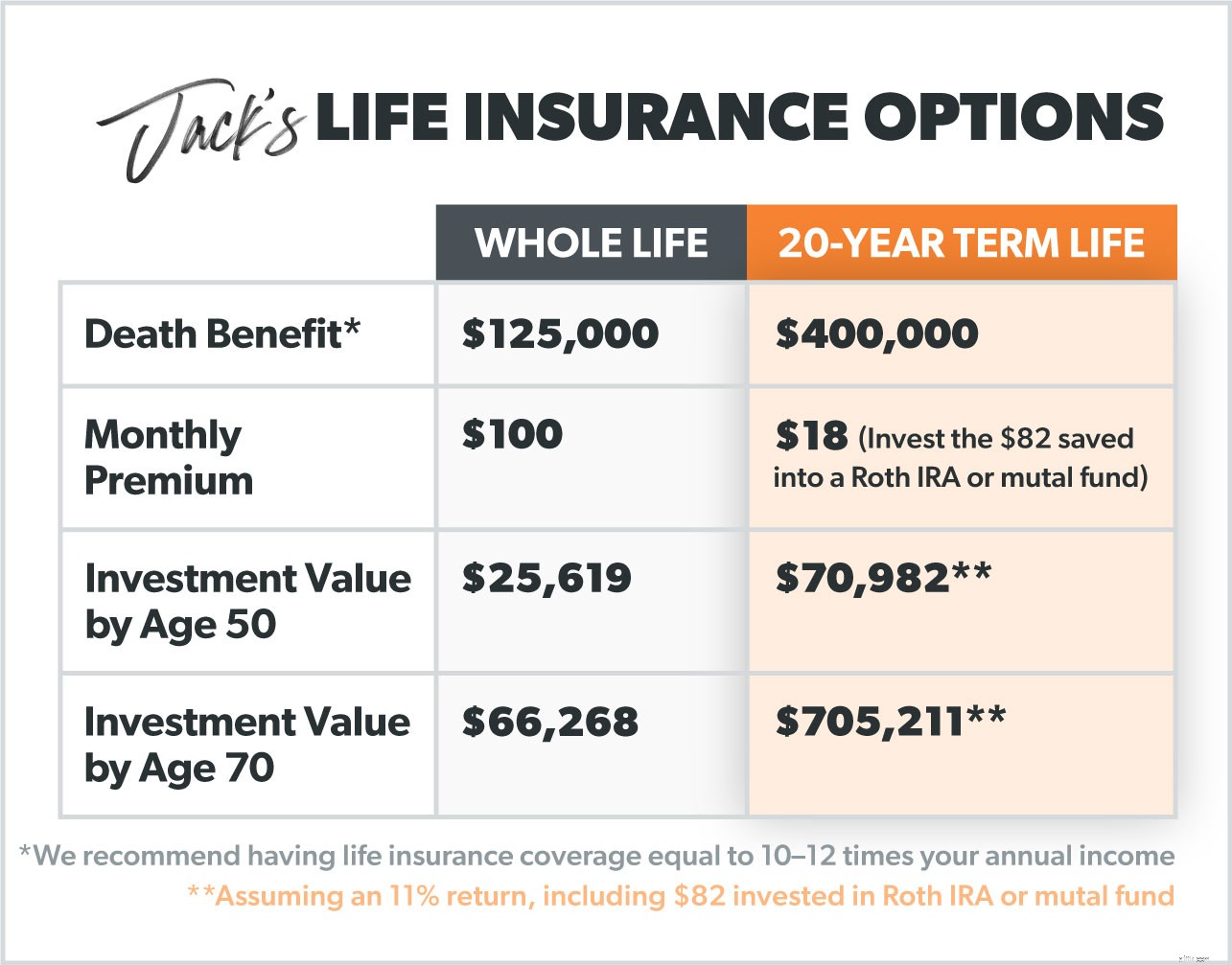

Låt oss prata om en annan Jack. Han är 30 år gammal, röker inte, är ganska frisk och vill ha livförsäkring. Men han är verkligen förvirrad med alla alternativ där ute. (Är vi inte alla, Jack?)

Han hörde att en livförsäkring är annorlunda eftersom den bara varar under en viss tid (vi rekommenderar 15–20 år). Han vet att en livförsäkring bara är livförsäkring och inget kontantvärde, så det gör det billigare. Den här Jack kanske inte har magiska bönor, men han vill få ut det mesta av det han har. Så vad är hans alternativ?

När det kommer till Jacks dödsfallsförmån erbjuder terminslivet nästan fyra gånger så mycket täckning. Men han betalar bara $18 i månaden för det! Om han följer Daves råd när det gäller att investera och betala av sina skulder, skulle han vara självförsäkrad när han går i pension. Den största skillnaden mellan en livstidsförsäkring och en kontantvärdespolicy är priset han skulle betala varje månad. Även om han lägger en del av de 100 $ av sin kontantvärdepremie på investeringar, kommer det inte att göra honom lika mycket i det långa loppet jämfört med att investera utanför hans livförsäkring.

Dave säger alltid inte att köpa livförsäkring som en investering! Det är inte vad det är till för – och det är ett uselt sätt att investera.

Under de senaste åren har fler människor köpt kontantvärdeförsäkringar, så det är ännu viktigare för oss att säga detta högt och tydligt:Med kontantvärdelivförsäkringar slänger du mer av dina pengar medan du fortfarande lever när du kan spara och investera dem någon annanstans för mycket mer avkastning.

Om du är skuldsatt och tror att en livförsäkring med kontantvärde kommer att hjälpa dig på vägen, kommer den inte att göra det. Du (och din familj) kommer att ha det bättre att få en livstidspolicy och lägga 15% av din hushållsinkomst i en Roth IRA och/eller 401(k) som erbjuder bra fonder. Det är det smarta sättet att få dina pengar att fungera för dig!

Om du letar efter nya livförsäkringar eller vill ha en expert att prata med rekommenderar vi RamseyTrusted-leverantören Zander Insurance. Låt inte en annan dag gå utan att vara skyddad. Börja här för att få offerter för din livsförsäkring.