Bland förutsägelserna för 2021 är att efter mer än ett decennium av eftersläpande resultat kommer underskattade, värdeorienterade aktier äntligen att lysa starkare än tillväxtfokuserade namn. Men vad är egentligen värde?

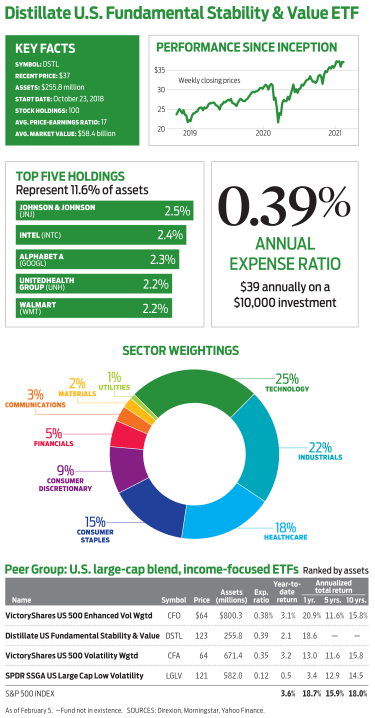

Mer än 100 börshandlade fonder med en värdebenägen handel på amerikanska börser idag, och många av dem mäter aktiekursen i förhållande till vinster, intäkter, bokfört värde eller utdelningar för att avgöra om dess komponenter är "billiga". MenDestillera U.S. Fundamental Stability &Value (symbol DSTL) ser värdet lite annorlunda. "Du måste mäta värdet korrekt, och det är ingen liten sak i en värld där gamla värderingsmått gör att du kan jämföra äpplen och apelsiner", säger Thomas Cole, VD och medgrundare av ETF-leverantören Destillate Capital.

DSTL förlitar sig istället på fritt kassaflöde (den kontanta vinsten som återstår efter att ha spenderat för att upprätthålla eller expandera en verksamhet) dividerat med företagsvärde (ett mått på marknadsvärde som tar hänsyn till skulder och kontanter). ETF tillämpar denna formel på ett universum av 500 stora aktier och plockar sedan ut företag med höga skulder, såväl som de med volatila kassaflöden. Föga överraskande är portföljen med 100 aktier tjock med robusta blå marker. Kanske mer överraskande är att tekniken är dess största sektorinnehav.

Resultattavlan ljuger inte. Förutom en stark prestation jämfört med sina jämförbara företag, enligt fondspåraren Morningstar, har fondens ackumulerade totalavkastning på 51,3 % sedan starten i slutet av 2018 mer än tredubblats den för traditionella värdefonder, såsom Vanguard Value ETF och iShares Russell 1000 Value ETF, under samma period.

Hur man beräknar fastighetsvärde med ett utjämningsförhållande

20 utdelningsaktier för att finansiera 20 års pension

7 högavkastande utdelningsaktier med mer att ge

BCSVX:A Foreign Fund With Flair

Debiterar direkta planer mer utgifter?

HDFC Top 200 finns inte längre

DSP Value Fund – Är detta verkligen nytt?

Sundaram Midcap Fund – Intervju med CIO, S KrishnaKumar