De flesta av oss investerar för att kunna gå i pension bekvämt.

Som investerare är min personliga strategi att välja specifika aktier som betalar mig regelbundet. När den här utbetalningen når en punkt där den kan upprätthålla min livsstil kan jag officiellt gå i pension. Jag delar mer om det här, men det är inte fokus i dagens artikel.

Jag gillar att välja aktier och hantera min investeringsportfölj. Men alla vill inte aktivt investera under pensioneringen av två huvudsakliga skäl:

Därför kommer vi idag att undersöka genomförbarheten av en enkel, okomplicerad pensionsportfölj som bara består av 2 ETF:er.

ETF:er är börshandlade fonder som spårar ett underliggande index passivt. Med ETF:er behöver investerare inte välja enskilda aktier (vilket innebär att du inte behöver tappa hår eller sova över "vilken aktie ska man köpa?", "kan köpa nu?" typ av frågor).

Helst ger ETF:er dig marknadsindexavkastning.

I den här artikeln undersöker jag genomförbarheten av en pensionsportfölj bestående av 50% av global aktie-ETF (representerad av Vanguard Total World Stock Index Fund ETF eller "VT") och 50% av global obligations-ETF (representerad av Vanguard Total World Bond ETF eller "BNDW").

Anledningen till att vi valde dessa ETF:er var att de både är diversifierade globalt och inte har en bias mot tillväxt eller värde. De två ETF:erna är också relativt billiga med kostnadskvoter mycket lägre jämfört med andra ETF:er (mindre än 0,1 % ).

Som med alla tankeexperiment av pensionstyp är det viktigt att känna till dina mål.

I den här övningen använder jag den ofta rekommenderade säkra uttagshastigheten – 4 % Förutsatt att du går i pension vid 55 års ålder med 1 000 000 USD , det blir 40 000 USD per år.

Och om man antar en genomsnittlig livslängd på 85, kommer denna övning att täcka minst 40 års pension. (Detta blir totalt 1 600 000 USD. )

Goda nyheter, tack vare förmågan att skriva programmeringsskript och återanvända datorprogram skrivna av andra människor behöver vi inte längre vänta i 40 år för att ta reda på hur genomförbara våra pensionsplaner är.

Ett sätt att bedöma genomförbarheten av en pensionsplan är att använda en dator för att slumpmässigt generera avkastning för en portfölj över 1 000 livstid och se om hur många pensionsplaner lyckas i dessa alternativa universum och hur många som skulle misslyckas.

Jag körde flera simuleringar med Python, och jag tycker att det ser ganska bra ut.

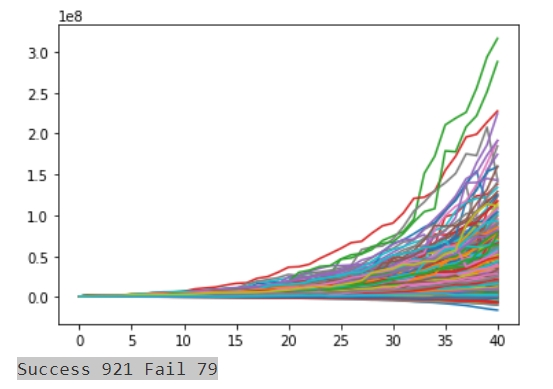

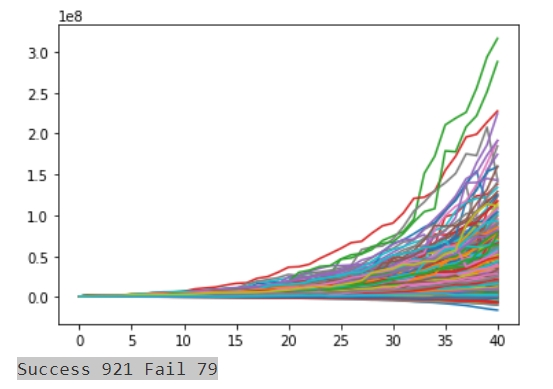

Efter att ha kört simuleringarna 1 000 gånger med slumpmässigt genererad avkastning och inflationssiffror under 40 år, med antagandet att 40 000 $ dras ut årligen (inflationsjusterad), så ser det ut så här:

Grafen ovan visar helt enkelt att av 1000 sådana portföljer skulle 921 framgångsrikt gå i pension (92,1%).

Så, kan du säkra din pension med 2 ETF:er?

Kort sagt, ja. Du har 92,1% framgång.

Desto bättre nyhet, ovanstående kördes på antagandet att du vill förlita dig enbart på din portfölj för att gå i pension. Singaporeaner har tillgång till program som CPF Life som kanhjälpa till att öka dina chanser att lyckas.

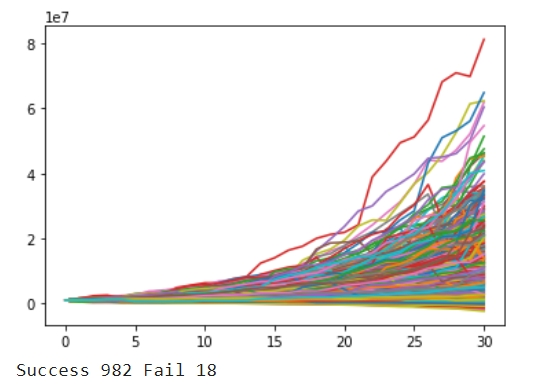

Med CPF Life Escalating life-planen kan vi bara börja uttag vid 65. Om vi antar att CPF Life producerar en inflationsjusterad $5 000 per år, minskar detta tidslinjen för simuleringen till 30 år och kostnaderna till $35 000 per år. Jag gjorde om simuleringarna och fick detta:

Goda nyheter, framgångsfrekvensen ökar till 98,2%.

Generellt sett kan det vara extremt utmanande att reducera felsannolikheten till noll. Det är bättre för pensionären att hitta bättre sätt att öka livstidsutbetalningarna för CPF Life eller att förbereda sig på att ha två års levnadskostnader för att avvärja sannolikheten för en lågkonjunktur inom två år efter pensioneringen.

För den nyfikna, här är mer information om hur jag körde mitt tankeexperiment.

Om detta inte intresserar dig, gå direkt till slutsatsen nedan för mina tankar om hur du kan använda denna information!

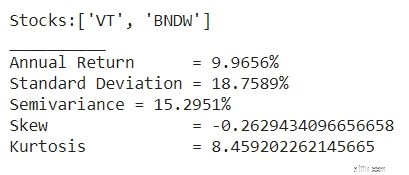

Det första steget är att bedöma portföljens statistiska egenskaper. Jag extraherade prisdata från Yahoo Finance för att beräkna de fyra statistiska egenskaperna för den blandade portföljen som består av dessa två ETF:er från 2008 till idag. Denna tajming fångar två lågkonjunkturer och är lämplig för denna nuvarande period då världsekonomierna långsamt återhämtar sig från covid-19-pandemin.

En portfölj som är lika viktad mellan VT och BNDW har följande egenskaper:

Under de senaste 12 åren har portföljen haft en avkastning på nära 10 % med en volatilitet på cirka 18,75 %.

Du kanske vill notera att den här portföljen kan tendera att generera förödande förluster under svåra tider på grund av den negativa skevheten och hög kurtos.

I det här scenariot kommer vi att anta ett nettovärde på 1 000 000 USD vid 55 års ålder.

Som nämnts ovan, i vårt exempel antas pensionären ha en normal livslängd på 85 och kommer att behöva 40 000 USD per år, men detta belopp måste dämpas av inflationen.

För att vara på den säkra sidan bör denna simulering täcka en längre varaktighet på cirka 40 år.

Det spännande med inflation är att den också uppvisar ett icke-normalt beteende. Genom att extrahera statliga data är inflationen i genomsnitt cirka 2 % per år men den har en standardavvikelse på 2,21 %, negativt skev vid -1,21 % och har en kurtos på 1,88. Pensionären måste förvänta sig höga utgifter under år av hög inflation eller till och med viss deflation under sina gyllene år.

Datorprogram som Python har statmodellerna programmeringsbibliotek som kan generera en slumpmässig signal som liknar den byggda portföljen förutsatt att du kan berätta för programmet vad avkastning, standardavvikelse, skevhet och kurtosis är. Vi kan också göra detsamma för att projicera inflationen som pensionären upplever.

Allt som återstår är att köra simuleringen 1 000 gånger med slumpmässigt genererad avkastning och inflationstal och se hur olika pensionsportföljer presterar.

Vi tittar på det första scenariot där vi kör detta över 40 år och drar ut $40 000 varje år justerat med inflation. Detta är samma graf som visas ovan:

Programmet säger att av 1 000 universum lyckades 92,1 % av scenarierna, men 7,9 % av gångerna har pensionären ingenting innan de fyrtio åren är slut. 92 % framgång är inte så illa för en pensionsplan.

Utöver investeringsportföljen som består av ETF:er övervägde jag också användningen av CPF Life för att förbättra chanserna att lyckas.

I det här fallet noterar pensionären att han kan skjuta upp pensioneringen med 10 år genom att arbeta tills han är 65. Efter 65 år kan vi börja dra oss ur CPF Life Escalating life plan. Som nämnts tidigare antog jag att CPF-livslängden ger en inflationsjusterad $5 000 per år, vilket minskar simuleringens tidslinje till 30 år och kostnaderna till $35 000 per år.

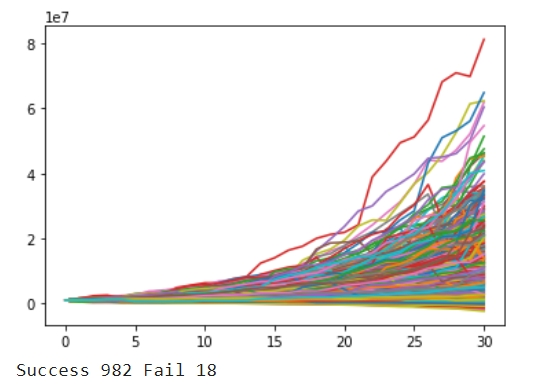

Genom att köra samma simulering under 30 år och minska uttagsfrekvensen till 3,5 % av $1 000 000 får vi följande. Detta är samma graf som visas ovan:

Antalet framgångsrika resultat förbättras till 98,2 %.

Generellt sett kan det vara extremt utmanande att reducera felsannolikheten till noll.

Det är bättre för pensionären att hitta bättre sätt att öka livstidsutbetalningarna för CPF Life eller att förbereda sig på att ha två års levnadskostnader för att avvärja sannolikheten för en lågkonjunktur inom två år efter pensioneringen.

Det finns flera viktiga tips från den här övningen:

En sista bit av goda nyheter:en pensionswebbapp för Early Retirement Masterclass-alumner för att simulera pensionsportföljer byggs för närvarande med det mesta av programlogiken redan färdig. Jag förväntar mig att det här verktyget ska lanseras före januari 2021.

Hur du bekräftar ditt bankkonto med PayPal

Hur du bygger din förmögenhet i 40-årsåldern

Hur SECURE Act passar in i din pensionsplan

SECURE Act:How it Can Infect Your Estate Planning

Din pension:Vad har tur med det att göra?

Så skyddar du din pension från en nedgång på marknaden

Hur man pratar om pengar med dina barn

Hur man investerar i 20-årsåldern