Vem känner inte till HDFC Midcap Opportunities-fonden? Det är en av stjärnfonderna i HDFC MF.

Fondens AUM uppgår nu till Rs. 17 715 crores, den största i kategorin midcap. Faktum är att, baserat på AUM-storlek, är nästa fond i kategorin medelstora fonder mindre än Rs. 6 000 crores. Så stor skillnaden är och så populär är fonden.

Fonden startade sin resa i juli 2007, på höjden av den tidigare tjurmarknaden. Fondens investeringsmål, enligt dess Scheme Information Document (SID), är:

Att generera långsiktig kapitaltillväxt från en portfölj som huvudsakligen består av aktier och aktierelaterade värdepapper från små och medelstora företag.

Fonden strävar efter att skapa en nisch i mellan- och småbolagsutrymmet. Fonden låter dock med rätta försiktighet.

Detta är vad SID också nämner som en del av sina riskfaktorer:

Medan små och medelstora aktier ger en möjlighet att gå utöver de vanliga stora aktierna och presentera eventuell högre kapitaltillväxt, är det viktigt att notera att små och medelstora aktier Cap-aktier kan vara mer riskfyllda och mer volatila på en relativ basis. Därför är risknivåerna för att investera i små och medelstora aktier mer än att investera i aktier i stora väletablerade företag.

Det bör noteras att under en tidsperiod har små-, medel- och storbolagsaktier uppvisat olika nivåer av volatilitet och investeringsavkastning. Och det är viktigt att notera att generellt sett överträffar ingen klass konsekvent de andra.

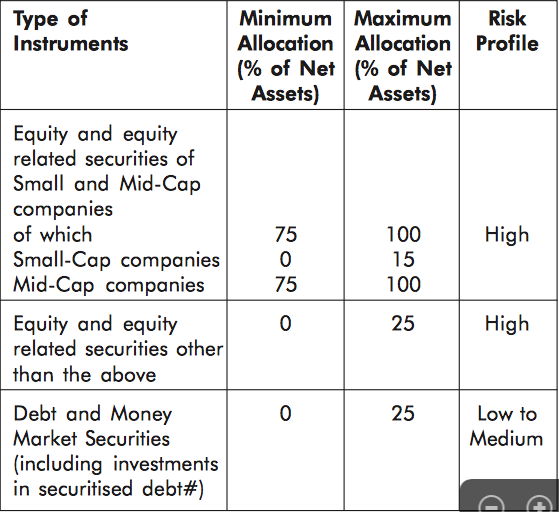

Asset Allocation of HDFC Midcap Opportunities Fund

Den föreslagna tillgångsallokeringen (enligt SID) för fonden förmedlar också samma idé.

Fonden har ingen specifik definition av vad en stor, medelstor eller liten aktie innebär. Troligtvis följer det marknadsspråket på samma sätt.

Men detta lämnar ett stort utrymme för fonden att definiera sitt eget sätt att kategorisera en aktie. Enligt Unovests uppfattning har fonden till största delen brutit mot sina egna normer, med en högre andel av aktieinnehav med stora bolag.

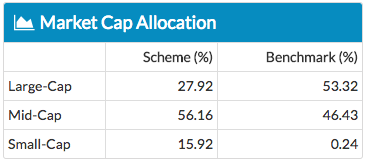

Följande är fördelningen av marknadsvärde baserat på senast rapporterade innehavsdata.

Fondens riktmärke är Nifty Free Float Midcap 100. Det andra riktmärket som används av midcapfonder är BSE S&P Midcap Index.

De nuvarande fondförvaltarna är Chirag Setalvad (över 20 års investeringserfarenhet, nästan alla med HDFC MF) och Rakesh Vyas (över 10 års investeringserfarenhet).

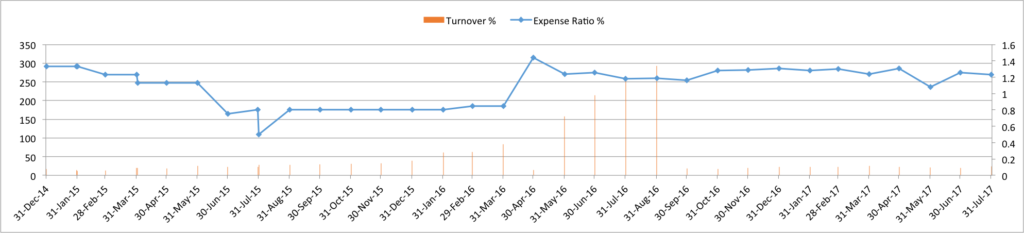

Även om omsättningskvoten är ett skäl till uppskattning, är det inte kostnaderna.

Källa :Unovest Research. Månadsdatapunkter från december 2014 till juli 2017. Endast direkta planer.

Som du kan se med omsättningssiffrorna , följer fonden en köp-och-håll-strategi. År 2016 var dock en anomali. Fonden hade mycket hög omsättning under en stor del av året – nära 300 % en gång.

Omsättningen har i övrigt legat under 30%. För att förstå det på ett annat sätt, finns alla aktier kvar i cirka 3+ år i portföljen.

Nu när det gäller utgifter , lämnar fonden mycket att fråga. Den senaste kostnadskvoten för fondens direkta plan är 1,13 %. Som en fond som vuxit till enorm storlek kan fonden arbeta med en lägre kostnadskvot. Vid något tillfälle fungerade fonden med en kostnadskvot på nära 0,5 % (för nästan 2 år sedan).

Vi kommer inte att prata om prestationssiffrorna. Det har sagts nog om hur imponerande de är.

Med tanke på de imponerande tidigare resultaten, varumärket HDFC och det faktum att de flesta investerare förlitar sig på bara tidigare resultat för att fatta sina investeringsbeslut, kommer fondstorleken bara att växa ytterligare.

På bara de senaste 3 månaderna har det lagt till över Rs. 1 000 crores till dess AUM.

Observera att för en medelstor fond kan stor storlek vara akilleshäl.

Du ser, i hela aktiemarknadens storlek på säg 100 %, är cirka 80 till 85 % av börsvärdet bidragit från stora företag. Cirka 15 % bidrar av medelstora företag och resten av små och mikrobolag.

Med en så begränsad marknadsstorlek för medelstora bolag kommer en fond som HDFC Midcap Opportunities Fund med sin storlek att ha problem med att hitta investeringsmöjligheter "möjligheter ", förr än senare.

ICICI Pru Value Discovery Fund gjorde samma sak. Denna Value Discovery-fond, som började sin resa som en midcap-fond i augusti 2004, tvingades konvertera sig själv till en multicap-fond 2015. Driven av dess tidigare resultat fick den enorma fondflöden (den passerade Rs. 10 000 crores i AUM) .

Men vänta! När den konverteras till en multicapfond kommer avkastningen att bli dämpad jämfört med dess midcap-avatar. När allt kommer omkring förväntas midcaps ha en högre risk-belöningskvot.

Jag är mer intresserad av vad du kommer att göra som investerare. Dela dina åsikter i kommentarerna.

Vad du bör veta om ETF:er

Vad du bör veta om att ge på tisdag

Vad hände med HDFC Prudence Fund?

Principal Small Cap Fund – NFO – Ska du investera?

SEBI plockar in flerkapitalfonder – vad ska du inte göra?

Vad du behöver veta om en sjunkande fond

Bör du investera i Kotak Small Cap Fund?

Dagshandelsregler:Vad du bör veta