Beskattning fortsätter att vara ett komplext ämne för de flesta investerare. Olika skatteregler gäller baserat på vad du väljer – tillväxt vs utdelning eller skuld vs eget kapital. Här är en specifik fråga om beskattning i fonder i ett STP-läge.

En läsare skickar denna fråga:

Låt oss dela upp frågan ovan i delar.

En , gjorde investeraren en initial investering i en likvidfond. Jag antar att det är i tillväxtalternativet för systemet.

Två , startade han en systematisk överföringsplan (STP) till en aktiefond, månatliga avbetalningar. Ett eller flera fördefinierade belopp löses in månadsvis från den likvida fonden och investeras i aktiefonden.

Frågor är:

S. Finns det en exitbelastning på likvida fonden?

B. Vilken skatt ska betalas vid uttag/inlösen från likvida fonden?

För att svara på fråga A , de flesta likvida medel har inga exitbelastningar alls. De är avsedda för korta investeringsperioder och en exitbelastning går emot fondens syfte.

För den angivna likvida fonden finns ingen exitbelastning. Kontrollera i alla fall den specifika schemainformationen på dess webbplats.

En likvid fond kategoriseras som en skuldfond och de relaterade skattelagarna gäller för den.

Sammanfattningsvis, om din innehavsperiod är mindre än 3 år, behandlas eventuella realiserade vinster på likvida fondinvesteringar som kortsiktiga kapitalvinster. Du betalar skatt enligt din marginalskattesats. Om du är i 30 % skatteklass och vinsten på ditt uttagna belopp är Rs. 100, då betalar du Rs. 30 + tillägg/access som skatt.

Om din innehavstid är mer än 3 år, behandlas de realiserade vinsterna som långsiktiga kapitalvinster. Nu kan du också ta kostnadsindexeringsförmånen (det vill säga öka kostnaden för ditt köp med hjälp av IT-avdelningens angivna kostnadsinflationsindex) och sedan betala en fast skatt på 20 % på de indexerade vinsterna.

Som nämnts i en tidigare notering, med en CAGR på 7 %, betalar du cirka 0,6 % skatt på långsiktiga kapitalvinster.

I det specifika fallet här , förutsatt att investeringen just nu har gjorts enbart för STP-ändamål, kommer kortsiktig kapitalvinstskatt att tillämpas.

För varje avbetalning måste vinsterna beräknas och läggas till den totala inkomsten för att beräkna skatter.

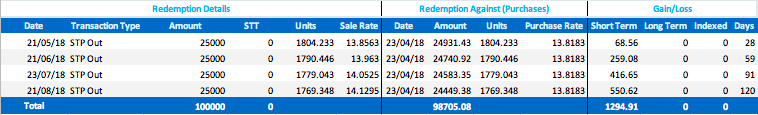

Som du skulle notera sker fondredovisning på basis av andelar och NAV. Inlösen görs på först in, först ut eller FIFO-basis.

Även om du anger ett belopp som ska överföras via STP måste du beräkna motsvarande antal. av enheter. Vid inlösen använder vi FIFO-metoden för att beräkna för nr. andelar inlösta och deras köpeskilling. Detta leder till beräkning av kapitalvinster.

Om du bara hade gjort ett köp till likvida fonden, så är det ganska enkelt. Se tabell . Men om du laddar din likvida medel också över flera köp, behöver det några ytterligare beräkningar.

Ja, det låter lite komplicerat men flera mjukvaru- och investeringsplattformar erbjuder dig denna information.

Hoppas du nu har klarhet i kapitalvinstbeskattningen i fonder.

Definiera Class K Mutual Fund

Kan NRI:er investera i indiska fonder? Ja och nej!

Sunt förnuft och investeringar i fonder

Fonddilemmat fortsätter

Liquid Mutual Funds:Measuring the Metrics To Choose The Best Fund

Vad menas med Fonder?

Fondsbeskattning – Hur beskattas fondavkastning i Indien?

Vad är skillnaden mellan en värdepappersfond och en ETF?