En fråga som nya investerare ställer är "eftersom NAV för en direktplansfond alltid är högre än för den vanliga planen, kommer jag att få ett mindre antal enheter för samma investering. Är inte detta dåligt? Kommer jag inte få lägre avkastning och mindre korpus?” I den här artikeln ska vi se varför köp av ett mindre antal direktplansenheter inte kommer att påverka investerare och de kommeralltid få en högre avkastning och högre korpus än vanliga planinvesterare.

Många distributörer hindrar också investerare från att köpa direkta planer genom denna felaktiga framställning (mindre enheter =mindre fördelar). Investerare kan och bör klaga till AMFI om sådana distributörer. Det är just för sådana intressekonflikter som investerare omedelbart bör göra sig av med sina distributörer och övergå till direkta planer. Den extra avkastningen i direkt plan är bara en sekundär förmån. Investerare bör antingen göra det själv och investera i direkta planer eller arbeta med en endast avgiftsbelagd SEBI-registrerad finansiell rådgivare och investera i direkta planer. Här är en lista över sådana rådgivare att välja mellan.

För de oinitierade, i en vanlig plan, tar AMC varje dag bort utgifter och provisioner från tillgångarna innan de publicerar NAV . De tar inte bort sådana provisioner i den direkta planen och därför är det direkta NAV alltid högre, vilket resulterar i en betydande fördel på lång sikt: Return &corpus lost to provisions in regular plan-placement funds:6th anniversary report

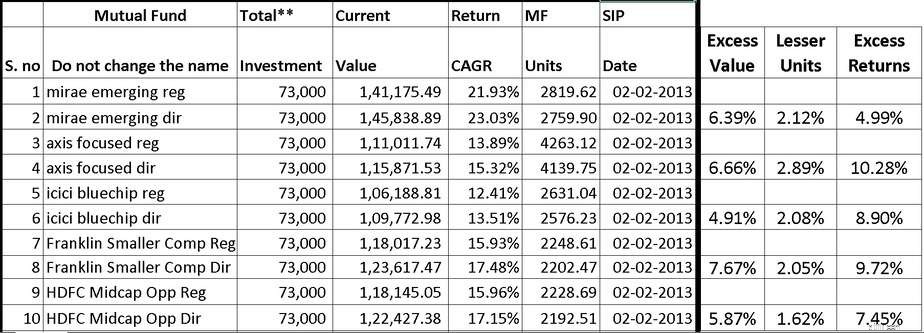

Vi ska använda samma studie som i ovanstående rapport för att visa hur direkta fondinvesterare alltid kommer att gynnas. En jämförelse mellan vanlig plan och direkt plan för fem fonder visas nedan.

Ta fallet Mirae Emerging Fund. Den direkta planinvesteraren som startade en Rs. 1000 SIP nr 2 januari 2013 skulle ha en korpus som är 6,4 % högre än de vanliga planinvesterarna (vi överväger investeringar fram till januari 2019). Den direkta planinvesteraren har dock 2,1 % mindre antal enheter. Trots det är korpusen högre, och avkastningen är nästan 5 % högre. Situationen för andra fonder är också liknande och kan avläsas utanför diagrammet.

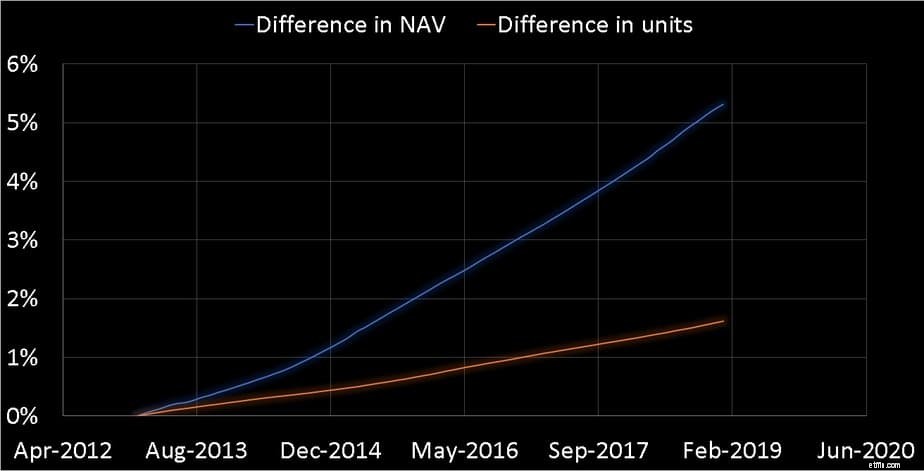

För att förstå detta bör vi överväga den takt med vilken NAV för den direkta planen ökar över och den vanliga planen och den takt med vilken de vanliga planinvesterarna ackumulerar fler enheter än den direkta planinvesteraren. Nedan visas fallet för HDFC Mid Cap Opportunities Fund (detta är en ny recension av fonden).

Den blå linjen representerar den takt med vilken den direkta planens NAV växer över den vanliga planen. Den 2 januari 2013 var båda planens NAV desamma. Så vi börjar med 0%.

Den orange linjen representerar den takt med vilken den vanliga planinvesteraren ackumulerar mer enheter än de direkta planinvesterarna. Den viktigaste observationen här är att NAV-skillnaden är mycket högre än enhetsskillnaden och växer i en högre takt.

Som ett resultat, även om den direkta planinvesteraren, ackumulerar lägre antal enheter, eftersom NAV är högre, kommer korpusen alltid att vara högre och avkastningen alltid högre. Det finns inget behov för direkta planinvesterare att frukta högre NAV och fördröja bytet till vanliga planer. De bör göra det omedelbart.

Lista över aktiefonder med mest konsekvent resultat (feb 2019)

Lista enkelt konsekventa aktiefonder (feb 2019) med detta blad

Myten om aktiefondens NAV

Bör jag investera i denna aktiefond? Ja och nej

Fondar 2018 – 5 stora förändringar för investerare

SWP Meaning in Mutual Fund

23 Villkor för investeringsfonder du måste veta för investerare

Vilka direktplanerade aktiefonder föredrar investerare?

Har SEBI:s fondkategoriseringsregler hjälpt investerare?

Vilka fonder föredrar investerare 2020?