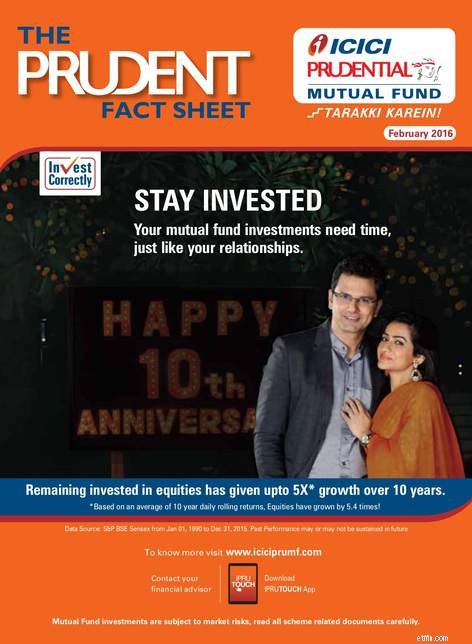

De flesta investerare, tack vare underbar propaganda från AMCs, tror att fonder skulle ge dem fantastisk avkastning och investera med felaktiga förväntningar. De får också att tro att "att fortsätta investera" kommer att bli av med risker, även om det aldrig kommer att göra det*. Här är ett exempel på en ICICI-fondannons som hjälper till att skicka in fel budskap. Naturligtvis menar jag med "fondandelsfonder" "aktiefonder" som många tror.

* Se :Investeringsrisken på aktiemarknaden kommer inte att minska "på lång sikt"! Som läsare kanske är medvetna om har jag nyligen sköljt igenom ICICI Mutual Fund-faktablad för att visa att distributörer lockades att driva ICICI Prudential Asset Allocator Fund. Framsidan av faktabladets framsida för januari 2016 fångade mitt öga. Det är så många saker som är felaktiga och vilseledande med den att den förtjänar en fullständig artikel

Annonsen uppmanar:FÖLJ INVESTERAD Dina fondinvesteringar behöver tid, precis som dina relationer. För att stödja detta påstående står det Att kvarstå investerat i aktier har gett upp till 5X* tillväxt under 10 år.

Det finns alltid en * med sådana uttalanden och i det här fallet är det:*Baserat på ett genomsnitt av 10-åriga dagliga rullande avkastningar har aktier vuxit med 5,4 gånger! Det finns en ytterligare anmärkning:Datakälla:S&P BSE Sensex från 1 januari 1990 till 31 december 2015, plus det obligatoriska Tidigare resultat kan eller kanske inte kommer att bibehållas i framtiden

* Jag vet inte om det är en man eller en elefant.

Nästan allt om detta och sådana annonser är fel. Först är påståendet att fonder behöver tid. Dags för vad? Att växa? Det outtalade påståendet är att om du ger din investering tillräckligt med tid kommer de inte att svika dig. Naturligtvis kan detta inte sägas uttryckligen eftersom det skulle vara mot den andra obligatoriska melodin:Investeringar i fondandelar är föremål för marknadsrisker, läs alla systemrelaterade dokument noggrant.

Andra, för att stödja detta är data "upp till" 5X tillväxt under 10 år. En naiv investerare skulle missa "upp till" och fokusera på 5X tillväxt under 10 år.

Tredje påståendet om "upp till" 5X tillväxt baseras på "genomsnitt av 10 års daglig rullande avkastning" och 5X är faktiskt 5,4 (wow 0,4 mer!). Hur många investerare skulle först förstå vad rullande avkastning står för (förutsatt att de ens ser det finstilta)?!

Fjärde hur många investerare skulle inse att "genomsnitt" innebär att det finns en del avkastning under genomsnittet och en del över. Så man kan inte använda den genomsnittliga avkastningen och hävda "upp till 5X tillväxt". Det kan du bara göra om du använder maximal avkastning.

Femte hur många investerare skulle bry sig om att kontrollera hur den 10-åriga dagliga rullande avkastningen för S&P BSE Sensex från 1 januari 1990 till 31 december 2015 skulle se ut? De kanske spyr om de såg detta.

Det finns 3754 10-åriga returdatapunkter i den gröna linjen baserat på Sensex-prisdata. För att ta hänsyn till utdelningar har jag lagt till 2% för att skapa while-raden (Sensex TRI). Nifty 50 TRI (faktiska data) från 1998 visas också (rosa linje). Uppenbarligen är en utdelning på 2 % lite av en överskattning, men det är den minsta av synderna här.

Sjätte Avkastningen varierar från 25 % till 0 % (ja, över 10 år) om utdelning (ungefär) beaktas. För en sådan spridning i avkastning är tanken på ett genomsnitt värdelös. I boken, Investing with the Trend:A Rules-based Approach to Money Management , Gregory L. Morris ger detta exempel:

Sjätte Avkastningen varierar från 25 % till 0 % (ja, över 10 år) om utdelning (ungefär) beaktas. För en sådan spridning i avkastning är tanken på ett genomsnitt värdelös. I boken, Investing with the Trend:A Rules-based Approach to Money Management , Gregory L. Morris ger detta exempel:

Det är precis situationen här. Investerare skulle fästa sig vid körsbärsplockade tidigare data och bygga felaktiga förväntningar. De kommer garanterat att drunkna i dem och jag tror att det redan har börjat.

Sjunde "5X* tillväxt över 10 år", 5,4 för att vara exakt motsvarar en årlig avkastning på 18,4%. Även för 2016 är 18% framtida årlig avkastningsförväntning lite för mycket. Genomsnittet jag får för ovanstående data är 14,7% (inklusive 2% utdelning). Även om man hävdar att mina siffror är felaktiga, det är uppenbart att siffran på 18 % som används av ICICI MF inte kan "baseras på genomsnittet" som påstås.

Tänk nu på hur många som kan omvandla 5X tillväxt till en årlig avkastning, förstå att det är inte årlig avkastning, hur många kan förstå hur volatil resan kan vara med noll garantier för framgång.

För ordens skull är detta 10-åriga rullande avkastningsdata fram till augusti 2019 (från januari 1990). Det hjälper inte "genomsnittet" på något sätt!

Visst, ICIC MF har utsmyckat data för att driva ett budskap – ge mig dina pengar – men det är så ett företag fungerar. Investerare bryr sig inte om att verifiera fakta, läsa det finstilta (för att inte tala om att förstå det) eller ta ansvarsfriskrivningar på allvar. De ser vad de vill och antar att de har sett tillräckligt.

Jag försöker inte säga, undvik fonder! Att bara säga att inte investera av fel skäl, investera inte med fel förväntningar. Det finns noll garantier för att aktieinvestering kommer att fungera. Ändå är det nödvändigt. Så den enda utvägen är att lära sig att hantera risker bättre.

Hur gör man det? Investera med en målkorpus i åtanke istället för en målavkastning. Faktum är:Förvänta dig inte avkastning från värdepappersfonder! Gör så här istället! Investera med en lämplig tillgångsallokering (aktie- och ränteinvesteringskvot), planera för en förändring av detta förhållande från dag ett och minska det egna kapitalet stegvis. Detta har visat sig effektivt minska risken i en investeringsportfölj. Alla dessa inkluderas automatiskt med Freefincal Robo Advisory Software Template

Hur väljer man inte fonder?

Hur bygger man en SIP-portfölj av fonder?

Hur länkar du ditt Aadhar-nummer till dina fonder?

Fonder för nybörjare – Gamla lektioner för nya investerare

Hur presterade aktiefonder 2021?

Hur löser man bara in vinster från fonder?

Vilka fonder föredrar investerare 2020?

Hur vi kontrollerar våra känslor när vi investerar i fonder