Investerare kan lagligt minska sin skatteskuld från kapitalvinster genom att utnyttja de senaste förlusterna i aktier, aktie- eller icke-aktiefonder. Här är reglerna för skatteförlustavverkning med lättförståeliga exempel. Medan den sista veckan av innevarande räkenskapsår erbjuder en sista chans för skatteförluster, är reglerna för kapitalförlust kvittning mot kapitalvinster som förklaras i den här artikeln alltid giltiga.

Om författaren :Sriram Jayaraman är en SEBI-registrerad investeringsrådgivare med enbart avgift. Efter 27 års arbete i stora IT-företag i Indien, uppnådde han ekonomiskt oberoende och gick i pension i förtid för att bli en avgiftsfri rådgivare. Du kan kontakta Sriram via hans webbplats arthagyan.com

Låt oss börja med några grundläggande definitioner för inkomstskatt. Du kan hoppa över det här avsnittet om du är bekant med inkomstskatteterminologin.

Hur kan denna kapitalvinst sänkas eller kvittas?

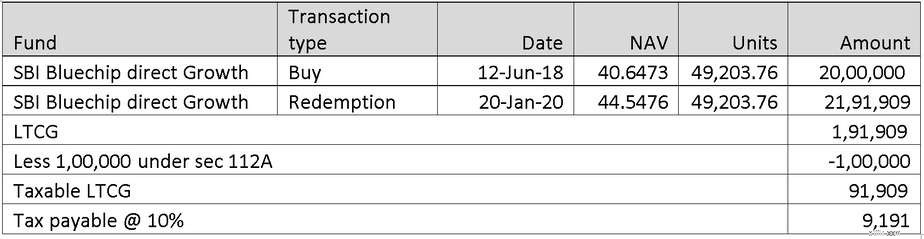

Låt oss ta ett exempel för att förstå detta. Fall 1: Akash har investerat Rs. 20 Lakhs i SBI Bluechip-fonden Direct-Growth den 12 juni 2018. Han sålde den den 20 januari 2020.

Finns det ett sätt för Akash att spara skatten i den nuvarande miljön när hans aktiefondinvesteringar går med teoretisk förlust? Svaret är ja om han har en förlust på Rs. 91 909 på en annan fond, kan han kvitta det mot LTCG på Rs. 91 909.

Detta kallas skatteförlustavverkning: omvandling av fiktiva förluster till reala förluster för att kvitta skatt från realiserade kapitalvinster under ett räkenskapsår.

Han hade köpt UTI Nifty indexfond Dir Growth till NAV 80,15 den 22 januari 2020, ett investeringsbelopp på Rs.10 lakhs. Nuvärdet av detta vid NAV 54,67 är Rs. 6,82,096. Den teoretiska förlusten är Rs. 3,17,903. Akash kan sälja en del av sitt innehav i denna fond med en förlust motsvarande Rs. 91 909. När han väl bokfört denna förlust föreligger ingen ytterligare skattskyldighet. Han är fri att återinvestera inlösenintäkterna i samma fond eller en annan fond.

Fall 2: Ravi har investerat i Franklin Low duration fond för 2,5 år sedan. Han gillar att hålla det tills 3 år är slut så att indexförmånen kan användas. Fondens resultat har dock varit patetisk under de senaste månaderna med några fallissemang som har nått dess NAV. Men om han säljer ut, kommer han att behöva betala STCG för de vinster som han vill undvika. Hur kan han uppnå detta? Han är också investerad i HDFC index fiffig fond som han har köpt inom 1 år är på en teoretisk förlust för honom. Han kan sälja båda. STCG på Franklin Low Duration Fund kan kvittas mot STCL på HDFC-index smarta fond.

Fall 3: Navin hade köpt Quantum långsiktig aktiefond till ett NAV på 51,15 den 11 oktober 2018. Han bestämde sig för att lösa in den. Han lyckades lösa in den den 19 mars 2020 till ett NAV på 36,36. Därmed hans investering på Rs. 5 lakhs har resulterat i en LTCL på Rs. 1,44 lakhs. Han har en STCG på Rs. 1,5 lakhs från försäljningen av skuldfonder. Kan han använda STCG för att starta LTCL? Nej. Detta är inte tillåtet enligt inkomstskattereglerna. Han kan kvitta LTCL endast mot LTCG, inte STCG. Han kan inte kvitta LTCL mot några andra inkomster såsom lön. Han kan dock överföra LTCL under en period av högst 8 år. Om han gör en LTCG på 1,44 Lakhs under något av de kommande 8 åren, kan det kvittas mot nuvarande LTCL.

Jag har bara diskuterat ett fåtal fall i den här texten. Fler exempel finns som tutorials på inkomstskattens webbplats.

Hur man använder PayPal för att finansiera ett E*Trade-konto

Så kontrollerar du ditt lager

Hur man använder ett skatte-ID-nummer för att få ett bolån

Din första fondinvestering – Varför, vad och hur?

Hur övervakar du din aktieportfölj?

Marknadskrasch:Använd Tax Loss Harvesting för att minska din skatteskuld

Vad är skatteförlustavverkning?

Hur du minskar din redan låga risk för en skatterevision