"Jag kan inte se behovet av skuldfonder när vi kan investera i säkra alternativ som EPF, VPF, PPF, SSY, försäkringar, FD och RDs. Vissa är till och med skattefria!” Stängningen av Franklins skuldfond utlöser naturligtvis frågor som denna. Problemet är att varje val har en risk. När vi söker säkerhet menar vi säkerhet från endast en sorts risk och det kan visa sig vara mer riskfyllt!

Till och med ett tillfälligt försök att använda en pensionskalkylator skulle säga att investeringsbeloppet är ett stort tal och att det är en avkastning som är större än inflationen! Att springa till säkerheten för den fasta inkomsten skulle bara göra saken värre.

Alla tillgängliga alternativ har en risk. FDs och RDs kräver att skatt betalas enligt plattan varje år med gradvis fallande räntor som bara kan bli värre i framtiden (återinvesteringsrisk).

Försäkringar är för dyra och lämnar lite för att investera någon annanstans. Kom ihåg att en bra mängd eget kapital är nödvändigt för alla slags chanser mot inflation.

Overnight-fonder är för konservativa för långsiktiga mål och har den högsta återinvesteringsrisken: Overnight-fonder har också risker! Vad investerare behöver veta

Likvida medel är också för konservativa för långsiktiga mål, lider också av återinvesteringsrisk och kan vara volatila i tid som dessa: Varför Likvida medel och penningmarknadsfonder också föll under de senaste dagarna

Om vi hoppar över alla andra räntebärande fonder och endast överväger förgyllda fonder, lider aktivt förvaltade förgyllda fonder av fondförvaltarrisk när de byter tillgångsallokering vad gäller guld och icke-gult enligt marknadsförhållanden. De lider av ränterisk och är volatila.

10-åriga förgyllda fonder med konstant löptid har liten fondförvaltarrisk, det närmaste vi har en förgylld indexfond men är de mest volatila och kan frustrera köpare med långa perioder med dålig avkastning.

Vår gamla goda PPF kan endast användas för 15-års mål, kan inte lösas in efter behag. Liknande begränsningar gäller även för EPF, VPF och SSY. "Varför måste jag oroa mig för inlåsning? Målet är trots allt långsiktigt, eller hur?”

Det är problemet. Använd endast dessa på lång sikt och du slutar minska köpkraften på grund av inflationen. Använd bara lite eget kapital så slår inflationen dig igen. De flesta människor har helt enkelt inte pengar att kompensera för säkerheten med högre investeringar.

Som ett exempel, Rs. 1000 investerad till 9% (årligt) i 16 år skulle ge dig 3,6 gånger investeringen. Vill du ha samma förmån med säkrare 7% avkastning måste du investera 32% mer. Om vi inkluderar skatt kommer det bara att göra saken värre.

Allt bra att säga, jag kommer att undvika X- eller Y-instrument och hålla mig till säkra FDs och RDs men det finns alltid en kostnad. Nu skulle följande vara vettigt för endast de som uppskattar fördelarna med tillgångsallokering.

De flesta investerare som är 35-plus idag skulle ha en EPF + PPF skuldtung allokering för långsiktiga mål. De har små chanser att korrigera (de flesta vill ändå inte) och det kommer att påverka hur de lever efter pensioneringen.

Följande illustration är för en ung inkomsttagare som inte har investerat för mycket i EPF och förr än senare kan få en tillgångsallokering på 50 % eget kapital och 50 % räntebärande inkomst för ett långsiktigt mål som pensionering.

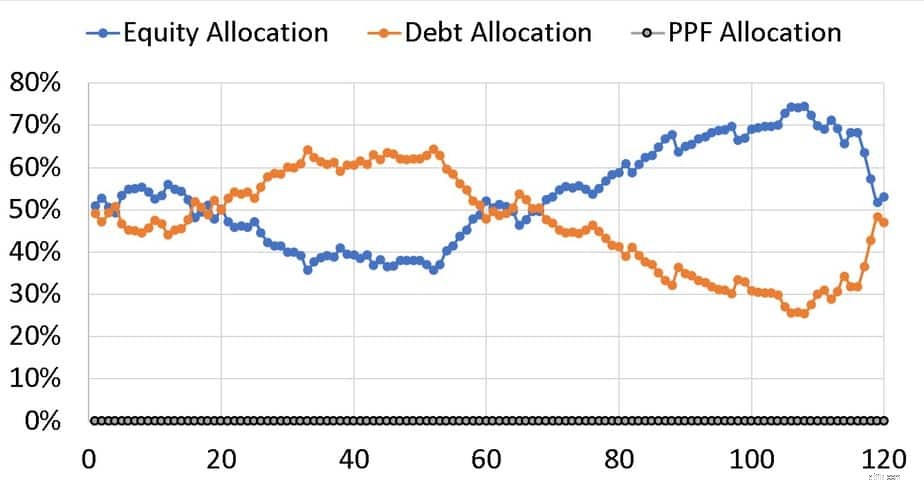

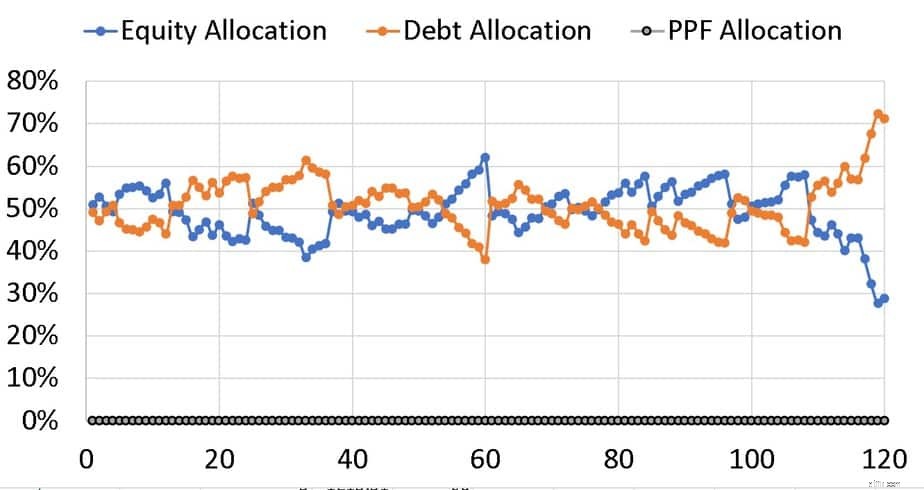

Överväg en portfölj med 50 % aktier och 50 % likvida räntebärande intäkter. Det vill säga, säg en förgylld skuldfond som man kan lösa in eller investera i fritt. Om portföljen inte balanseras om (tillgångsallokeringen återställs till 50:50) en gång om året kan den glida så här. De första 120 månaderna (10 år) rörelsen visas nedan.

Tillgångsallokeringen kan svänga mot eget kapital eller skuld, vilket båda kan öka risken för att inte uppnå våra mål. Med årlig ombalansering är svängningarna betydligt lägre.

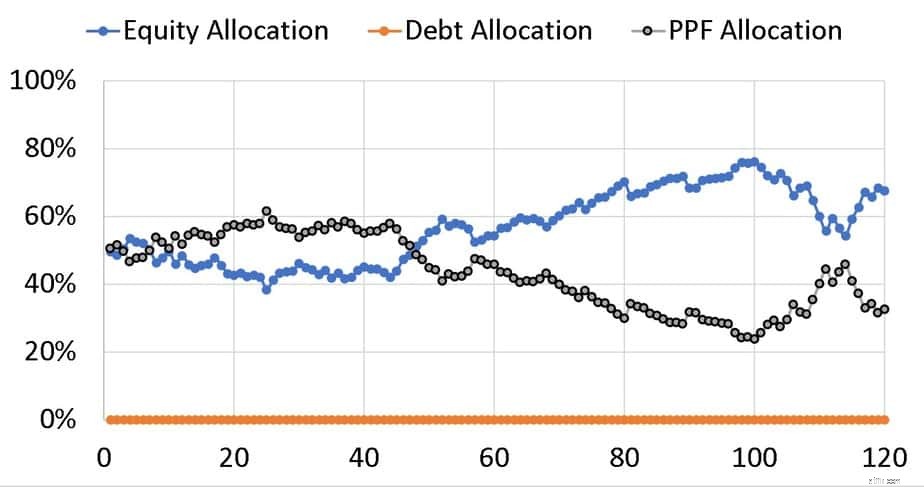

Nu med 50 % eget kapital och 50 % PPF är ombalansering inte möjlig (åtminstone inte varje år och inte i sin helhet).

I exemplet ovan kan 50 % av aktierna röra sig nära 80 % vilket ökar portföljrisken. Om man argumenterar att beloppet kan tas bort för att säga ett SB-konto och sedan sätta in igen, då har de insett värdet av likvida skulder!

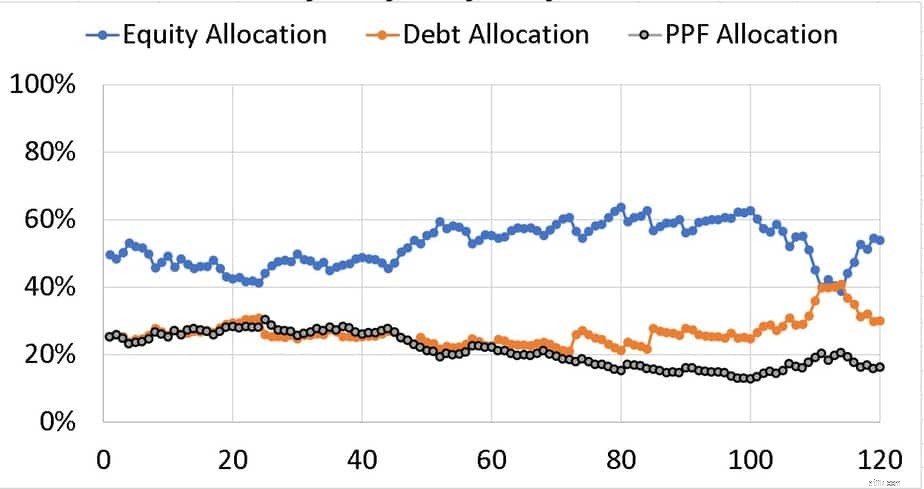

Detta är 50 % eget kapital, 25 % PPF och 25 % långfristiga guld med årlig ombalansering för samma avkastningssekvens. Lägg märke till minskningen av avvikelser. Ombalanseringen här görs endast satsa på equity och gilt-komponenten.

Anledningen till att välja gilts och inte bara ett SB-konto eller likvid fond är deras volatilitet, de ger sälj- och köpmöjligheter som aktier och tider kan sammanfalla med köp- och säljmöjligheten i eget kapital (som observerats från variationer i tillgångsallokeringen). Detta skulle minska risken.

Vad bör unga investerare göra?

Det finns alltid en risk i alla alternativ. Det är därför det inte finns något bästa alternativ. Liksom alla framgångsrika äktenskap, är omfattar nyckeln. Vilka risker kan jag acceptera så att investeringsbeloppet är rimligt, håller portföljrisken på hanterbara nivåer och tar mig nära mitt mål med minimalt underhåll. Svaret på denna fråga är investeringarnas heliga graal och varierar från person till person!

Vilken är den maximala inkomst du kan tjäna för att fortfarande vara berättigad till välfärd?

Vad är cutoff-inkomsten för Pell Grant-berättigande?

Vilka är faktorerna för att förbereda en budget?

Vad kvalificerar sig som inkomst när man ansöker om MassHealth?

Dokumenten du behöver när du ansöker om ett lån

Vad är det mesta jag kan låna för studielån?

Kan jag investera 50 % i indexfonder och 50 % i aktiva fonder?

Behöver vi investera i internationella fonder?