Här är ett exempel på en allvädersportfölj som fungerar under alla marknadsförhållanden:tjurmarknad, björnmarknad, lågkonjunktur, rädsla, osäkerhet, inflation, deflation. Kommer du att använda en sådan portfölj eller investera i en sådan fond om den är tillgänglig på ett skattevänligt sätt?

I juli 2013 hade vi analyserat den permanenta portföljen i ett alternativt investeringsparadigm utvecklat av den amerikanske investeringsrådgivaren Harry Browne 1981. Den permanenta portföljen består av aktier, obligationer, kontanter och guld i lika proportioner (25 %) ! Detta låter bisarrt eftersom de flesta investeringsrådgivare för långsiktiga mål skulle rekommendera (1) betydande aktieexponering. Typiskt 100 år. Det är 65% kapitaltilldelning för en 35-åring och skuldvila. (2) liten eller ingen guldexponering (högst 10 %) (3) lite eller inga kontanter.

Hur kan en sådan okonventionell portföljallokering fungera för långsiktiga mål? Tanken bakom den permanenta portföljen är fascinerande enkel. I sin bok (Google PLay ebook för Rs. 379), Fail-Safe Investing:Lifelong Financial Security in 30 Minutes, skriver Browne om fyra möjliga ekonomiska förhållanden:

Välstånd när marknaderna klarar sig mycket bra

Välstånd när marknaderna klarar sig mycket braTanken med den permanenta portföljen är att välja instrument som kommer att fungera bra under ett eller flera av ovanstående förhållanden. Enligt Browne är dessa:

Den permanenta portföljen är alltså 25 % aktier, 25 % kontanter, 25 % guld och 25 % obligationer. För att säkerställa med Brownes ord, "en investerare är ekonomiskt säker, oavsett vad framtiden för med sig".

Även om det är ganska lätt att avfärda denna portfölj som konservativ, är den naturligtvis lågvolatil, men ändå effektiv kombination. I den här artikeln uppdateras studien från juli 2013 med bättre data. Ett skatteeffektivt alternativ presenteras också.

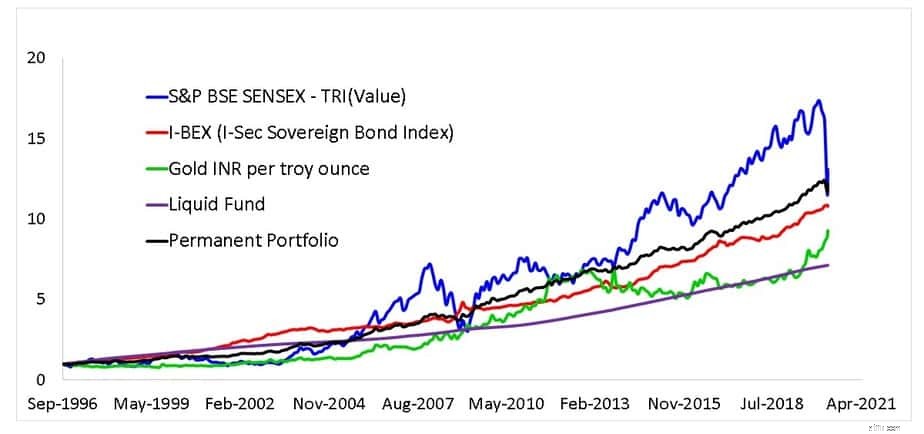

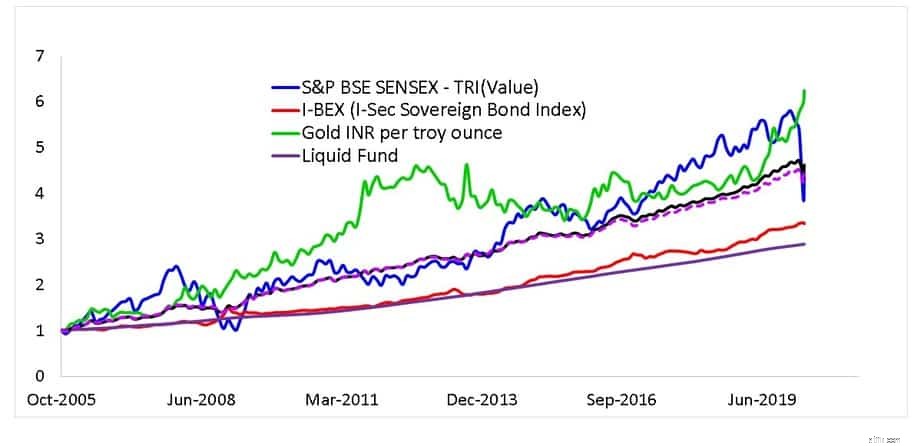

Detta skulle vara resultatet av en värdepappersfond efter den permanenta portföljen sedan september 1996 med månatlig ombalansering.

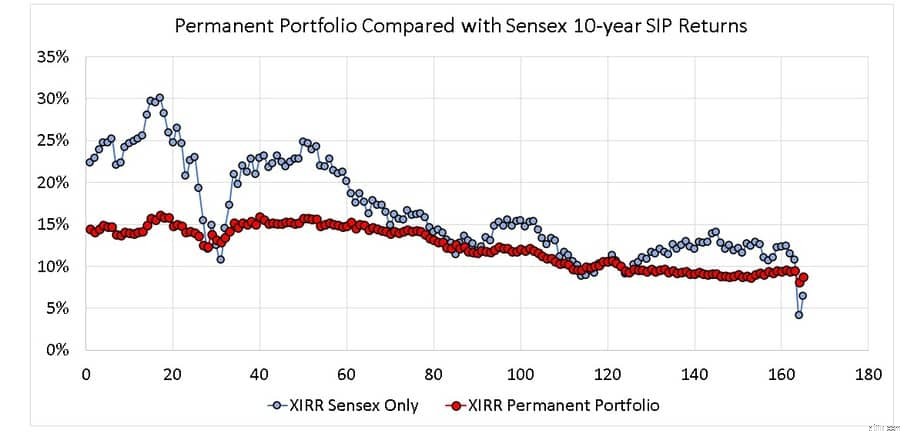

Nu är det lätt att vara avvisande att den permanenta portföljen "har gått bra först efter en marknadskrasch". Inte sant alls när man tittar på 165 10-åriga SIP-avkastningar.

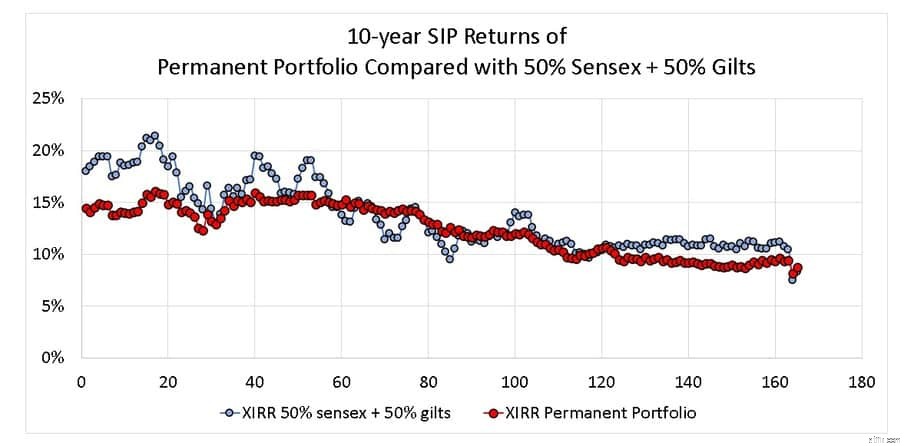

Spridningen i avkastning är mindre och tills nyligen har den klarat en tvåsiffrig avkastning. Den generella nedåtgående trenden gäller även för aktier. Den permanenta portföljen har också klarat sig bra med avseende på Ben Grahams 50 % aktier + 50 % obligationsportfölj som diskuterades i går.

Nu kommer en sådan portfölj inte att vara skatteeffektiv ens med årlig ombalansering och även om en värdepappersfond antar detta kommer den bara att klassas som en skuldfond av IT-avgången. Kan denna idé implementeras via arbitrage?

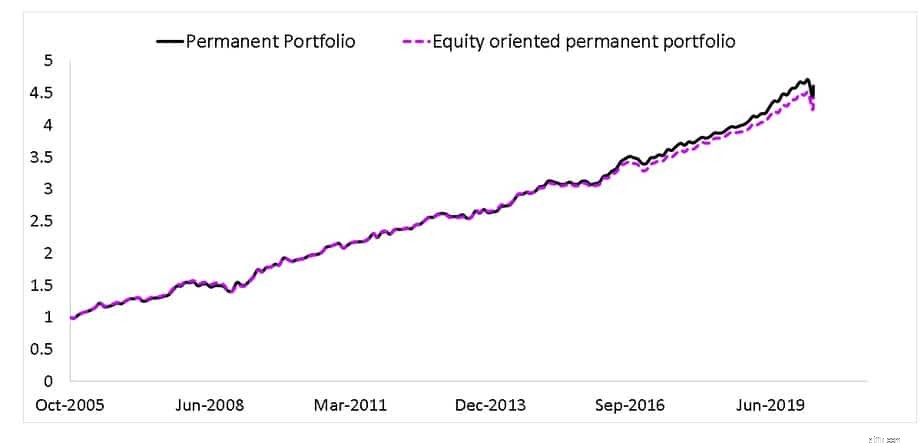

Med Kotak Arbitrage (äldst i kategorin) är detta en jämförelse av den permanenta portföljen med en aktieorienterad permanent portfölj. Avtalet är minst sagt rimligt!

De andra tillgångsklasserna har tagits med som referens.

Sammanfattningsvis är den permanenta portföljen en utmärkt allvädersportfölj. En enkel årlig ombalansering räcker om en investerare genomför detta, men de flesta gör det inte eftersom de fruktar skatter mer än en kapitalförlust! Fonder kan implementera det med månatlig ombalansering men skulle behandlas som skuldfonder. En aktieorienterad variant kan enkelt konstrueras.

Nyckelresultatet är att en sådan portfölj kan ge en rimlig avkastning med betydligt lägre osäkerhet. En investerare kan vara snabb med att kritisera, "kommer en sådan portfölj att slå inflationen på lång sikt?". Tyvärr gör inte ens en traditionell långfristig portfölj fylld med aktier detta!

En investerare som finner denna mix tilltalande tycker också att den lägre osäkerheten i framtida avkastning är tilltalande. Det är försiktigt tänkande, inte konservativt. Multiriskfonder skulle klara sig bättre om de tillämpar strikta tillgångsallokeringar som denna istället för den vaga "min 10 % vikt till varje tillgångsklass".

En enkel portfölj är allt du behöver

Jag investerar 50 000 per månad i dessa fonder:Kan du granska min portfölj?

Kan jag investera överskottslikvida medel i eget kapital eller balansera om min portfölj nu eller vänta?

Ska du investera ALLA dina pengar i aktier?!

Innan du investerar på aktiemarknaden, svara på dessa 3 frågor

Hur mycket av en portfölj bör du investera i krypto?

Att bo i detta tillstånd kommer att ge dig mer "fritid"

8 produkter du definitivt kommer att använda i höst