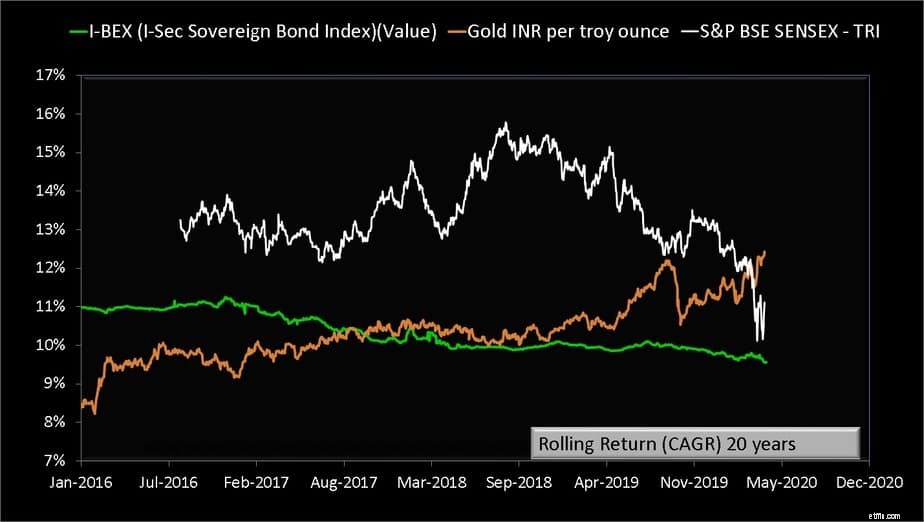

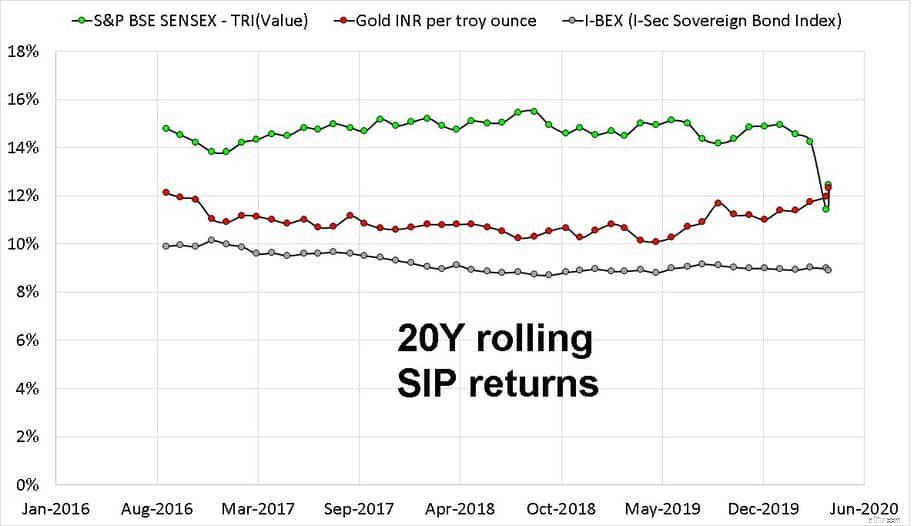

Sensex 20-årsavkastning är kanske för första gången i dess historia lägre än guld! Detta är en jämförelse mellan aktier och guld vs obligationer och vad det innebär för investerare.

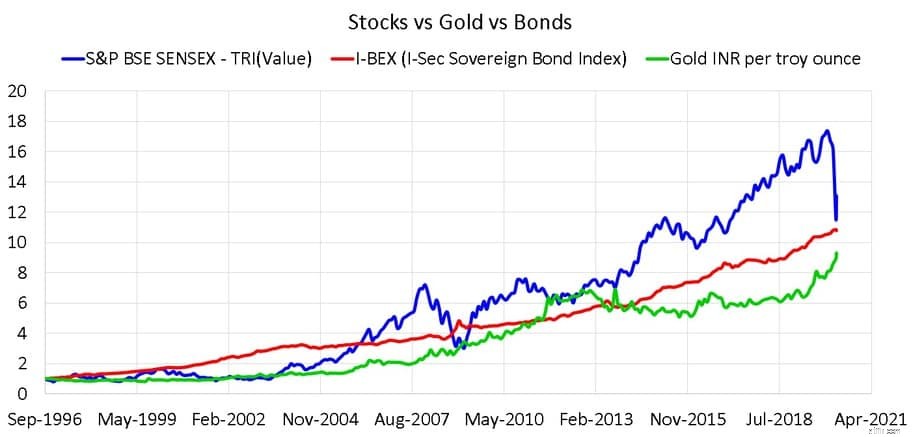

Vi jämför rullande engångsbelopp och SIP-avkastning av Sensex TRI (inkluderade utdelningar) från 19 augusti 1996, I-BEX (I-Sec Sovereign Bond Index) från 1 augusti 1994 och guld INR per troy ounce från 2 januari 1979. Gulddata är hämtat från World Gold Council. Sensex TRI- och I-BEX-data kommer från ACE MF.

Artiklar som denna och sådana som tioåriga SIP-avkastningen för Most Equity Mfs är nu mindre än 10 % och 15-åriga Nifty SIP-avkastningar kraschar till 8 % (51 % minskning sedan 2014) och efter största fall under dagen:10-åriga Nifty SIP-avkastningen är 2,3 %, 14-års SIP-avkastningen är 5 % har ett unikt syfte: att illustrera farorna med ohanterade "långsiktiga" investeringar.

Många läsare påpekar att sådana jämförelser görs "vid fel tidpunkt" och efter en börskrasch är detta att vänta. Poängen är att börskrascher måste beaktas i våra planer och när det kommer till riskhantering är det viktigt att välja dåliga fall som den som för närvarande utspelar sig och förbereda sig för det. Endast AMC:er och säljare skulle tala om "titta på den genomsnittliga prestationen" eftersom de inte kan sälja aktiefonder vid en tid som denna.

En graf som denna ger bara en returdatapunkt (startdatum, slutdatum) och bör inte användas för att bedöma en tillgångsklass!

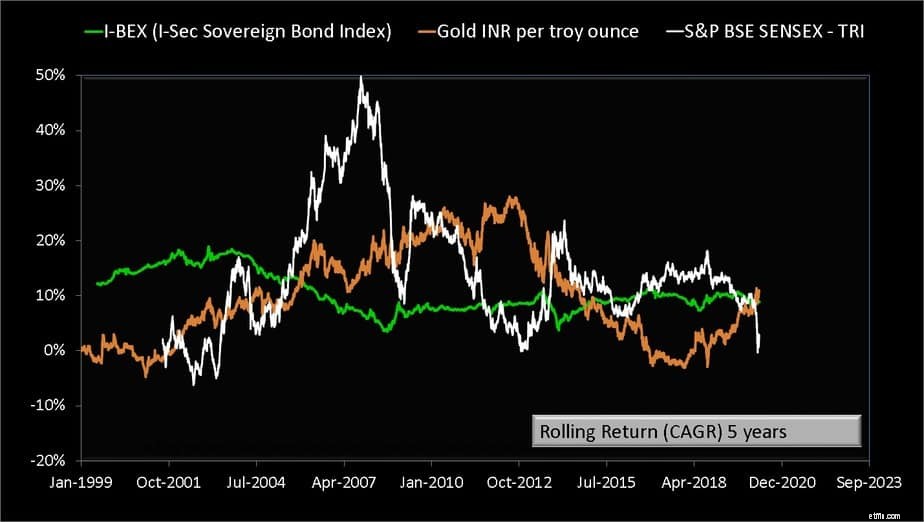

Sedan januari 2010 har det funnits två perioder där guld- och Sensex 5Y-avkastningen har rört sig i motsatta riktningar. Detta kan också ses i 5Y SIP-data nedan.

Även om detta ser lockande ut att inkludera guld i portföljen, skulle det vara svårt att ha två spelare med jämförbar volatilitet som kan ge negativ avkastning över 5 år (förhoppningsvis vid olika tidpunkter) i portföljen.

Hur många investerare skulle ha den mentala styrkan att balansera om sin portfölj, i synnerhet bokförda vinster från en välpresterande tillgång och köpa och dåligt presterande tillgång? Många balanserar inte om av rädsla för skatt och exit!

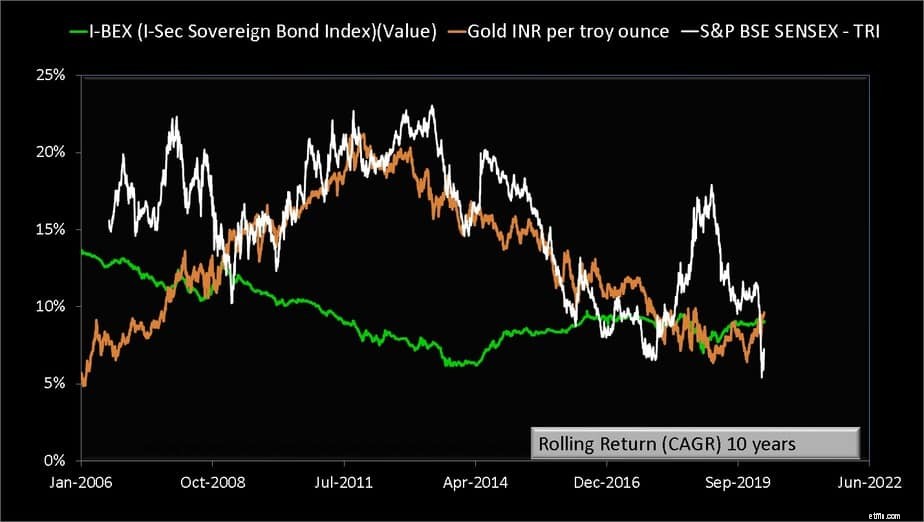

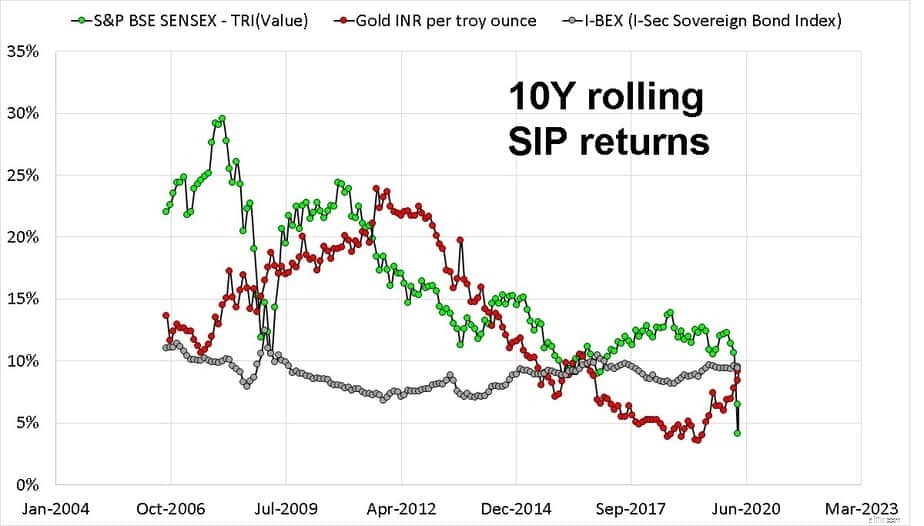

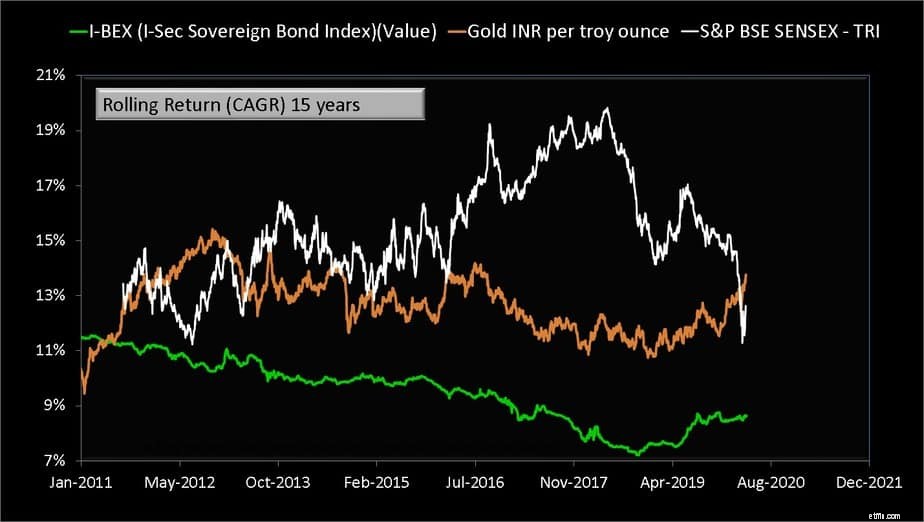

Både Sensex och Gold 10Y-avkastningen har sjunkit under större delen av det senaste decenniet. För närvarande ligger alla tre tillgångsklasserna nära varandra. Det är viktigt att inse att obligationsindexet representerar marknadsvärdet på långfristiga gyltor. Avkastningen för en köp- och hållobligationsinvesterare kan vara lägre än detta och föremål för återinvesteringsrisk.

Dessutom är avkastningen före skatt och kostnader. Över tio år ger detta Sensex en marginell fördel gentemot guld. Det är inte möjligt att se någon anti-korrelation i grafen ovan.

Även efter skatt kommer den nuvarande 10-åriga Sensex SIP-avkastningen sannolikt att vara lägre än den för guld och obligationer. Obligationsavkastningen ligger mellan Sensex och Gold sedan de senaste åren. De motsatta trenderna för aktier och guld har en ganska kort historia i Indien jämfört med USA:Guld är mer riskabelt än aktier! USD INR-växlingstrenden har spelat en nyckelroll i detta som tidigare nämnts: Guldprisrörelse:USD vs INR.

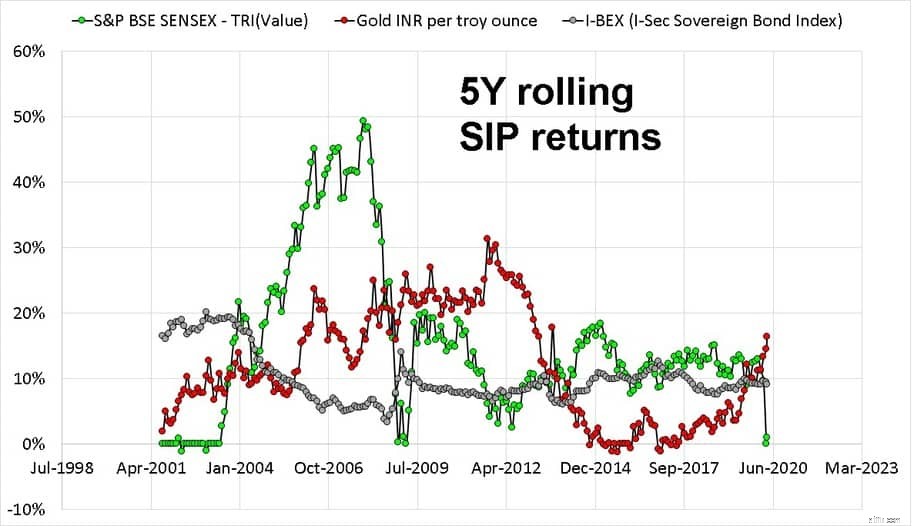

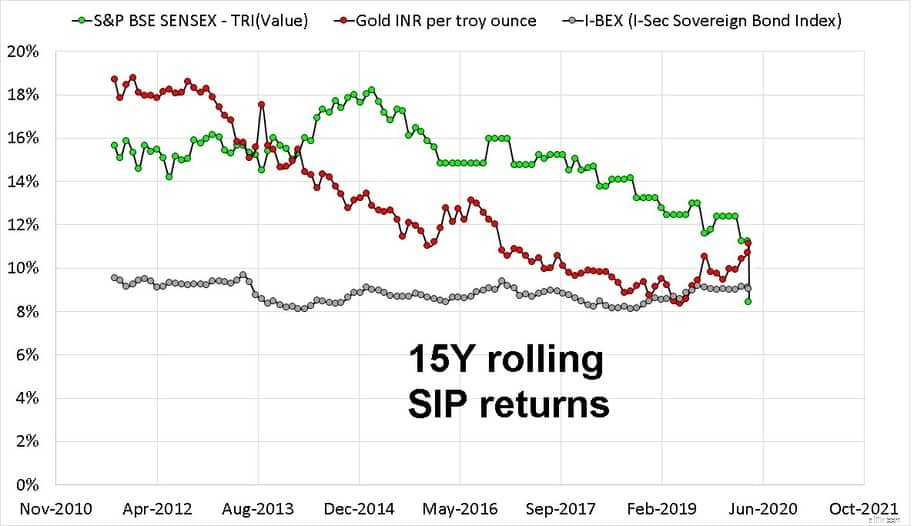

Vi ser inte upp och ner "cykler" här på grund av bristen på historia. Både Sensex- och guldavkastningen har konsekvent sjunkit de senaste tio åren. Den nuvarande 15-åriga Sensex SIP-avkastningen är långt under den för guld och obligationer.

Återigen, varaktigheten är för kort för att upptäcka några andra mönster än att ange det uppenbara:titeln! Även den stora och underbara aktie-SIP har kraschat under guldets

Enkel systematisk investering på lång sikt kommer inte att fungera. Om vi inte har en strategi för att minska risken för att gradvis och kontinuerligt eliminera allokering av aktier från våra portföljer, skulle summan vi i slutändan sparar för våra finansiella mål lämnas åt lyckan!

Någon i FB-gruppen Asan Ideas for Wealth reagerade, "Ja, det finns tillfällen NÄR guld överträffar men oftast överträffar aktier". Den enda långsiktiga interna för vilken vi har tillräckligt med data för att säga något är tio år och ingen kan med säkerhet säga att aktier överträffar större delen av tiden över tio år. För fondbranschen är fem år långsiktigt!

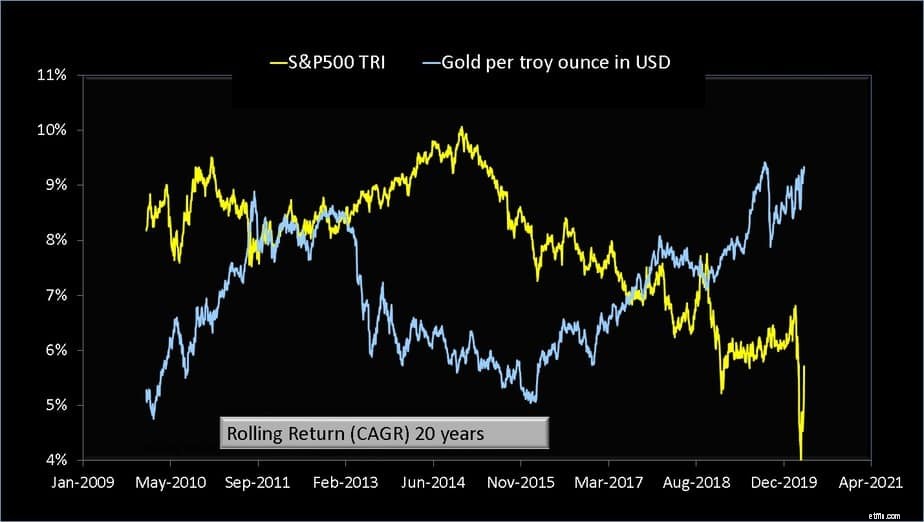

Detta är amerikansk data och det finns ingen tydlig vinnare här heller!

Titta inte på de senaste 25- eller 30-årsdata. När detta kan hända om sex år – 15-åriga Nifty SIP återgår kraschen till 8 % (51 % minskning sedan 2014) – kan allt hända under de kommande 25 åren!

Ska vi lägga till guld i vår portfölj? Först och främst, om du lägger till det nu , kan din avkastning framöver bli betydligt lägre. Det här är en fantastisk tid att öka aktieinvesteringarna. Det är vad "20-årig Sensex avkastning nu lägre än guld" förmedlar!

För det andra, till skillnad från USA (se ovan) har till och med en grov anti-korrelation mellan guld- och aktierörelser på lång sikt börjat dyka upp först nu för Indien, kanske för att växelkursen har stabiliserats (se referens ovan).

Förutsatt att detta kommer att fortsätta i framtiden, kanske vi nu har ett argument för att inkludera guld i våra portföljer. Inte via Sovereign Gold Bonds (se När du ska använda och när inte!) men via ETF:er för likvida guld eller guldfonder.

Men det tillhörande underhållet, disciplinen och beslutsamheten som krävs för att upprätthålla en portfölj med tre tillgångsklasser (guld, aktier, obligationer) är en stor fråga för de flesta investerare och till och med rådgivare.

Ja, en fond med flera tillgångar är ett bra, skatteeffektivt val, men det måste vara den enda typen av fond(er) i portföljen – återigen omöjligt! Och man kan hitta investerare som klagar på den dagliga volatiliteten hos dessa fonder! Kan inte äta kakan och förvänta dig att hålla den också!

Är nu ett bra tillfälle att investera?

Rätt tid att investera, eller är det?

Varför POEMS har varit min främsta mäklare under de senaste 14 åren

Sensex vid 50 000:Hur investerar man?

Hur man investerar i guldterminer

Hur man investerar i guld

6 bästa sätten att investera i guld i Indien

Ska du investera i guld 2022?