Det här är en fondguide för förstagångsinvesterare att börja investera på rätt sätt. Den är utformad i ett lättförståeligt fråge- och svarformat. Vi anser att nya investerare i fonder först bör fråga och sedan söka svar på dessa frågor.

Varje gång vi fokuserar på åtgärder som passar vår personliga situation istället för att oroa oss för bästa eller optimala lösningar, blir vi bättre investerare. Det är vår förhoppning att denna samling kommer att peka nya investerare i denna rätt riktning. Många av frågorna kommer att ha länkar för ytterligare information och bevis för många av påståendena. Låt oss först ta oss an några "populära frågor".

Vilken fond är bäst för nybörjare? Det finns inget sådant. Varje individ har olika krav och de måste överväga om en värdepappersfond är lämplig för det behovet och om ja, vilken kategori av fonder som passar bra.

Hur börjar du investera i fonder? Du definierar ditt krav; bestämma hur stor risk som är lämplig för ditt behov; välj en lämplig fond och börja investera.

Är fonder bra för nybörjare? Ja, men bara för de som är villiga att förstå risker, skapa en investeringsplan och ha tålamod

Kan en fond göra dig rik? Ja. De gjorde mig verkligen rik – Ten Years of Mutual Fund Investing:My Journey and lessons learned – men vilken avkastning man får beror på när de började investera, hur de förvaltade portföljen och hur länge.

Förlorar du pengar i fonder? Ja och förlora stort också! Det är ingen joyride och avkastningen efter flera år kan vara ganska dålig: 15-åriga Nifty SIP-avkastningar kraschar till 8 % (51 % minskning sedan 2014)

Vilken bank erbjuder de bästa fonderna? Köp aldrig fonder från banker. Köp dem direkt från fondbolaget (alias fondhus, aka kapitalförvaltningsbolag)

Vilken fond ger högst avkastning? Ingen vet. Ingen kan veta. Det bästa är att man inte behöver veta. Naturligtvis, om du menar högsta avkastning i det förflutna som kan listas men det är till ingen nytta eftersom tidigare resultat inte har någon betydelse för framtida resultat.

Är det ett bra tillfälle att investera i fonder? Tid har inget med det att göra. Det handlar om hur väl du har planerat och hur väl du har förstått risker.

Vilken SIP ska jag investera i 2020? Du investerar inte i SIPs. Du behöver inte SIP för att investera i en fond och fonden du väljer inte bör inte bero på året!

Vilken SIP är bäst i 5 år? Inget sådant. Sådana frågor avslöjar bara hur oförberedd den som ställer frågan är. När du gör dig besväret att lära dig mer om MF:er kommer du att förstå varför. Förhoppningsvis kommer denna FAQ åtminstone att lista de rätta frågorna att ställa. Låt oss börja.

1 Vad är en värdepappersfond? En värdepappersfond är en enhet som samlar in pengar från investerare och investerar dem i antingen aktier eller obligationer eller guld enligt en förutbestämd strategi.

2 Behöver jag investera i fonder? Nej. Det finns inget behov av det. Bland de tillgängliga investeringsalternativen är fonder bara ett val. Du kan välja dem om de passar dina behov.

3 När ska jag investera i fonder? Det beror på. Om du inte vill investera direkt i aktier (eftersom du har bättre saker att göra eller bara inte känner för det), kan du välja aktiefonder (definieras nedan). Om du skulle vilja sänka ditt skatteuttag jämfört med en fast eller återkommande insättning och om möjligt med bättre avkastning, kan du välja skuldfonder (definieras nedan). Ju tydligare du är om ditt behov, desto snabbare och tryggare kommer du att fatta beslut om fonder – ja, det här gäller allt i livet!

4 Vem ger ut fonder? Kapitalförvaltningsbolag (eller AMC:er eller fondhus) skapar fonder. Alla AMC:er måste godkännas av det statliga organet, Securities and Exchange Board of India (SEBI). Alla fonder måste vässas av SEBI innan det är öppet för allmänheten att investera.

5 Vad innebär det egentligen att investera i fonder? Anta att en värdepappersfond investerar i tio aktier och att det totala marknadsvärdet för dessa aktier är 1,1 crore. Av detta drar AMC säg 0,1 Crore för att driva fonden (detta kallas kostnadskvoten). Så nettovärdet är 1 crore. Nu kommer AMC att dela upp denna 1 Crore i säg 10 000 delar. Dessa delar kallas enheter. Kostnaden för en enhet är 1Cr/10 000 =Rs. 1000. Detta kallas Net Asset Value (NAV) av värdepappersfonden.

Anta att AMC har satt ett minimiinvesteringskrav på Rs. 500. Sedan om du betalar Rs. 500, får du 0,5 andelar av fonden. Kom ihåg att kostnaden för en enhet är kostnaden när du gjorde köpet. Anta att efter ett år har NAV sjunkit till Rs. 700 per andel och du vill lämna fonden (även känd som inlösen), sedan säljer du dina 0,5 enheter tillbaka till AMC och får 0,5 x Rs. 700 =Rs. 350 tillbaka.

Ja, du investerade Rs. 500 och fick tillbaka Rs. 350 – en förlust på 150 under ett år. Poängen är att du köper andelar till nuvarande NAV och säljer andelar (helt eller delvis) till nuvarande NAV. Det här är vad investering i aktiefond i själva verket betyder.

6 Garanterar värdepappersfonder avkastning? Tja, säljare skulle älska att berätta att du "på lång sikt" kommer att få bra avkastning från fonder, men sanningen är att det inte finns någon garanti. Som exemplet ovan visar köper du till aktuellt marknadsvärde och säljer till aktuellt marknadsvärde. Vad som helst, bokstavligen vad som helst kan hända mellan spektakulära avkastningar eller spektakulära förluster. Om du inte är mentalt redo att acceptera detta och lära dig hur du minimerar denna risk, investera inte i fonder.

7 Är fonder säkra att investera i? Det beror på vad du menar med säker! Om du med säkert menar kapitalskydd – det vill säga, du investerar Rs. 500 och även om avkastningen är noll, din Rs. 500 är säkert – då erbjuder ingen fond ett sådant skydd. Ditt kapital kommer alltid att vara i fara. Bara en fråga om hur stor eller liten risk. Om du är säker menar du – kommer AMC att fly med mina pengar? Då nej, det är högst osannolikt att AMC kommer att göra det. Det finns tillräckligt med skyddsåtgärder implementerade av SEBI. Vill du läsa mer? Är fonder säkra? Kan fonder springa iväg med våra pengar eller gå i konkurs?

8 Om fonder inte erbjuder garanterad avkastning och är riskfyllda, varför ska jag investera i fonder? Tja, du behöver inte! Om (OM) du vill ha högre avkastning måste du ta högre risk. Risken är garanterad, men avkastningen är det inte. Livet är tufft! Frågan du bör ställa är: Om jag inte tar någon risk (det vill säga väljer produkter med garanterad avkastning) kommer jag att kunna investera tillräckligt med pengar för att uppnå mina mål? Du behöver en målplaneringskalkylator för att ta reda på det. Se: Kan jag planera min pensionering med återkommande insättningar och fasta insättningar?

Om ditt svar är ja, behöver du inte fonder eller någon riskabel produkt med osäker avkastning. Om svaret är nej måste du ta en viss risk för att försöka få högre avkastning. Om du använder fonder för detta eller inte är upp till dig.

9 Vilka typer av placeringsfonder finns? Ur ett investeringsperspektiv finns det tre typer av fonder

10 Jag har hört talas om "tillväxtalternativ", "utdelningsalternativ", "vanlig plan" och "direkt plan" Vad är dessa?

Varje fond har alternativ och planer. Så om ABC är en aktiefond kommer du att ha ett ABC-tillväxtalternativ och ett ABC-utdelningsalternativ. I ett tillväxtalternativ kommer fondförvaltaren (den person som ansvarar för hanteringen av investeringar) alltid att investera i aktier/obligationer/guld enligt investeringsstrategin.

I ett utdelningsalternativ kan fondförvaltaren då och då sälja vissa aktier eller obligationer och dela ut vinsten lika till alla andelsägare (investerarna). Detta är känt som ett utdelningsalternativ. Håll dig borta från utdelningsalternativet. Tillväxtalternativ är allt du behöver när du börjar.

Varje ömsesidigt har också en vanlig plan och en direkt plan. I en vanlig plan kommer provisioner för säljaren att dras från NAV varje dag innan den publiceras utöver utgifter för att driva fonden. I en direkt plan kommer inga sådana provisioner att dras av. Så du kan spara betydande summor pengar genom att välja en direkt plan. Viktigare , kan du undvika partiska råd genom att välja direkta planer.

Så vår ABC-fond kommer att finnas tillgänglig i följande smaker:

11 Var kan jag köpa fonder? Det beror på var du vill ha den vanliga planen (varför skulle du?!) eller den direkta planen. Du kan köpa vanliga fonder från vilken plats som helst som inte talar om direkta planer! T.ex. Banker, alla populära fondnyheter och stjärnbetygsportaler etc.

Du kan köpa direktplaner direkt från fondhuset (därav namnet direkt!) eller via MF Utility en enhet skapad gemensamt av fondhus. Det finns andra metoder, men jag rekommenderar inte dem!

12 Hur börjar jag investera i ömsesidigt medel? Du börjar med att inte ha bråttom att investera!

13 Vad behöver jag för att börja investera i fonder?

Du behöver först uppvisa bevis på din identitet och adressbevis till fondhuset. Detta är känt som "Känn din kund"-process (KYC). Du kan slutföra KYC processen på två sätt:

S:Välj en fond som du vill börja investera i, gå sedan till AMC:s webbplats och sök efter ett kontor nära dig. Ladda ner KYC-formulär, fyll i det, ta id-bevis och adressbevis (alla standard kommer att räcka), ta fotokopior av dessa, ladda ner en investeringsblankett, fyll i den och skicka in den tillsammans med en annullerad bankcheck. Du kommer att få ett folio nr (detta är ett id för ditt konto) via e-post. Du kan själv gå till AMC-webbplatsen och kontrollera dina investeringsdetaljer. Ytterligare investeringar kan göras online

B:Du kan gå igenom KYC-processen online (sök efter e-KYC och valfritt fondnamn) men begränsningen är att du bara kan investera Rs. 50 000 om året i alla fonder tillsammans.

14 Hur mycket ska jag först investera?

De flesta fonder har en Rs. 5000 initial investeringsgräns. Då kan du investera valfritt belopp över Rs 500 eller Rs. 1000. Så om du inte har Rs. 5000, spara och slutför sedan processen i 13.

15 Vad är en SIP? Hur skiljer det sig från en engångsinvestering?

En SIP eller systematisk investeringsplan är där du ber fonden att dra av ett visst belopp från din bank den säg den 5:e eller 15:e eller 25:e varje månad. Du kommer att tilldelas enheter i din folio enligt NAV på inköpsdatumet. I en klumpsummainvestering köper du andelar vilken dag som helst.

Det är ingen skillnad mellan en SIP och en klumpsummainvestering. Bli inte förvirrad. En klumpsumma är ibland köp av andelar. En SIP är periodiskt köp av andelar. Läs mer:

16 Erbjuder SIP:er några fördelar? Ingen. De kommer inte att göra dig disciplinerad. De kommer inte att minska risken. Så om du vill investera varje månad, gör det en gång i månaden på egen hand. Läs mer:Låt dig inte luras:SIP är INTE systematiska investeringar! Se även akta dig för desinformation:SIP:er för värdepappersfonder minskar inte risken!

17 Jag är inte disciplinerad. Ska jag inte starta en SIP? Om du inte är disciplinerad får du ingenting i livet. En SIP hjälper dig inte. Gå och hoppa.

18 Varför ber du folk att först investera 5000 Rs? Ska de inte starta en SIP? Börja med Rs. 5000 och observera hur värdet på investeringen fluktuerar från dag till dag under några månader. Börja sedan investera mer. Vad är det för bråttom?

19 Hur får jag tillbaka mina pengar från en fond? Du kan inte! Du köper andelar till aktuellt NAV-värde och du säljer tillbaka andelarna till aktuellt NAV-värde. Det finns inget som heter att få pengar. Kom alltid ihåg att fonder är marknadsanknutna instrument.

20 Kan jag spara skatt med fonder? Det finns aktiefonder som kallas Equity Linked Saving Schemes (ELSS). Dina investeringar upp till Rs. 1,5 lakh per räkenskapsår kommer att vara befriad från skatt (80C §). Varje enhet du köper kommer dock att vara låst i 3 år.

21 Hur investerar jag i en SIP? Du kan inte! Du investerar i fonder och när du köper fondandelar automatiskt varje månad samma datum kallas det SIP. Förresten, du behöver ingen SIP, och jag är övertygad om att du inte ska starta en SIP.

22 Jag är förvånad över att du inte vill att nya investerare ska starta en SIP, utan istället vill att de ska börja med en investering på Rs. 5000. Varför vill du inte att folk ska starta SIPs? Om du är förvånad är det för att du har blivit hjärntvättad av skräpet som finansierar hus killar, deras rea killar eller fåniga journalister skriver. En aktiefond är en marknadsanknuten produkt där avkastningen kan fluktuera vilt. Så den associerade risken måste hanteras aktivt. En SIP sätter inte människor i rätt tänkesätt för detta. Faktum är att alla fondbolag och säljare vill att du ska göra är att fortsätta köra en SIP och aldrig stänga den.

De kommer aldrig att berätta för dig om riskerna eftersom det betyder att du kommer att lämna och det innebär färre vinster för dem. Så du måste ha ett praktiskt förhållningssätt till både investeringar och riskhantering. Att manuellt investera varje månad är också en systematisk investering. Öva på detta så kan du snart lära dig systematisk riskhantering också.

23 Jag vill starta SIP och sedan lära mig systematisk riskhantering. Kommer jag att göra något fel? Du pratade om riskhantering. Så du är inte en av dessa hjärntvättade zombies. Bra för dig. Visst, du kan starta dina SIPs och träna systematisk riskhantering också. Så här: Hur man systematiskt minskar risken förknippad med en SIP

En manuell SIP har också för- och nackdelar beroende på de individuella egenskaperna hos en person. Se:Manuell systematisk investeringsplan (MSIP):För- och nackdelar

Så om du måste starta en SIP, se den första Rs. 5000 du investerat går upp och ner i värde under några veckor och startar sedan en. Jag skulle dock uppmana dig att prova en Rs. 100o eller Rs. 500 manuell investering direkt med AMC. Det kommer att ta 30 sekunder av ditt liv, ja kanske 45 sekunder första gången. Om du gillar det, fortsätt med det.

24 Jag tycker att det du föreslår är oansvarigt och tar hänsyn till praktiska aspekter av beteendeekonomi. Människor måste ta hand om sin ekonomi, inte starta en SIP och hoppas på det bästa.

25 Också om folk inte startar SIPs kommer de att sluta investera när marknaden går ner. Deras pengar, deras liv. Eftersom det ändå är lätt att stoppa eller pausa en SIP online, skulle de göra det ändå.

26 Vilken bör vara min första fond? Ställ inte denna fråga om du inte har ett tydligt ekonomiskt mål; när du behöver pengarna; hur mycket av eget kapital du bör ha för det målet (0% eller 30% eller 60% etc); där du kommer att investera resten av pengarna (ränteinstrument). Om du vet hur du gör allt detta, använd Freefincal Robo Advisory Software Template och skapa en ekonomisk plan först. Ingen brådska. Investerar du först och planerar senare blir det en enda röra. Så ta dig tid.

27 Jag vill spara skatt, kan min första fond vara en ELSS-fond? Tja, det kan vara, men när du går igenom stegen ovan kommer du att inse att skattebesparingar bara är tillfälliga. När du väl har rätt tillgångsallokering (hur mycket eget kapital att investera i och hur mycket räntebärande inkomst att investera i), kommer du att inse att det inte spelar någon roll vad du väljer att spara skatt i. Jag skulle rekommendera att du inte använder ELSS-medel om du kan spara skatt med EPF + VPF eller obligatorisk NPS.

28 Hur fungerar en SIP i ELSS? Vad sa jag nyss till dig?! Hur som helst, varje andel du köper från en ELSS-fond kommer att vara låst i 3 år. Så enheterna du köper varje månad via SIP kommer var vara låst i 3 år. Så 3 år efter att du startade SIP:en är bara de enheter du köpte den första månaden fria från inlåsning och så vidare.

29 Hur mycket avkastning kan jag förvänta mig av en aktiefond efter 3 år? Låt mig tänka ett ögonblick.... någonstans mellan -65% till + 89% (nej jag hittar inte på detta). Sluta förvänta dig avkastning från fonder!! Vill du veta varför? Läs detta

30 Hur mycket avkastning kan jag förvänta mig av eget kapital efter 30 år? Någonstans mellan 3% och 16,72% (nej, jag hittar inte på det här heller, ja bara lite). Poängen är när avkastning inte är garanterad, varför förväntar du dig något? Det är därför jag fortsätter att säga, fall inte i SIPing-fällan. Ställ rätt fråga partner! Vill du se lite data? Se: Sensex Charts 35 års avkastningsanalys:aktiemarknadens avkastning vs riskfördelning

31 Jag planerar för en 15-årig investering och vill ha 60 % av aktierna under de första åren. Hur mycket avkastning kan jag förvänta mig? Bra försök, men du kan bättre än så här. Försök igen.

32 Jag planerar för en 15-årig investering och vill ha 60 % av aktierna under de första åren. Vad kan jag förvänta mig under den här investeringens gång? Nu gillar jag det här! Så när du har 60% av aktierna, förvänta dig att hela portföljen faller i värde med minst 40-50% (som inte tar igen detta). Det kommer inte att bli lätt att möta för någon, expert eller nybörjare. Så jag rekommenderar starkt att du planerar för en avkastning på 10 % från eget kapital efter skatt. Förvänta dig mindre och du blir inte besviken! Se även:Vilken avkastning kan jag förvänta mig från eget kapital på lång sikt? Del 1 och vilken avkastning kan jag förvänta mig från eget kapital på lång sikt? Del 2

34 Hur mycket eget kapital ska jag ha i min portfölj? Bra fråga! Det är viktigare än var man ska investera. Enkla tumregler. Undvik allt eget kapital för pengar som du behöver inom 5 år. Inkludera endast 20-30% eget kapital för pengar som behövs mellan 5-10 år. Utöver det kan du öka gradvis, men gå inte över 50-60%. Du behöver en bra räntesats i din portfölj. Titta på det här för mer klarhet.

35 Jag är ung, varför kan jag inte ha 100 % eget kapital i några år och sedan minska det? Ja, och jag är Stålmannen. Du behöver terapi. Du har blivit hjärntvättad till att tro att "på lång sikt" eget kapital kommer att ge bra avkastning. Nej det kommer det inte. Genom att hålla 100% eget kapital kommer du att förlora värdefull tid och pengar om du har en dålig sekvens av avkastning från marknaden. Säkerheten först. Äventyr senare.

36 Så jag provade din robotmall och den säger att jag behöver 60 % eget kapital för mitt mål. Vad betyder det här? Hur går jag till väga? Det betyder att din portfölj bör ha nära 60% av eget kapital när som helst. Detta kan vara för mycket för tidigt för många nya investerare. Så jag skulle rekommendera att du börjar smått. Säg att du investerar Rs. 1000 i månaden, avsätt Rs. 800 till fast inkomst och Rs. 200 till eget kapital och gradvis öka det egna kapitalet till Rs. 600 under de närmaste månaderna. En annan anledning till varför du inte bör starta dumma SIPs.

37 Okej, jag är äntligen redo att investera. Ge ett rakt svar – vad ska vara min första fond? Förutsatt att du planerar för ett långsiktigt mål som ekonomiskt oberoende, skulle det enklaste valet vara en Nifty eller Sensex indexfond. Du kan välja en med den här guiden: Hur man väljer en indexfond

38 Hur många aktiefonder ska jag välja? Börja med en och håll dig till en i minst 1-2 år.

39 Vad bara en? Borde jag inte diversifiera min portfölj? Ja, ja det borde du, men de flesta förvärrar sin portfölj genom att köpa mer. Så ha inte bråttom. Håll dig till en, den kommer att ge dig all den diversifiering du behöver för nu.

41 Jag kan investera Rs. 5000 per månad och vill dela upp det i fem Rs. 1000 SIPs. Föreslå de bästa fonderna att investera i Snälla gör det inte!. Om du måste starta en SIP, starta EN för Rs. 5000 i månaden

42 Men är inte att dela upp pengarna och investera i 4-5 fonder ett bra sätt att sprida risk och genomsnittlig avkastning? Nej, det är ett bra sätt att lura dig själv att du gör allt det där.

43 Vad är en NFO? Du behöver inte veta för du behöver det inte. Det betyder bara ett nytt fonderbjudande. Med några månaders mellanrum kommer AMC:er på jakt efter nya vinster att lansera nya fonder och få det att verka speciellt för att locka dig att investera.

44 Inkluderar NAV för en värdepappersfond dess utgifter? Varje dag deklarerar värdepappersfonden NAV efter cirka 20.00 eller så. Innan de deklarerar NAV kommer de omedelbart att ta bort kostnaderna för fonden och i fallet med vanliga planer, även provisioner. Så NAV är efter att utgifterna har räknats in och all fondavkastning som du ser är efter utgifter och provisioner.

45 Jag har precis startat mina SIP och jag vill lära mig mer om denna "riskhantering". Peka mig till en källa.

46:Jag fick höra att om vi investerar i fonder kan vi dra nytta av kraften i sammansättning. Hur fungerar det? Det finns inget sådant som sammansättning i en aktiefond eller en aktie eller något som har med marknaden att göra. Du köper till aktuellt pris och säljer till aktuellt pris efter ett tag. Försäljningspriset kan vara högre eller lägre än inköpspriset. Vi använder matematiken för sammansättning för att förstå hur mycket investeringen har växt (eller minskat). Det är allt. Annat än det finns det ingen magi med kompoundering eller magin i kompoundering. Ta inte dumheter som säljas på allvar. Om du vill njuta av kraften i sammansättning, få en fast insättning, återkommande insättning, PPF, etc.

Sammansättning innebär att du investerar Rs. 100 i en produkt som ger dig en fast avkastning på 10% säg. Efter ett år får du 100 x (1+ 10%) =110. Efter ytterligare ett år, 110 x (1+10%). Det är det ursprungliga beloppet plus räntan växer med den fasta räntan. Efter ytterligare ett år, 110 x (1+10%) x (1+10%) och så vidare. Sammansättning betyder alltså att ett belopp plus dess ränta får en ränta, sedan får det totala beloppet ränta och så vidare. Eftersom det inte finns något koncept för ett intresse i fonder, finns det heller ingen sammansättning. Se den här om du föredrar video och sedan den här

47: Jag såg precis en annons som sa att ett fondsystem har gett en årlig avkastning på 21,35 % sedan starten. Betyder detta att avkastningen varje år var 21,35 %? Nej. Läs det du frågade igen. Du sa, årlig avkastning och det är inte samma sak som en "årlig avkastning". För att förstå skillnaden och ta reda på hur årlig avkastning beräknas, pröva den mest grundläggande frågan om fondavkastning.

48:Okej, vad sägs om:Hur beräknas fondavkastningen? Låter bra. Låt oss börja med SEBI-reglerna och den universellt följda konventionen för beräkning av avkastning. Returer för en varaktighet på mindre än ett år är absoluta. Till exempel köper du till ett NAV på Rs. 15 per enhet i januari 2018. Nuvarande NAV är Rs. 11 per enhet. Vad är avkastningen?

Eftersom durationen är mindre än ett år, beräknar vi den absoluta avkastningen som (11 – 15)/15 =-0,267 eller =-26,7 %. Det största problemet med den absoluta avkastningen är att tiden inte ingår i beräkningen. Så den absoluta avkastningen betyder egentligen ingenting.

Över ett år, årsavkastningen måste beräknas. Detta är lätt att göra när du bara gör ett köp. Anta att du köper till ett NAV på Rs. 15 den 1 januari 2018 och du vill veta avkastningen den 31 mars 2022. Det första du ska göra är att beräkna tiden som förflutit i år. Så (31 mars 2022 – 1 januari 2018)/365 =4,24 år.

Sedan använder vi standardkompounderingsformeln:Slutbelopp =inköpspris x (1+ R)^n

Här, slutbelopp =Nav den 31 mars 2022 =Rs. 11 per enhet (säg)

Inköpspris =Rs. 15 per enhet.

n =varaktighet =4,24 år.

R =årlig avkastning.

^ betyder till makten av. För ex. 2^3 betyder att du multiplicerar 2 3 gånger =2 x 2 x 2 =8.

Så här multiplicerar du (1+R) med n gånger. Anta att n =3 till exempel,

Sedan för att hitta det slutliga beloppet multiplicerar vi köpet med (1+R) x (1+R) x (1+R). Det betyder att IF (repetera IF) fonden växte som om den förvärrades som Q46, då skulle R den årliga avkastningen. Inse att vi försöker förstå tillväxten av en fond genom att anta att samma avkastning gäller för alla år. Detta är väldigt långt ifrån sant men detta är nödvändigt för att jämföra fondens avkastning med en FD-avkastning där det finns en faktisk sammansättning. Kom ihåg att det inte finns något sådant som en fast årlig avkastning i fonder. Vi försöker mäta tillväxten förutsatt att det ENDAST finns ett i syfte att jämföra det med ett riskfritt instrument.

Nu, för siffrorna ovan, 11 =15 x (1+R)^4,24. Detta måste vändas för att få R.

R =(11/15)^(1/4,24) -1 =-7 %

49:Jag har hört talas om termen CAGR, vad står det för?

CAGR är den sammansatta årliga tillväxttakten och är samma som den årliga avkastningen som nämns ovan. Du kan se ett exempel här.

50:Jag har en aktiefond SIP igång, hur beräknar man årlig avkastning för det? Detta görs med en approximationsteknik som du studerade i 11:e eller 12:e standardmatte. Eftersom det finns flera investeringar inblandade försöker vi hitta ett enda årligt avkastningsnummer som passar var och en av dem. Detta är känt som internräntan (IRR). När investeringsdatumen är slumpmässiga, modifieras matematiken lite och metoden kallas då utökad IRR eller XIRR. Läs mer: Vad är XIRR:En enkel introduktion eller titta på detta

51:Vilken typ av avkastning kan jag förvänta mig av fonder? Detta beror på flera faktorer. Vilken typ av fond du är investerad i. Vilken kategori inom den typen är du investerad i. När du började investera i den. I fråga 9 (del 1) täckte vi typerna av fonder:Aktiefonder, skuldfonder och guldfonder. Så du måste ställa en grundläggande fråga först. Observera att även om vi är tydliga med dessa så kan vi bara förvänta oss! Verkligheten kan vara väldigt annorlunda, särskilt från det förflutna. Se det här igen.

52:När ska jag använda aktiefonder? När ska jag använda skuldmedel? När ska jag använda guldfonder? Är det tillräckligt grundläggande för dig? Visst är det. Återigen beror detta på ditt behov. Om du behöver pengar inom nästa:

5 år:Använd ingen aktiefond. Håll dig till endast skuldmedel eller ännu bättre, håll dig till bankinsättningar.

5-10 år:Du kan ha en liten exponering mot aktiefonder och vila mot skuldfonder eller bankinlåning.

10-15 år:Rimlig exponering mot aktiefonder (40-50 %) och vila i skuldfonder

15 år och äldre):Rimlig exponering mot aktiefonder (50-60 %) och vila i skuldfonder eller PPF eller EPF.

Håll dig borta från guldfonder eftersom guld är mer riskfyllt än aktier!

53:Hur väljer man en fond? För att kunna välja en fond måste du vara tydlig med två saker. Vad är ditt behov? (se del 1 för detta och ovan) Vilken typ av fond passar ditt behov? När du väl är klar över ditt behov är nästa fråga, vilken kategori av fonder är lämplig för det behovet? Vi tittar bara på hur man väljer fondtyper. Inifrån en typ måste en kategori väljas härnäst. För långsiktiga mål, och i synnerhet för aktiefonder, skulle det vara lättare att förvalta och till låg kostnad att välja en indexfond framför en aktivt förvaltad fond.

54:Hur väljer jag en fondkategori? Så nu vet vi om vi behöver använda en aktiefond eller en skuldfond eller båda för vårt behov. Hur hittar vi en lämplig aktiefondkategori? Hur hittar vi en lämplig fondkategori? Detta är vad din fråga egentligen betyder. För att välja fondkategorier måste du kunna bedöma hur mycket avkastningen kan fluktuera. Det vill säga att du måste kunna mäta risk (som vi tittade på att mäta avkastning ovan). Så du måste fråga mig, hur mäter jag risk i fonder?

55:Varför göra det så komplicerat? Varför kan du inte bara berätta för mig i vilken fond jag ska investera i? Om du vill ha färdiga lösningar, använd Freefincal Robo Advisory Software Template, slå in dina siffror och hitta sedan lämpliga fonder från mina Handpicked Mutual Funds September 2018 (PlumbLine). Men om du investerar utan att förstå, då är dina förluster dina egna.

56:Det här låter komplicerat och onödigt. Kan jag bara betala någon för att hjälpa mig att välja rätt fond? Ja, ansträngning verkar alltid onödig (först). Okej, om det är så du vill rulla, fråga mig först, vem ska jag inte få investeringsråd från investeringsfonder?

57:Vem ska jag INTE få investeringsrådgivning för investeringsfonder från?

58:Sigh! Who should I get mutual fund investment advice from? From a fiduciary. Say that with me:fi-du-ci-a-ry. A fiduciary is someone who is responsible for the well-being of your money. Someone who is expected to always act in your best interests. Of course, that is a definition on paper. In real life, you got to be careful. So you can safely get investment advice from a SEBI registered investment advisor who functions as a fee-only financial planner. These are professionals who will create a full financial plan for you in exchange for a fee and will suggest products that will not get them commissions or profit directly or indirectly.

59:Oh god! Finding a fiduciary seems harder than finding the right mutual fund! Can you help me find one? Yes, it is pretty hard, but I can help in two ways. Choose a fiduciary who:

60:You said, you can help in two ways, what is the other way? Thank you for paying attention. For the last five years, I have been maintaining a list of such fee-only fiduciaries. Use this as a short-list, apply the above criterion and get going! Hundreds of readers from all over the world are working with them to become better investors.

61:I want to be a DIY investor, so tell me how do I measure risk in mutual funds? Come to my arms, friend! The first thing to recognize is, mutual funds are classified in two ways:(a) by how they invest and (b) the associated risk. So if we know how risk is measured, we quickly understand how to classify mutual funds. Then we will know which category to choose when and then finally pick a mutual fund. No, this is not hard, this is common sense, and it is often the first casualty.

There are many ways to measure risk, but we will start with the simplest as you can find this number in popular investment portals. This is known as the standard deviation. Suppose I go to my class of 50 and give them a coin and a measuring device and ask each of them to measure the thickness of the coin in turns. When they finish, I will get 50 answers for the thickness.

Suppose the instrument that I gave (remember a screw gauge from school or college?) is pretty accurate, I will get results that are not too different from each other:1 mm, 1.1 mm., 0.98 mm, 0.99 mm, 1.2 mm, etc. I can now calculate the average thickness of the coin measured. I now ask, how much did each individual measurement deviate from the average? Since the instrument is accurate, the individual deviations will be small. The standard deviation is a measure of such individual deviations from the average.

If the instrument was faulty and the students were lazy in measuring, the spread in the results will be large. Hence deviations from the average will be large. Hence the standard deviation will be large. Now, let us head to mutual funds. Over the past 3 year periods, let us compute the monthly return. So we will have 36 data points. We can get an average monthly return.

We then ask how much did each monthly return deviate from the average. This is again the standard deviation and is the most straightforward measure of mutual fund risk. The higher the standard deviation, the higher the monthly returns fluctuate and the higher the risk. Debt mutual fund that invests in bonds will have a much lower standard deviation than equity mutual funds. Gold mutual funds will have a standard deviation that is comparable or even higher than equity mutual funds. We can study the standard deviation within a fund type and understand which are riskier than the other. Let us do this for equity mutual funds first. So now please ask, what are the major equity mutual fund categories?

62:I am supposed to be asking the questions here! Why are you tell me what to ask? It is annoying! Because if you do not ask the right questions, you have no way of finding the right answers. Now get on with it!

63:Sigh! What are the major equity mutual fund categories?

64:What is market capitalization? The definition is the current market price times the number of available shares. This is also known as full market capitalization. Another definition is the free-float market capitalization, where only the shares that can be freely traded is used. That is shares held by the promoter or the government are excluded. Market cap is an important risk measure. Typically, well-established companies with several shares available for trading have a high market cap. This means that one can buy or sell a lot of those shares without affecting the price too much. So higher market cap means lower price volatility.

65:This means there should be a way to classify market cap so that risk can also be classified? You are catching on! Yes indeed, there is a large market cap or large cap, mid-market cap or mid cap and a small cap. What is large, middle or small is arbitrary, but SEBI now has come up with a definition.

Large Cap:1 st to the 100th company in terms of full market capitalization

Mid Cap:101st -to the 250th company in terms of full market capitalization

Small-cap:251st company onwards.

Risk classification in terms of increasing risk: large-cap —> mid-cap —-> small-cap

66:Can you similarly classify the major equity fund categories? Sure!

Hybrid funds —> Diversified equity funds —-> Thematic funds (increasing risk)

67:What are the sub-categories under each major category? How are they classified in terms of risk?

This question will have full of jargon. We will try and explain some of them as we go along. We shall only consider equity funds.

Hybrid funds (increasing risk)

Arbitrage funds –> Equity Savings funds –> Conservative Hybrid –> Balanced Hybrid –> Multi-asset –> Balanced Advantage –> Aggressive Hybrid (phew!!)

Equity Funds (increasing risk)

Large Cap –> Large and Mid cap, ELSS –> Multicap, Value, Dividend Yield, Contra, Focused –> Mid cap –> Small cap –> Thematic/Sectoral

68:Which day of the month is the best for SIP or mutual fund deductions, and why? (This is a question I answered on Quora) First of all, this question is out of order. I forgot to include this up above, and it would be a pain to renumber now. So, I apologize.

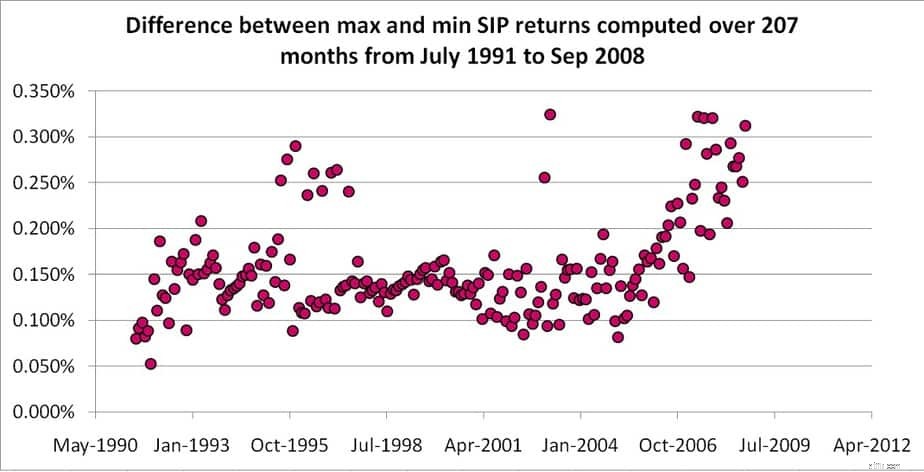

Answer:Any date will do! Varför? See the difference below between the max SIP return and the minimum SIP return of 4147 10-year SIP returns. To compute this difference, we have used all possible 30 days in the month as the SIP date and considered every possible month from July 1999. There is no such special date! Stop searching for it. The full analysis is here

69:Why cannot I hold more of mid caps and small caps, as I am young? This is like pretty much like saying, returns from mutual funds are guaranteed – small caps will definitely outperform mid caps and mid caps large caps. Well, not so fast. They might or they might not. It is down to sheer luck. See:Large Cap vs Mid Cap vs Small Cap Funds:Which is better for long term investing?

You can choose to hold more of mid caps or small caps but also must be prepared to book profits and re-enter tactically periodically. Just buying and holding will not work.

70:What is a debt mutual fund? Suppose your dad invested Rs. 10,000 in a bank FD and the bank agrees to pay him interest once a year at the rate of 7%. Typically the FD is an agreement with the bank and your dad. What if, your dad could sell the FD for profit or loss before it is completed?

He wants to know if you will buy it. You check the rates of current FDs, and they offer only 6% interest. So you choose to buy your dads FD. Since his rate is higher, he sells for Rs 11,000 a profit of Rs. 1000. Once you buy, you start getting interested. On the other hand, if current FD offers 8% interest, you buy only for Rs 9000.

Thus a debt mutual fund buys such tradeable fixed deposits also known as bonds and tries to make a profit from interest and also buying and selling. Debt mutual are typically harder to understand than equity, and we will not dwell too much on those here. If you are interested, get my free e-book:Free E-book:A Beginner’s Guide To Investing in Debt Mutual Funds

I also have some basic YouTube videos

71:Do I need to use debt mutual funds, or are equity mutual funds enough?

You can use them but only if you understand various associated risks. For a start, stick to one equity mutual fund for long term goals and combine it with PPF or EPF + VPF for the fixed income part. If you want, you can start with a liquid fund like Quantum Liquid Fund to keep some rainy-day money for emergencies

72:What is a liquid fund? When should I use them?

A liquid fund is one that buys and sells short term bonds of duration 91 days or less. A liquid fund has many distinguishing features compared to all other mutual funds. Some are:

Note that liquid funds are marketed as “safe”. This is relative to equity funds and other debt funds and not absolute.

73:How are mutual funds taxed?

If you prefer video, check this out for an answer. When it comes to mutual fund purchase redemption and taxation, always think in terms of units. Also, there is an additional definition when it comes to tax.

Any mutual fund whose annual average of the equity held is at least 65% is called an equity mutual fund by the income tax department. All other mutual funds are called non-equity mutual funds.

Mutual funds are taxed only when you redeem them. For an equity mutual fund, the gain from each unit purchased less than or equal to 365 days ago is called short term capital gains. For a non-equity mutual fund, the corresponding period is less than or equal to 1095 days.

For equity fund, gain from units older than 365 days are called long term capitals gains. For non-equity funds, the units have to be older than 1095 days to qualify for long term capital gains.

Equity funds:

Short term capital gains are taxed at 15% plus cess

For equity mutual funds, the total long term capital gains from all older than 365-day units redeemed in a financial year is tax-free up to one lakh. Beyond that, it is taxed at 10% + cess.

Non-equity funds

Short term capitals are added to income and taxed as per slab.

Long term capital gains are taxed at 20% plus cess. However, before computing the capital gain, the purchase price of the units should be increased by taking cost inflation into account. This process is known as indexation.

Indexation means I ask, In the financial year of purchase, the cost inflation index (CII) was 200 (say). Today that is in the financial year of redemption, the CII is 300 (say). What is my purchase worth today?

This is given by (purchase price x 300)/200 =Indexed Purchase price

(same logic as elementary math:If five people eat 7 samosas, how many samosas will 13 people eat?!)

Therefore:

TCG (with indexation) =Sale price – Indexed Purchase Price

With indexation, it is taxed at the rate of 20% plus applicable cess.

74:Are mutual fund dividends tax-free? Nej! Dividends are taxed as per slab.

75:Why did you ask me to avoid dividends? They can increase my returns, right? Nej! Dividends are declared by selling bonds or stocks. So when the dividend is declared, the NAV of the fund will decrease by an amount equal to the dividend declared. So you have not gained anything extra. There is no difference in return between a growth option fund and a divided option fund.

76:Will I get more returns if I buy a mutual fund with lower NAV? No. NAV is just a number. What matters is how fast or slow the NAV changes with time to determine the return. So the rate of change of (future) NAV (which is unknown at the time of buying) is important and not NAV itself

77:Direct plan funds have higher NAV, does this not mean I will get lesser units? Is this not a loss? No, it is not. While you will get lesser units, the NAV lost due to commissions in a regular fund is a lot more. Or to be precise, the rate at which the NAV is lost due to commissions is way higher than the rate at which you keep getting a lesser number of units. So quit worrying. Read more:Direct Mutual Fund NAV is higher so Investors will get fewer units:Is this bad?

78:A mutual fund distributor told me, “The fund house pays me for the service I provide, so I do not charge a fee from clients”. Is this true? False! The fund house pays them commissions from your money everyday!! This is why the NAV of the regular plan fund is lower than that of the direct plan fund.

79:What is a closed-ended fund, and how is different from an open-ended fund? In an open-ended fund, units can be continuously purchased from the AMC (when you invest) and sold back to the AMC (when you redeem). In a closed-ended fund, the purchase is possible only when during the new fund offer period (a couple of weeks) and redemption is possible only after the tenure of the fund (this can be weeks or months or years)

80:What is FIFO concept in mutual funds? FIFO means first in, first out. Suppose you purchased 75 units of a fund in Jan 2019 and 100 units in Feb 2019. When you redeem say, 100 units in Jan 2020:The 75 units purchased first will be redeemed and then the 25 units from the second purchase will be redeemed. This is essential for tax computation. So the units purchased first (in) will be redeemed first (out).

81:What is an arbitrage fund? When should I use them? Arbitrage means buying high in one market and selling low in another for profit. Stocks are not only purchased at their immediate market price. One can draw up a contract to buy or sell stocks at a future price. Sometimes there is a mismatch in price between the spot purchase market and the future purchase market. Buying and selling the same stock in both markets can result in a risk-free small profit known as arbitrage. Watch this for a simple explanation

Arbitrage mutual funds are treated as equity funds for taxation. Since the up and down movement in NAV is a lot less than normal equity funds, they can be used as a tax-efficient alternative to debt mutual funds.

82:What is an equity savings fund? When should I use them? These hold a mix of arbitrage transactions, few direct stocks and some bonds (10% min). Do not use them as they can mislead you into thinking that they are safe but, are not.

83:What is a Conservative Hybrid fund? When should I use them? These hold a mix of 10-25% equity (including arbitrage) and the rest in bonds. Do not use them as there is no need for this mix!

84:What is a balanced hybrid fund? When should I use them? This will have 40-60% equity without arbitrage and rest in bonds. Do not use them as there is no need for this mix!

85:What is a multi-asset fund? When should I use them? This must invest in min 10% of gold, bonds, and stocks at all times. Rest is up to the fund manager. Some funds in this category like ICICI Multi-asset fund, are suitable for first-time investors who do not want to take on too much volatility.

86:What is a balanced advantage fund? When should I use them? The fund manager will adjust equity and bond allocation dynamically. Some funds may be suitable for conservative investors, but care is necessary for selection.

87:What is an aggressive hybrid fund? When should I use them? This will invest in 65% to 80% in equity (including arbitrage). This is suitable for new and old investors who can handle some volatility. See: Using Balanced Mutual Funds As The Core Equity Portfolio Holding

88:What is the difference between a Large and Mid cap fund and a multicap fund? To be frank, this is blurry. The large and mid cap will have a minimum of 35% Large Cap stocks and min 25% Mid Cap stocks, while multicap will have no such restriction. So in principle, a multicap fund could be a large cap fund! A user should either have a large and mid cap fund or a multicap fund as the only equity fund in their portfolio!

89:What is a Dividend Yield fund? When should I use them? These invest in companies that provide consistent dividends and therefore, net profits. The volatility will be less, but it can test investor patience. Best avoided by new investors.

90:What is a focused fund? When should I use them? Most mutual funds tend to invest in 30-60 stocks. A fund that is restricted to invest in 30 stocks is a focused fund. The volatility will be high, and if the fund manager gets it wrong, it can cause losses for the investor. Best avoided by all.

91:What are Thematic/Sectoral funds? When should I use them? These invest 80% of their portfolio in a particular theme (energy, consumption etc.) or type of stocks or a particular sector (banking, pharma, infra) of stocks

92:What should my equity fund portfolio look like?

It should have only one fund (unless you are a crorepati). That one fund can be one of the following (increasing risk):

If you want two funds then:Large cap fund (Nifty index fund will do), one mid cap fund (Nifty Next 50 index fund will do, yes it is a mid cap fund!) There are other possibilities, see Eight ways to combine Nifty Next 50 with active funds , but take it easy!

93:I have heard of something called portfolio rebalancing. Vad är det? Suppose you start with 50% equity and 50% fixed income and after one year, the equity portfolio has grown to 60%, this is an imbalance and higher risk. So once a year, you shift 10% from equity to fixed income to correct this to lower risk. This is known as portfolio rebalancing. Watch these videos for a simple introduction

94:Should I stop investing when the market moves and hits an all-time high? No. It will not serve any purpose as the money you have already invested is anyway facing the full risk of the market.

95:Should I book profits and move from equity funds to safe instruments when the market has moved up too much? You can, this is called timing the market to lower risk (not enhance returns), but there is no need for you to do so. See: Do we need to time the market?

96:Should I invest each month or can I wait for market dips? You can, but it will be of little use other providing you with some mental satisfaction. See:Buying on market dips:How effective is it?

97:Can I invest each month and also wait for market dips? You can, but it will be of little use other providing you with some mental satisfaction.

98:Can I invest in debt mutual funds for my long term goals? Yes, you can, as a new investor, I would recommend not doing so until you understand risk. Once you are comfortable, you can consider gilt funds.

99:What is an index fund? Can I invest in them? In an index fund, the fund manager simply tracks the stocks in an index like the Nifty without actively choosing stocks. This lowers the fund management fee and minimizes risk from fund manager choices, but does not offer protection when the market falls. Check this video to understand index investment options in India

100:What are exchange-traded funds (ETFs)? Exchange-traded funds are a type of index funds. Here a mutual fund investor buys and sells units from other unitholders like a stock using a demat account. How ETFs are different from Mutual Funds:A Beginner’s Guide. Also see: Interested in ETFs? Here is how you can select ETFs by checking how easy it is to buy/sell them

100:What should I do after I start investing in mutual funds?

101:Is this all that I need to know about mutual fund investing? We have only felt the tip of the iceberg. There are many more questions left, but this, I believe, is enough for a start.

You can download this article as an E-book:Beginners guide to investing in mutual funds

Fonder för nybörjare – 21 fakta du måste känna till

Sunt förnuft och investeringar i fonder

Hur man bygger en vinnande fondportfölj för 2019 och därefter

Fondar 2018 – 5 stora förändringar för investerare

Fonder för nybörjare – Gamla lektioner för nya investerare

De många fördelarna med fondinvesteringar

Fonder för pensionärer

Gör inte dessa misstag när du investerar i fonder!