I ett cirkulär daterat den 5 oktober 2020 ändrade SEBI återigen normerna för "Produktmärkning i investeringsfonder" – den tredje sådana förändringen under de senaste sju åren. I vad som bara kan ses som bisarrt, beslutade SEBI att en förändring av "risk-o-meter"-ratten för en fond inte behöver betraktas som en förändring av fundamentalt attribut! Det finns ingen begränsning på antalet tillåtna sådana ändringar!

I mars 2013 antog SEBI ett trafiksignalliknande system för märkning av MF-risk:Blå – huvudman med låg risk; Gul – huvudman med medelrisk; Brun – rektor med hög risk. De ville inte använda grönt, bärnstensfärgat och rött och skrämma bort investerare från rött!

Från tre skåror på urtavlan hade risk-o-metern fem skåror från april 2015: i:Låg – huvuddel vid låg risk; ii. Måttligt låg – huvudman med måttligt låg risk; iii. Måttlig – huvudman med måttlig risk; iv. Måttligt hög — huvudman med måttligt hög risk; v. Hög – huvudman med hög risk/

Nu har fem hack blivit sex! "Måttligt låg" blir nu "låg till måttlig risk" och ett nytt hack "Mycket hög risk" har lagts till. Den första oroande aspekten av detta nya cirkulär är den iögonfallande frånvaron av den viktigaste frasen "rektor i riskzonen

Medan det tidigare cirkuläret brydde sig om att åtminstone informera investeraren vad som var i riskzonen, klargör inte det nya cirkuläret detta! Kanske är det lika bra eftersom regulatorisk risk verkar vara större än fondrisk.

Från godtyckliga risknivåer på urtavlan har SEBI gått helt ut på "detaljerade riktlinjer för utvärdering av risknivåer för ett system tillsammans med några exempel". Innan vi hamnar i det där kaninhålet, överväg dessa bidrag som ges till fonder.

Vad är poängen med att tillhandahålla genomarbetade formler och exempel om fondhuset är fritt att variera riskprofilen för systemet? Åtminstone cirkuläret från 2015 hade en vag "Fonder kan "produktmärka" sina system på grundval av bästa praxis

-riktlinjer som utfärdats av Association of Mutual Funds in India (AMFI) i detta avseende".

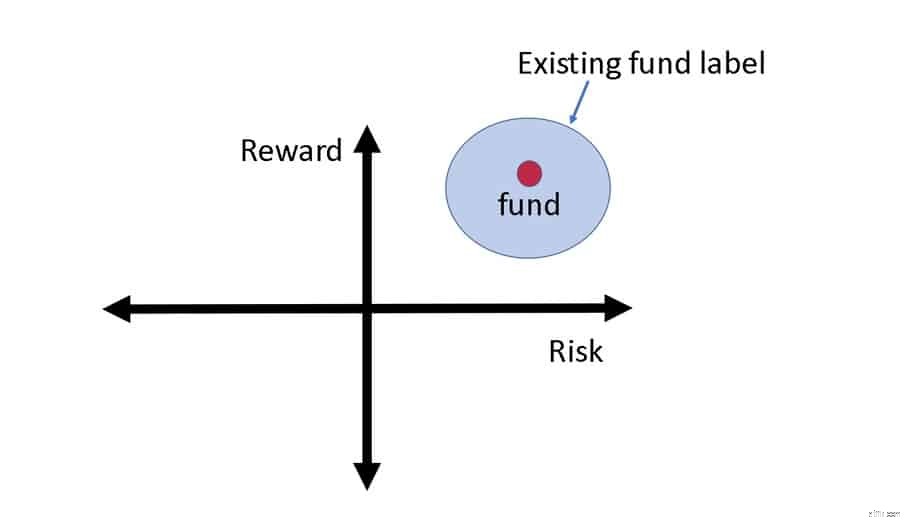

Om risk-o-mätaren förväntas vara så varierande så är den värdelös till att börja med. När vi investerar i fonder måste vi fästa fonden i risk kontra avkastning kartan. Det är bra om fonden placeras i ett brett utrymme som detta schema. Förflyttning av den röda pricken inom den blå zonen bör inte vara ett problem så länge som kategoriklassificeringen är korrekt utförd – det är inte:Se: SEBI Multicap MF-regel:Är andra fondkategorier "true to label"

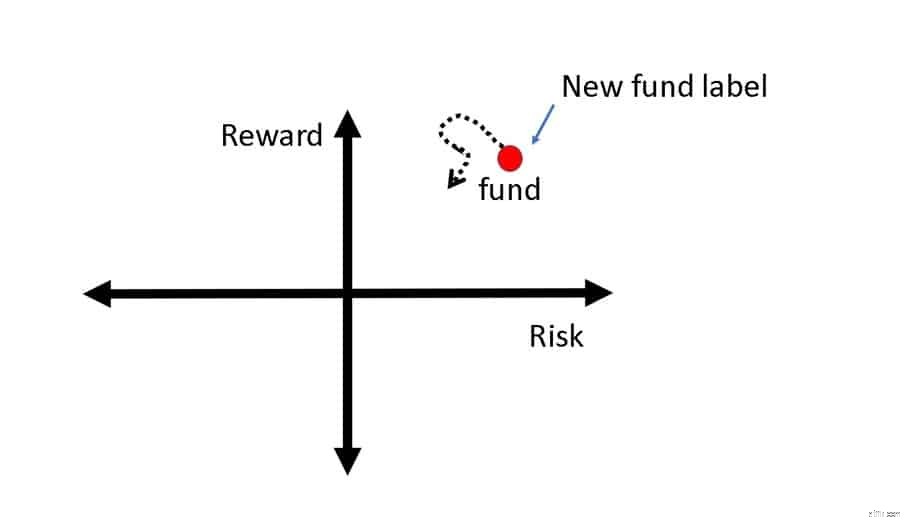

När jag läser de nya reglerna (det lilla jag kan göra av det) verkar det som om "binning-zonen" har krympt och även små förändringar i fondens riskprofil beräknas och kommuniceras till investerarna (prickad linje).

Visst är detta onödigt. När jag köper en värdepappersfond, förväntar jag mig att den investerar i endast en typ av obligationer till övervägande del eller åtminstone i fasta proportioner av olika typer. Till exempel kan en fond investera 40-0% i guld, 50-70% i AAA-obligationer, 10-20% i AA-obligationer och 0-10% i A-obligationer. Allt jag vill ha är klarhet i dessa nivåer. Jag behöver inte informeras om en förändring i risk-o-mätaravläsning när fondens tillgångsallokering svänger med ett enormt belopp. Detta kommer bara att göra den privata investeraren orolig. Detta är anledningen, tror jag, att frasen "rektor i riskzonen" saknas i cirkuläret.

Den nya risk-o-metern kommer bara att förvirra aktiefondinvesterare och det enda sättet att undvika förvirring är att ignorera den helt och hållet. SEBI borde ha fokuserat på att skärpa normerna för fondkategorisering istället för att lägga till fler graderingar till riskratten med utarbetade bilagor.

Till exempel har de flesta investerare ingen aning om vad en Macaulay duration är. Istället för att använda en så oklar term för att klassificera ränterisk, hade den genomsnittliga portföljens löptid eller den genomsnittliga portföljens löptid per riskkategori varit ett bättre och lättare att förstå val.

AMC:er skickar redan tillräckligt med tillägg och cirkulär på egen hand. Tack vare SEBI kommer de nu att skicka fler av dessa och få investerare att oroa sig. Placeringsfonder är föremål för regulatoriska risker, okunnighetsrisker och marknadsrisker i den ordningen. Rädda dig själv genom att göra din egen forskning och förvänta dig att allt kommer att förändras till det sämre.

Gå med i våra exklusiva Facebook-grupper!

Hur man tar ut pengar från min aktiefond

Kostnadskvot – Hur man väljer fonder

Är det vettigt att välja fonder med lägst kostnadskvot?

Har SEBI:s fondkategoriseringsregler hjälpt investerare?

Hur mycket avkastning kan jag förvänta mig av Arbitrages fonder?

Istället för en fond SIP kan jag investera på egen hand varje månad?

Är du medveten om dessa osynliga fondrisker?

Lista över sämsta aktiefonder (januari 2013 till mars 2021)