Kotak International REIT FOF är en öppen fond i fond-system som investerar i andelar i SMAM ASIA REIT Sub Trust Fund och/eller andra liknande utländska REIT-fonder. NFO-perioden avslutas den 21 december 2020. I den här recensionen förklarar vi hur en Real Estate Investment Trust (REIT) fungerar och vilken typ av avkastning man kan förvänta sig av denna fond-i-fond.

Vad är en REIT? Precis som en aktiefond slår samman investerarnas pengar och köper aktier, samlar en fastighetsinvesteringsfond ihop pengar för att köpa/sälja fastigheter. De resulterande kapitalvinsterna eller hyran ska föras vidare till investerarna. Merparten av hyresintäkterna förs vanligtvis vidare som utdelning till innehavarna.

Hur kommer Kotak International REIT FOF att fungera? Den kommer att investera våra pengar i en internationell RIET-fond som SMAM ASIA REIT Sub Trust-fond (kallad underliggande fond) Denna investerar i fastigheter i Asien-Stillahavsområdet exklusive Japan. Utdelningsinkomsten och kapitaltillväxten från dessa fastigheter skulle återinvesteras av Kotak i den underliggande fonden å våra vägnar.

Vilka är riskerna? NAV kommer att fluktuera beroende på efterfrågan och utbud på fastighetsmarknaden. Om du köper en fastighet för att få hyresintäkter, skulle du inte värdera fastigheten dagligen. Det är först vid tidpunkten för försäljningen, marknadspriset skulle ha betydelse. Även så länge du får hyra regelbundet är spelbarhetsrisken osynlig (som kreditrisk i obligationer). När du köper en RIET skulle fastighetspriserna fluktuera dagligen. Det kan vara bull runs eller bear runs som på en aktiemarknad. Ekonomiska förhållanden kan påverka avkastningen. Om en stor del av fastigheterna behöver säljas för att möta inlösen finns det en chans att fondförvaltaren kan behöva nöja sig med ett lägre pris än marknadspriset (likviditetsrisk).

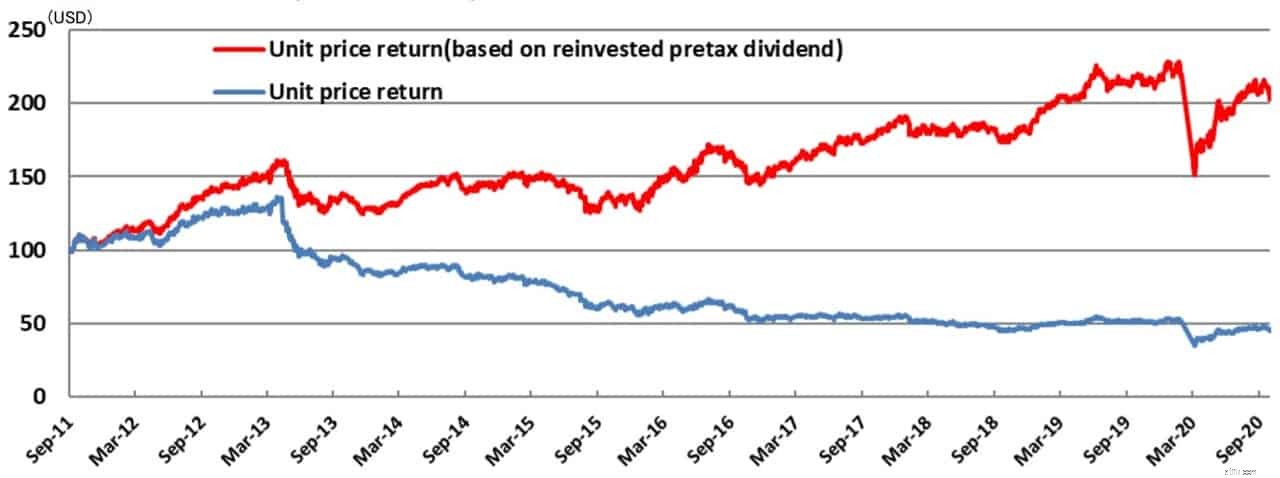

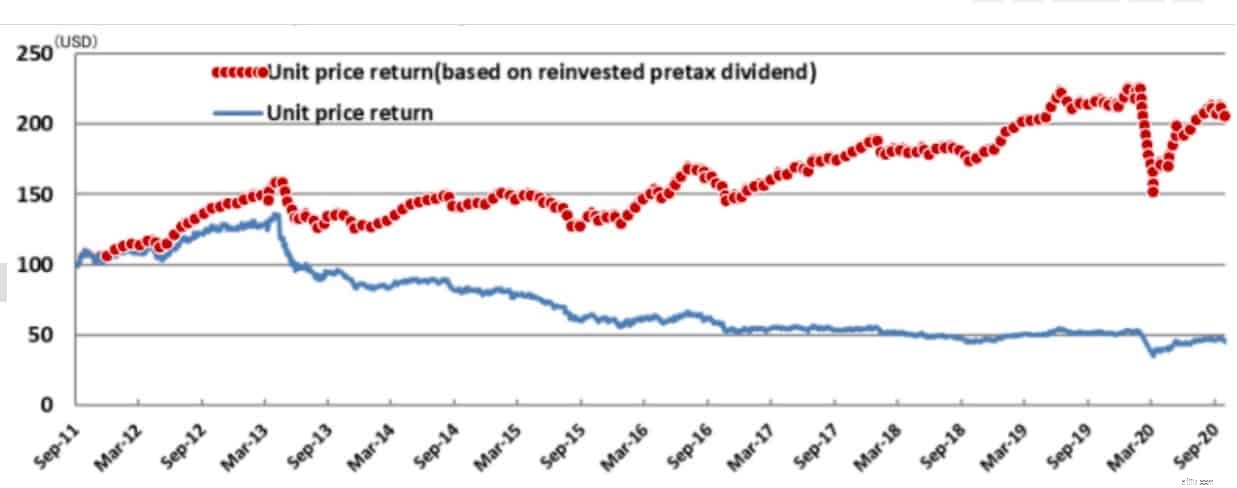

Denna skärmdump nedan är från REITs senaste faktablad (länkad ovan). Lägg märke till både volatiliteten i NAV och den enorma utdelningskomponenten.

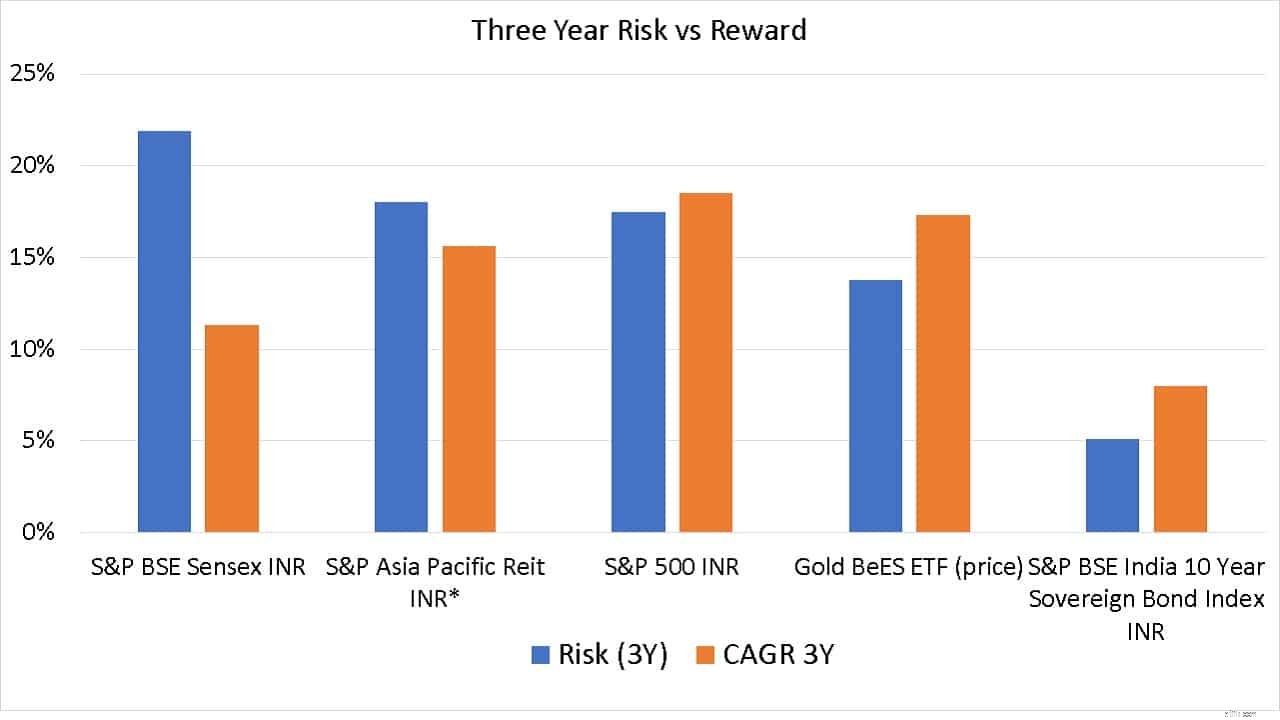

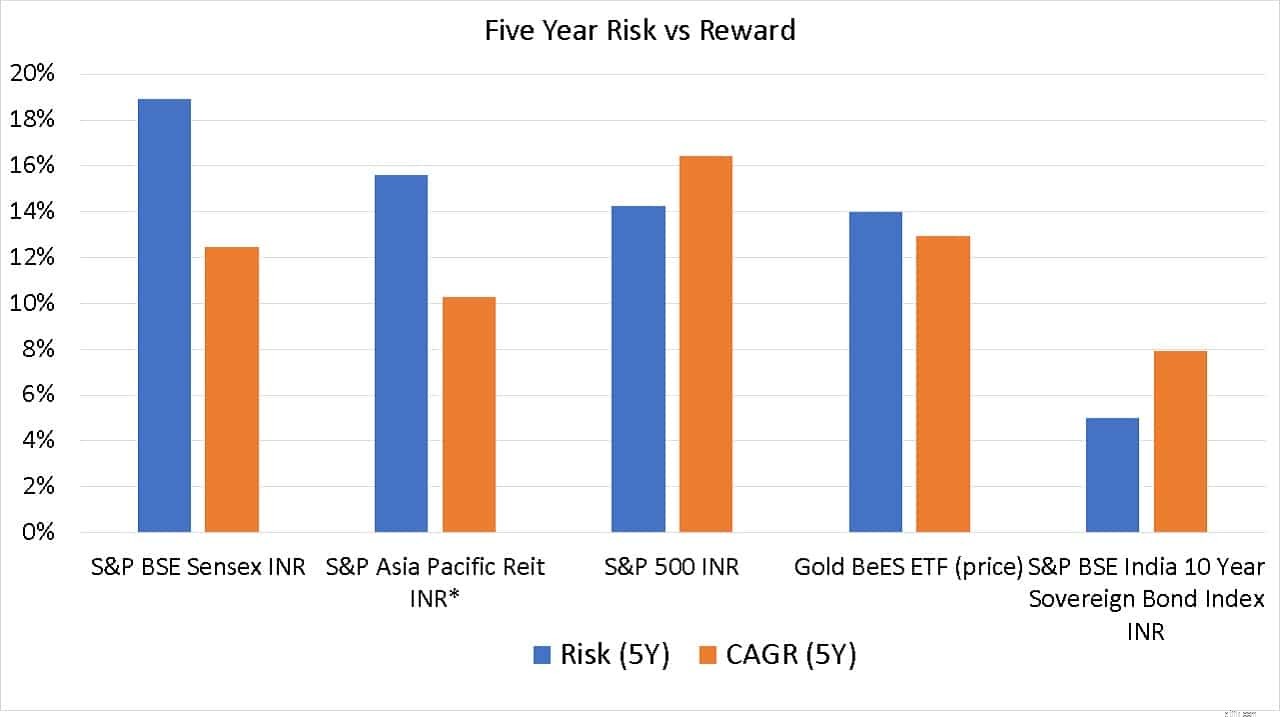

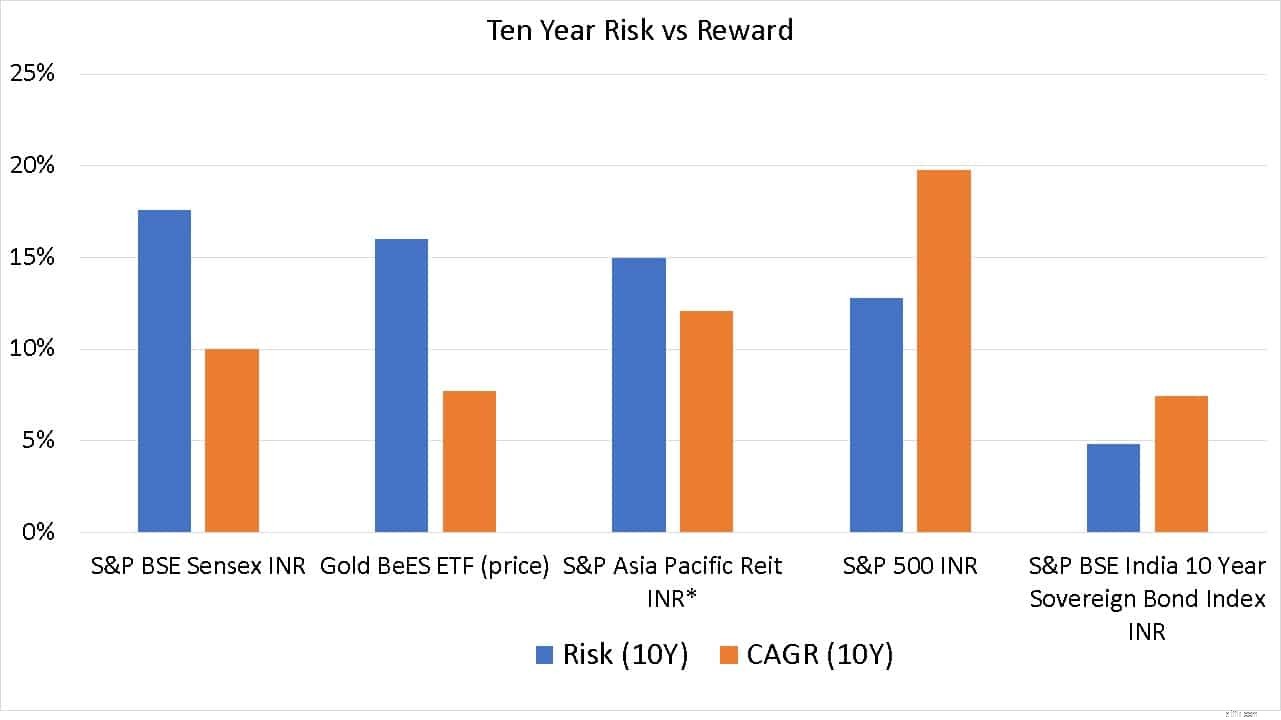

Innan vi analyserar detta ytterligare, låt oss först jämföra risken och avkastningen för REITS med aktier, obligationer och guld.

Vi presenterar den årliga risken på tre, fem och tio år (standardavvikelse för månadsavkastning) och årlig avkastning (CAGR) för S&P Pacific REIT totalavkastning i INR*, S&P 500 totalavkastning i INR; S&P BSE Sensex totalavkastning i INR, S&P BSE India 10-åriga Sov Bond Index i INR och Nippon Indian Gold BeEs ETF Prisavkastning i INR. Källa:Faktablad från spglobal.com

* RIET-indexet omfattar hela Asien och Stillahavsområdet inklusive Japan men vi kommer att använda det för att uppskatta associerade risker/belöningar. Indexavkastningen i USD omvandlades till INR med samma skalningsfaktor på S&P 500 USD och INR. Därför är de ungefärliga.

Skanna de blå staplarna från vänster till höger i de tre graferna nedan. De representerar den årliga risken.

Observera att REIT-volatiliteten är jämförbar med den på aktie- och guldmarknaderna. Avkastningen kan fluktuera. Ordspråket "högre risk resulterar i högre belöning" är fel som kan vara av ovanstående. Det finns ingen enkel korrelation mellan de två.

Vilken avkastning kan jag få från Kotak International REIT FOF? Investerare bör först förvänta sig en risk som är jämförbar med aktie från denna fond. Precis som man inte kan förvänta sig avkastning från en aktiefond – se: Förvänta dig inte avkastning från värdepappersfonder! Gör så här istället! – man bör inte förvänta sig avkastning från denna REIT också.

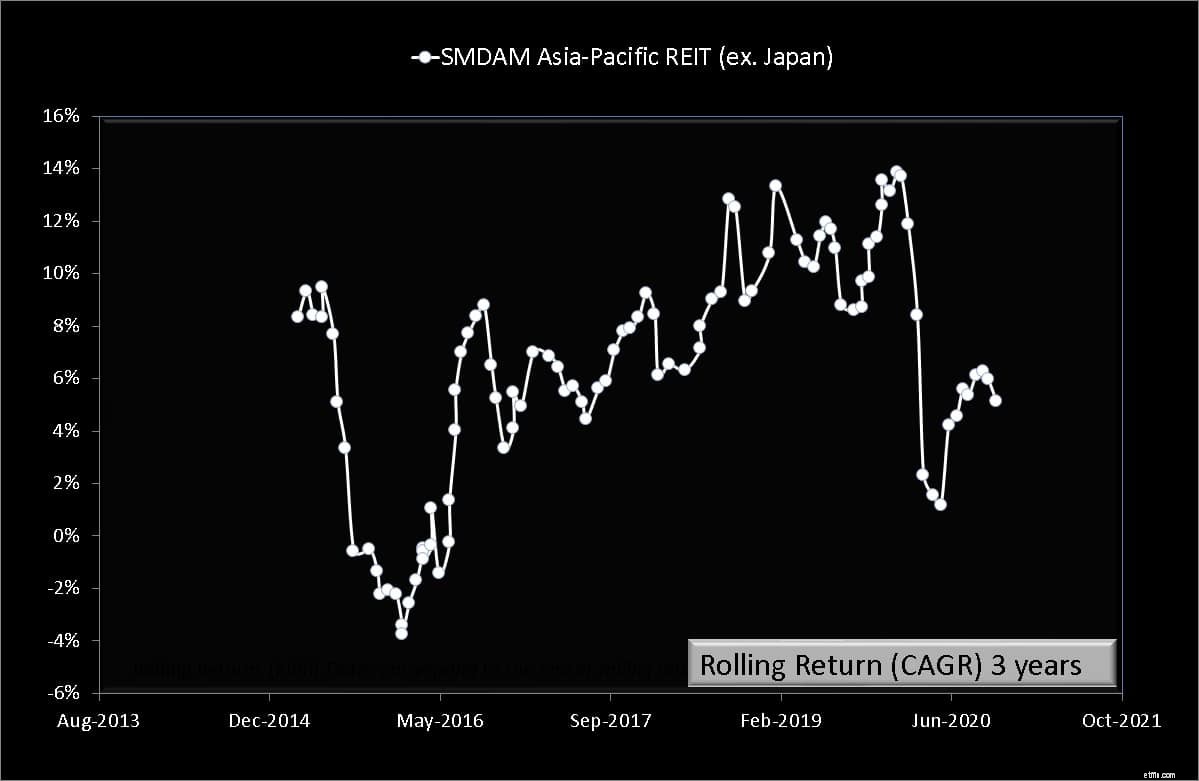

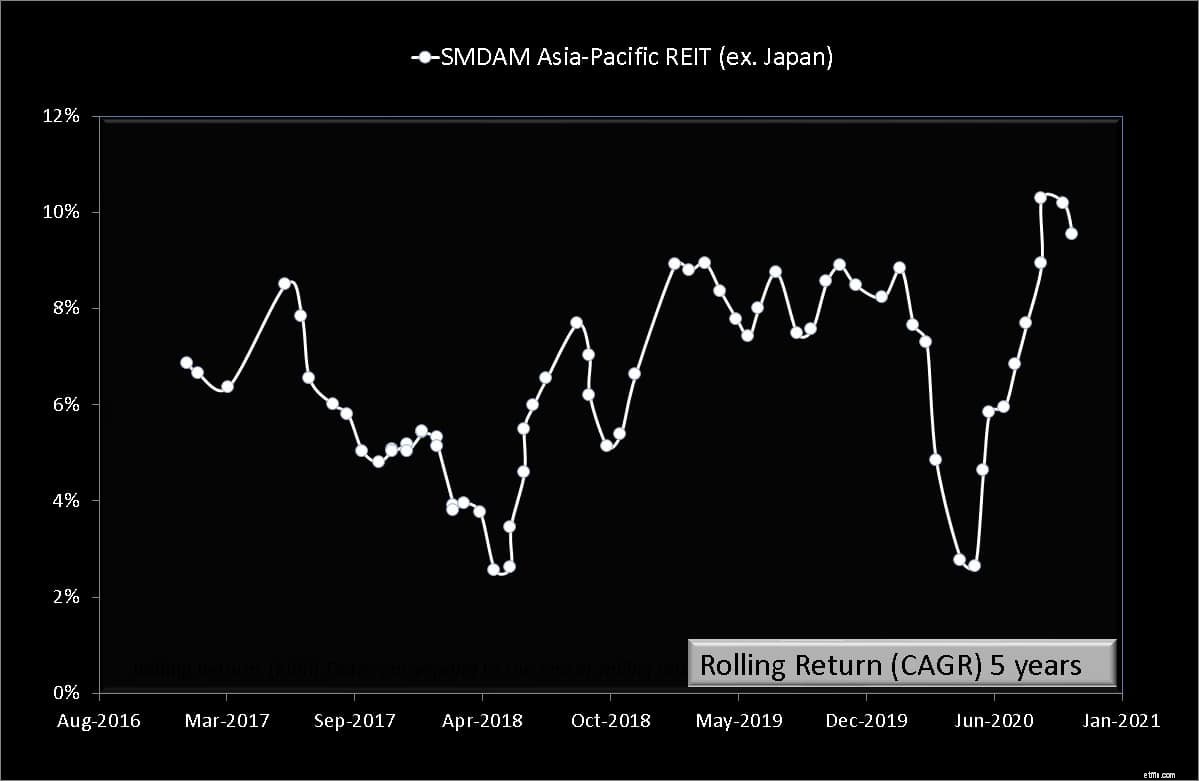

För att fastställa detta, låt oss studera den rullande avkastningen för SMAM ASIA REIT Sub Trust Fund. Fondens NAV kunde inte laddas ner från AMC-webbplatsen (trots Chromes utmärkta översättning av japanska). Därför använde vi WebPlotDigitizer för att få tidsserien ungefär (röda prickar på den röda linjen som visas ovan)

Detta kan användas för att ge en uppskattning av typen av avkastning i USD (inklusive utdelningar) man kan förvänta sig av denna REIT under tre och fem år.

Observera att avkastningen har svängt från -4 % till 14 % (cirka) under treårsperioder och från 2 % till 10 % (ungefär) under femårsperioder. En investerare bör uppskatta denna typ av risk innan han investerar. Den indiska fastigheten är helt oreglerad och avkastningen är anekdotisk och ogrundad. Om du investerar i en REIT är marknadsrisk priset att betala. Se även: Fastighetsinvesteringar:Praktiska aspekter som privatpersoner bör tänka på

Sammanfattningsvis är det lite meningsfullt att investera i Kotak International REIT FOF. Hur som helst kommer exponeringen att vara liten jämfört med ränte- eller aktiekomponenter i vår portfölj. Så liten exponering för något så flyktigt är inte värt det.

Kan jag få ekonomisk hjälp om jag är separerad från min man?

Kan du använda ett kreditkort för att få pengar från en bankomat?

Hur mycket avkastning kan jag förvänta mig av Arbitrages fonder?

Vilken avkastning kan jag förvänta mig av en Nifty 50 SIP under de kommande 10 åren?

Kan jag få bättre avkastning från aktier istället för aktiefonder?

Vad investerare kan lära sig av Kobe Bryant

Kan du verkligen få 12 % avkastning på dina investeringar?

Vilken finansiering kan du få för franchiseavtal?