För några dagar sedan balanserade jag om min sons framtid portfölj från 67% eget kapital till cirka 54%. Detta innebär att sälja en stor del av aktiefonder och återinvestera dem i räntebärande intäkter. I den här artikeln förklarar jag varför jag väljer ICICI Gilt-fond som en komponent av ränteportföljen. Jag skulle vilja upprepa att detta är ett partiellt byte för målbaserad ombalansering. Jag är fortfarande investerad i ICICI Multi-asset fund och kommer att fortsätta att investera mer i framtiden.

Portföljen startades i december 2009 en månad innan min son föddes. Från det som en gång var ett 18-åringsmål är det nu ett 8-åringsmål. Ordspråket "hur snabbt de växer" gäller även för riskhantering. För att vara ärlig har jag kommit undan med att behålla 60 % eget kapital under hela denna tid och insett ett behov av att drastiskt minska det framöver.

Under de senaste 11 åren har jag balanserat om tre gånger och varje gång var det från aktiefonder till PPF:er (en i min sons namn och en i moders namn som också hjälper henne att spara skatt). På så sätt kunde jag gradvis samla på mig tillräckligt med skulder om han skulle börja en UG-kurs idag.

Utmaningen den här gången var en annan. Biten av inlösen av aktier var betydande (tillräckligt för att ICICI MFs relationshanterare skulle kalla det ett misstag). Nu, var ska intäkterna investeras? Jag ville inte låsa för mycket till PPF - även om det är en av de bästa och underutnyttjade egenskaperna hos PPF - rörliga investeringar.

Förutom PPF har jag gradvis ombalanserat till ICICI Equity Arbitrage Fund också (det finns en gräns på 1,5 lakh per år på PPF). Även denna gång gjordes en del av ombalanseringen till Arbitragefonden. Jag var dock obekväm med att lägga till för mycket i arbitrage.

Vi hade ungefär åtta år kvar till den första inlösen (först, förutsatt att han kanske studerar vidare och slösar tid som sina föräldrar) och sedan lite mer tid senare. Framöver skulle jag vilja att aktieallokeringen skulle vara nära 50% och sedan lägre. Det betyder att jag måste gå längre än att investera i PPF och arbitrage.

En arbitragefond som hålls i flera år kan vara ett underutnyttjande av medel. Jag ville ha möjligheten till lite mer avkastning än arbitrage – vilket betyder mer volatilitet men inte lika mycket eget kapital. Det är en hel ättling.

Hitta en fond som lämpar sig för inlösen om åtta år; mer givande än över natten, likvida, penningmarknads-, arbitragekategorier men utan problem med kreditrisk och inte lika riskabelt som aktiekapital. Det finns hybridalternativ tillgängliga exklusive den aktieliknande aggressiva hybridfonden.

Ta till exempel balansfördelen eller dynamiska tillgångsallokeringsfonder. De är inte lika volatila som diversifierade aktier, men de skulle säkert reagera på ett fall på aktiemarknaden. Ännu viktigare är att de är föremål för strategiförändringar. Om AUM inte flödar in, skulle AMC släppa en "ändring av grundläggande attributcirkulär" och ändra strategin.

Så jag tänkte att låt oss hålla oss till skuldfonder som främst investerar i gyltor för att undvika kreditrisk. Det finns två kategorier här:10-åriga gyltor och normalgyltor. Den 10-åriga gulden är det närmaste vi har en skuldindexfond men är den mest volatila bland partiet.

Volatiliteten är konstant. Det kommer att fungera mycket bra för ett mål som är mycket mer än tio år bort, vilket visats tidigare: Kan vi investera via SIP i guldiga fonder på lång sikt? Faktum är att min (obligatoriska) NPS som är nära 11 år fylld med långtidsförgyllda och har ganska givande. Se tio års investeringar i NPS:Resultatrapport.

Så jag ville ha en förgylld fond som var mindre volatil än en 10-årig guldfond med konstant löptid. Detta innebär att investera i en förgylld fond som endast behöver investera i 80 % av GOI-obligationerna och som kan variera portföljens löptidsprofil. Detta innebär att de skulle köpa långfristiga obligationer när räntorna kommer att sjunka eller förbli konstanta och gå över till kortare räntorna när räntorna är på väg att öka igen. Detta är verkligen en stor risk för fondförvaltare, men inte lika stor risk som att investera 20 % i riskfyllda obligationer.

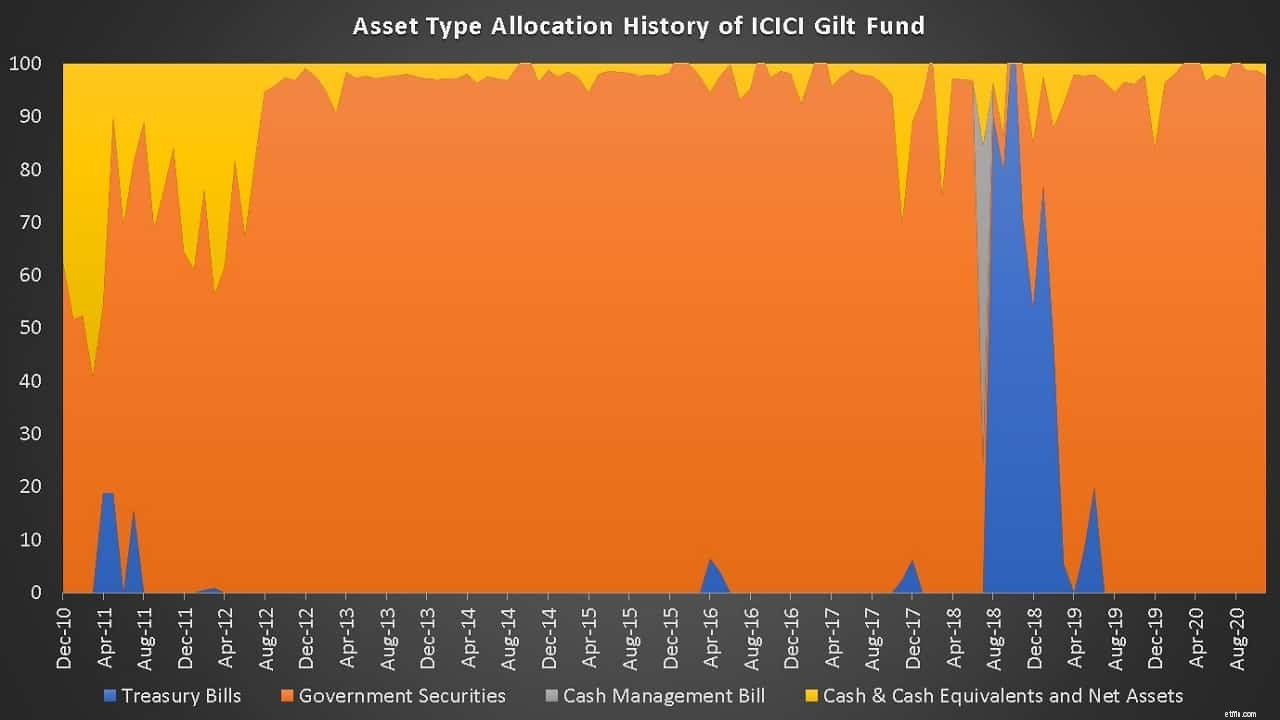

Jag har haft ögonen på ICICI Gilt Fund ett tag nu. Den första kontrollen är att titta på portföljhistorik. Jag använder ACE MF; andra kan kolla slumpmässiga fondfaktablad från det förflutna.

Fonden har endast innehaft gyltor (med vitt varierande löptid; se nedan) och kontanter; likvida medel inklusive derivat. Se till exempel Ränteswappar:Ett sätt för MF:er att minska ränterisken

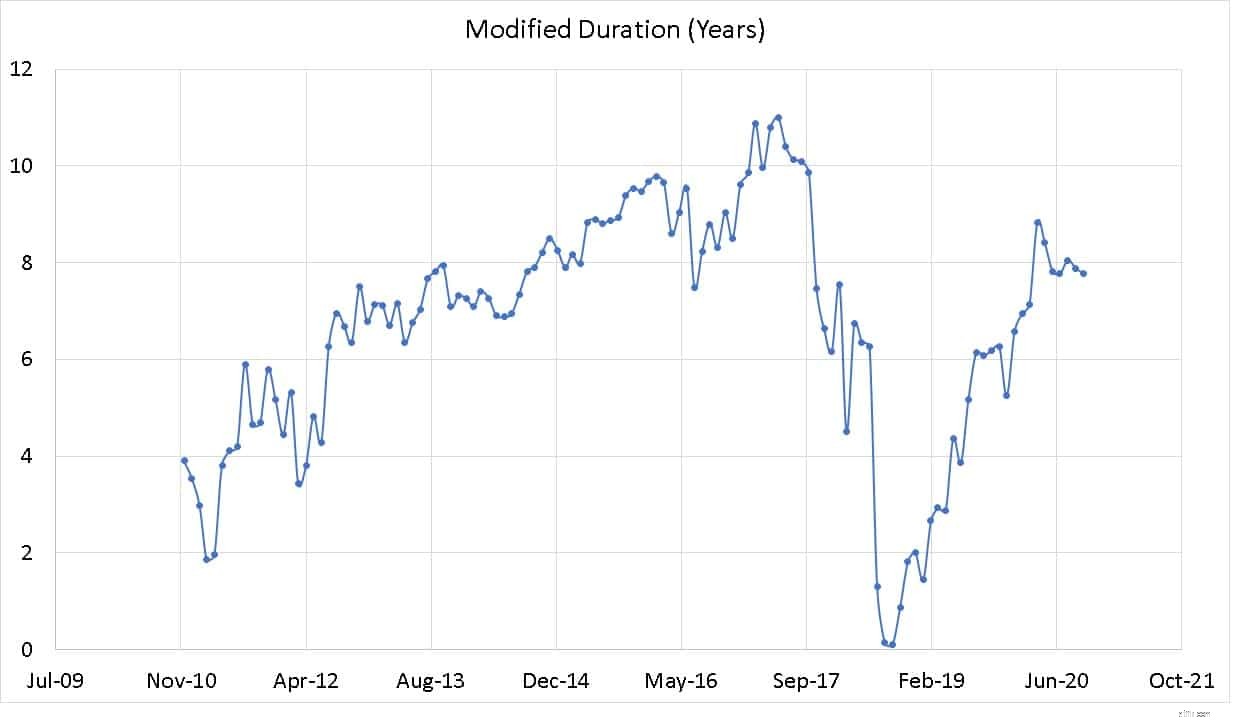

Systemet gör aggressivt varaktighetsanrop som nämnts ovan. Detta kan mätas med den modifierade varaktigheten. Detta är ett riskmått (kvantifierat i år!). För en enkel förklaring se: Varför du behöver oroa dig för "duration" om dina fonder investerar i obligationer. Högre modifierad duration, högre duration på obligationen och mer ränterisk. Det vill säga om förändringen i NAV blir hög om räntan ändras. Nedan visas fondens modifierade durationshistorik.

När räntorna har nått en topp (det vill säga på väg att falla) kommer fondportföljen att hålla lång löptid obligationer med hög modifierad duration. Det vill säga det kommer att hålla långfristiga obligationer som kommer att bli mer värdefulla när nya obligationer med lägre räntor emitteras.

När räntorna nått en botten (som nu!) kommer fonden att gå mot en kortare duration. Det innebär att hålla kortare obligationer. Detta minskar ränterisken eftersom NAV skulle falla mindre. Naturligtvis finns det en risk med att få strategin fel, varför jag skulle råda de flesta investerare att hålla sig borta från dynamiska obligationsfonder. De flesta investerare uppskattar inte ränterisken och särskilt förgyllda fonder. Det är bättre att undvika dem.

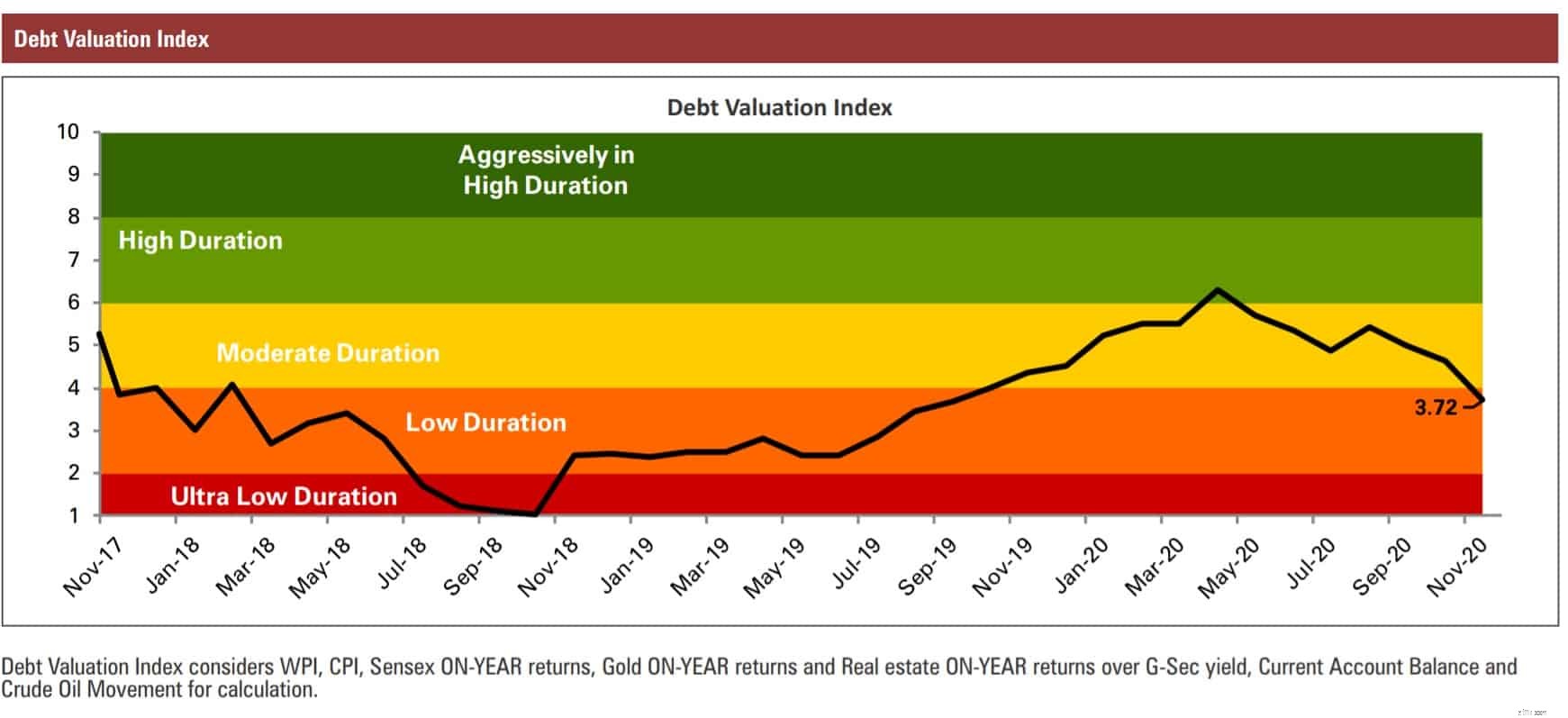

Fonden kommer att använda AMC:s skuldvärderingsindex som publiceras varje månad i sina faktablad.

Slutligen, den rullande avkastningen över fem år jämfört med ett tioårigt förgyllt index. Det är en rimlig överprestation (den vanliga planen användes för historia)

Planen: Investera var och en i ICICI Gilt Fund tillsammans med andra aktieinvesteringar. Närhelst det finns en stor vinst, flytta en del av den till arbitragefonden.

Varning: Jag har valt ICICI Gilt Fund eftersom jag har erfarenhet av förgylld volatilitet; mitt finansiella mål har råd med denna volatilitet. Jag har råd att investera i en tid när kurserna är på väg att öka och avkastningen från dessa fonder skulle bli negativ (eftersom det inte är en hänsyn till mitt behov). Vänligen välj inte fond baserat på denna artikel.

Balanserade medel – det bästa av två världar?

ICICI Pru Balanced Fund – vad du behöver veta

Parag Parikh Long Term Equity Fund – Lär känna din fond

ICICI Pru MNC Fund – NFO – Vad är nytt?

Varför är kreditriskfonder ett skämt?

Uppdateringar om ICICI Value Discovery och andra värdefonder

5 frågor till Parag Parikh Long Term Equity Fund

Parag Parikh Conservative Hybrid Fund – Varför så upphetsad?