Alla som investerar i fonder skulle ha hört talesättet "tid på marknaden är bättre än att tajma marknaden". Detta spreds av AMC-folk för att försöka sluta fluktuera AUM och därför inkomst/provision. Men "tid på marknaden" eller "hålla sig investerad" hela tiden eller "köp och håll" skiljer sig inte från att "tajma marknaden"! Att hålla sig investerad är faktiskt en form av marknadstiming!

Tajma marknaden avser någon form av taktisk tillgångsallokering. Användningen av någon metod* för att gå ur när marknaden är "överhettad" eller har tappat fart och gå in igen när marknaden har "kylats ner" eller har tagit fart. Nya läsare kan kolla in effektiviteten av olika strategier i vårt arkiv med taktiska tillgångsallokeringsstrategier. * Crowdsourcing åsikter om marknadssituationen är inte en!

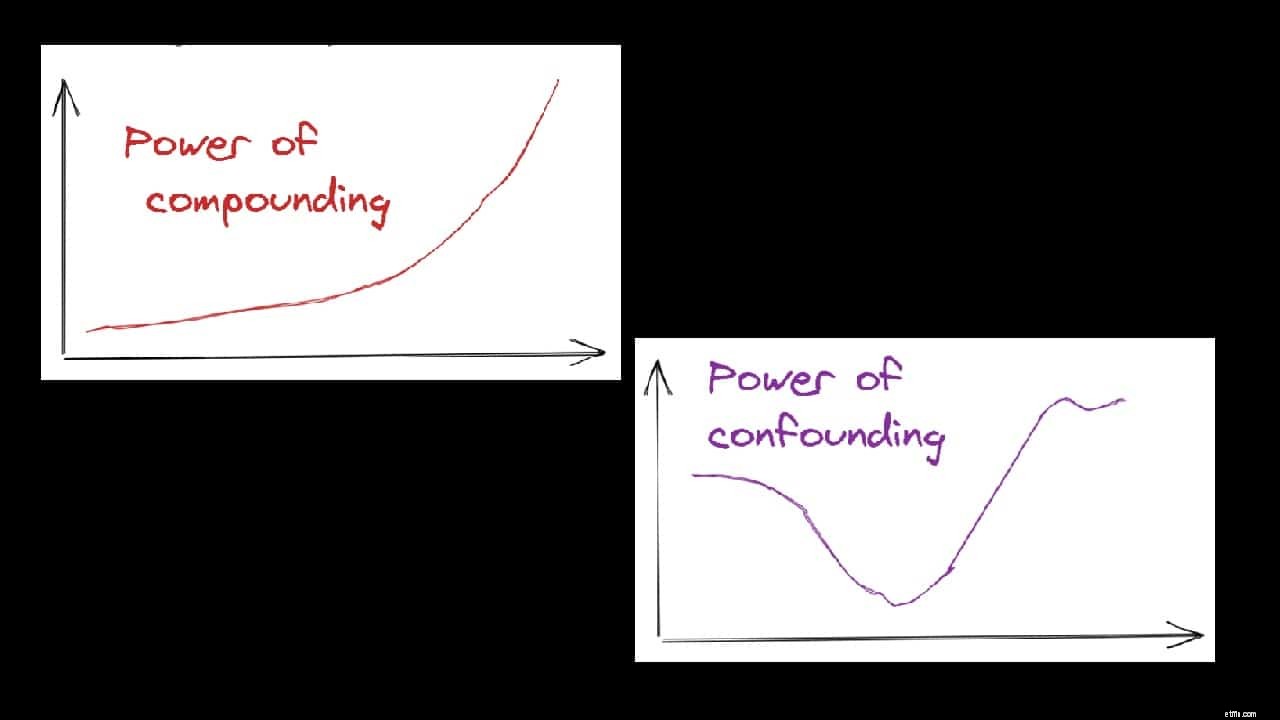

Enligt definitionen av AMC och dess säljare, tid på marknaden är att "investera via SIP på lång sikt". De är mest angelägna om att berätta för oss att volatiliteten är tillfällig (nej det är den inte*) och att det magnifika, påstås världens åttonde underverk som kallas sammansättning är permanent. De säger det inte med så många ord, men intrycket som görs är tydligt:om du förblir investerad garanteras bättre avkastning. * Om det är en sak som är konstant på aktiemarknaden så är det volatiliteten!

Morgan Housel, i sin bok, The Psychology of Money:Tidlösa lektioner om rikedom, girighet och lycka , gör samma misstag. Ja, ja, det är en bra bok, men han fortsätter att prata om hur "att stanna investerad" leder till sammansättning men syftar också på hur "bara paranoida överlever" och hur uppskattande av osäkerhet, möjligheten till okända risker och tur är viktigt.

Jag är glad att kunna tillskriva min tidigare avkastning till tur, men att anta att sammansättning alltid kommer att fungera är detsamma som att lämna ödet för min framtida avkastning till turen. Man behöver inte vara paranoid för att inse risken att blint "tro" på sammansättning.

Många skulle säga, "men det är viktigt att prata om vikten av sammansättning för att få nybörjare att investera". De flesta läser bara broschyren (som Housels bok) och inte schemadokumentet. Det är ganska svårt att skriva en bok för nybörjare utan att motsäga oss själva – det är kraften i att förvirra!

Nu är det att tajma marknaden plågas av tekniska och beteendemässiga problem, och endast mycket få kan lyckas. Tyvärr plågas "tid på marknaden" eller att hålla sig investerad också med (olika) tekniska och beteendemässiga problem. Varje erfaren, ärlig observatör som har sett hur fondinvesterare skulle berätta att även här är det bara väldigt få som kan lyckas.

Tiden på marknaden är alltså ganska lik att tajma marknaden när det gäller utförande eller avsaknaden av sådan. Roligt nog är "tid på marknaden" också en form av "timing av marknaden"!

Tajming av marknaden liknar hur cricket spelas. Om det är lätt regn fortsätter spelet, men spelarna springer tillbaka till paviljongen när det blir tungt. Flera kontroller görs på planens skick efter att regnet har slutat, och spelet återupptas först när förhållandena är lämpliga för spel.

Precis som cricketspelare inte kan eller kan spela i blöta förhållanden, försöker en marknadstimer hålla sig borta från marknaden när den går söderut och försöker komma in igen först när solen skiner igen. Jag påstår inte att det är en bra analogi, men jag hoppas att du förstår idén.

Att hålla sig investerat liknar fotboll. Vi kan spela fotboll även i ganska dåligt väder. Om det börjar ösa, fortsätter spelarna. "Time in the market"-investeraren fortsätter att investera genom svåra tider och väntar för solsken. Att vänta på det stora året med stötfångare återvänder för att förändra deras liv (jag är en personlig förmånstagare av denna "strategi").

Om jag förblir investerad säger jag till mig själv, "börsen kan inte förbli nere för alltid, så låt mig vänta. Om jag drar mig ur nu kanske jag missar återhämtningen. Så låt mig bli blöt och vänta på att solen ska komma fram.

Att hålla sig investerad är alltså timing på marknaden. På sätt och vis väljer vi att vara blöta och vänta på de stora avkastningarna. Båda parter väntar på de stora avkastningarna. Kraften i att sammansätta framkallar kalkylbladsbilder som bilden nedan hos oss, men ta en titt på tabellen över Nifty 500 TRI årliga avkastning (från 26 mars)

Marknadstimern försöker minska effekten av avkastningen i rött, och detta innebär ofta att man också minskar effekten av avkastningen i grönt (detta kan vara skadligt eller fördelaktigt). Se, att tajma marknaden kommer att fungera men inte som vi tänkt oss!

Köp-och-håll-investerarna drabbas av den fulla effekten av den röda avkastningen i hopp om att grön avkastning är runt hörnet (återigen, detta kan eller kanske inte är skadligt eller fördelaktigt). Summan av kardemumman är att båda parter väntar – väntar på de stora greenerna. Det är i den meningen att alla "timar" marknaden.

När vi frågar "Vilket är bättre?" vad menar vi? Vilken är den bästa strategin för mig att implementera i framtiden? Eller vilken har fungerat bättre tidigare? Tyvärr kan vi inte svara på båda frågorna om vi strikt antar en faktabaserad strategi. Om vi antar ett trosbaserat tillvägagångssätt är det ganska lätt att agera överlägset och vara dömande.

Vad är problemet? Jag kan göra flera backtests (och det har jag) för att jämföra tiden på marknaden med olika timingstrategier. Mina resultat säger mig att det är ganska enkelt att tajma marknaden för att minska portföljrisken, men med de flesta strategier är det bara tur att tajma marknaden för bättre avkastning. Även om jag stöter på en timingstrategi som "fungerar" oftare än att fortsätta investera (och det har jag), är det ingen garanti för att den kommer att fungera när du implementerar den i framtiden.

Timingkritiker är snabba med att dela ut uttalanden som "om du bara kunde testa känslor". Samma uttalande gäller tyvärr även för att köpa och hålla. Väldigt människor kan dra av sig långsiktiga systematiska investeringar oavsett marknadsförhållanden. Detta kallas för "beteendegapet" (en sjukdom som drabbar både investerare och rådgivare! Roligt nog tror rådgivare att de är immuna - rådgivargapet!)

Så båda timing och köp-och-håll backtests inkluderar inte mänskliga känslor, och det finns inget sätt någon kan säga när du börjar investera vilken metod som kommer att fungera bättre i framtiden. Så det ärliga, faktabaserade svaret på frågan "Vilket är bättre?" är, "vi vet inte; vi kan inte veta”.

Tack och lov, "vi behöver inte veta". Tack och lov behöver vi inte tajma marknaden. Allt som krävs är en gedigen förståelse för våra behov och en systematisk målbaserad portföljförvaltning. Eftersom det inte finns några garantier är det näst bästa att göra att vara medveten om var vi befinner oss när det gäller våra framtida behov när som helst för att vidta förebyggande eller skyddande åtgärder.

Vissa investerare har frågat mig, "hur kan vi börja investera i en produkt som inte har några garantier; i en metod som inte har några garantier?”. Tja, livet kommer inte heller utan garantier, men vi lever det med en blandning av försiktighet och optimism. Att investera är inte annorlunda! Vi måste sluta tro att våra val är bättre! Vi vet inte!

Kolla in vår nya kontroll av skuldfonder för urval, spårning och lärande (mars 2021)

Varför din inflationstakt skiljer sig från min

Vad man ska göra (och inte göra) när marknaden sjunker

The Rise of Grey Divorce:Why and Why Not?

Marknadstidpunkt:The Importance of Doing Nothing

Att vänta på att marknaden ska falla mer kan vara ett dyrt misstag!

Allt handlar inte om att tajma marknaden

Hur man övergår från aktiemarknaden till råvarumarknaden

Varför "social distansering" kanske inte skyddar dig från Coronaviruset