Vi fick denna intressanta fråga från en läsare som vill vara anonym:”Det finns för många kategorier av fonder. Finns det något sätt på vilket vi kan ordna dem när det gäller deras avkastning?" I den här artikeln diskuterar vi ett enkelt sätt att göra detta. Vi säger att aktier, skulder, guld, fastigheter är olika tillgångsslag. Vad är det som skiljer dem?

Är det avkastningen som de erbjuder? Om en aktiefond har producerat en avkastning på 18 % under en viss tidsperiod, kan vi alltid hitta någon annan punkt i historien där skuld (t.ex. förgyllda funs) eller guld har gett samma avkastning under samma period. Detsamma gäller för negativ avkastning. Använda returer direkt att klassificera tillgångsklasser eller olika fonder kommer inte att vara konsekvent. Vi använder returer för klassificering men indirekt.

Istället kan vi klassificera fond- eller tillgångsklasser efter hur mycket avkastningen fluktuerar. Eller i själva verket hur mycket NAV rör sig uppåt eller nedåt. Det finns två sätt att göra detta. Vi ska se hur med ett exempel. Vi kommer att överväga ett treårigt fönster för denna studie, från 26 april 2018 till 26 april 2021 och beräkna genomsnittet av månatliga avkastningar för olika index. Indexen representerar olika fondkategorier.

Standardavvikelsen för månatlig avkastning är ett mått på hur mycket månadsavkastningen avviker från den genomsnittliga månadsavkastningen. Vi har använt detta mått flera gånger tidigare för att klassificera fonder. Se till exempel: När ska du välja vilken fond? Och nyckeln till framgångsrika fondinvesteringar. I den här artikeln ska vi direkt använda avkastning för att uppskatta hur mycket avkastningen fluktuerar och klassificera dem.

Den genomsnittliga månatliga avkastningen för CRISIL Liquid Fund Index under treårsperioden ovan är 0,49 %. Vi kan omvandla detta till en årlig avkastning:(1+0,49%)^12 -1 =6%. Den årliga avkastningen under denna treårsperiod (med endast startdatum NAV och slutdatum NAV) är 5,95 %. Skillnaden mellan de två beräkningarna (6 % – 5,95 %) är ett mått på volatilitet.

Varför? I en fast insättning skulle varje månadsavkastning vara densamma. Så båda avkastningsberäkningarna skulle ge dig samma resultat. Så med noll skillnad för att representera ingen volatilitet får vi en uppskattning av volatiliteten för ett likvidfondsindex:0,05 % (ungefär). Varje avvikelse från noll representerar fluktuerande avkastning.

För att beräkna standardavvikelsen beräknar vi skillnaden mellan varje månadsavkastning och den genomsnittliga månatliga avkastningen (det finns 36 sådana datapunkter under vår varaktighet). Ta kvadraten på denna skillnad och beräkna medelvärdet. Ta sedan kvadratroten av det genomsnittet. Detta kommer alltid att vara positivt. Högre standardavvikelse, desto högre volatilitet i pris. Detta är bara en typ av risk.

Även detta kan vara vilseledande. Om man bara tittar på de senaste tre åren, kunde guld smidigt ha gått upp eller kraschat eller flyttat ingenstans, medan eget kapital kunde ha gjort tvärtom. Så en rullande standardavvikelseanalys (som avkastning) är nödvändig för bättre konsekvens. De data som presenteras nedan bör endast ses som en smak av vad man kan förvänta sig representerar endast volatiliteten för den betraktade perioden. Standardavvikelsen för vissa index kan svänga lika vilt som deras avkastning!

Vissa segment är alltid mer volatila. Till exempel är small cap-index vanligtvis alltid mer volatila än large cap-index och så vidare. Så att tolka dessa data kräver lite perspektiv.

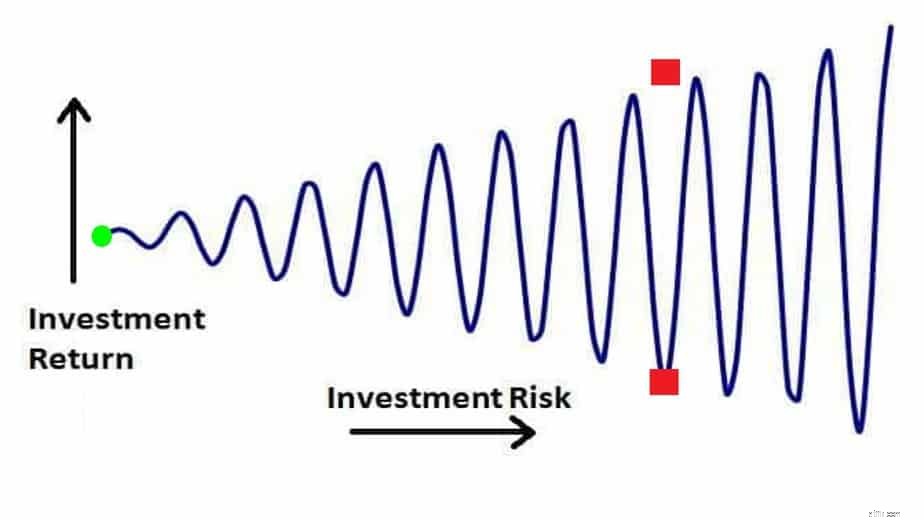

Hur hjälper det att använda standardavvikelse? Högre värde, desto högre volatilitet i NAV, desto högre fluktuationer i avkastning. Högre fluktuationer i avkastningen betyder bara det och betyder inte möjligheten till högre avkastning! Högre spridning i avkastning, desto högre osäkerhet i vilken avkastning vi skulle få! Se:Förvänta dig inte avkastning från värdepappersfonder! Gör så här istället!

Vi presenterar standardavvikelse och avkastningsskillnadsdata (bart värde) för 161 index. Vi rekommenderar läsare att se hur standardavvikelsen ökar när vi går från skuldfonder till guld till internationella aktier, hybridfonder, diversifierade aktier, tematiska index och andra råvaror.

Flera intressanta slutsatser (över de studerade tidsfönsterna) kan göras. Några är:

Obs! Skillnaden mellan avkastningen från det aritmetiska medelvärdet och annualiserad avkastning (geometriskt medelvärde) bör alltid vara positiv eftersom AM>=GM. Tack till Siva i AIFW för att du påpekade detta.

Riktmärkesnamn Standardavvikelse Returskillnad Nifty 1D Rate Index0.12Crisil 91 Day T-Bill Index0.140.04Crisil Liquid Fund Index0.140.06Nifty 50 Arbitrage Index0.240.06Crisil 1 Yr T-Bill Index0.280.00Crisil Short Term Bond Fund Index1Crisil Short Term Bond Fund Index0. BEX (I-Sec Sovereign Bond Index)1.15Crisil 10 Yr Gilt Index1.27CRISIL Hybrid 85+15 – Konservativt Index1.510.06CRISIL Short Term Debt Hybrid 75+25 Fondindex1.940.50USD INR1.951.0br Hybrid 6CtRISL Kortfristigt Deb Fondindex2.841.04Gold-London AM3.45Gold-International3.67KLSE Composite3.870.85Swiss Market3.942.08Gold-London AM (INR)3.950.90CRISIL Hybrid 35+65 – Aggressive Index4.342.5 .621.58FTSE 1004.783.86dow Jones4.991.49S &P 1005.001.33dow Jones Composite Index5.021.65s &P 5005.071.41Dow Jones Utility Medel5.112.57Niftty 50 ShariaH - TRI5.212.39 NIFTY FMCG - TRI5.244.39Nifty 100 Lågvolatilitet 30 Index - TRI5.244.29 NIFTY Alpha Quality Value Low-Volatility 30 – TRI5.263.46Nasdaq Other Finance5.261.28NIFTY Quality Low-Volatility 30 – TRI5.273.79S&P BSE FMCG5.284.43Taiwan Weighted5.292.97S&P BSE Fast Moving Consumer Goods – TRI5.294.46NIFTY Alpha Low-Volatility 30 – TRI5.403.Lågkvalitet. Tri5.424.15nifty låg volatilitet 50 - tri5.443.82s &p BSE 500 shariah - tri5.504.18niftigt 50 värde 20 index - tri5.503.71nasdaq telekommunikation5.541.84nift 500 shariah - tri5.633.43nasdaq-1005.660.79nifta Composite5.700.49nifty Shariah 25 - Tri5.763.34NASDAQ5.791.05SHARIAH255.793.37Nifty div OPPS 50 - TRI5.834.51NIFTY MNC - TRI5.904.29NIFTY 100 Kvalitet 30 INDEX - TRI5.914.48NASDAQ Industrial5.961.23Nikkei 2255.984.70S &P BSE Teck Index – TRI6.085.18NIFTY SME EMERGE Index – TRI6.155.43S&P BSE GREENEX – TRI6.234.39Nasdaq Insurance6.242.52S&P BSE SENSEX – TRI6.314.29S&P BSE Sensex – TRI6.234.39Nasdaq Insurance6.242.52S&P BSE SENSEX – TRI6.314.29S&P BSE Sensex 3.04 Cap. TRI6.424.38Nasdaq Biotechnology6.431.29NIFTY 100 – TRI6.434.42NIFTY 50 – TRI6.444.37S&P BSE 100 ESG Index6.454.69Nasdaq Computer6.501.21S&P BSE 200 – TRI6.514.61S&P BSE LargeMidCap – TRI6.524.55S&P BSE 250 LargeMidCap Index – TRI6.524.61S4Se.40.61S4Se.40.61S4524.61S.404.61S.405 Composite6.603.16S&P BSE SME IPO – TRI6.644.52S&P BSE 500 – TRI6.674.77NIFTY 500 – TRI6.734.81S&P BSE AllCap – TRI6.754.90S&P BSE 57P 5706 Stora index – TMid 37SRI 2506 Information – TMid 5706 Information 817.49S &P BSE IT6.817.43NIFTY NEXT 50 - TRI6.835.03NIFTY 50 Lika viktindex - TRI6.914.65S &P BSE Telecom - Tri6.940.85S &P 4006.973.3Nifty Tillväxt Sektorer 15 - Tri6.995.46Niftty LargemidCap 250 index - tri7.055.33nift 1000 Equal Weight Index – TRI7.084.91Nifty Tata Group – TRI7.089.15NIFTY SERV SECTOR – TRI7.114.96NIFTY INFRA – TRI7.144.10NIFTY IT – TRI7.168.16S&P BSE DOLLEX 4.07D Transport Jones 4.07D Transportation 3.207D Transportation Jones 3.207 Transportation 3.207D Transportation 3.207 Transportation Jones Sensex Next 50 – TRI7.275.16S&P BSE Utilities – TRI7.274.45S&P BSE Consumer Discretionary Goods &Se rvices – TRI7.295.24NIFTY DEFTY7.304.17S&P BSE DOLLEX 1007.324.17S&P BSE DOLLEX 2007.404.41S&P BSE Consumer Durables – TRI7.484.17S Midden BSE DOLLEX.7P 816.04S&P BSE 150 MidCap – TRI7.846.77RTS Index7.841.52S&P BSE Health Care – TRI7.855.65Nifty Midcap 150 – TRI7.906.53Nifty Alpha 50 – TRI7.927% Cap. 7.927 Cap. .084.21NIFTY COMMODITIES – TRI8.155.56S&P BSE OIL &GAS Index – TRI8.204.16Nifty Midcap 100 – TRI8.216.97NIFTY ENERGY – TRI8.255.74S&P BSE SmallCap Välj Index. 58.4S0S&M index TRI8.255.74S 377.14S&P BSE MidSmallCap – TRI8.407.05Nifty MidSmallcap 400 Index – TRI8.427.01S&P BSE Bharat 22 Index8.515.40Nifty Midcap 50 – TRI8.608.11Nifty16cap.9P 676.87Nifty Financial Services – TRI8.706.04NIFTY AUTO – TRI8.796.99S&P BSE Basic Material – TRI8.937.70S&P BSE Capital Goods – TRI8.996.33Nifty 100 Liquid 15 – TRI9.016.38S&P BSE Small-Cap – TRI9.028.06S&P BSE Finance – TRI9.096.92NIFTY PHARMA – TRI9.096.85Nasdaq BRIS9.9.&P Energy 196.84S&P BSE Enhanced Value Index9.515.58S&P BSE Industrials – TRI9.547.71S&P BSE BANKEX – TRI9.707.49Nifty Smallcap 250 – TRI9.758.44S&P BSE 250. TRI9.707.49 Small Cap – TRI.59N. TRI .856.98Nifty Private Bank – TRI9.878.24Nifty Mahindra Group – TRI9.9611.78S&P BSE IPO Index – TRI10.2111.57Nifty Smallcap 100 – TRI10.3810.10Nifty Smallcap 50.6PRI 50 – T.6PRI Reality 50 – T.6PRI index – T.6PRI Reality 50.6PRI .0510.29NIFTY MEDIA – TRI11.317.21NIFTY METAL – TRI11.6211.51S&P BSE METAL Index – TRI11.6711.47Nifty High Beta 50 – TRI11.9010.94NIFTY PSU BANK4.81BRIENTal3.81BRI.87Crude