Under de senaste dagarna har flera läsare frågat:"Är det här rätt tidpunkt att börja köpa förgyllda fonder?". Detta beror på vår upprepade betoning på att förgyllda fonder är ett lämpligt val eller komplement till EPF/PPF för långsiktiga mål. Se: PPF vs Gilt-fonder:Vilket har gjort det bättre under 15 år? Och varför bytte jag delvis från ICICI Multi-Asset Fund till ICICI Gilt Fund?

Låt oss börja med grunderna. Gilt aktiefonder investerar övervägande i staten. obligationer (aka förgyllda eftersom historiskt statliga obligationer trycktes på förgyllt/guldkantat papper). Även om kreditrisken i sådana fonder är minimal (statsobligationer kan inte betygsättas för en inhemsk investerare!), kommer substansvärdet för sådana fonder att fluktuera vilt!

Ju längre duration (datum fram till förfall) för obligationerna i portföljen, desto mer blir NAV-fluktuationerna. Detta på grund av efterfråge-utbudsfluktuationer på obligationsmarknaden. I många förgyllda fonder (och dynamiska obligationsfonder) kommer fondförvaltaren att ändra durationen för obligationer som hålls i portföljen enligt nuvarande obligationsmarknadsförhållanden och deras läsning av framtiden. Låt oss hänvisa till detta som "hantera durationsrisk". För en grundläggande introduktion till denna risk, se: Varför du behöver oroa dig för "duration" om dina fonder investerar i obligationer

Det finns två typer av förgyllda fonder "gylta fonder med konstant löptid som till övervägande del innehar 10-åriga obligationer och "vanliga" förgyllda fonder. Fonderna med konstant löptid kommer alltid att ha en genomsnittlig portföljlöptid på nära 10 år. Därför blir volatiliteten högre men eftersom fondförvaltaren kommer att ägna sig åt att försöka hantera durationsrisk är fonden som en (dyr) indexfond.

Den vanliga förgyllda sorten kommer vanligtvis att ha medel som kommer att försöka hantera varaktighetsrisk. Vissa kommer att göra denna aktivitet och andra på ett regelbaserat sätt. Som en uppföljning till den här artikeln ska jag diskutera vad man ska leta efter i en förgylld fond.

Låt oss nu fokusera på frågan framför oss:Är det här rätt tidpunkt att köpa förgyllda fonder? När bör investerare överväga förgyllda fonder (båda typerna)? Endast för långsiktiga mål, minst tio år bort.

Så om ditt behov är 10+ år bort behöver du inte oroa dig för den "nuvarande situationen på obligationsmarknaden". Vad du bör oroa dig för är, "kan jag verkligen förgylla fondens NAV-fluktuationer? eller kommer jag att fly vid första anblicken av negativ avkastning?”

Om du är intresserad av förgyllda fonder, börja smått. Investera en liten summa varje månad, manuellt eller via SIP och vänja dig vid volatiliteten ett tag och öka sedan gradvis exponeringen.

När jag pratar om att investera mina pengar i förgyllda fonder, bör investerare notera att jag har mer än ett decenniums erfarenhet av att se förgyllda fonders NAV fluktuera i min NPS-portfölj, inklusive en obligationskrasch i juli 2013. Se: Tio år av investeringar i NPS:Resultatrapport

Det är inte lätt att hålla sig investerad i förgyllda fonder men på lång sikt är oddsen att hantera risken acceptabla. Oddsen för att en likvid fond eller penningmarknadsfond ska vara riskabel på lång sikt är höga (ja, du läste rätt), se: Kan jag använda likvida medel för långsiktiga mål med aktiefonder?

Att investera (livet) handlar om att identifiera rimliga odds och se till att de förblir rimliga på vår personliga resa. När människor säger att de är rädda för "marknadsrisk" är de orimliga och inget bra beslut kom någonsin ur det hörnet.

Om du är en systematisk investerare eller en systematisk riskhanterare (förhoppningsvis båda) så är du klar. Resten av artikeln handlar om timing av inträde i gyltor, inte relevant för den systematiska investeraren. Det enda du kan ta del av om du läser det är om du börjar investera i förgyllda fonder, förvänta dig inte "bra avkastning" direkt. Det här är en osäker tid.

Det finns en andra aspekt av titelfrågan. Om jag vill "tajma" min utträde och inträde i förgyllda fonder, är det här en bra tid att gå in? Vi har redan diskuterat sätt (med backtesting-resultat) på vilka man kan tajma den förgyllda marknaden och vilka av dessa som har "rimliga odds" - Kan vi få bättre avkastning genom att tajma in- och utträde från förgyllda fonder? Obs! Ingen timingmetod har fungerat hela tiden tidigare och därför kommer ingen timingmetod att fungera hela tiden i framtiden. Det är en fråga om rimliga odds för att sänka risk kontra avkastning kontra skatt i samband med churn.

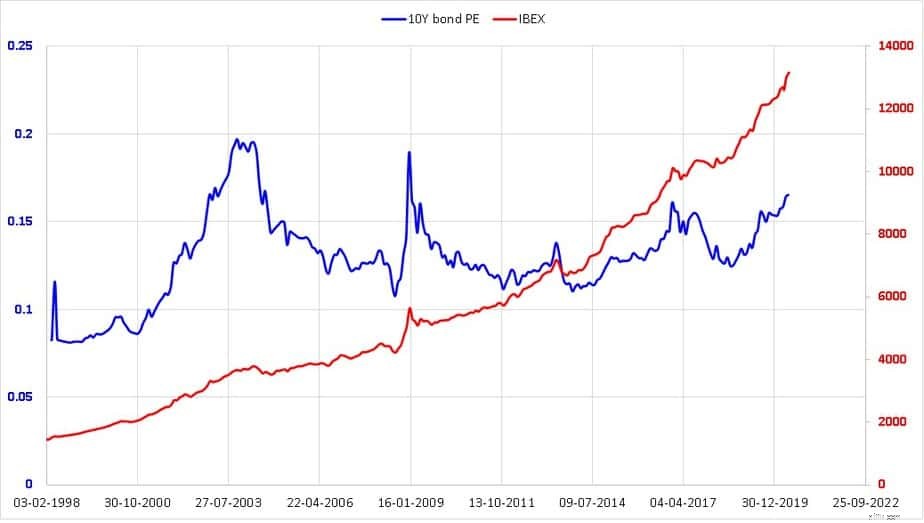

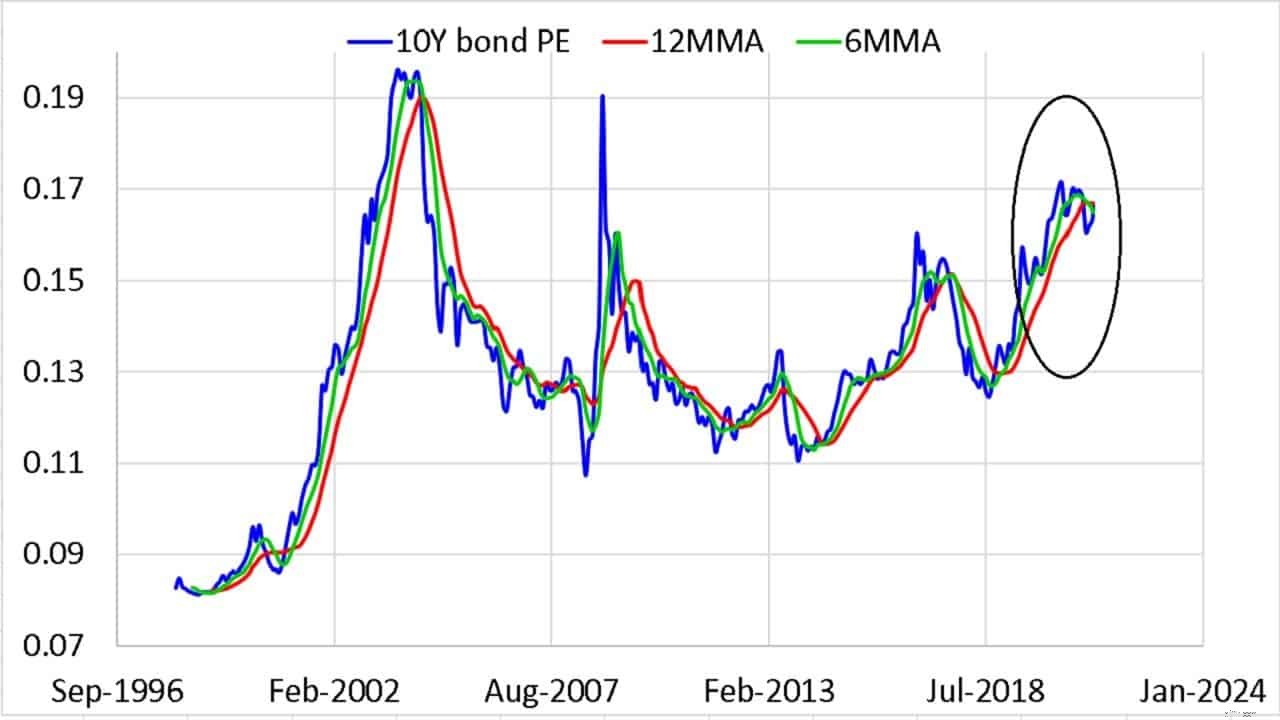

Metoden som diskuteras går ut på att titta på förgyllt PE =1/10Y-förgyllt utbyte.

Tanken att överväga när den 10-åriga obligations-PE är större än både dess 6-månaders och 12-månaders glidande medelvärde. Det här är ett köp signal. Motsatsen, när obligationens PE är lägre än båda genomsnitten är en sälj signal. Backtestresultat finns tillgängliga i ovan nämnda länk.

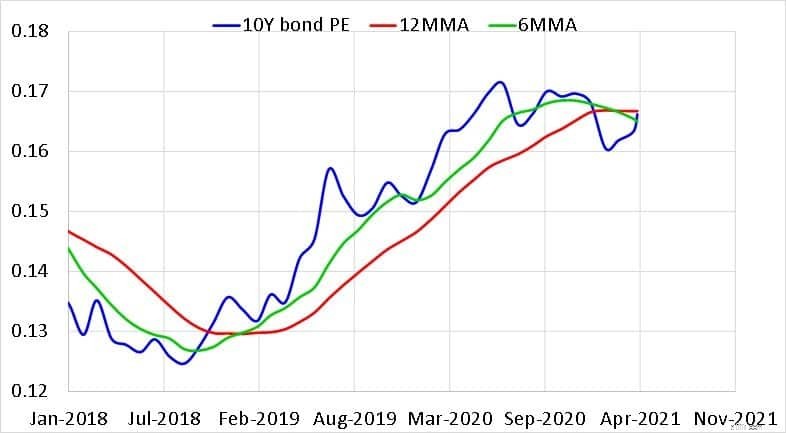

Följande grafer är hämtade från marknadstimern för freefincal glidande medelvärde.

Området runt den markerade ovalen utökas nedan. Observera att obligations-PE var> 6MM och 12 MMA (köpzon) från slutet av 2018 och föll ner först i januari 2021. Tack vare RBI-interventionen har PE gått tillbaka. Den 1 april var PE fortfarande under båda medelvärdena och från och med den 9 april har PE korsat den gröna (6mma) linjen men fortfarande under den röda linjen (12 MMA).

OM du vill anta en taktisk strategi för gyltor och OM om du vill använda ovanstående modell, så är det åtminstone varken en tid att köpa eller en tid att sälja. RBI håller kurserna konstanta den 7 april har gjort stor skillnad men osäkerheten har inte försvunnit. Regeringen vill att obligationsköpare ska acceptera befintliga kupongräntor. Köparna vill ha högre priser. Denna dragkamp kan fortsätta under de närmaste månaderna.