Vill du bygga din portfölj helt med indexfonder? Eller vill du bygga den "bästa portföljen" med hjälp av indexfonder eller ETF:er?

Hur skulle du göra det?

Bra att det finns många alternativ tillgängliga i det passiva investeringsutrymmet. Det finns cap-baserade index (Nifty 50, Nifty Next 50, Nifty Midcap 150 etc.) och det finns faktorindex (Momentum, Low Volatility, Quality, Value etc).

Att ha sådana alternativ är bra, men hur skulle du konstruera en portfölj med sådana index?

Hur mycket vikt skulle du ge var och en av dessa faktorer i din portfölj? Vilka är de bästa faktorindexfonderna eller ETF:erna?

Låt oss i det här inlägget hitta objektiva svar på ovanstående fråga, om än med många varningar. Med andra ord hittar vi, baserat på tidigare data, de "bästa portföljerna" baserat på dina krav.

Vi överväger följande (prisavkastning) index.

Jag har skrivit om alla dessa index i mina tidigare inlägg och diskuterat deras metoder. Har även jämfört prestanda för dessa faktorindex. Jag har dock mest varit orolig över prestanda för index isolerat. Jag har inte fokuserat på samspelet eller korrelationen mellan indexen. Eller om en kombination av 2 eller 3 strategier skulle ge bättre resultat. Och detta är ett problem eftersom du inte skulle använda alla dina pengar på bara en enda strategi.

Varför?

För vi vet att när det kommer till investeringar så fungerar ingenting hela tiden. Således ingen strategi, oavsett hur bra den är, kommer att överträffa hela tiden. Faktum är att det kommer att finnas tillfällen då det kommer att kämpa hårt. Och det är svårt att hålla fast vid en underpresterande strategi under lång tid om du har satsat alla dina pengar där. Du kanske löser ut vid nästan den värsta tidpunkten.

Om vi nu konstruerar portföljen med två eller flera av dessa index (strategier), är det möjligt när en strategi kämpar, de återstående går bra. Detta kan resultera i en jämn prestation överlag och hjälpa till att upprätthålla disciplin.

Låt oss i det här inlägget ta reda på hur man konstruerar en portfölj med en kombination av dessa index.

Eller med andra ord, vilken kombination av dessa index kommer att resultera i den "bästa" portföljen?

Jag har valt populära cap-baserade index enfaktorindex (Nifty 50, Nifty Next 50, Nifty Midcap 150), enfaktorindex (Kvalitet, momentum, låg volatilitet, värde) och till och med ett multifaktorindex (Alpha Low Volatilitet 30) index. Jag har försökt välja index som vi redan har indexfonder eller ETF:er för. Det enda undantaget i Nifty Midcap Quality 50-index.

En anteckning om Nifty 50 Value 20 index (NV 20) :Jag valde inte ett rent värdeindex (Nifty 500 Value 50-index) eftersom dess långsiktiga prestanda har varit patetisk. Har valt Nifty 50 Value 20 trots att det inte är ett rent värdeindex. NV 20 har en mycket hög viktning till ROCE (avkastning på sysselsatt kapital), ett mått du vanligtvis förknippar med en kvalitetsaktie. Så det är mer ett kvalitets- och värdeindex.

Det kan inte finnas en objektiv definition av den "bästa portföljen". Eftersom vi alla har olika förväntningar på våra portföljer. Medan vissa av oss siktar på den högsta avkastningen, nöjer sig de andra med måttlig men stabil avkastning.

Några av de önskvärda funktionerna i en portfölj kan vara:

Jag har presenterat en liten lista ovan. Det kan finnas många andra mätvärden som du vill att din portfölj ska rankas bra på. Till exempel kan du bara vara orolig över avvikelser på nedsidan.

Dessutom kanske en portfölj inte rankas bra på alla mätvärden. Till exempel kan en portfölj/fond erbjuda den bästa CAGR men kan vara den mest volatila eller kan ha de djupaste neddragningarna.

Därför måste du först bestämma vad du vill ha från din portfölj och kan försöka optimera portföljen för det måttet. Till exempel kan den högsta CAGR-portföljen skilja sig från den lägsta uttagsportföljen.

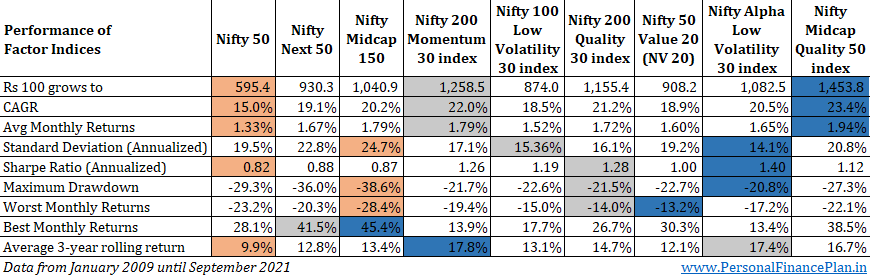

Jag jämförde resultatet från januari 2009 till september 2021.

Anledning:Data för Nifty 50 Value 20-index är endast tillgänglig från 1 januari 2009.

Jag har markerat delarna enligt följande:

Du kan se, inget index har rang 1 eller 2 på alla mätvärden. Och detta för oss till en viktig punkt. Kan vi förbättra resultatet för olika mätvärden genom att blanda dessa index?

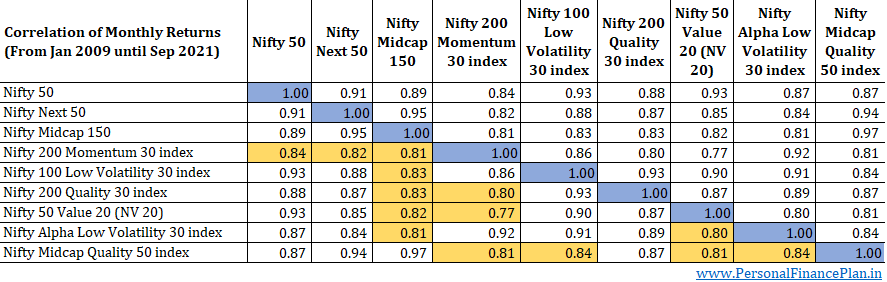

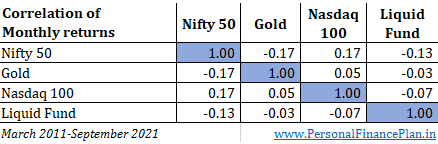

Låt oss ta reda på. Det första att kontrollera här är korrelationen mellan de olika indexen. Korrelation är ett mått på hur olika index rör sig tillsammans. En korrelation på 1 betyder att båda variablerna rör sig tillsammans i samma riktning. En korrelation på -1 betyder att när en variabel går upp så går den andra ner och vice versa.

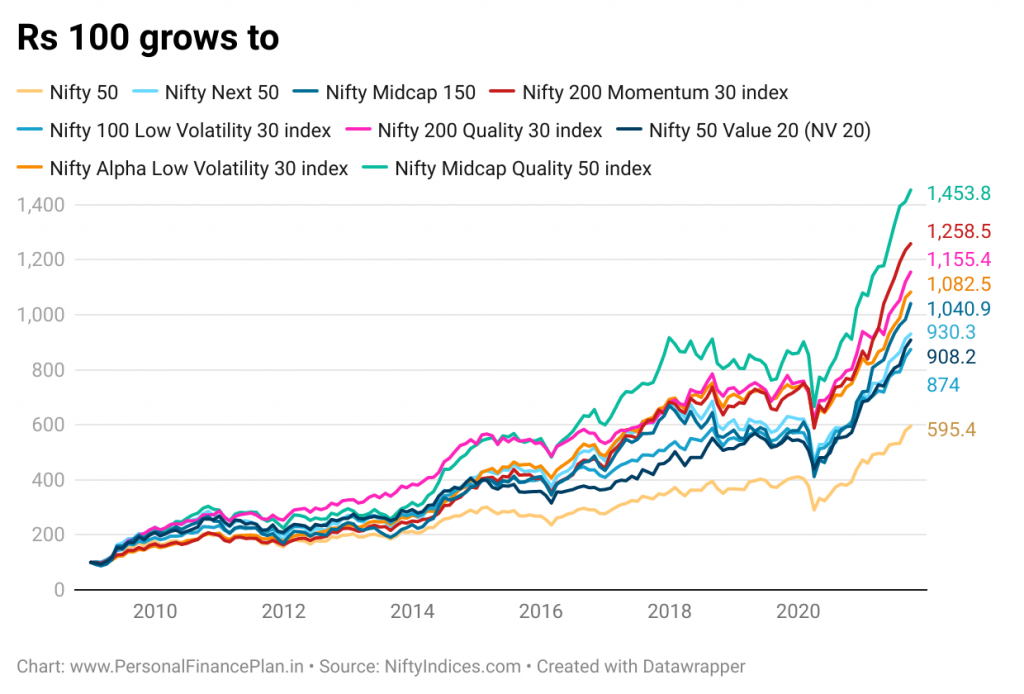

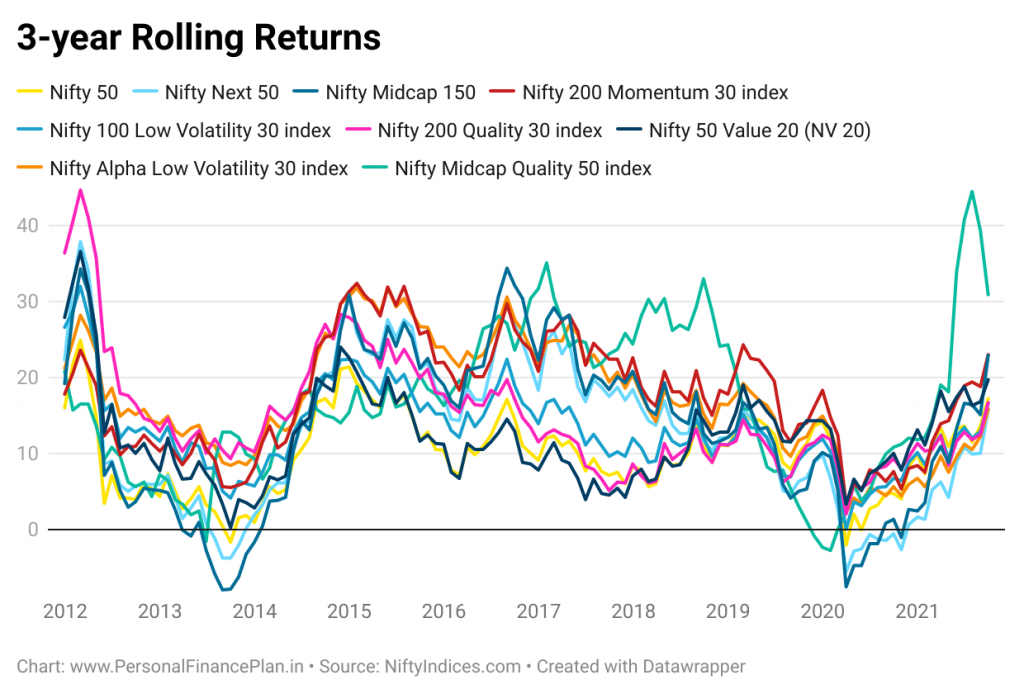

För kompletteringens skull presenterar jag diagrammen "Rs 100 grows to" och rullande avkastning nedan.

Observera att alla dessa index består av indiska aktier. Därför skulle de ha mycket hög korrelation med varandra. Och du kan se detta i tabellen ovan. De flesta av siffrorna är över 0,8. Jag har markerat de under 0,85. Därför måste du uppskatta begränsningen av en portföljmix av ovanstående index. Det vi testar i resten av inlägget handlar om att optimera din inhemska aktieportfölj .

Du kan inte lita på en portfölj med en blandning av dessa index för diversifiering. För diversifiering behöver vi mycket lägre korrelationskoefficienter (än de siffror vi ser i tabellen ovan). Och det händer när man blandar helt olika tillgångar i en portfölj.

Som jämförelse presenterar jag korrelationen av månatlig avkastning mellan Nifty, Gold, Nasdaq 100-index och en skuldfond sedan mars 2011. Har använt Nippon Gold BeES som proxy för guld. Motilal Oswal Nasdaq 100 ETF för Nasdaq 100 och HDFC Liquid fund for debt fund.

Siffran är antingen negativ eller låg positiv. Och det är så du diversifierar en portfölj och minskar portföljförlusterna. Genom att sammanföra tillgångar med negativ eller låg korrelation. Låt oss nu gå tillbaka till huvudämnet.

Din bästa portföljkombination kommer att bero på det mått du vill portföljen ska optimera för. Jag vet inte vilket mått du föredrar. Därför hittar vi optimerade portföljer för alla mätvärden som diskuterats ovan.

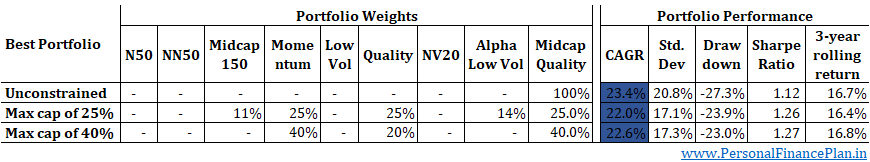

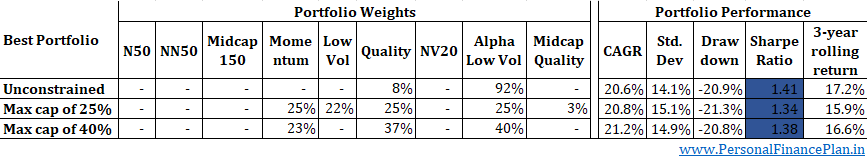

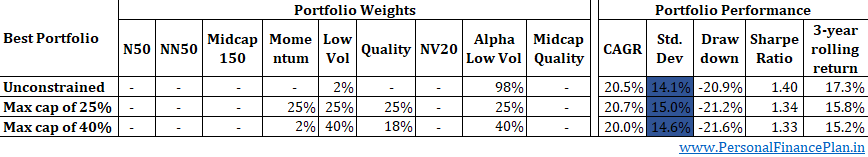

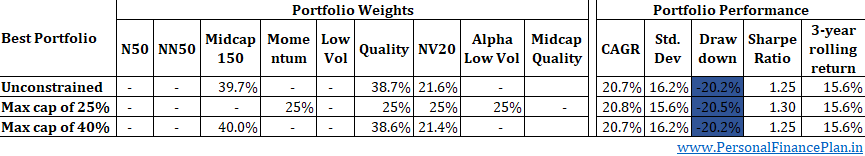

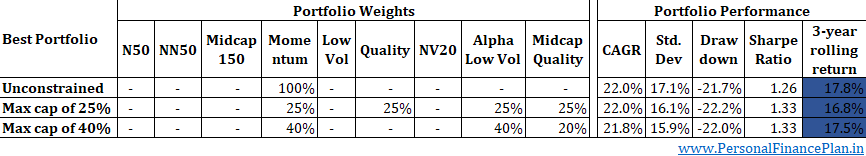

För det första kommer vi att se resultaten för varje måttenhet för vikter utan tak. Du kan till och med gå 100 % till ett enda index. Negativa vikter (eller kortslutning) är inte tillåtna.

Sedan tar vi ett mer praktiskt tillvägagångssätt. För att undvika att gå för tungt med en viss strategi kommer vi att begränsa maxvikten till 25 % och 40 %. Eller så hittar vi de "bästa portföljerna" med 2 maximala vikttak.

Jag har använt Excel Solver-funktionen för att identifiera de bästa portföljerna för varje mätvärde, med förbehåll för vikttaken.

Jag har markerat måttet som optimeras i blått.

Den högsta CAGR-portföljen är tung på Nifty Midcap 150 Quality 50-index, Nifty Momentum-index och Nifty 200 Quality 30-index.

Tungt på Nifty Alpha Low Vol 30, Quality 30 och Nifty Momentum index.

Tungt på Nifty Alpha Low Vol 30, Nifty Low Volatility 30 index och Nifty Quality 30 index. Nifty Momentum Index kommer också i en portfölj med tak.

Det här är intressant. Nifty Midcap 150 index hade de djupaste neddragningarna. Ändå har den en bra vikt i portföljer med lägsta uttag. Nifty Quality index och NV20 index är de andra framstående aktörerna i en sådan portfölj.

Nifty Momentum index är den största vikten här. I begränsade portföljer kommer Alpha Low Vol 30, Nifty Quality och Midcap Quality index in.

En överraskande upptäckt är att du inte hittar någon vikt till Nifty 50 i någon av de optimerade portföljerna. Ingenting.

Gör det Nifty 50 till ett dåligt val?

Nej. Nifty 50 är inget dåligt val. Och jag har listat några av anledningarna i avsnittet "Varningar" nedan.

I ett inlägg om Hur man bygger en långsiktig portfölj nämnde jag att kärnaktieportföljen bör byggas kring börsvärdebaserade index. Och jag håller fast vid det.

Beroende på dina preferenser kan du använda de "bästa portföljerna" för satellitdelen av din aktieportfölj.

Ta därför dessa fynd med en nypa salt. Samtidigt är de tidigare uppgifterna inte heller helt värdelösa. Att förlita sig på tidigare data är bättre än att titta på kristaller.

Hur skulle du använda denna information?

Vilket mätvärde vill du optimera din portfölj för? Och vilka faktorindex kommer du att använda för din portfölj?

Låt mig veta i kommentarsfältet.

De 10 bästa Vanguard ETF:erna för en smutsbillig portfölj

11 av de bästa indexfonderna att köpa idag

De 6 bästa Vanguard-indexfonderna för 2019 och därefter

De 7 bästa ETF:erna för pensionsinvesterare

Hur bygger man en SIP-portfölj av fonder?

Hur man bygger en vinnande fondportfölj för 2019 och därefter

Lista över faktorbaserade ETF:er och indexfonder (smart beta) i Indien

Hur kan man minska antalet fonder i portföljen?