Aktiefonder är riskabla men skuldfonder är säkra. Är det inte vad de flesta av oss tycker?

Så är uppenbarligen inte fallet.

Skuldfonder bär också risker, något som ignoreras av många investerare.

Många argumenterar för skuldfonder som ersättning för bankinlåning. Faktum är att jag har skrivit ett inlägg där jag jämför skuldfonder och fasta insättningar och hur skuldfonder kan ge bättre skatteeffektiv avkastning i specifika fall.

Det är dock aldrig så enkelt. Du måste också välja rätt skuldfond.

En vanlig läsare gjorde en investering i en långfristig skuldfond på basis av inlägget i början av februari 2017. Som den 20 april 2017 satt han på en kapitalförlust på 2,5 % i en skuldfond. Det gjorde han för att jag förespråkade skuldfonder (före fasta insättningar). Han har inte bara förlorat på ränteintäkter från fasta inlåning, han är faktiskt nere på kapitalet.

Jag har själv bokfört förluster i en fond för långfristiga skulder under år 2013.

Detta är långt ifrån den säkrade avkastningen i bankinlåning. Förresten, jag har aldrig förespråkat investeringar i långfristiga skuldfonder (som ersättning för bankinlåning).

Ja, det finns vissa varianter av räntefonder vars risk-avkastningsprofil kan påminna om bankinlåning. Men det betyder inte att aktiefonder är lika säkra som bankinsättningar. Det är uppenbart att det finns en högre risk i fallet med skuldfonder. Det har förekommit en hel del fallissemang i företagsobligationer under de senaste åren (IL&FS default är den senaste). Även om debt MFs investerar i obligationer från flera företag, påverkar sådana fallissemang din fonds resultat.

Tja, banker kan också fallera, men hur många gånger har vi hört det i Indien?

Skuldefonder ger marknadsanknuten avkastning. Därför kan avkastningen från skuldfonder vara mycket mer volatil.

Jag antar att jag borde sätta rekord.

När vi jämför produkterna ligger fokus bara på avkastningen samtidigt som vi helt struntar i risken. I det här inlägget kommer jag att diskutera riskerna som är förknippade med investering i räntebärande fonder.

Läs :Hur väljer man en skuldfond för din portfölj?

Din investering slås samman med andra investerare och investeras i räntebärande värdepapper (obligationer, skuldebrev) enligt fondens mandat. Skuldfonder diversifierar också och sätter inte hela korpusen i ett enda värdepapper.

Naturligtvis kommer substansvärdet för skulden MF att bero på priset på de underliggande värdepapperen.

Därför kommer de faktorer som orsakar risker för obligationspriserna också att orsaka riskskuldfonder.

Om du investerar i en aktiefond finns det fyra typer av risker som du bör vara beredd på.

Och olika typer av fonder tar olika nivåer av dessa risker.

Läs :Olika typer av skuldfonder

Du har 1 000 Rs.

10 av dina vänner behöver pengar. Du ger dem 100 Rs var. Det finns en förståelse för att de kommer att ge tillbaka pengarna. Låt oss anta att det inte finns någon ränta att betala.

Vad händer om en av dina vänner inte ger tillbaka några pengar?

Du får endast tillbaka 900 Rs. Du ådrar dig en förlust på 100 Rs.

Samma sak kan hända med skuldfonder också. Om de lånar ut till ett företag som inte ger tillbaka pengarna kommer aktiefondens NAV att få en törn.

Detta kallas kreditrisk. Det är risken att de utlånade pengarna inte kommer tillbaka.

Låt oss nu få in intresset i bilden.

Varför tar du ut ränta?

Du har två vänner som heter Ansvarig och Oansvarig.

Ansvarig har en god ekonomisk ställning och har en bra meritlista när det gäller att returnera de lånade pengarna.

Oansvarig har inte en särskilt bra finansiell ställning och ett ojämnt rekord när det gäller snabba återbetalningar.

Kommer du att erbjuda dem pengar till samma ränta?

Klart, nej. Du kommer att vilja ha en premie från Irresponsible eftersom du tar större risk.

Nu, utvidga det här exemplet till att omfatta fonder. En skuldplaceringsfond (fond A) kan generera högre avkastning genom att låna ut till företag som inte har en bra finansiell ställning.

Om allt är bra kommer en sådan fond att generera bättre avkastning än fond B som endast investerat i värdepapper med hög kreditkvalitet (god finansiell ställning).

Om du bara fokuserar på avkastningen , Fond A kommer att se mer tilltalande ut än Fond B.

Men ignorera inte risken. Meravkastningen har kommit genom att ta extra risk. Bara att risken inte har visat sig förrän nu.

Du måste gå igenom två briljanta stycken om en nyligen inställd standard av ett företag av Deepak Shenoy, grundare, CapitalMind. Länkarna till artiklarna finns i avsnittet Ytterligare läsning.

För dig går det inte att undersöka varje värdepapper i skuldfonden innan du investerar. Du litar på kreditbetyg som ges av kreditvärderingsinstitut som Crisil, Care etc.

Observera att du inte kan ta dessa betyg på nominellt värde. Det har funnits otaliga exempel där kreditvärderingsinstituten har kommit på fel fot. Sub-prime-krisen 2008 är ett framträdande exempel. Även närmare hemmet har kreditvärderingsinstituten gjort fel. IL&FS hade det högsta kreditbetyget i augusti 2018 och det misslyckades med sin betalning några veckor senare.

Dessutom kan det faktum att låntagaren betalar för kreditbetygen äventyra kreditvärderingsinstitutens omdöme. Ratinginstitutet kommer att tänka två gånger innan de ger ett dåligt betyg till företaget. Betalningarna kommer sannolikt att upphöra snart efter.

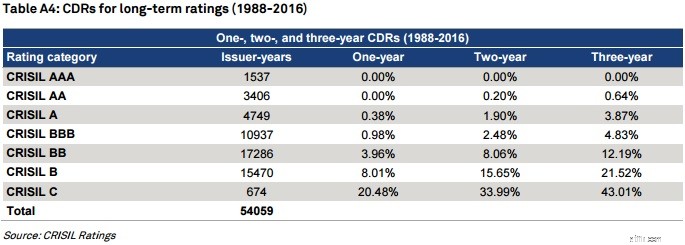

Låntagaren med kreditbetyg AAA är mindre sannolikt att fallera jämfört med kredittagaren med rating, säg A. CDR står för comparative default rate.

Inget av företagen som fick betyget AAA av CRISIL har fallerat under de kommande 3 åren. Endast i 0,04 % av fallen där emissionen bedömdes som AA som standard (betyget flyttades till D) under det kommande 1 året.

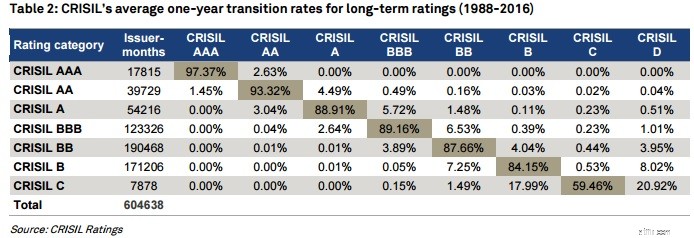

Betygen är inte permanenta. Betygen kan ändras beroende på låntagarens verksamhet och finansiella resultat. Så även om betyget var AAA vid investeringstillfället kan det gå ner senare.

För att NAV på din fond ska påverkas behöver låntagaren inte göra en fullvärdig betalningsanmärkning (inte betala ränta eller kapitalbelopp). NAV på din fond kan också påverkas på grund av kredituppgradering eller nedgradering.

Uppenbarligen kommer en kredituppgradering att påverka NAV positivt medan kreditnedgradering kommer att påverka fondens NAV negativt.

Detta beror på att kreditspreaden (premien över statens värdepapper) ökar vid kreditnedgradering. Anledningen är densamma. Du vill ha högre avkastning för att ta större risk. För att du ska få en högre avkastning måste priset på obligationen gå ner (diskuteras i nästa avsnitt).

För övrigt kan kreditspreadarna stiga eller falla utan någon kredithändelse också. Spreadarna kan stiga eller falla på grund av förändringen i uppfattningen om risk för olika värderingar av obligationer.

Obligationspriser och räntor är omvänt relaterade.

När räntorna går upp går obligationspriserna ner.

När räntorna går ner går obligationspriserna upp.

Varför? Låt oss ta reda på det.

Du har 10 000 Rs att investera.

Du investerar i en obligation (skuldsäkerhet) från företag X som ger dig 8% p.a. lämna tillbaka. Låt oss säga att säkerheten mognar om ett år.

Efter 1 år får du 10 800 Rs tillbaka (huvudman på 10 000 Rs och ränta på 800 Rs).

Låt oss säga att räntan plötsligt går upp till 9 % p.a., dvs samma låntagare (företag X) är villig att ge 9 % p.a. på 1-årig obligation.

Låt oss nu anta att en investerare M vill investera i obligationer från företag X.

Du är villig att sälja den för 1 000 Rs.

Men M kommer inte att köpa det av dig eftersom han bara kommer att tjäna 8 % medan han lätt kan tjäna 9 % genom att köpa nya obligationer.

Inte bara M, ingen kommer att köpa det av dig om du inte matchar avkastningen (avkastningen) på 9 % p.a..

Och hur gör man det?

Du kan inte höja räntan (kupongen) eftersom den är fastställd till 8 % för din obligation.

För att matcha avkastningen på 9 % måste du sänka försäljningspriset. Du måste sälja för 9 909 Rs.

Om M köper din obligation för 9 909 Rs och får totalt 10 800 efter 1 år (kupong på 800 Rs och kapitalbetalning på 10 000 Rs), är hans avkastning 9 % per år.

Räntan gick upp och obligationskursen gick ner.

Jag överlåter åt dig att ta reda på hur obligationskursen kommer att stiga om räntorna skulle gå ner.

I exemplet ovan steg räntan med 1 %, obligationskursen sjönk med 0,9 %.

Det kommer inte att fungera på samma sätt med alla bindningar.

Omfattningen av förändringar i obligationspriserna på grund av förändringar i räntor kommer att variera mellan obligationer. Modified Duration är ett sådant mått på räntekänslighet för obligationer. Du kan läsa om de exakta beräkningarna på internet.

En obligation som förfaller om 1 år kommer att ha lägre modifierad duration än obligationen som förfaller om 10 år.

Längre löptid för obligationer, desto högre modifierad duration.

Om den modifierade löptiden för obligationen är 10 år, kommer priset på obligationen att stiga (eller falla) med 10 % för varje 1 % sänkning (eller höjning) av räntorna. Läskigt, eller hur?

Eftersom en värdepappersfond investerar i flera obligationer är den modifierade durationen för värdepappersfonden det vägda genomsnittet av durationen för underliggande obligationer.

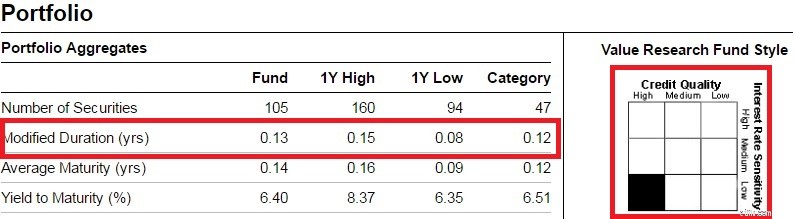

Likvida fonder investerar i mycket kortfristiga värdepapper och har därför låg modifierad varaktighet. Därför är likvida medel de minst mottagliga för ränterörelser.

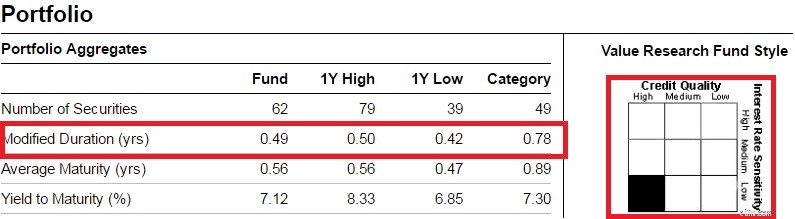

Å andra sidan har långfristiga fonder den högsta löptiden (eftersom sådana fonder investerar i obligationer med högre löptid) och är de mest volatila. Långfristiga fonder kommer att stiga mest (om räntan sänks) och falla mest (om räntan höjs). Med långfristiga fonder tar fondförvaltaren aktiva räntesamtal.

Observera att kapitalmarknaderna fungerar enligt förväntningarna. Obligationspriserna kan röra sig mycket före den faktiska händelsen (i väntan på en räntesänkning eller höjning). Till exempel kan obligationspriserna stiga i väntan på en räntesänkning. Om den förväntade trenden inte inträffar kan prisutvecklingen vända.

Något liknande hände i februari 2017 när räntorna inte sänktes av RBI som förväntat och ökningen av obligationspriserna (skuldfondens NAV) vände.

Det bästa stället är Scheme Information Document. Gå igenom investeringsmålet. Titta på var ett visst system kan investera. Du kan också titta på månatliga faktablad för att se hur portföljen har utvecklats.

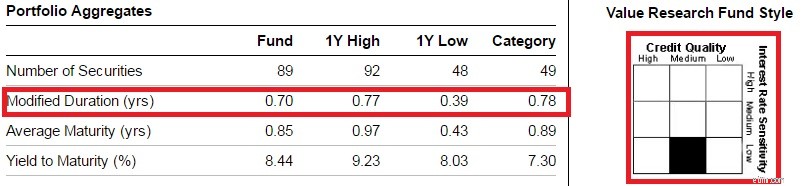

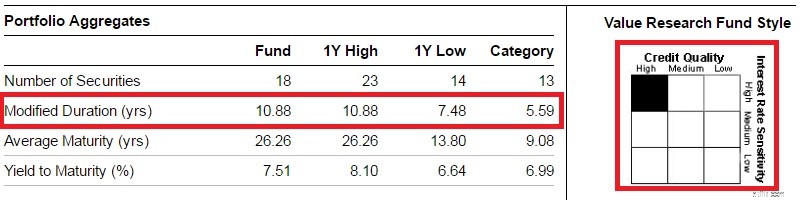

Du kan gå till ValueResearchOnline eller MorningStar för att välja ut. Jag har klistrat in informationen nedan för en likvid fond, två ultrakortfristiga fonder och en långfristig fond.

Bara genom att titta på denna information får du en god uppfattning om fondens löptid och kreditkvaliteten på de värdepapper som fonden investerar i.

Detta är bara en utgångspunkt. Du kan inte bara lita på betyg och information ValueResearchOnline eller Morning Star för att välja en skuldfond.

Dessutom är detta en ögonblicksbild som på datum. Fondförvaltaren kan göra olika val i framtiden.

Därför måste du också gå igenom schemainformationsdokumentet , som innehåller information om var fondförvaltaren kan investera och fondförvaltaren har.

Lägg märke till hur durationen har ökat från likvida till ultrakortfristiga till långfristiga fonder. Långfristiga fonder är ganska känsliga för ränterörelser.

Var dessutom uppmärksam på var fonden hamnar i stilrutan.

Likviditetsrisk avser risken att du inte kan komma åt dina pengar när du vill.

Du köpte en andel. Handelsvolymerna för skriptet är låga. En vacker dag vill du sälja en aktie men kan inte sälja den eftersom det inte finns några köpare eller ingen vill köpa till ditt pris (bud-förfrågan är hög).

Obligationsmarknaderna är inte lika djupa i Indien. Detta kan hända med fonder också, dvs när fonden vill sälja ett värdepapper kan den inte sälja det till det pris den vill eller kan inte sälja det alls. Ett stort fondhus ställdes inför en liknande fråga när ett bostadsfinansieringsbolag lade av obligationer i september 2018 (och tog med sig börsen).

Om den inte behöver pengarna har den råd att vänta.

Men när det finns ett enormt inlösentryck (säg vid kreditnedgradering av en obligation) kan fondhuset dock begränsa inlösen. Detta beror på att fondhuset behöver likvidera innehav för att betala dig och inte hela dess innehav kanske är likvid. Och det är så likviditetsrisk kommer in i bilden.

Det här är Economics 101. Blir det för stort säljtryck går priset ner. Om utbudet är högt och efterfrågan låg kommer priset att justeras nedåt.

Så om många investerare börjar sälja av någon anledning (säg på grund av svag valuta), kan obligationspriserna gå ner (trots små förändringar i kreditrisk eller räntor). Fondens NAV kommer också att bli lidande. En mycket möjlig säljtryck kan avta inom en snar framtid och obligationspriserna kommer att återhämta sig.

Men om du måste sälja samtidigt med säljtrycket kommer din förlust att bli permanent.

Många av oss jämför de nuvarande räntorna som erbjuds i den fasta insättningen med tidigare avkastning (1-år, 3-år, 5-år etc) av skuldfonder. Detta är en felaktig jämförelse.

Vad du i huvudsak jämför är den kommande 1-årsavkastningen i fast insättning med den senaste 1-årsavkastningen i skuldfonder? Detta är orättvist mot fasta insättningar.

Om räntan är på den nedåtgående banan kommer skuldfonderna att se mycket överlägsna ut, åtminstone vad gäller avkastningen. Långfristiga fonder kommer att se ännu bättre ut (på grund av kapitalvinster på grund av räntesänkningar).

Du måste jämföra terminsavkastning i FD med forwardavkastning i skuldfonder (vilket inte går att veta på förhand). Du måste förstå att även skuldfonder investerar i obligationer. Om räntorna går ner kommer nya obligationsemissioner att ske till lägre kurs, vilket också kommer att visa sig i lägre avkastning i räntefonder (jag ignorerar kapitalvinster).

När räntorna går ner kommer långfristiga fonder att klara sig mycket bra. Du kan tjäna fantastiska kapitalvinster. Men om du förlänger din vistelse och räntecykeln vänder, kan sådana kapitalvinster lätt utplånas.

Jag investerar inte i bankinlåning.

Beroende på mina krav investerar jag i likvida medel eller ultrakortfristiga fonder som investerar i värdepapper av hög kreditkvalitet.

Detta eliminerar inte risken (läs om Taurus Liquid Fund i CapitalMind-artikeln). Jag är dock medveten om risken och jag har bestämt mig för att leva med risken.

Jag investerar inte i långfristiga fonder (eller ens dynamiska obligationsfonder) heller eftersom jag inte vill ta emot ränteförändringar. Skatteeffekter kan också förhindra att du tar sådana aktiva samtal.

Bara för att jag inte investerar i fasta bankdepositioner (eller långfristiga skuldfonder) betyder det inte att det är dåliga investeringar. Bara att dessa inte uppfyller mina förväntningar.

Mina förväntningar på skuldfonder är ganska enkla. Att generera stabil, låg volatilitet och skatteeffektiv avkastning. Likvida medel och ultrakortfristiga fonder borde göra jobbet bra.

Jag använder skuldfonder för att ge stabilitet till portföljen. Jag tar risk med min aktieportfölj.

Det är mitt val. Och du behöver inte hålla med mig. När allt kommer omkring är privatekonomi personlig.

Jag har sett investerare ladda sina portföljer med kreditmedel (i jakt på högre avkastning). Det är bra så länge du är medveten om riskerna.

Dina förväntningar kan vara väldigt olika. Och därför kan valet av din skuldinvestering vara helt annorlunda.

Vad du än gör, ignorera inte risken.

Om du tycker att detta är lite för mycket att hantera kan du överväga att söka professionell rådgivning från en SEBI Registered Investment Adviser (eller en finansiell planerare som endast betalar avgift).

Om du gillade inlägget kan dina vänner också gilla. Dela gärna med våra vänner

Olika typer av skuldfonder (SEBI-kategorier)

5 finansiella vanor som kan förstöra ditt ekonomiska liv

CapitalMind:Hur värdepappersfonder hanterade Ballarpurs skuldfall?

CapitalMind:Varför har Taurus MF låtit sälja dina andelar men inte köpa fler?

LiveMint:Skuldfonder är riskfria. Gå försiktigt.

Ska du investera i företagens fasta inlåning?