I oktober 2017 tillkännagav SEBI flera fondkategorier och meddelade att varje fondhus bara kunde ha en fond i varje kategori av fondsystem.

Ett viktigt meddelande : www.PersonalFinancePlan.in har valts ut som en av de 25 bästa bloggarna för fondbloggar av FeedSpot, en RSS-läsare. Även om sådana rankningar alltid ska tas med en nypa salt, är det alltid bra att se din insats bli erkänd. Tack för stödet.

Fortsätt dela och sprid ordet om bloggen.

Nu, tillbaka till huvudämnet.

Vilka förändringar har SEBI medfört? Hur påverkar dessa klassificeringar dig? Låt oss ta reda på svaren i det här inlägget.

I enlighet med SEBI-cirkuläret finns det fem breda grupper .

Inom varje grupp finns det flera kategorier.

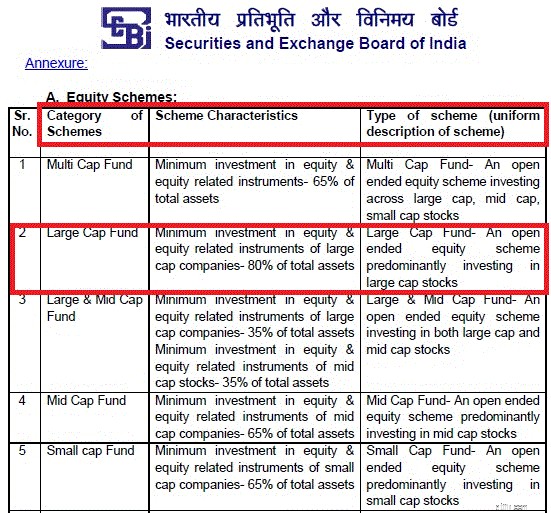

Equity har till exempel 10 kategorier (multi-cap, large cap, Large och mid cap, mid cap, Small Cap, ELSS etc). Skulder har 16 kategorier , Hybrid har 6 medan lösningsorienterad och andra har 2 kategorier.

Och varje fondhus kan bara ha ett system i varje kategori. Det kommer att finnas undantag i händelse av.

Du kan gå igenom cirkuläret här.

Tidigare hade SEBI inte definierat vad som utgjorde ett företag med stora bolag, medelstora bolag eller små bolag. Därför var det inte ovanligt att se en aktiefond med stora bolag ta en betydande exponering eller en medelstor fond som tog en bra exponering mot stora bolag.

Dessutom fanns det ingen klassificering av vad som var ett large cap, mid cap eller ett small cap-företag.

Nu har SEBI gett definitionen för olika typer av företag.

Large Cap Company :1 st -100 th företag i termer av fullt börsvärde

Mid Cap Company :101 st -250 th företag i termer av fullt börsvärde

Small Cap Company :251 st företag framåt i termer av fullt börsvärde

SEBI har definierat olika kategorier under de 5 ovannämnda grupperna.

Till exempel kan ett aktieprogram tillhöra en av de 10 kategorier som definieras av SEBI .

SEBI har också definierat tillgångsallokering (schemaegenskaper) för olika typer av system.

Jag kopierar ett utdrag från SEBI-cirkuläret (för 5 av 10 kategorier under eget kapital) för din genomgång.

Som du kan se är en fond med stora bolag måste hålla minst 80 % av sina tillgångar i aktier i stora företag.

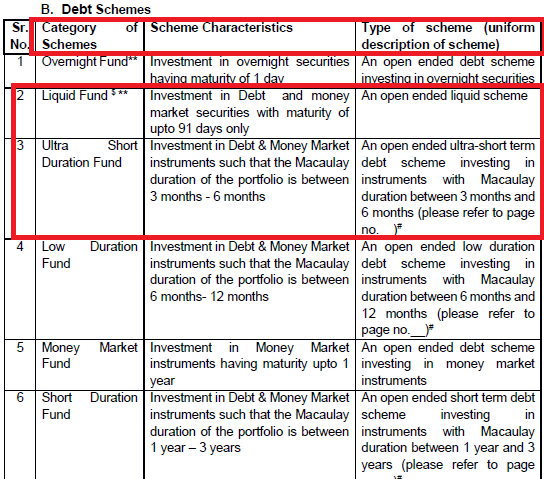

Enligt min mening är det mer sannolikt att privata investerare begår ett misstag när de skaffar en skuldfond jämfört med en aktiefond. Det finns många risker med att investera i skuldfonder som många investerare bara ignorerar.

I detta ljus kan dessa regler tillföra ett visst värde (inte mycket men minskar ändå förvirring). Faktum är att cirkuläret sätter begränsningar för var fondhuset kan investera under olika kategorier.

Till exempel i en likvid fond (en kategori under skuldfonder) kan fondförvaltaren endast investera i värdepapper som förfaller om upp till 91 dagar.

I en ultra kort löptid fond , Macaulays varaktighet för portföljen måste vara mellan 3 månader och 6 månader. Duration är ett mått på räntekänsligheten hos en skuldportfölj. Högre duration, större ränterisk. Jag har diskuterat denna aspekt i detta inlägg. För mer om Macaulays varaktighet, gå igenom den här artikeln på Investopedia.

En kreditriskfond kommer att investera minst 65 % av tillgångarna i värdepapper som är rankade lägre än AAA (högsta betyg). Förresten, fondhus brukade kalla sådana fonder för kreditmöjligheter för fond (Lägg märke till fokus på belöning och inte risk. Ingen sådan kategori nu).

Jag kopierar ett utdrag från SEBI Circular.

Ärligt talat fanns det ingen sådan term som en ultrakort löptid fond tidigare. Vi brukade ha Ultra Short Term debt funds (btw, detta var inte en definition av SEBI). Fondförvaltaren hade dock tidigare ett stort utrymme för att bestämma var de skulle investera. Det är bra att det finns tydliga begränsningar.

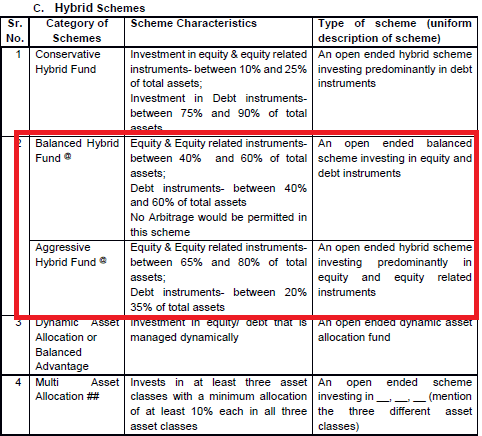

SEBI har tydligt definierad tillgångsallokering för hybridfonder. Befintliga balanserade fonder kommer att kvalificeras som hybridfonder.

Som med aktie- och skuldfonder finns det flera kategorier under gruppen hybridfonder.

Ett utdrag ur SEBI-cirkuläret.

Det finns ingen sådan kategori som Monthly Income Plan (MIP). Denna nomenklatur var medvetet vilseledande. Så det här är en lättnad. Nu kommer sådana fonder att behöva kategoriseras som konservativa hybridfonder.

Det finns kategorin Balanced Hybrid Fund med upp till 60 % tillgångsallokering. Kom ihåg att detta inte kvalificerar din investering för aktiebeskattning (minst 65 % aktieexponering krävs för skattefria vinster efter 1 år). Inget arbitrage är tillåtet i sådana system (enligt min åsikt utesluter det all möjlighet till aktiebeskattning).

Då finns det Aggressive Hybrid Fund kategori där kapitaltilldelningen kan vara mellan 65 % och 80 %. Detta kommer att kvalificera sig för likviditetsbeskattning.

Ett fondhus kan ha antingen kategorin Balanced Hybrid Fund eller Aggressive Hybrid Fund.

Jag tror att fondhus kommer att välja Aggressive Hybrid Fund Category, dvs. klassificera sina befintliga balanserade system som aggressiv hybridfondkategori för att upprätthålla aktiebeskattning.

Något av följande kan hända:

Även om det är meningslöst att bryta huvudet tills du känner till statusen för ditt schema, kommer jag att variera alternativ nr. 4.

Enligt min mening är det ett bra drag för investerarna . Fondhus brukade ha flera system under samma kategori och gjorde det verkligen förvirrande för investerarna . Det är inte ovanligt att se flera fonder med stora bolag, flerbolag eller medelstora bolag från samma fondhus.

Många investerare använder plattformar som MorningStar, ValueResearch för sin fondforskning. Men med allt så subjektivt var det alltid svårt att jämföra. Riktmärken hade nästan blivit meningslösa. Till exempel är det inte rätt att jämföra en ren fond med stora bolag som håller sig till att säga Nifty-aktier med en annan fond med stora bolag som investerar stort i medelstora bolag.

Olika portaler kan klassificera ett schema på olika sätt. Schema A kan vara en fond med stora bolag enligt en portal medan en annan plattform kan definiera den som en fond med flera bolag.

Nu, med skarp klassificering (kategori) på plats, kommer åtminstone sådan förvirring inte att finnas där. Det borde bli lättare för investerare att jämföra fonder.

Dessutom hjälper det alltid att veta var din fond ska investera. På något sätt borde det hjälpa dig att välja rätt fonder för dig.

Samtidigt är 36 kategorier (totalt) fortfarande en hel del. 16 kategorier i skuldfonder kommer sannolikt att förvirra investerarna lite. Jag håller inte heller med om beskrivningen av vissa kategorier. SEBI-ordern gäller endast för öppna fonder. Som jag förstår kan AMC:er fortsätta att lansera slutna fonder ostraffat. En del felförsäljning sker med slutna fonder.

En mycket bra start i alla fall.

Det är möjligt att ditt schema (säg Schema A) kan slås samman med ett annat schema (säg Schema B). I så fall kommer du att ges en möjlighet att gå över till Schema B. Om du väljer det här alternativet kommer du inte att ha någon skatteplikt i dina händer . Dessutom, när du bestämmer dig för att avsluta system B, kommer datumet och kostnaden för investeringen i system A att beaktas för skatteplikt.

Om du inte vill byta till Schema B kan du avsluta investeringen. Men i så fall kommer du att möta exitbelastning och skattekonsekvenser för kapitalvinster.

SEBI har gett fondbolag 2 månader på sig att se över sina program och lämna in förslag om sammanslagning, nedläggning, grundläggande attributändring etc. till SEBI. När SEBI utfärdar observationer kommer AMC:er att få 3 månader på sig att genomföra ändringarna. Så förvänta dig att den här övningen sträcker sig över 6-12 månader.

SEBI-cirkulär om kategorisering och rationalisering av värdepappersfondsystem

LiveMint:Regulation 3.0:Indian Mutual Funds

LiveMint:Five Takeaways från SEBI:s order om fondsystem

Myten om aktiefondens NAV

Vad kommer att hända med dina investeringsfonder när SEBI äntligen slår den första piskan?

Hur man väljer skuldfonder efter SEBI-klassificering – del 2

Andelsfond vs. Indexfond

Har SEBI:s fondkategoriseringsregler hjälpt investerare?

Sex konsekventa småbolagsfonder

Bör investerare lämna multicap-fonder efter den nya SEBI-regeln?

Parag Parikh Long Term Equity Fund blir Parag Parikh Flexi Cap Fund