Budget 2018 införde utdelningsskatt på utdelning från aktiefonder.

I ett av mina tidigare inlägg hade jag lyft fram hur fondbolag vilseleder investerare och övertygar investerare att investera i utdelningsplaner för fondsystem.

Utdelningssystem var aldrig ett bra val när det gäller aktiefonder . I det här inlägget ska vi titta på orsakerna. Dessutom, med införandet av Dividend Distribution Tax (DDT) på utdelning från aktiefonder, blir valet av utdelningsalternativet för vanliga inkomster ett ännu sämre val.

Utdelningen av utdelningen och utdelningens kvantum är enbart fondförvaltarens eget gottfinnande. Naturligtvis kommer de att försöka uppfylla de löften som ges.

Men om utdelningen av någon anledning minskas eller hoppas över helt och hållet kan du inte göra någonting. Naturligtvis kan du sälja dina enheter i systemet.

I enlighet med reglerna kan utdelning endast delas ut från det genererade överskottet (vinster som genereras genom investeringar).

Därför, om aktiemarknaderna inte går bra, kan fondförvaltarens/fondsystemets förmåga vara begränsad.

Budget 2018 införde Dividend Distribution Tax (DDT) på 10 % på utdelningen från aktiefonder. Denna skatt är tillämplig på alla utdelningar som delas ut av aktiefonder den 1 april 2018 eller senare.

Tänk på att DDT betalas av fondhuset på investerarnas vägnar. Så på sätt och vis är utdelningen fortfarande skattefri i händerna på investeraren, dvs investeraren behöver inte betala någon skatt. Skatten kommer dock bara från dina pengar.

Dessutom är DDT också föremål för en tilläggsavgift på 12 % och cess på 4 %.

Så som DDT beräknas är din effektiva skatteskuld mycket högre än 10 %.

Låt oss försöka förstå med hjälp av ett exempel.

Anta att du fick 100 Rs i utdelning från din aktiefond. För att kunna betala ut sådan utdelning måste NAV sjunka med 100/(1-DDT) =100/(1-10%) =Rs. 111.11

Detta är beskattning på bruttobasis.

DDT är i praktiken 111,11 X 10% =Rs. 11.11 (och inte 10 Rs, som de flesta av oss kanske tror)

Tilläggsavgift på 12 % debiteras på DDT =11,11 Rs X 12 % =Rs. 1,33

Cess (4 % från FY2019) kommer att debiteras på DDT och tilläggsavgift. Cess =4 %*(11,11+1,33)=0,497

DDT +Tilläggsavgift +Cess =11,11 +1,33+0,497 =Rs. 12.942

Därför, för att du ska få en utdelning på 100 Rs måste ditt systems NAV sänkas med 112 492 Rs.

Det andra sättet att beräkna total skatt är:100/(1-DDT-sats) * DDT-sats * (1 + Tilläggsavgift) * (1 + Cess) =100/0,9 * 10 % * (1+ 12%) * (1+4%) =12,942 Rs

Du får 100 Rs. Skatten är 12 942 Rs. Total minskning av NAV kommer att vara 112 942 Rs.

Din effektiva skattesats på mottagen utdelning är 12,942 % (och inte 10 %) . Skillnaden beror på att utdelningen beskattas på bruttobasis och på grund av tillägg och överskott.

För like-to-like-jämförelse med andra inkomstkällor är skatteskulden 12.942/112.942=11.46 % . Detta innebär att av 100 Rs som betalas av AMC (minskning av NAV) når endast Rs 88,54 ditt bankkonto. Resten går till skatter. Detta hjälper dig att jämföra skattesatsen på utdelning med andra inkomstkällor. Dessa Rs 88,54 som tas emot på ditt bankkonto är befriade från skatt.

Under utdelningsalternativet får du regelbunden inkomst i form av utdelningen.

Hade du valt tillväxtalternativet under samma schema , du skulle inte få någon utdelning men du kan alltid sälja enheterna för att generera samma inkomstnivå. Du behöver inte vänta på att fondsystemet ska deklarera utdelning.

Förresten, långsiktiga kapitalvinster från försäljning av resultat från aktiefondandelar kommer att beskattas med 10 % från och med FY2019.

Låt oss se vilket alternativ som är bättre.

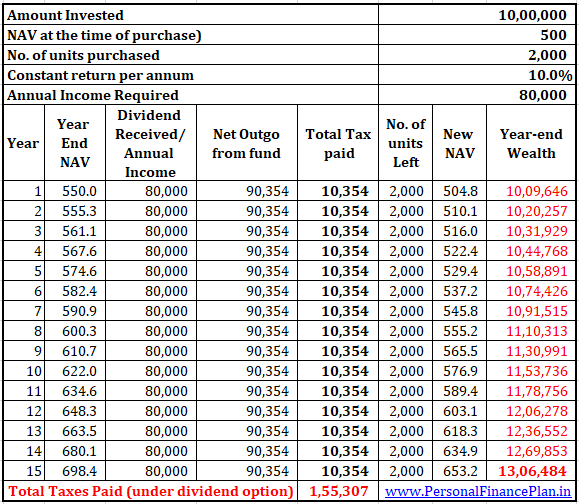

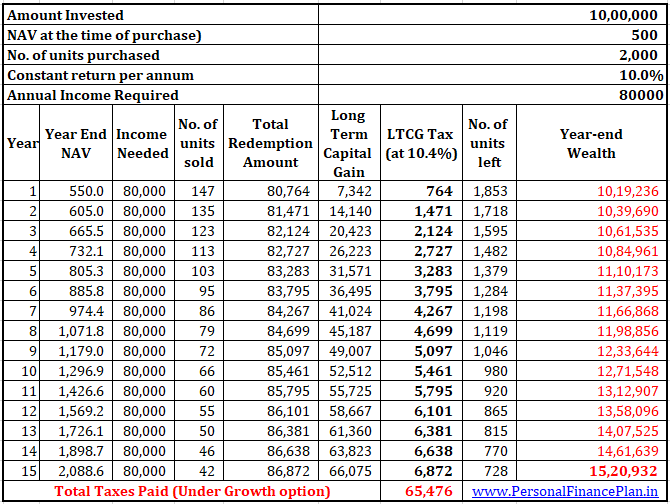

Du investerar 10 Rs vardera i tillväxt- och utdelningsoptioner för samma MF-system.

Några antaganden som vi måste göra.

Låt oss titta på prestandan.

Du kanske nu har en fråga.

Satsen för DDT och skatten på LTCG är samma. Varför har vi då denna skillnad?

Det finns tre anledningar:

Vänligen förstå att jag inte säger att du ska investera i tillväxtplaner för aktiefonder om du vill generera regelbundna intäkter inom den omedelbara framtiden.

Even Growth-plan för en aktiefond är ett dåligt val för vanliga inkomster. Bara att det är ett mindre ont än utdelningsalternativet för ett aktiesystem.

I ett av mina tidigare inlägg har jag diskuterat varför systematisk uttagsplan från en aktiefond är en mycket dålig idé.

De fonder som du behöver för att generera regelbundna intäkter inom den närmaste framtiden bör inte finnas i aktiefonder i första hand.

En räntefond som investerar i värdepapper med hög kreditkvalitet och har låg räntekänslighet är ett mycket bättre val. När det gäller skuldfonder kan du välja mellan tillväxt- och utdelningsalternativ beroende på din skatteplatta (och nu även tilläggsplatta) och investeringshorisont.

För det här inlägget har jag inte betraktat arbitragefond som en aktiefond (även om sådana fonder åtnjuter samma skattebehandling som en aktiefond). I specifika fall kan utdelningsalternativet från arbitragefonder vara ett bättre val än tillväxtalternativet.

Inlägget publicerades första gången i februari 2018 och har uppdaterats sedan dess.

Hur väljer man inte fonder?

Investera i aktiefonder – ett insiderperspektiv

Bör du investera i fonder?

Hur presterade aktiefonder 2021?

Bör vi lämna aktiefonder nu för att förhindra ytterligare förluster?

Kan vi investera i Quantitative Mutual Funds (Quant Mutual Funds)?

Är det dags att boka vinster från fonder?

Kan jag få bättre avkastning från aktier istället för aktiefonder?