När vi planerar för ett mål, antar vi en avkastning på investeringar för målet och planerar investeringar i enlighet därmed. Att plocka upp den långsiktiga genomsnittliga avkastningen är ett rationellt val. Långsiktiga medelvärden är bra (även om långtidsgenomsnitt också kan ändras). Men sekvensen av avkastning har också betydelse. För samma nivå av långsiktig avkastning kan den faktiska produktionen vara mycket olika beroende på ditt investeringsmönster och naturligtvis avkastningssekvensen. Och detta har konsekvenser för din ekonomiska planering, särskilt under din pensionering.

Låt oss försöka förstå detta med hjälp av några exempel.

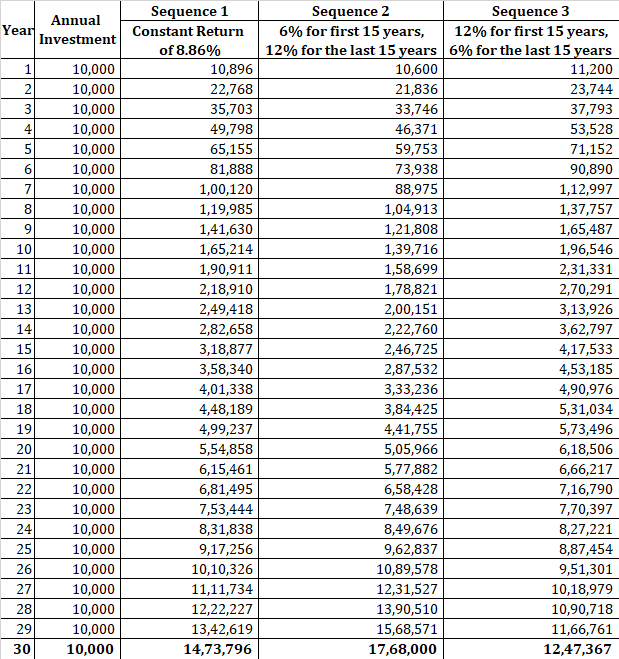

Sekvens 1 :Du tjänar 8,96 % varje år i 30 år.

Sekvens 2 :Du tjänar 6% p.a. under de första 15 åren och 12 % p.a. för de kommande 15 åren.

Sekvens 3 :Du tjänar 12% p.a. under de första 15 åren och 6 % p.a. för de kommande 15 åren.

CAGR i alla fall är 8,96 % p.a.

(1+6%)^15 *(1+12%)^15 =(1+12%)^15* (1+6%)^15 =(1+8,96%)^30 >

En investering på Rs 1 lac skulle växa till Rs 13,72 lacs under alla 3 sekvenser av avkastning. Vägen som tas för att nå det slutliga beloppet kommer att vara annorlunda. Men i slutet av 30 år kommer du att hamna i samma korpus.

Låt oss nu ändra på saker och ting. Istället för att investera klumpsumma bestämmer du dig för att investera 10 000 Rs i början av varje år. Låt oss se vad som händer då.

Som du ser hamnar du på väldigt olika belopp i de tre fallen. Skillnaden är också betydande. Korpusen under sekvens 3 är över 40 % högre än korpusen under sekvens 2. Detta är sekvensen av avkastningsrisk.

Detta visar att retursekvensen spelar roll under ackumuleringsfasen. Det kanske inte spelar någon roll för engångsinvesteringar, men det spelar helt klart roll när dina investeringar är spridda över flera år. Och detta kommer sannolikt att vara fallet för de flesta av oss. Förresten, även för engångsbeloppsinvesteringen kan avkastningssekvensen påverka ditt beteende. Till exempel kan en dålig avkastningssekvens frustrera dig i den mån du bestämmer dig för att avveckla din investering. Ännu värre, du kan lämna investeringen precis innan de goda tiderna kommer.

Nu kan du inte kontrollera denna sekvens av avkastning från en tillgångsklass som du kommer att uppleva. Allt du kan göra är att justera din allokering till tillgångsklassen baserat på dina marknadsutsikter. Förresten, din syn ska visa sig vara korrekt också (oftare än den visar sig vara fel). Alternativt kan du arbeta med ett tillvägagångssätt för tillgångsallokering och balansera om din portfölj med jämna mellanrum och hoppas på att få en ombalanseringsbonus.

Avkastningssekvensen är förresten också en anledning till att investerarna tjänar olika avkastning i samma fond. Du kanske investerar i samma fond, men storleken och tidpunkten för investeringen kan vara väldigt olika.

Läs :CAGR vs. IRR

Vi har sett hur sekvensen av avkastning kan påverka din slutliga portföljvärde. Men under ackumuleringsfasen har du åtminstone en möjlighet att göra en kurskorrigering eller vidta åtgärder så att dina mål inte äventyras. Du kan till exempel försöka investera mer när du upptäcker att din portfölj lider. Dessutom kan en dålig avkastningssekvens under de tidiga investeringsåren vara ganska fördelaktig (så länge du kan kontrollera dina känslor). Den största fördelen är dock att du inte tar ut din portfölj.

Vid pensionering måste du göra uttag. En dålig sekvens av avkastning (särskilt under den tidiga delen), tillsammans med uttag kan leda till en katastrof för din portfölj. Du kan få slut på pengar.

Låt oss se detta med ett exempel.

Antag att du hade samlat på dig 1 miljon Rs för pensionering. Låt oss säga att du behöver Rs 8 lacs perannum för dina utgifter. Du tar ut beloppet i slutet av varje år (för att underlätta beräkningen).

Anta att du lever i en värld utan inflation. Med din utgiftsinflation på 0 % förblir dina årliga utgifter konstanta. Du antar att du kan tjäna 8% p.a. avkastning (alternativt kunde jag ha antagit en inflationstakt och uttryckt avkastning som real avkastning).

Om du tjänar 8 % år efter år och behöver bara ta ut 8 lac per år, kommer du aldrig att få slut på pengar. Du kommer att ha Rs 1 crore intakt även efter 50 år. Men om du investerar i riskfyllda tillgångar garanteras inte dessa 8 % varje år. På lång sikt kan du kanske tjäna 8 % p.a. dock.

Vad om du tjänar -10 % det första året och -5 % det andra året?

Vad du hade förväntat dig : Din 1 crore skulle bli 1,08 crore efter det första året. Du skulle ta ut Rs 8 lacs och lämnade med Rs 1 crore. Samma cykel kommer att upprepas även under det andra året och du kommer fortfarande att ha 1 miljon Rs i slutet av 2 nd år.

Vad hände egentligen :Dina Rs 1 crore blir 90 lacs i slutet av det första året. Du tar ut Rs 8 lacs och du står kvar med Rs 82 lacs. Under det andra året tappar du ytterligare 5 % och avslutar året med 77,9 lacs. Du tar ut 8 lacs. Du är kvar med Rs 69,9 lacs.

Du har alltså förlorat 30 % av korpusen under dessa två år. När du börjar förlora pengar börjar oddsen gå emot dig. Det här är matematik. Du måste förlora 50 % för att gå från Rs 100 till Rs 50. Men för att gå tillbaka från Rs 50 till Rs 100 måste du gå upp med 100 %.

Återigen, låt oss överväga ett exempel från ett av mina tidigare inlägg om pensionsplanering.

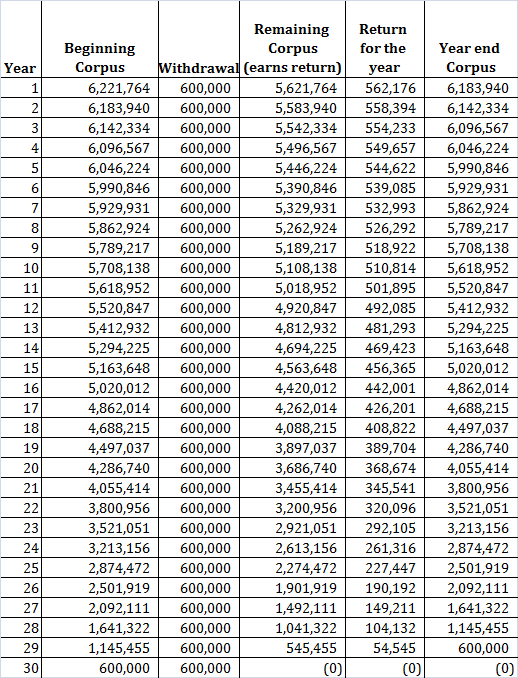

Du behöver Rs 6 lacs i inkomst varje år (0% inflation). Du vill planera i 30 år. Förutsatt att du kan tjäna 10 % avkastning varje år, behöver du 62,21 lacs vid starten av din pension. Din portfölj kommer att gå till noll i slutet av 30 år.

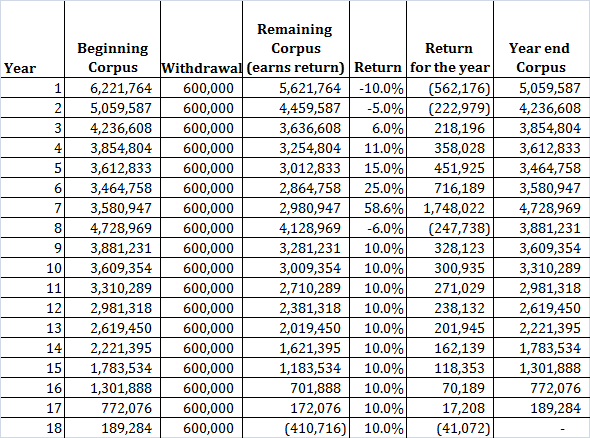

Låt oss nu anta en annan avkastningssekvens med långsiktig CAGR på 10 % men med variabel avkastning. Jag väljer en sekvens med dålig avkastning till en början.

Du får slut på pengar under det 18:e året. Den första uppsättningen dåliga avkastningar orsakade så mycket skada att du inte kunde återhämta dig. Kom ihåg att det långsiktiga genomsnittet fortfarande är 10 % p.a.

Dålig sekvens av avkastning skadar dig mer under den tidiga delen av pensioneringen än en dålig sekvens under den senare delen av pensioneringen.

Skillnaden är att du under uttagsfasen tar ut pengar från korpusen. Därför blir dina förluster permanenta. Det finns inget sätt att du kan få tillbaka förlusten när du har sålt investeringen. Investeringen kan återhämta sig i och för sig (din fond eller aktien kan ge rymande avkastning därefter) men din portfölj kommer inte att uppleva återhämtningen.

När en bra sekvens av returer kommer, kanske du inte ens har tillräckligt med korpus för att dra nytta av det. Ännu värre, du kanske har slut på pengar.

När du befinner dig i dekumulations-/uttagsfasen, fungerar genomsnittskostnaden för rupier omvänt (mot dig). Varför? För när marknaderna är nere måste du sälja ett större antal enheter för att behålla samma inkomstnivå.

Det finns inget sätt att eliminera risken helt med volatila investeringar. Du kan inte bestämma vilken sekvens du kommer att uppleva. Du kan bara försöka minska effekten om en dålig sekvens kommer i din väg.

Bli en supersmart investerare. Avsluta aktieinvesteringar och gå över till säkrare investeringar precis innan aktier börjar gå dåligt. Gå tillbaka till aktier precis innan aktier är på väg att börja utvecklas bra. Problemet är, är detta ens möjligt?

Om du inte kan göra ovanstående är det bättre att hålla fast vid en tillgångsallokeringsmetod och balansera om din portfölj med jämna mellanrum. Du kan bestämma din tillgångsallokering beroende på din riskaptit, mål och investeringshorisont. Du kan göra mindre justeringar för att rikta tillgångsallokeringen beroende på dina marknadsutsikter men överdriv inte. Till exempel kan du ha börjat med 60:40 (equity:debt) måltillgångsallokering. Om aktierna ser väldigt dyra ut kan du ändra målallokeringen till att säga 55:45 eller 50:50 eller säg 40:60. Men att ta binära beslut d.v.s. att helt lämna aktier eller minska allokeringen till 5 % eller 10 % om du känner att marknaderna är övervärderade, kommer sannolikt att vara kontraproduktivt på lång sikt.

Samtidigt är sekvensen av avkastning ett mindre problem under ackumulering (såvida du inte är väldigt nära pensioneringen). Eftersom du inte säljer några investeringar (eller så hoppas jag), när de goda tiderna kommer kommer du att återhämta dig. Faktum är att en dålig sekvens av returer under den första delen av din karriär kan vara extremt fördelaktig.

Läs :Hur kan det hjälpa att ombalansera din portfölj med jämna mellanrum?

Detta är en mycket större utmaning eftersom du måste dra dig ur korpusen. En dålig sekvens av avkastning klubbad med uttag kan vara en katastrof för din portfölj.

Det kan inte finnas en enstaka lösning heller. Det beror på din ackumulerade korpus, inkomstkrav, din riskaptit och risktagningsförmåga.

Här är några saker du kan göra.

Du kan inte välja vilken sekvens av returer du kommer att uppleva. Till viss del beror det också på din tur. När allt kommer omkring kan du inte alltid välja när du går i pension. Beroende på din portföljstorlek, marknadsutsikter och inkomstkrav kan du bara placera din portfölj för att minska effekten.

Hur man beräknar finansiell risk

Om fördelarna med ekonomisk planering

Så kontrollerar du ditt ekonomiska bagage för det nya året

Hur Senior Safe Act skyddar din ekonomi

Hur du ökar dina ekonomiska kunskaper

Planera ditt barns ekonomiska framtid

Hur man väljer rätt finansiell rådgivare

Hur man väljer en finansiell planerare