Många av oss investerar i aggressiva hybridfonder (balanserade fonder) för att få bra avkastning med lägre volatilitet. Vi tror att aktiedelen kommer att ge uppsidan och skulddelen kommer att dämpa nedsidan. På lång sikt kan detta resultera i bättre absolut avkastning än ens en ren aktiefond (eller åtminstone bättre riskjusterad avkastning).

Har din hybridfond levererat detta värde till din portfölj?

I det här inlägget väljer jag två populära hybridfonder (HDFC Hybrid Equity och ICICI Equity &Debt) och jämför resultatet mot Nifty 50-index och en enkel kombination av en Nifty-indexfond och en likvid fond (N+L). Jämförelsen mot N+L är viktig eftersom denna portfölj är lätt att replikera för alla investerare och till en mycket lägre kostnad (kostnadskvot). Kostnadskvoten för en billig Nifty-indexfond och en likvid fond kommer att variera mellan 5 till 20 bps. Aktivt hanterad hybrid kostar cirka 1 %.

Om hybridfonderna kämpar för att slå denna enkla kombination, är värdet de tillför inte värt kostnaden.

Låt oss ta reda på det.

Jag har investerat i dessa fonder någon gång och är fortfarande investerad i en av dessa fonder men har minskat positionen en hel del. Jag har också rekommenderat dessa medel till mina kunder under de senaste 5 åren.

Jag kunde ha övervägt andra hybridfonder också eller hela kategorin balanserade (aggressiva hybrider) fonder, men mina skriptfärdigheter är lite utmanade. Därför plockade jag upp de två fonder jag var intresserad av. Du kan göra en liknande övning för den fond du äger.

ICICI Equity &Debt Fund startade i november 1999. HDFC Liquid Fund lanserades i november 2000. HDFC Hybrid Equity Fund lanserades i april 2005. Därför är april 2005 startpunkten för denna övning. Detta ger oss bra 15 år på oss att bedöma prestanda.

Eftersom en balanserad fond är en blandning av eget kapital och skuld , är det användbart att jämföra prestanda för alla balanserade fonder med en kombination av en aktieindexfond och en enkel skuldprodukt (t.ex. fast inlåning eller en likvid fond). Jag anser att en blandning av Nifty+ HDFC Liquid Fund i förhållandet 65:35 ombalanseras årligen. Jag använder förhållandet 65:35 eftersom de balanserade fonderna måste äga minst 65 % inhemskt kapital till kvalitet för aktiebeskattning (även om de flesta aggressiva hybridfonder vanligtvis äger mer än 65 % av aktier).

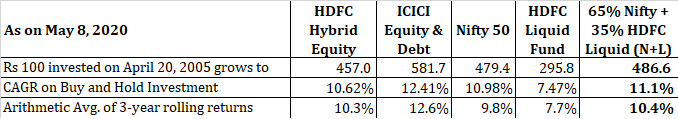

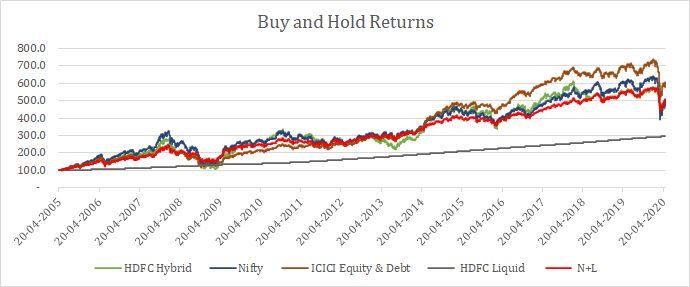

Jag kopierar köp och håll och 3-åriga rullande avkastningsdata för fonder, Nifty 50 och N+L-kombinationen.

ICICI Equity &Debt har presterat bäst. En enkel kombination av Nifty+Liquid-fond (N+L, 11,1% CAGR) har slagit en populär hybridfond (HDFC Hybrid Fund, 10,62% p.a.) under 15 år om du bara köpt och hållit andelarna. Inte bara det, N+L har slagit både Nifty 50 (10,98 % p.a.) och HDFC Liquid Fund (7,47 % p.a.), dess underliggande beståndsdelar.

Läs:CAGR vs IRR

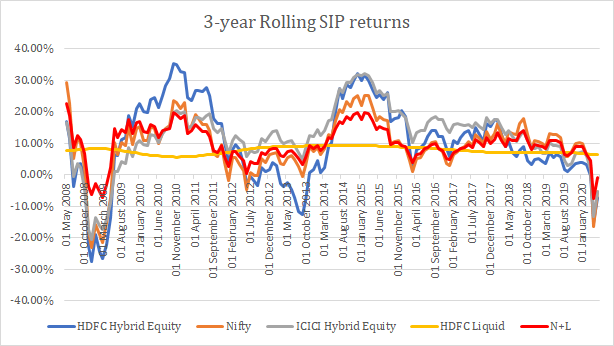

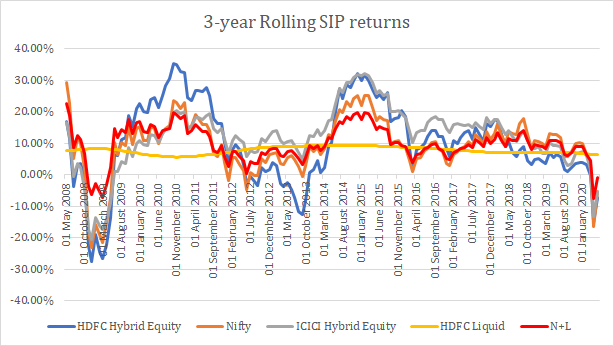

Du kanske hävdar att vi inte bara kan titta på 15-årsavkastningen punkt till punkt och göra vår bedömning. Och det stämmer också. Du skulle inte bara investera i april 2005 och behålla fonden för alltid. Du kommer kanske att göra flera investeringar vid olika tidpunkter. Du kan investera sätt genom SIPs. Därför tittar vi på 3-års rullande avkastning för alla fonder, Nifty prisindex och N+L-kombinationen.

Den första datapunkten i diagrammet för rullande avkastning är den årliga avkastningen mellan 20 april 2005 och 19 april 2008. Den andra punkten är den årliga avkastningen mellan 21 april 2005 och 20 april 2008. Och så vidare. Den rullande avkastningen målar upp en mer korrekt resultatbild för investeraren jämfört med punkt-till-punkt avkastning. För mer om rullande avkastning, se den här artikeln om Investopedia.

Precis som med volatila investeringar och aktiv förvaltning vinner ingenting hela tiden. Både HDFC Hybrid och ICICI Equity &Debt hade sina dagar, även om ICICI Equity &Debt ser ut att prestera bättre. För att räkna ut vinnaren gör vi ett genomsnitt av den rullande avkastningen. ICICI Equity &Debt har gett bäst avkastning (12,41 % p.a.), följt av N+L (10,4 % p.a.), HDFC Hybrid Equity (10,3 % p.a.) och Nifty (10,98 % p.a.). En enkel N+L-kombination har återigen gett en bra kamp till HDFC Hybrid Equity.

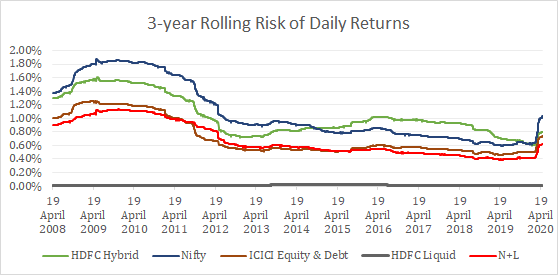

Avkastningar är viktiga men hur är det med volatilitet? För mycket volatilitet kan påverka bedömningen och äventyra investeringsdisciplinen. Du kanske inte kan hålla kursen med en mycket flyktig produkt och detta är mer tillämpligt på en aktivt hanterad produkt. Helst skulle du vilja ha en produkt med högre avkastning och lägre volatilitet.

Ovanstående graf (tillsammans med rullande avkastningsgraf) visar att en enkel kombination av Nifty+ Liquid-fond har gjort anmärkningsvärt bra både när det gäller avkastning och kontrollerande risk. Jämfört med HDFC Hybrid Equity Fund har den gett högre avkastning vid lägre volatilitet. ICICI Equity &Debt går återigen väldigt bra. Observera att min kunskap om statistik är begränsad. Jag hoppas att min slutsats är korrekt.

Därefter kan du investera genom SIP. Här är data för olika fonder, Nifty och Nifty+Liquid kombination. Jag har beräknat rullande avkastning för 3-åriga SIPs (det är en overkill). Enkla rullande returer ger en mycket rättvis uppfattning. Jag har övervägt SIP på 1 st endast varje månad (därav inte hela bilden). Så som SIP:er fungerar kan en mer volatil produkt ge bättre avkastning på grund av ett genomsnitt av rupiers kostnad. Till exempel, för samma datauppsättning hade HDFC Hybrid Equity Fund (10,3 %) bättre genomsnittlig rullande SIP-avkastning än kombinationen N+L (9,82 %). Det är ett sätt hur medelvärde för rupier-kostnad kan hjälpa till med volatila investeringar. ICICI Equity &Debt är den klara vinnaren med 12,05% p.a. Nifty ger dig 9,24 % p.a.

Läs :Kreditrisken i hybridfonder

För mig finns det två viktiga observationer här.

För det första , Nifty har gett 10,98% p.a. (CAGR) under perioden. HDFC Liquid Fund har levererat 7,47 % p.a. under perioden. Däremot har en årligen ombalanserad mix av Nifty och likvid fond (65 % Nifty + 35 % likvid) levererat 11,09 % under perioden, högre än både Nifty och likvida fonders avkastning. Det är kraften i portföljombalansering för dig. Och inte bara det, den högre avkastningen har kommit till lägre volatilitet. Kombinationen (10,4 %) slår Nifty (9,8 %) också på rullande avkastning.

För det andra , kan du skapa din egen erfarenhet av hybridfond genom att äga en Nifty indexfond och en likvid fond (eller en bra skuldfond) till en mycket lägre kostnad. För det andra, eftersom aktiedelen är passivt förvaltad, behöver du inte oroa dig för den förvirring som följer med aktivt förvaltade fonder. Med tanke på vad vi har sett ovan kan denna kombination vara svår att slå för en balanserad fond (aggressiv hybridfond). Jag medger att jag inte har tillräckligt med data för att bevisa det.

För att inte glömma de två hybridfonderna har ICICI Equity &Debt presterat bättre än HDFC Hybrid Equity Fund. ICICI-fonden har levererat högre avkastning än HDFC-fonden vid en lägre volatilitet.

Kom ihåg att ICICI-fonden inte har varit den bättre fonden genomgående. HDFC-fonden hade sina dagar också men ICICI-fonden har levererat bättre resultat totalt sett. Samtidigt, beroende på tidpunkten för din investering och exit, är det möjligt att HDFC-fonden skulle ha gett dig en mycket bättre avkastningsupplevelse.

För den aktuella perioden är ICICI Equity &Debt en klar vinnare.

Tror jag att ICICI Equity &Debt kommer att komma ut i framtiden också?

Jag vet inte. Singla slant. Det är problemet med aktiv förvaltning.

Men ja, om jag var tvungen att köpa en fond mellan HDFC Hybrid Equity och ICICI Equity &Debt för en ny investering, kommer jag att vara mer bekväm med ICICI-fonden.

Förresten, HDFC Hybrid equity har inte varit en dålig prestation (även om det här inlägget ger intrycket). Om inte annat så har den slagit Nifty på rullande avkastning under 15 år. Men vi måste se om denna prestanda är värd kostnaden.

Jag har övervägt Nifty Price Index istället för Nifty Total Returns Index (Nifty TRI). Nifty TRI anser att utdelningen återinvesteras och ger därför högre avkastning än prisindex. Enligt min åsikt är det lämpligt att använda prisindex eftersom det täcker utgifterna och tracking error för en indexfond.

Jag kunde ha lagt till andra index som Nifty Next 50 eller midcap-index eller tillgångar som guld eller internationella aktiefonder och sett andra resultat. Kom ihåg att aktieportföljen för hybridfonder vanligtvis liknar en multicapfond. Jag kunde också ha lagt till konsistenspoäng, riskkvoter etc. Det är dock för senare.

Jag har använt en likvid fond för skuldportföljen för kombinationen N+L. Under de senaste 15 åren har fonden HDFC Liquid gett 7,47 % p.a. PPF har varit över 8 % under stora delar av de senaste 15 åren. Om vi har ersatt den likvida fonden med säg PPF hade avkastningen varit ännu bättre för kombinationen. Jag förstår att PPF har investerings- och likviditetsbegränsningar. Vi kunde dock ha använt, låt oss säga, 15 % likvida medel och 20 % PPF för skuldkomponenten.

Jag har övervägt vanliga planer för fondsystem. Direkta planer trädde i kraft först i januari 2013. I denna övning skulle direkta planer ha förbättrat resultaten för balanserade fonder.

Fonder är inpackningsprodukter. Fondförvaltarens transaktioner medför ingen skattskyldighet i dina händer. Å andra sidan skulle en årlig ombalansering mellan Nifty och den likvida fonden ha genererat skatteskuld för kapitalvinster. Jag har inte beaktat effekten av sådan kapitalvinstskatt i denna övning. Aktiefonder har åtnjutit en förmånlig skattebehandling jämfört med räntefonder. Till exempel, sedan början av övningen fram till slutet av FY2018, var de långsiktiga kapitalvinsterna från försäljningen av aktiefonder befriade från skatt.

Jag har använt vissa approximationer i denna övning som jag tror inte påverkar slutsatsen. Med bättre kalkylblad och skriptkunskaper kunde jag ha klarat mig utan dessa justeringar.

Har din balanserade fond levererat värde?

Definition av bokfört värde för eget kapital

Vad är en balanserad fond? Definition och exempel

Enterprise Value vs. Equity Value/Market Cap:Vad är skillnaden?

Är dina fondinvesteringar på Unovest?

Quantum Long Term Equity Value Fund – Lär känna din fond

Parag Parikh Long Term Equity Fund – Lär känna din fond

DSP Value Fund – Är detta verkligen nytt?

Kan vi använda en aggressiv hybridfond som en enfondsportfölj?