Har du någonsin sett ett lejon äta gräs? Nej, eller hur?

Inget lejon äter gräs.

På samma sätt finns det inga aktiefonder som INTE är volatila (riskiga). Alla aktieinvesteringar är volatila. Det är karaktären på aktieinvesteringar.

Precis som ett lejon inte kan sluta vara en köttätare, kommer inte aktieinvesteringarna att sluta vara volatila.

Du kan tämja ett lejon men kan fortfarande inte få det att äta gräs. På samma sätt kan du genom olika strategier minska förlusterna i portföljen (åtminstone i back-tests) men kan inte eliminera risken för förlust i aktieprodukter.

Jag brukar stöta på frågor om en säker eller mindre riskabel aktiefond. Tro mig, det finns ingen.

Du kan säga att småbolagsfonderna är volatila (riskiga). Mer volatil än stora fonder. Så om du letar efter ett mindre riskabelt (mindre volatilt) aktiekapital måste du hålla fast vid large cap eller multicap-fonder. Men även storbolagsfonderna är volatila. Och du kan förlora mycket pengar om marknaderna korrigerar kraftigt.

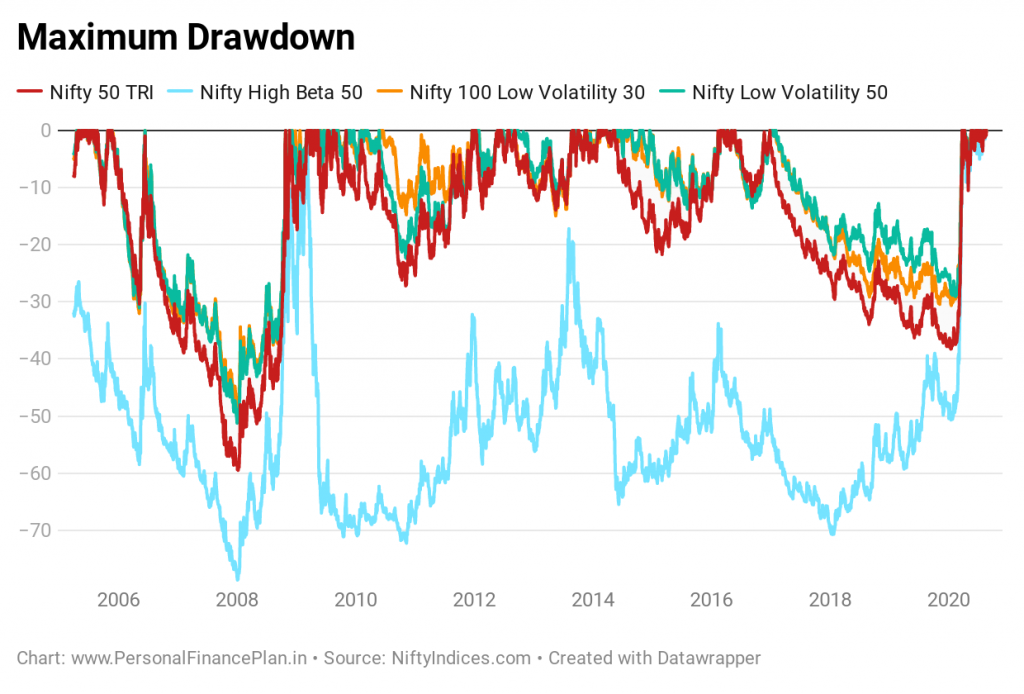

Faktum är att det finns lågvolatilitetsindex som tar upp de minst volatila aktierna (Nifty 100 Low Volatility 30-index och Nifty Low Volatility 50). Du kan förvänta dig att dessa index kommer att vara mindre volatila. Ja, lågvolatilitetsindex är mindre volatila, men det är relativt. Nifty tappade 38 % i mars 2020. Lågvolatilitetsindexen tappade 30 %.

Ja, det finns hybridfonder, tillgångsallokeringsfonder och balanserade förmånsfonder (dynamiska tillgångsallokeringsfonder). Och sådana fonder marknadsförs som ett mindre riskabelt alternativ till aktiefonder. Marknadsförs vanligtvis som "Bättre avkastning än FD men mindre riskabel än aktiefonder".

Jag måste säga att många sådana fonder har gått bra.

Vi diskuterade ett par populära hybridfonder och en populär balanserad fördelsfond och resultaten var positiva.

Men dessa fonder minskar inte volatiliteten genom att välja en annan typ av aktier. Sådana fonder investerar helt enkelt mindre i aktier.

Låt oss säga att aktier med stora bolag faller med 30 % på en vecka. En fond investerar endast 60 % i aktier med stora bolag och behåller resterande del i statsskuldväxlar. Uppenbarligen, eftersom fonden bara hade 60 % i aktier, kommer den bara att falla med 18 %.

ELLER

Dessa fonder tar in olika typer av tillgångar med lägre korrelation (diversifiering ). Så när indiska aktier inte går bra kan internationella aktier gå bra. Eller så kanske guld går bra. Eller så kommer de andra tillgångarna inte att falla lika mycket som indiska aktier.

Räkna med detta i tillgångsallokeringsfonder och hybridfonder.

Vi diskuterade detta tillvägagångssätt i det här inlägget om hur man minskar portföljförluster. Men även med diversifiering kan du bara minska mängden fall. Neddragningarna kommer fortfarande att ske.

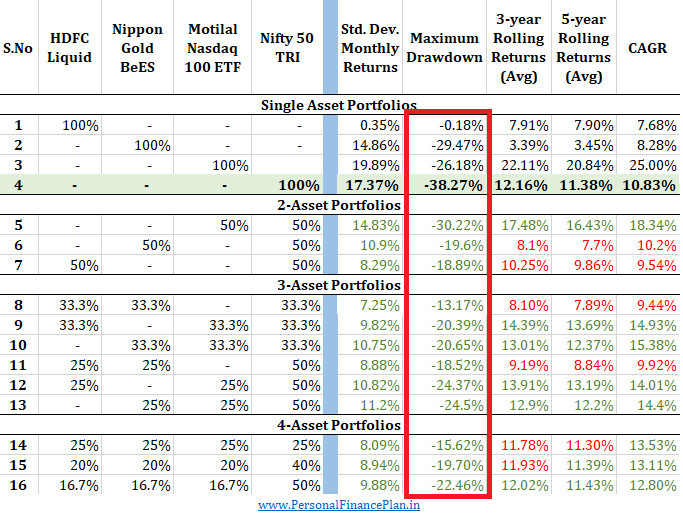

Jag återger resultatet för en portfölj med en blandning av Nifty, Nasdaq 100, Gold ETF och en likvid fond. Låga korrelationer. Låga neddragningar jämfört med Nifty 50 men betydande neddragningar, ändå. Data beaktades från 30 mars 2011 till 31 december 2020.

ELLER

Ta ett aktivt samtal om tillgångsallokeringen . Aktiva samtal drivs vanligtvis genom egna modeller. Avsikten är att öka exponering mot aktier när marknaderna förväntas gå bra OCH minska exponering mot aktier när marknaderna inte förväntas gå bra.

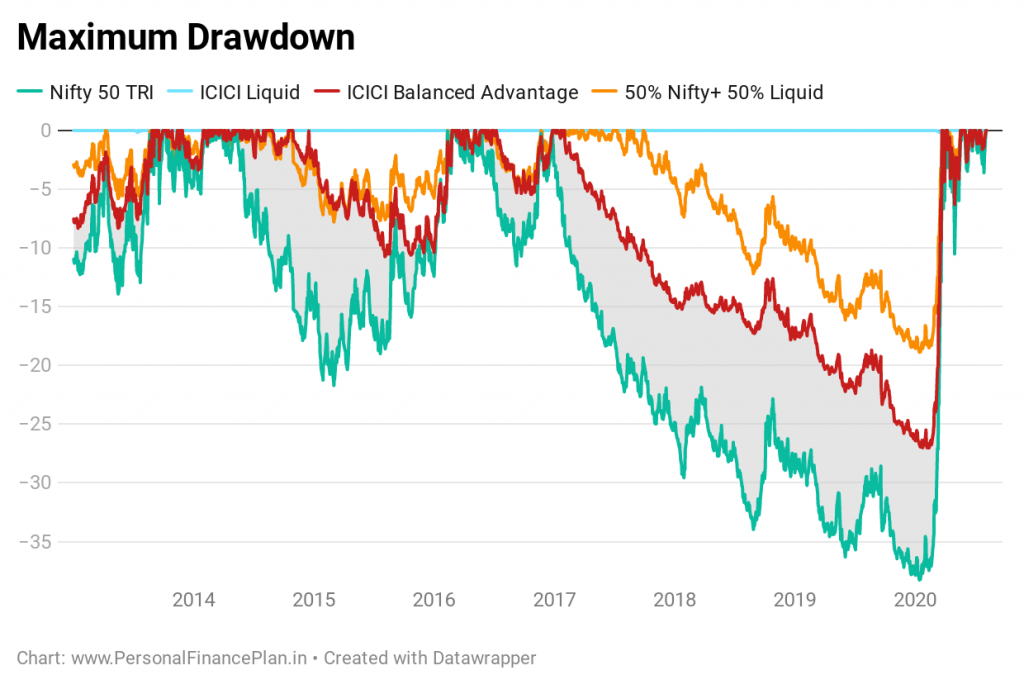

Återigen, sådana fonder eliminerar inte risken för förlust. ICICI Prudential Balanced Advantage Fund förlorade över 25 % i mars 2020. Medan den icke-aktierelaterade delen påverkades mindre, måste aktiedelen ha gått lika dåligt.

I stort sett finns det tre tillvägagångssätt.

Endast tillvägagångssätt (1) eliminerar volatiliteten helt. Du kommer aldrig att se värdet på din portfölj gå ner med ens en liten summa.

Tillvägagångssätt (2) och (3) kan ge dig obehag under dåliga marknadsfaser. Därför, även om diversifiering och aktiva investeringsstrategier kan minska volatiliteten i viss utsträckning, kan dessa inte eliminera volatiliteten.

När jag strukturerar portföljer för mina investerare är valet av fonder nästan detsamma för alla typer av investerare.

Därför föreslås både aggressiva och konservativa investerare samma fonder. Säg, samma aktiefonder E1 och E2. Och samma skuldfonder D1 och D2 .

Skillnaden ligger i tillgångsallokeringen. Och tillgångsallokeringen beror på deras riskaptit.

För en aggressiv investerare , kommer aktieallokeringen (E1 + E2) att vara säg 60 % av portföljen. D1 + D2 blir 40 %.

För en konservativ (eller en riskvillig) investerare , kommer aktieallokeringen (E1+ E2) att vara säg 30 % av portföljen. D1+ D2 blir 70 %.

Fokusera därför mer på aspekter som tillgångsallokering som du kan kontrollera. Tillgångsallokeringen måste vara i linje med din riskaptit.

Jag inte hägringen av säkra aktiefonder. Sådana aktiefonder finns inte.

6 indexfonder som är billigare än Vanguard

6 Vanguard-fonder som är socialt ansvarsfulla

5 smutsbilliga indexfonder som investerar i utdelningsaktier

Vilka direktplanerade aktiefonder föredrar investerare?

Åtta fondprodukter som jag önskar fanns! Lyssnar du på AMC?

Lista över aktiefonder som föll mest och minst denna marknadskrasch

Lista över sämsta aktiefonder (januari 2013 till mars 2021)

De flesta internationella aktiefonder lyckas inte slå S&P 500 TR (INR)