I den här artikeln får du en kort förståelse för vad Uniswap är , dess revolutionerande lösning på ett stort marknadsproblem och varför så många människor är entusiastiska över det.

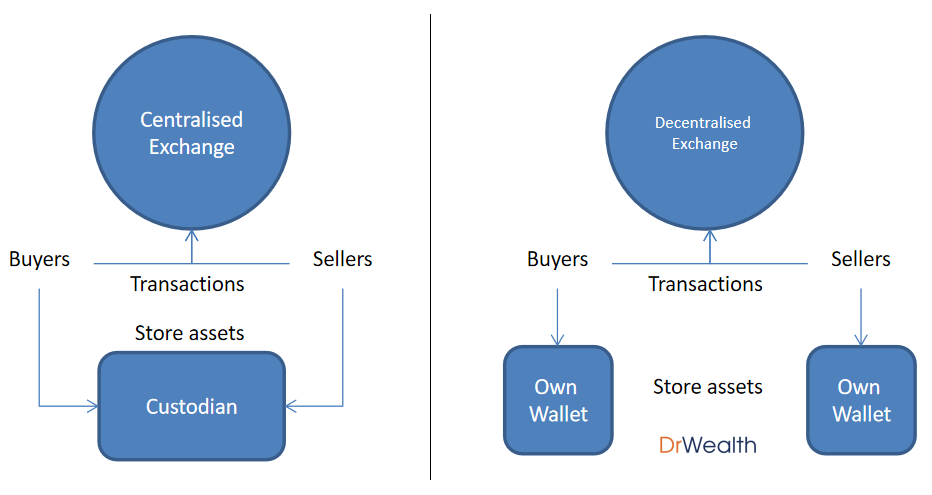

Centraliserade börser som Coinbase och Kraken har varit de viktigaste knutpunkterna för handel med kryptovalutor. Dessa plattformar administreras av en enda myndighet (börsoperatören), kräver att användare placerar pengar under deras förvar och tillåter handel med ett typiskt orderboksystem.

Börserna fungerar som förvaringsinstitut och håller användarnas tillgångar för deras räkning. Fördelarna inkluderar effektiv avvecklingstid och handelsvolym. Men centraliserade börser använder orderboksmodellen där priset på en tillgång noterad på börsen bestäms av var det högsta priset någon är villig att betala och det lägsta priset någon är villig att sälja matchas.

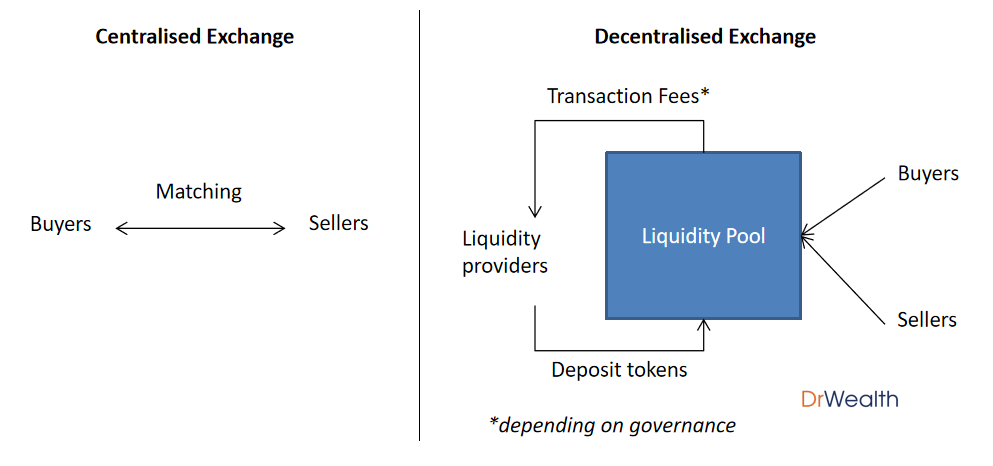

Nyckelfrågan i orderbokmodellen är likviditet.

Föreställ dig att du öppnar en ny marknad som säljer livsmedel. Nya livsmedelsförsäljare skulle bara lockas att öppna sina butiker på din marknad om det finns ett stort antal kunder som de kan sälja till. Å andra sidan skulle kunderna bara besöka den nya marknaden om det finns ett attraktivt antal säljare att köpa från.

Likaså är det svårt att uppnå och underhålla att locka ett större antal både köpare och säljare till plattformen för att handla till bra priser. Det är ett kyckling- och äggproblem – för att köpare ska komma måste säljarna redan finnas där och vice versa.

Decentraliserade utbyten som Uniswap försöker lösa detta problem.

Vi utforskar hur.

Uniswap är en decentraliserad börs med öppen källkod.

Decentraliserade utbyten (DEX) underlättar peer-to-peer-handel genom att förlita sig påautomatiserade smarta kontrakt att utföra affärer utan mellanhand .

Det betyder att det inte finns några mellanhänder eller vårdnadshavare. När du använder DEX har du fullt ansvar och kontroll över dina tillgångar.

Tänk på smarta kontakter som ett plan på autopilot, det finns ingen anledning för en människa att hantera systemet, planet reagerar automatiskt och reagerar på ny information (t.ex. väderförändringar) enligt förutformade parametrar.

Decentraliserade utbyten fungerar något som en Whatsapp-gruppchatt:

Uniswap är byggt ovanpå Ethereum blockchain. Den är ERC-20-kompatibel, vilket innebär att den styrs av ERC-20-regler som alla tokens följer, för att kunna förstås och kännas igen av andra i ekosystemet. Detta gör att Uniswap kan acceptera och handla med alla andra ERC-20-tokens, verktyg och infrastruktur.

Tänk på det här som bilar, där du kan ha olika former, modeller och former, men de måste vara inom en viss storlek för att passa in i befintlig infrastruktur som till exempel parkeringar.

Enligt DeFi Pulse är Uniswap den 6 e största DeFi-plattformen med tillgångar på 5,48 miljarder USD låsta i sina system.

Uniswap föddes ur ett inlägg från Vitalik Buterin 2016 där han bad om en decentraliserad börs (DEX) som skulle använda en automatiserad marknadsgarant i kedjan (marknadsgaranter tillhandahåller ständigt köp- och säljoptioner för att hålla marknaden likvid) det skulle vara ett innovativt tillvägagångssätt för att lösa illikvida marknader.

Uniswap lanserades 2018. 2020 lanserades den nu populära Uniswap V2 tillsammans med UNI-token. Att hålla UNI-tokenet ger innehavaren rösträtt och samhället spelar en roll i att fastställa framtida ändringar av protokollet.

Protokollet är nu en kritisk infrastruktur för decentraliserad finans, vilket skapar en säker och blomstrande marknadsplats för handel med kryptovalutor. Uniswap V3 är ständigt innovativt och lanserades nyligen den 5 maj 2021 med community-drivna funktioner som:

Dessa uppdateringar kommer att behandlas i framtida artiklar. Idag kommer vi att fokusera på kärnfunktionerna i Uniswap.

Alla projekt som är ERC-20-kompatibla kan delta och skapa ett gränssnitt som tillåter handel. Det finns ingen noteringsprocess eller några noteringsavgifter. För att delta måste man skapa 2 olika kontrakt – bytes- och fabrikskontrakt.

I ett nötskal,

I sin kärna är AMM smarta kontrakt som gör att kryptovalutor kan handlas sömlöst med användning av likviditetspooler som har saldon på två unika tokens och kontrollerar insättningar och uttag från dem.

Likviditetspooler kan bidra med alla som kan tillhandahålla lika värden på de parade tokens.

I den traditionella orderbokmetoden matchas priset en köpare är villig att köpa till och priset en säljare är villig att sälja till för att transaktionen ska ske. I likviditetspoolsystemet behöver handlare inte vänta på en prismatchning. Istället sätter likviditetsleverantörer in tillgångar till pooler så att köpare och säljare kan handla mot dessa kollektiva pooler som alltid köper och säljer.

Det är som att sätta upp en växlare på en livlig gata där du och dina vänner slår ihop pengar för att stödja utbytet av SGD och RM. Istället för att försöka och hoppas hitta någon på gatan för att göra en valutaomvandling, kan folk som vill konvertera SGD till RM gå direkt till dig, där du redan har en pool av villiga köpare och säljare av SGD och RM som kan att betjäna personen när som helst!

Incitamentet att tillhandahålla likviditet kommer från handlarna, som får en fast avgift på 0,3 % för varje handel som sker. Uniswap får ingen sänkning av avgifterna om inte ett tilläggsprotokoll aktiveras, därför går alla avgifter som samlas in direkt till likviditetsleverantörerna.

Den inkasserade avgiften delas upp i proportion till mängden likviditet som tillhandahålls – förutsatt att person A bidrar med 1 miljon USD av en total pool på 10 miljoner USD, får person A en token som registrerar och representerar 10 % av de totala avgifterna som samlas in.

När likviditetsleverantören bestämmer sig för att lämna poolen byter de ut token och tar ut sin avgift för att tillhandahålla likviditet.

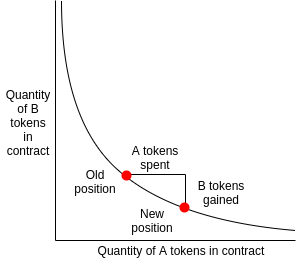

Som delas i min tidigare artikel är den hemliga formeln som styr AMM:er faktiskt en enkel formel som representerar utbud och efterfrågan:

X * Y =K

X är mängden token A, Y är mängden token B och K är ett konstant tal

När du tillför likviditet till poolen måste ett lika värde av tokens A och B läggas till. Till exempel vill James byta ut token A mot token B. James lägger till en stor mängd token A, vilket ökar X. Detta gör att Y minskar eftersom K behöver förbli konstant. Därför, när fler Token A läggs till, skulle mängden Token B James får minska i proportion.

På grund av det exponentiella sambandet beror hur mycket priserna rör sig på storleken på handeln i förhållande till poolens totala värde. Ju större handel, desto mer ogynnsam blir växelkursen. Det är dock garanterat att handeln alltid är framgångsrik.

Därför är större likviditetspooler extremt attraktiva eftersom de tillåter större affärer att ske utan att bytesförhållandet förändras för drastiskt!

När en ny likviditetspool skapas måste den första leverantören tillhandahålla den initiala likviditeten och får incitament att tillhandahålla lika värde för båda tokens enligt marknadsräntan. Om förhållandet skiljer sig väsentligt från marknaden kan en lönsam arbitrage möjlighet tas av andra.

När transaktioner sker i poolen. Förhållandet kan skifta bort från den nuvarande marknadsräntan, om leverantörer anser att priset är fel kan de lägga till likviditet och arbitrage det tillbaka till det önskade förhållandet.

Tillbaka till vårt exempel – din växlare skulle inte bara vara den enda butiken i stan, det finns säkert andra konkurrenter. Därför, om användare märker att en annan växlare har en betydligt bättre växelkurs än du, kan de helt enkelt köpa från din växlare och sälja till den andra parten för att tjäna en snabb slant. De kommer att göra det tills en marginal inte kan göras och priserna är liknande. Detta håller marknadsväxelkurserna lika på alla börser. Naturligtvis är detta inte så lätt att göra så irl, eftersom de skulle behöva ta hänsyn till kostnaden för avgifter och tid.

Fler och fler användare attraheras av Uniswap på grund av dess fördelar med:

Att vara en av de ledande och mest populära decentraliserade börserna med ett framåtblickande team. Vi kan förvänta oss mer värde från denna unika plattform

Ansvarsfriskrivning:

Detta är inte ekonomisk rådgivning. Alla åtgärder du vidtar är enbart ditt eget ansvar. Kryptovalutor är extremt volatila, investera bara med det du har råd att förlora.