För första gången sedan 2014 har IRS utfärdat en ny skattevägledning för kryptovaluta i form av en fullständig vanliga frågor om kryptovaluta och en officiell intäktsbeslut:2019-24 . Denna nya vägledning legitimerar många av de antaganden som tidigare gjordes av ledande kryptoskatteföretag och skatteexperter i branschen. Vägledningen ger också klarhet i några av gråzonerna inom kryptovalutans värld, inklusive skattebehandlingen av gafflar och luftdroppar, metoder för tillåten kostnadsbas och beslut kring kryptovalutaöverföringar.

Obs - vi ger en översikt över kryptovalutabeskattning och hur kryptovaluta beskattas i vårt blogginlägg:Den kompletta guiden till kryptovalutaskatter . Det kan vara bra att läsa detta innan du fortsätter.

De viktigaste förtydligandena och takeaways från de nya IRS-riktlinjerna diskuteras nedan.

Om en viss kryptovaluta som du har går igenom en hård gaffel som "uppstår när en kryptovaluta genomgår en protokolländring som resulterar i en permanent avledning från den gamla distribuerade huvudboken", den nya delade kryptovalutan som du får beskattas som inkomst. Din kostnadsbas i den nyinkomna kryptovalutan blir den inkomst du redovisade.

Till exempel - Om du ägde 2,5 Bitcoin i juli 2017 och fick 2,5 Bitcoin Cash som ett resultat av bitcoin cash hårdgaffeln, redovisar du detta mottagna 2,5 Bitcoin Cash som intäkt till det verkliga marknadsvärdet av bitcoin cashen vid den tidpunkt då det var mottagen. Om Bitcoin Cash handlades för $500 per styck den dagen, skulle du erkänna en inkomst på $1 250 ($500 * 2,5). Din kostnadsbas i denna Bitcoin Cash blir $1 250.

Om du inte får nya kryptovalutor efter en hård gaffel kommer du inte att ha någon skattepliktig inkomst. Källa:A21, A22, A23, A24

En mjuk gaffel för kryptovaluta "resulterar inte i skapandet av en ny kryptovaluta, vilket betyder att den inte resulterar i någon inkomst." Så om din kryptovaluta går igenom en protokolländring men skapar en ny kryptovaluta - känner du inte igen någon inkomst. Källa:A29

Om du får kryptovaluta från en airdrop ("en distribution av kryptovaluta till flera skattebetalares distribuerade huvudboksadresser") redovisar du inkomst på denna mottagna kryptovaluta den dag/tidpunkt den togs emot. Intäktsbeloppet som redovisas bör bestämmas med hjälp av det verkliga marknadsvärdet för kryptovalutan vid den tidpunkten.

Om du inte gjorde det får någon kryptovaluta när en airdrop-händelse inträffade, redovisar du inte inkomst som du inte fick fastigheten.

Före denna nya vägledning var det oklart hur skattebetalarna skulle tilldela kostnadsunderlag för sina kryptovalutatillgångar. IRS har officiellt klargjort detta ämne i den nya domen.

Specifik identifiering kan användas som en redovisningsmetod för handel med kryptotillgångar. Detta innebär att skattebetalare kan välja vilka enheter och massor av kryptovaluta de säljer vid en given tidpunkt så länge de specifikt kan identifiera dem och stödja kostnadsbasen för enheterna.

För att specifikt identifiera en enhet av kryptovaluta måste du inkludera följande information:

Om du inte kan specifikt identifiera dina kryptovalutor, ska du som standard använda först-in-först-ut-principen (FIFO). Källa:A36, A38

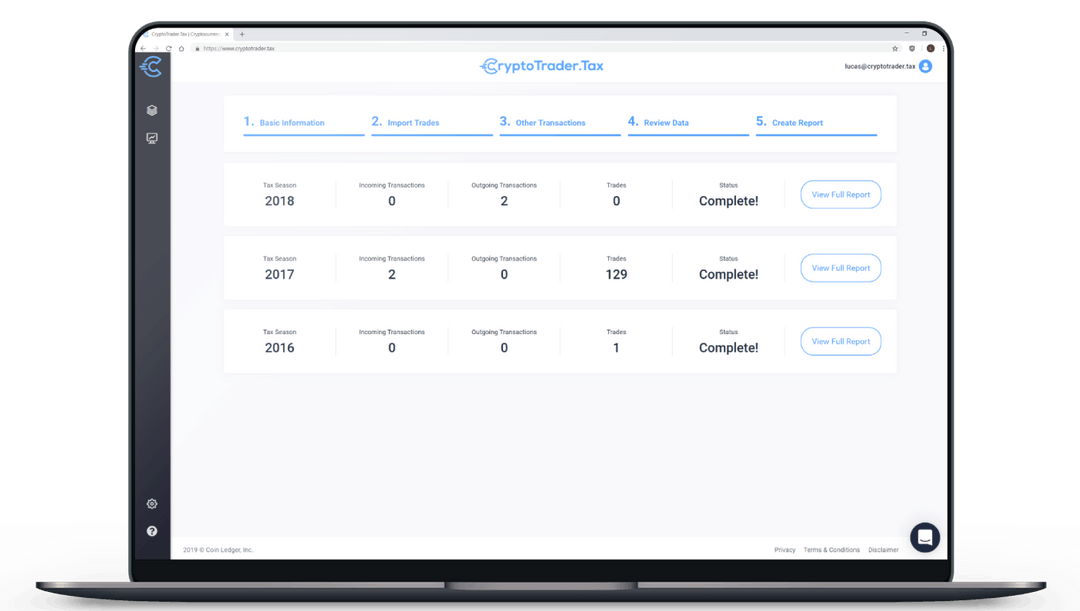

Du kan använda CryptoTrader.Tax och specifika identifieringskostnadsmetoder som LIFO för att beräkna dina kryptovinster och -förluster. Du har också möjlighet att som standard använda FIFO inom CryptoTrader.Tax-rapporteringsplattformen.

Skattebetalarna är skyldiga att föra register som är tillräckliga för att fastställa ställningstaganden i skattedeklarationer. Därför är det bästa praxis att föra register som dokumenterar kvitton, försäljningar, utbyten eller andra dispositioner av virtuell valuta och det verkliga marknadsvärdet för den virtuella valutan.

CryptoTrader.Tax hjälper sina användare genom att ge dem korrekt dokumentation av de ståndpunkter de tar på sin skattedeklaration med en fullständig revisionsrapport. Den här rapporten dokumenterar varje skattepliktig händelse som inträffat samt tillhörande transaktionsdetaljer. Du kan behålla det här revisionsspåret för dina register.

Även om detta redan har förtydligats tidigare, är det värt att upprepa, och den nya vägledningen upprepar att det är INTE att bara överföra kryptovaluta från en plattform eller från en plånbok till en annan en skattepliktig händelse.

"Om du överför virtuell valuta från en plånbok, adress eller konto som tillhör dig, till en annan plånbok, adress eller konto som också tillhör dig, är överföringen en icke skattepliktig händelse, även om du får en informationsretur från en börs eller plattform som ett resultat av överföringen.” Källa:A35

Så även om du får en 1099-K från din kryptovalutabörs detaljer om dina överföringar är dessa händelser inte skattepliktiga och bidrar inte till dina kapitalvinster eller förluster. Det här är goda nyheter för alla som fått meddelanden 6174-A , 6173, CP2000 , eller andra 1099-K.

Det är faktiskt problemet med kryptovalutaöverföringar och tillhörande 1099-K:s som gör att din skatteskuld verkar extremt uppblåst. Vi har kallat detta problemet med kryptovalutaskatt här på CryptoTrader.Tax, och du kan läsa mer om varför börser som Coinbase inte kan ge sina användare korrekt skatteinformation här .

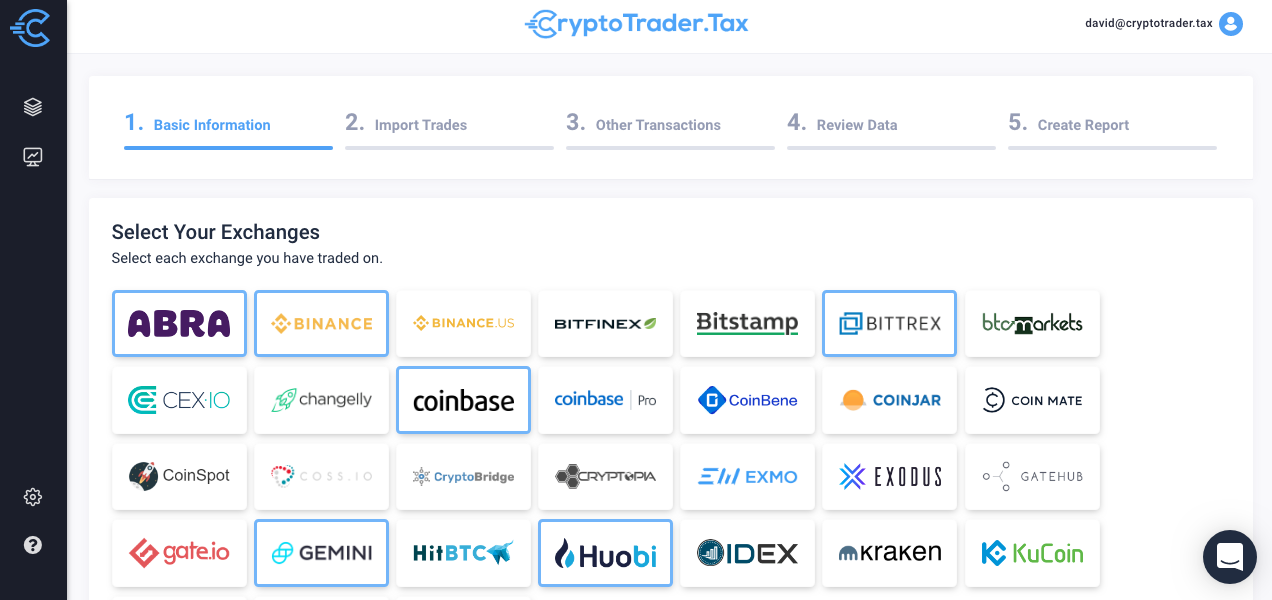

Kryptovaluta skatteprogram som CryptoTrader.Tax är byggd för att automatisera hela kryptoskatterapporteringsprocessen, och alla nya IRS-riktlinjer har redan byggts in i CryptoTrader.Tax-skatterapporteringsmotorn. Du kan skapa dina nödvändiga krypteringsskatteformulär genom att helt enkelt ansluta dina börser, importera dina affärer och generera dina rapporter med ett klick på en knapp.

Importera bara dessa rapporter till TurboTax , skicka dem till din revisor eller arkivera dem själv!

Det är fantastiskt att se IRS ge klarhet kring beskattning av kryptovaluta och därmed ytterligare legitimera den växande industrin. Tydlig vägledning från tillsynsorgan kommer utan tvekan att hjälpa till med ökad marknadsantagande. När reglerna är tydliga känner alla sig mer bekväma med att spela spelet.

Har du frågor eller kommentarer? Skicka bara ett meddelande till oss @CryptoTraderTax

Ansvarsfriskrivning – Det här inlägget är endast i informationssyfte och ska inte tolkas som skatte- eller investeringsråd. Tala med din egen skatteexpert , CPA eller skattejurist om hur du ska hantera beskattning av digitala valutor.

Den kompletta guiden till skatterevisioner för kryptovaluta

Kryptoskattesatser:fullständig uppdelning efter inkomstnivå 2021

IRS-uppdateringsvägledning om 1040 Cryptocurrency Question

Crypto Like-Kind Exchange, Airdrops och FBAR-rapportering - IRS klargör skattebehandling

Bästa kryptovalutabörsarna

De bästa skannarna för kryptovaluta

Är kryptovaluta en säker investering?

Hur utvärderar investerare kryptovaluta?