I år kommer det australiensiska skattekontoret att ägna större uppmärksamhet åt kryptovaluta än någonsin tidigare.

Det har beräknats att ATO kommer att skriva mer än 400 000 varningsbrev till australiska kryptovalutainvesterare som använder kryptovalutabörser som CoinSpot. ATO:s biträdande kommissionär till och med citerades , "Det finns inte en lek med kurragömma. Vi har den informationen och allt vi ber folk att göra är att följa reglerna."

Även om du följer reglerna kan det kännas stressande och överväldigande att navigera i skattekoden. Vi har satt ihop den här definitiva australiska kryptoskatteguiden för att göra hela processen enklare.

Dessutom satte vi oss ner med några australiska kryptoskatteexperter som delade några enkla tips för hur investerare kan spara pengar på sina skattedeklarationer. Du hittar deras insikter spridda i den här artikeln.

Ansvarsfriskrivning:Den här bloggen och citaten från skatteexperter som finns i är endast i allmänna informationssyfte. För råd om din specifika situation, kontakta en skatteexpert.

Ja. ATO betraktar kryptovaluta som en form av egendom som är föremål för både kapitalvinster och inkomstskatt.

Kapitalvinstskatt uppstår när du avyttrar av din kryptovaluta. Detta händer när du säljer den, byter den mot en annan kryptovaluta, ger den i present eller använder den för ett köp.

Din kapitalvinst är helt enkelt skillnaden mellan AUD-värdet för kryptovalutan vid den tidpunkt då du avyttrade den minus AUD-värdet för kryptovalutan vid den tidpunkt då den förvärvades. Du är skyldig att föra register över varje kapitalvinsthändelse i fem år efter händelsen.

Inkomstskatter gäller för kryptovalutor som du har tjänat - oavsett om det är genom ett jobb, gruvdrift, staking eller på annat sätt. Inkomstskatt tas ut på det verkliga marknadsvärdet på de mynt du tjänade när du tjänade dem.

Om du har köpt, sålt eller hållit kryptovaluta hos en australisk designerad tjänsteleverantör (DSP), har ATO sannolikt redan data om dina kryptotransaktioner.

Australiska börser och plånböcker följer Know Your Customer-lagarna. Detta innebär att ATO har tillgång till informationen du angav när du registrerade dig för dessa tjänster, kommer att kunna identifiera transaktioner som du har gjort och kan till och med skicka dig ett varningsbrev .

Det är viktigt att komma ihåg att din kryptovaluta kommer att beskattas olika beroende på om du anses vara en investerare eller en handlare. Medan investerare kommer att betala kapitalvinstskatt när de gör sig av med kryptovaluta, betalar handlare inkomstskatt.

Här är en uppdelning av skillnaderna mellan investerare och handlare enligt ATO:s riktlinjer.

Investerare: Investerare köper vanligtvis kryptovalutor på lång sikt och är främst intresserade av att bygga upp sin förmögenhet över tid. De flesta privata kryptoinvesterare skulle sannolikt falla i denna kategori.

Närare: Om du bryter eller handlar med kryptovaluta i vad ATO beskriver som ett "organiserat, affärsmässigt sätt ”, kan du betraktas som en näringsidkare. Här är några tecken på att du kan hamna i den här kategorin:

Naturligtvis kan gränserna mellan vad som utgör en "handlare" och en "investerare" ibland bli suddiga. Om du inte är säker på vilken kategori du faller under bör du rådfråga en skattespecialist.

PROGRAMMETS TIPS: "Ofta väljer skattebetalare som tillhör kategorin handlare att få ett australiskt företagsnummer. På så sätt kan de kräva avdrag relaterade till att driva sin verksamhet.” - Miriam Holme, FAB skatterevisorer

I vissa scenarier är det möjligt att vara både handlare och investerare. Till exempel skulle en affärsman som äger en kryptogruvverksamhet men också har personliga kryptoinvesteringar med största sannolikhet falla i denna kategori.

Om du är både investerare och handlare måste du rapportera alla dina transaktioner som investerare och alla dina transaktioner som handlare separat. Det betyder att det är viktigt att hålla isär dina handels- och investeringsplånböcker för att förhindra förvirring när det är dags att lämna in din skattedeklaration.

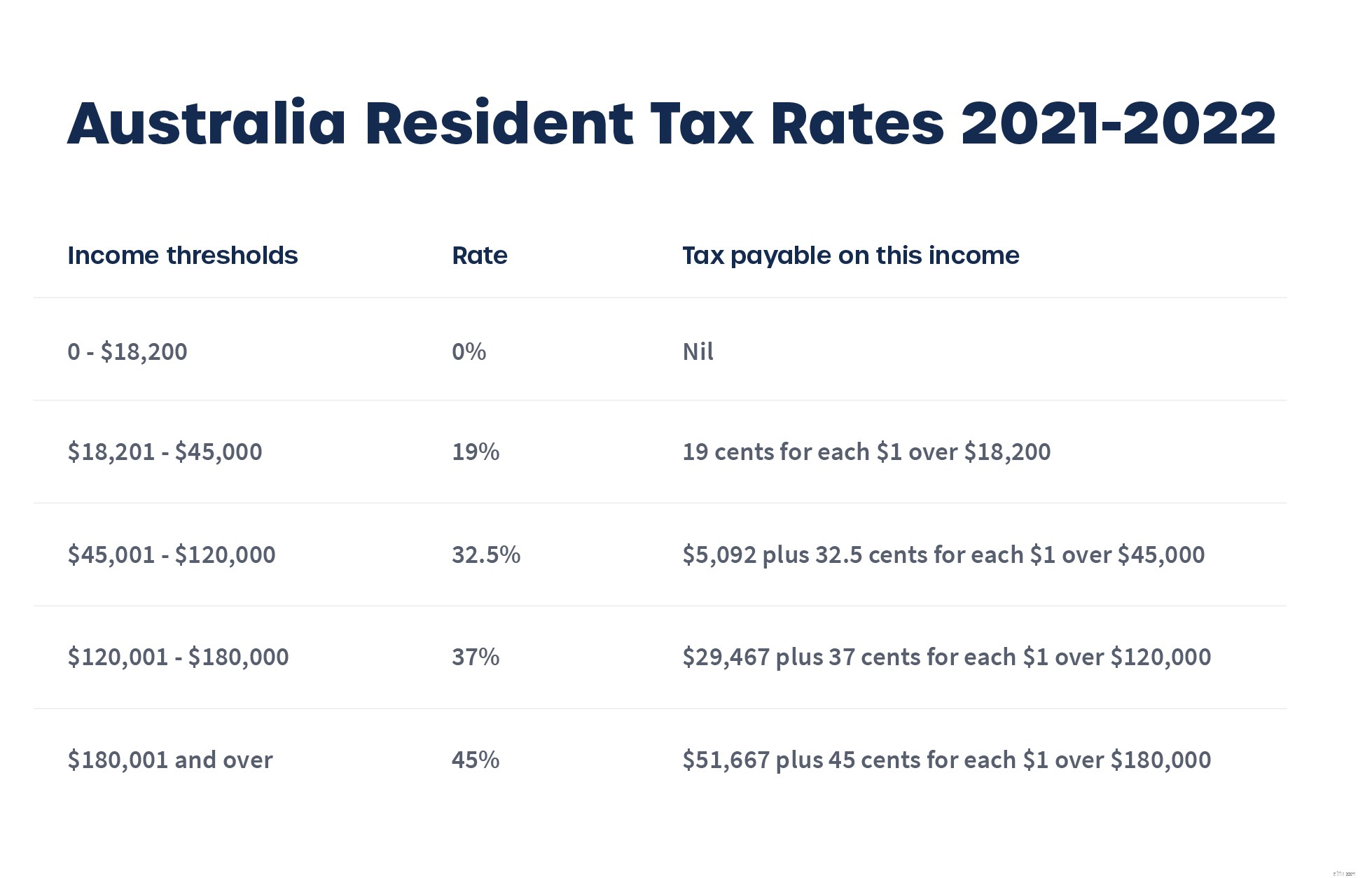

Skattebeloppet du betalar på din kryptovalutainkomst beror på dina inkomstnivåer för det aktuella skatteåret. Här är en uppdelning efter inkomstnivå.

Dessutom kan investerare som har hållit sin kryptovaluta i mer än 12 månader tillämpa en långsiktig reavinstrabatt på 50 %.

Om du har sålt kryptovaluta med förlust bör du rapportera dem på dina skatter, eftersom dessa förluster kan minska din nettoreavinst för året och din totala skatteskuld.

Det är viktigt att komma ihåg att kapitalförluster inte kan användas för att sänka inkomstskatten. En nettoförlust kan dock användas för att kvitta kapitalvinster under kommande beskattningsår. Du bör använda detta till din fördel.

Australier som använder CryptoTrader.Tax att identifiera skatteförlustmöjligheter inom sin kryptovalutaportfölj och spara tusentals dollar på sina skatter varje år.

Låt oss gå igenom några av de olika scenarierna där du utlöser en kapitalvinstskattehändelse från din kryptovalutaaktivitet.

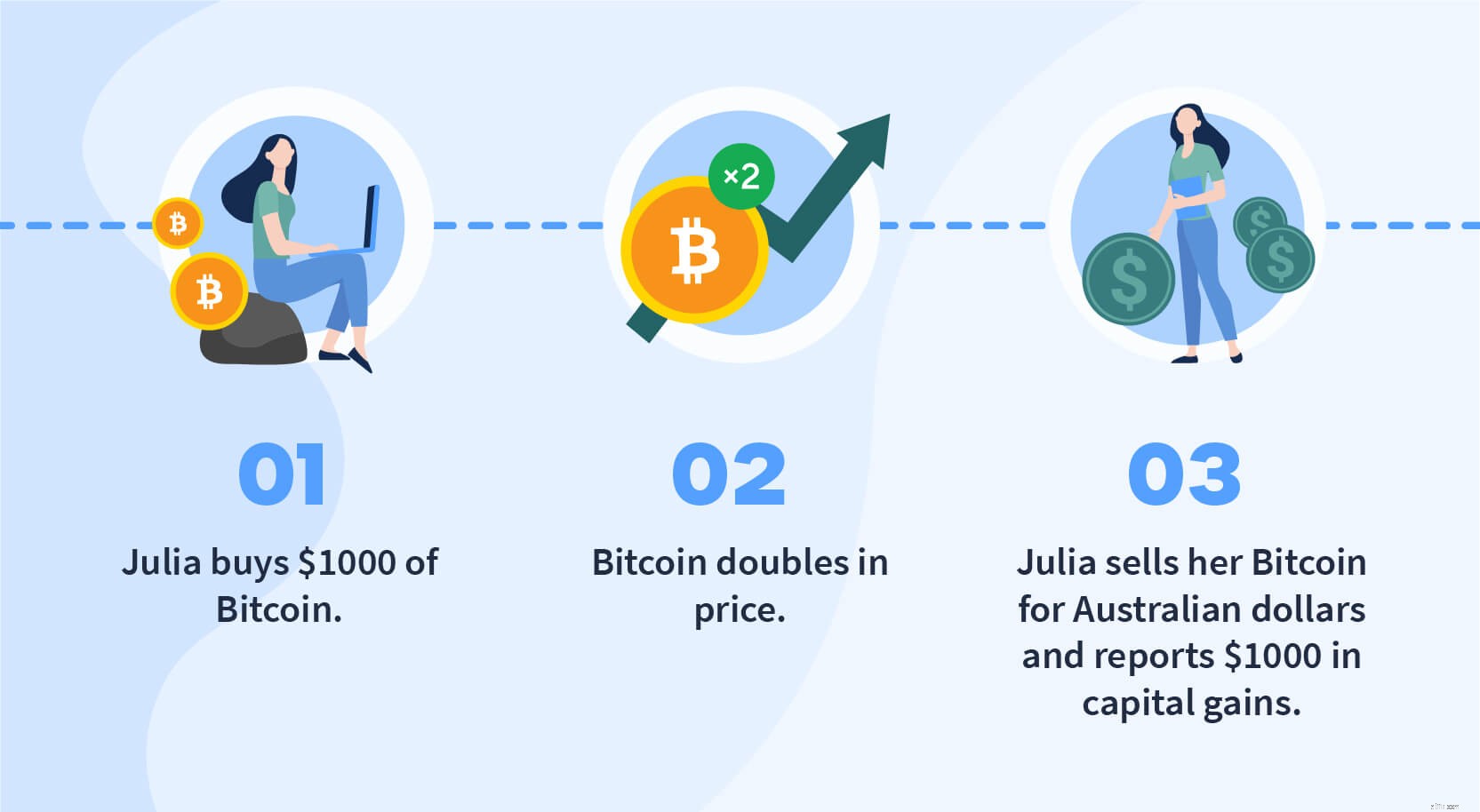

Om du handlar kryptovaluta mot australiensiska dollar eller någon annan fiatvaluta anses detta vara en avyttringshändelse. Du kommer att få kapitalvinster eller kapitalförluster baserat på hur priset på din tillgång har förändrats sedan du ursprungligen fick den.

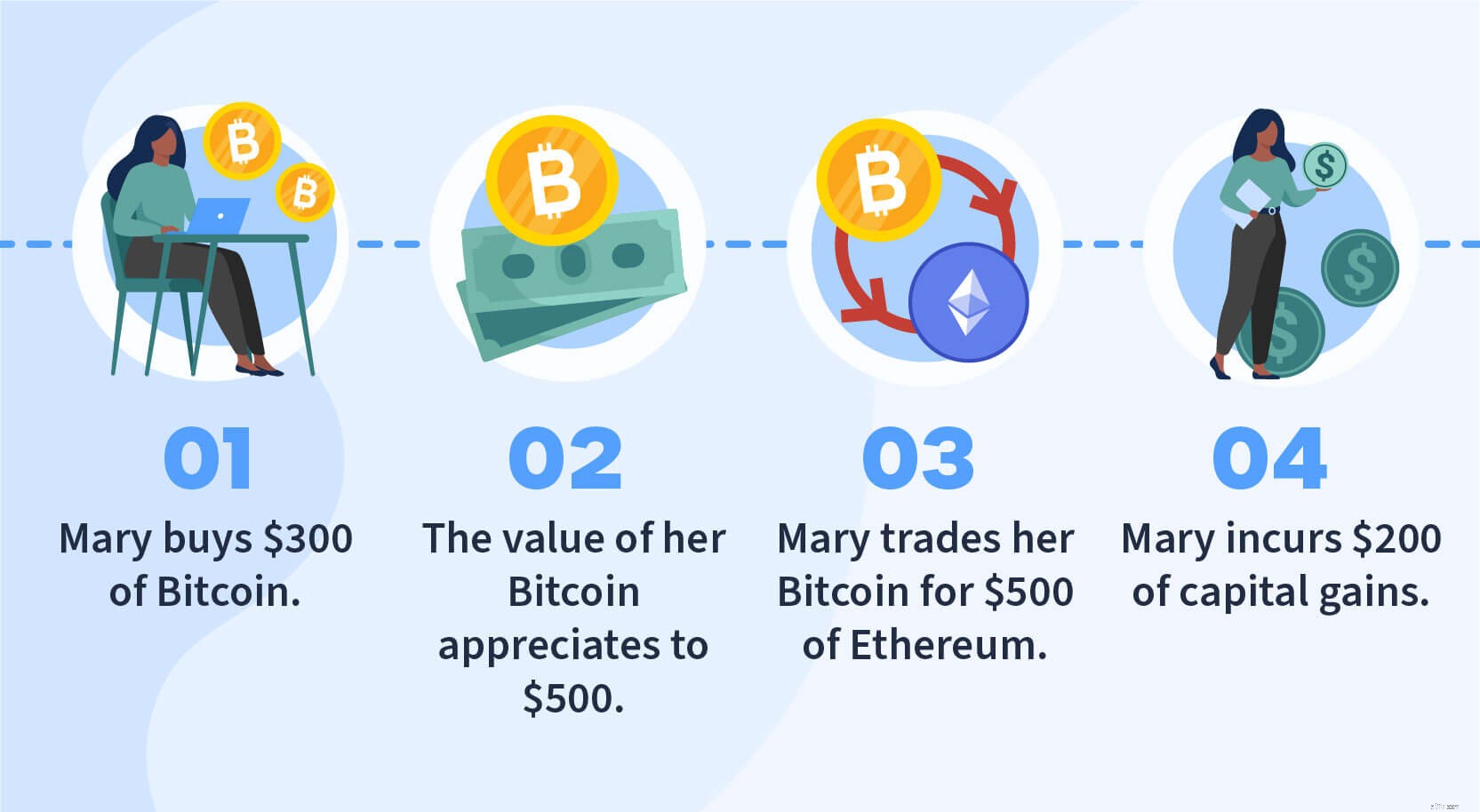

Krypto-till-krypto-affärer anses vara en avyttringshändelse. Du kommer att få kapitalvinster eller förluster baserat på hur priset på de tokens du handlar bort har förändrats sedan du ursprungligen fick dem.

Samma regler gäller för stablecoin-transaktioner. Trots det faktum att de designades för transaktioner och inte för investeringar, anses handel bort stablecoin fortfarande vara en avyttringshändelse som är föremål för kapitalvinstskatt (dock kommer din "kapitalvinst" troligen att vara nära noll).

PROGRAMMETS TIPS: "En stor missuppfattning som många skattebetalare har är att "du behöver inte betala skatt om du inte säljer din krypto för fiat". Om du byter ut din Bitcoin mot Ethereum måste du betala skatt i australiensiska dollar (även om du inte har dollarn för att betala skatten)." - Scott Lynch, Beanstalk Accounting

Om du handlade kryptovaluta för en NFT kommer du att dra på dig kapitalvinster eller förluster. Detta anses vara en avyttringshändelse för dina polletter och beskattas därefter.

Det är viktigt att komma ihåg att många NFT:er anses vara digitala konstverk, vilket betyder att det är troligt att de faller inom skattekategorin för samlarobjekt. Samlarföremål är föremål för sina egna unika regler och förordningar.

Liksom andra digitala tokens beskattas NFT:er vid förfogande. Samlingsbara NFT:er som förvärvas eller säljs för mindre än 500 USD anses dock vara undantagna från kapitalvinster och kapitalförluster.

Å andra sidan är samlarobjekt som köps och säljs för mer än 500 USD kapitalvinstskatt vid avyttring.

Dessutom kan kapitalförluster från samlarobjekt endast användas för att kvitta kapitalvinster från andra samlarobjekt. De kan inte användas för att kompensera för kapitalvinster på kryptovalutor som Bitcoin och Ethereum.

Gafflar kan beskattas olika i olika scenarier. Om kryptovalutan du tjänar efter gaffeln har samma rättigheter och relationer som kryptovalutan du hade före gaffeln, anses den vara en fortsättning på den ursprungliga tillgången och gör det inte utlösa en reavinstbeskattningshändelse.

Proffstips: Av denna anledning tror inte skatteexperter att migrationen från Ethereum till Ethereum 2.0 kommer att betraktas som en skattepliktig händelse.

Å andra sidan, om du får en ny kryptovaluta med nya rättigheter och relationer som ett resultat av gaffeln, kommer var och en av dessa tokens att förvärvas med en kostnadsbas på 0. Du kommer alltså inte att få skatt när gaffeln inträffar. Du kommer dock att behöva betala reavinstskatt när du gör dig av med dina nya polletter.

För mer information om hur gafflar/kedjedelning beskattas, kolla in ATO:s vägledning om denna fråga .

Skickade eller fick du en kryptovalutagåva någon gång i år? Låt oss dela upp hur gåvor beskattas för både avsändare och mottagare.

I Australien anses det som en skattepliktig händelse att ge kryptovaluta i present . Du får kapitalvinster baserat på det verkliga marknadsvärdet på dina tokens det datum du gav dem.

Å andra sidan är det inte att ta emot kryptovaluta som gåva anses vara en skattepliktig händelse. Du behöver bara betala skatt när du gör dig av med den kryptovaluta du fick. Det gör det viktigt att hålla reda på det verkliga marknadsvärdet för tokens när du ursprungligen fick dem så att du enkelt kan beräkna dina kapitalvinster eller förluster senare.

Om du bryter kryptovaluta som en hobby, anses dina tokens vara en ny tillgång med en kostnadsbas på $0. När du gör dig av med den drabbas du av en reavinstskattehändelse.

Liksom tokens intjänade för gruvdrift, anses tokens från kryptovalutalån som nya tillgångar med en genomsnittlig kostnadsbasis på 0 $. Du kommer att behöva betala realisationsvinst vid en avyttring.

Som diskuterats tidigare beskattas vanliga inkomster annorlunda än kapitalvinster. Här är några vanliga scenarier där investerare tjänar inkomster i form av kryptovaluta:

Om du får kryptovaluta som betalning för ditt arbete måste du betala inkomstskatt baserat på det verkliga marknadsvärdet på dina tokens det datum du fick dem.

Om du bryter kryptovalutor som företag, redovisar du inkomster lika med det verkliga marknadsvärdet i AUD för kryptovalutorna vid den tidpunkt då du tar emot dem.

Om du har sålt en NFT som du har präglat, kommer intäkterna från försäljningen att betraktas som ordinarie inkomst baserat på det verkliga marknadsvärdet av de tokens du fick vid tidpunkten för försäljningen. Alla polletter du får från sekundärförsäljning kommer också att betraktas som vanlig inkomst.

ATO har sagt att kryptovaluta från utlåning, insats eller andra former av intjänad ränta på din kryptovaluta är föremål för inkomstskatt baserat på värdet av tokens i AUD-termer vid den tidpunkt då du tar emot dem.

Poletter som tjänats in genom airdrop betraktas som vanlig inkomst baserat på det verkliga marknadsvärdet vid den tidpunkt då de togs emot och kommer att beskattas i enlighet med detta.

Många populära kryptoapplikationer erbjuder hänvisningsbonusar för nya användare. Dessa bonusar betraktas som vanliga inkomster baserat på det verkliga marknadsvärdet av tokens vid den tidpunkt då de togs emot och kommer att beskattas i enlighet med detta.

Är du osäker på hur du ska betala dina kryptoskatter? Här är vad du kan göra för att komma igång.

Här är informationen du behöver för att korrekt beräkna din skattedeklaration:

När du väl har den information du behöver har du tre olika alternativ för att debitera dina kryptoskatter.

Du kan testa CryptoTrader.Tax och importera all din transaktionshistorik för kryptovaluta helt gratis här . Ingen personlig information eller kreditkort krävs! Du behöver bara betala när du vill ladda ner dina formulär.

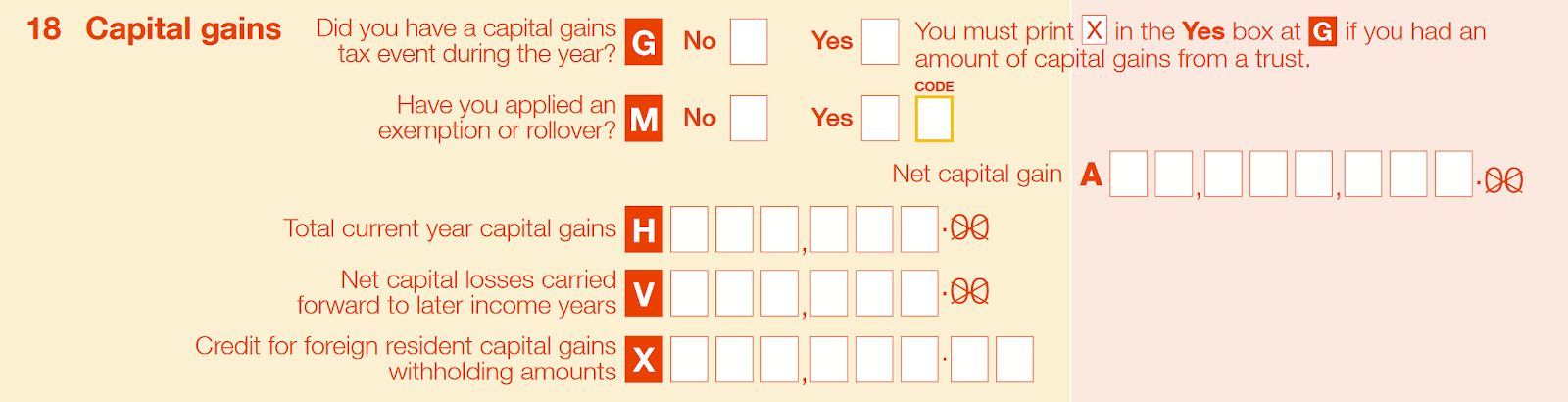

När du har beräknat din vinst/förlust från varje transaktion, addera alla dina vinster och förluster för att komma fram till din nettoreavinst eller -förlust för hela beskattningsåret. Rapportera denna nettoreavinst under avsnitt 18 i de australiska skatteformulären .

Inkomster från kryptovaluta ska rapporteras på fråga 2 i de australiska skatteformulären. Det är på det här formuläret som du rapporterar inkomster som inte var lön eller lön som omfattas av standardavdrag, såsom dricks och andra inkomster.

PROGRAMTIPS: Kom ihåg att det får allvarliga konsekvenser för inte betalar dina kryptoskatter. Maxstraffet för skattebedrägeri är 10 års fängelse.

Om du själv lämnar in dina skatter för räkenskapsåret 1 juli 2020 – 30 juni 2021 måste de lämnas in senast 31 oktober 2021 .

Australier som lämnar in sin skattedeklaration hos en revisor har lite mer tid på sig. Denna deadline varierar beroende på dina specifika omständigheter men kan vara så sent som 15 maj 2022 .

Att inte betala din skatt i tid kan bli dyrt. ATO kan tillämpa en "misslyckande att lämna in i tid" (FLT) straff. Ju längre tid det tar för dig att lämna in din skattedeklaration efter tidsfristen, desto högre blir skattepåföljden.

Här är en uppdelning av hur stort detta straff kan växa:

Om du har en omständighet som fick dig att lämna in din skatt efter tidsfristen kan du göra en begäran om att efterlämna påföljden . Enligt ATO behandlas skattebetalare med en historia av att följa skattelagstiftningen mildare.

Det är nödvändigt att rapportera och lämna in skatter på dina kryptoinkomster och kapitalvinster. Ändå finns det möjligheter för kryptoinvesterare att minska sin skattebörda.

Låt oss gå igenom några av de vanligaste kryptorelaterade avdragen som du kan kräva på din skattedeklaration.

Om du har redovisat en förlust på en kryptovalutaförsäljning kan du kräva detta som en kapitalförlust för att kompensera för eventuell realisationsvinst som du har för året. Om du får en nettoförlust för året kan du rulla över denna till nästa år för att kompensera för framtida realisationsvinster.

För mer information, kolla in vår fullständiga guide till avverkning av skatteförluster .

Proffstips: "En av de största missuppfattningarna som skattebetalare har om kryptoskatter är att de bara behöver rapportera skatter om de rapporterar vinster. Men att rapportera förluster kan faktiskt bidra till att minska det totala ansvaret." - Mark Gäst, Antony Syndicate

Om du är en investerare som har innehaft din kryptovaluta i mer än 12 månader kan du vara berättigad till en rabatt på upp till 50 % på din betalning av reavinstskatt.

Det är viktigt att komma ihåg att denna rabatt är tillgänglig för investerare, men inte tillgänglig för handlare.

Om du inte är säker på hur länge du har behållit din kryptovaluta kan du importera din transaktionshistorik till CryptoTrader.Tax för att enkelt se de exakta datumen du har köpt och sålt dina tokens.

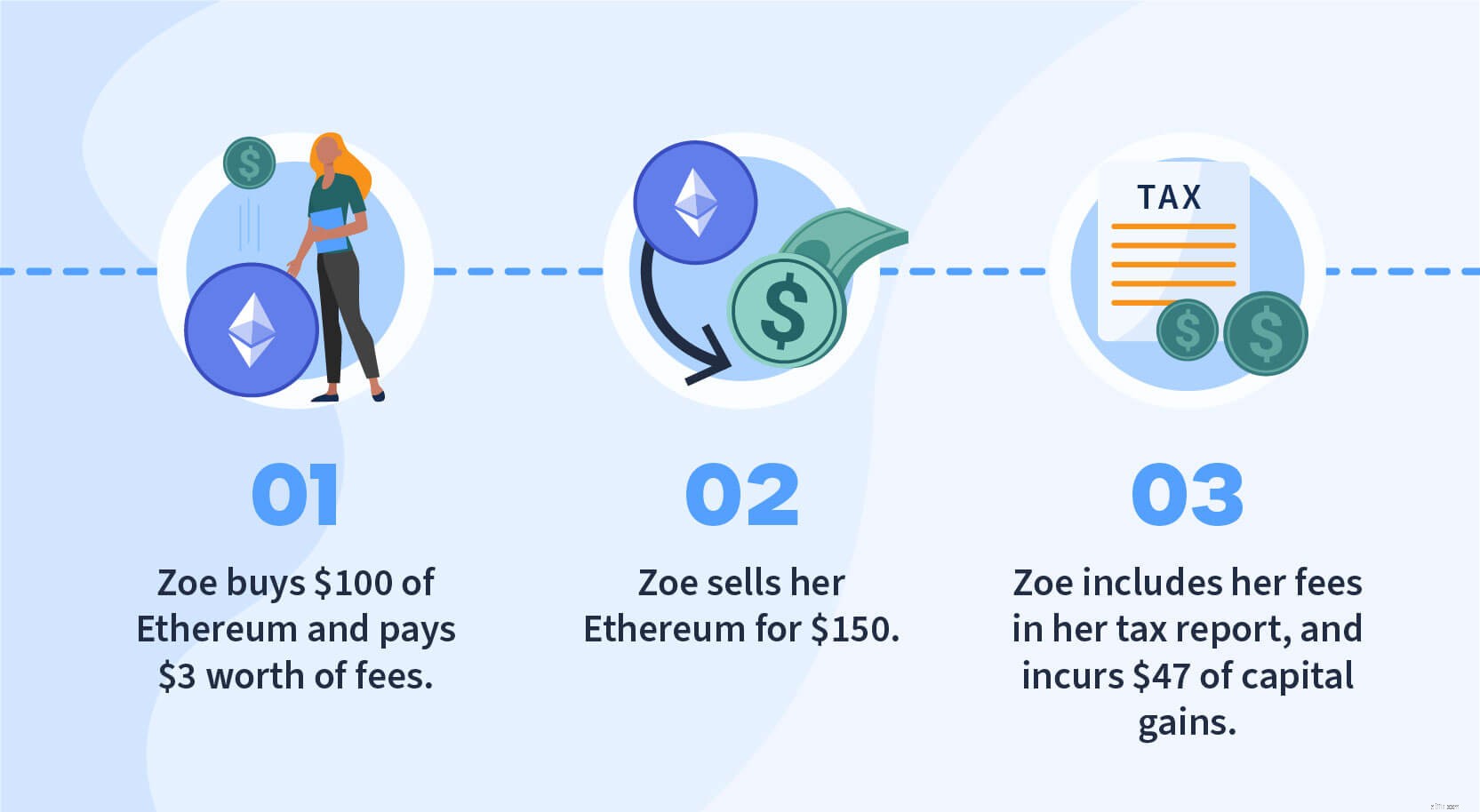

Gasavgifter och transaktionsavgifter på kryptovalutaaffärer kan läggas till din kostnadsbas. Detta kan bidra till att minska din skattebörda i händelse av att du betalar reavinstskatt.

Att donera kryptovaluta ärinte anses vara en skattepliktig händelse. Du kommer att kunna dra av värdet på din kryptovaluta till verkligt marknadsvärde i australiensiska dollar vid tidpunkten för donationen.

Den australiensiska skattelagen har ett undantag för varor som köps för personligt bruk. Om du köper kryptovaluta för mindre än $10 000 i syfte att köpa en vara för personligt bruk, kan du vara berättigad till detta undantag.

Naturligtvis är inte alla köp av kryptovaluta föremål för undantaget för användning av personliga tillgångar. Enligt ATO kan undantaget för användning av personlig tillgång inte göras gällande om köpet ursprungligen gjordes i investeringssyfte.

Kom ihåg att ju längre du håller din kryptovaluta, desto mindre sannolikt är det att falla under denna undantagskategori.

PROFESSENTIPS :"En av de vanligaste frågorna skattebetalare ställer är om de kommer att kunna använda undantaget för tillgångar för personligt bruk. ATO:s riktlinjer i denna fråga är dock strikta. Det är mycket sällsynt att skattebetalare kommer att få använda detta undantag, såvida de inte köpte och gjorde sig av med sina polletter på samma dag." Miriam Holme, FAB skatterevisorer

Det är viktigt att vara försiktig när man gör anspråk på detta undantag. I fallet med en ATO-utredning ligger bevisbördan på dig för att bevisa att du köpt kryptovalutan för personligt bruk.

Om du har förlorat kryptovalutatillgångar som ett resultat av ett hack eller en stöld under det senaste beskattningsåret, kan du kanske kräva en kapitalförlust och minska din totala skatteskuld. Naturligtvis kräver ATO bevis på att din kryptovaluta verkligen har gått förlorad och inte kan ersättas. Här är bevisen de kräver, som direkt anges av ATO:s webbplats :

Om du driver ett företag som involverar handel eller brytning av kryptovaluta, kan du skriva av relaterade utgifter. Detta kan inkludera kostnaden för el och nödvändig mjukvara och hårdvara.

För att göra anspråk på detta avdrag behöver du ett australiskt företagsnummer (ABN). Det betyder att du kommer att hamna i kategorin handlare och inte vara berättigad till den långsiktiga reavinstrabatten som är tillgänglig för investerare.

Att överföra din kryptovaluta till en annan plånbok som du äger är inte anses vara en skattepliktig händelse. Du bör dock hålla ett register över dessa överföringar så att du enkelt kan identifiera var var och en av dina tokens kommer ifrån.

På en tjurmarknad befinner sig en del kryptovalutaentusiaster i den olyckliga situationen att de inte har råd med skatten på sina kapitalvinster och inkomster.

Om du hamnar i den här situationen kan du fortfarande betala din skatt samtidigt som du följer den australiska skattelagstiftningen. Individer och företag som är skyldiga mindre än 100 000 USD i skatt kan skapa en betalningsplan med ATO och betala av sin skatteräkning i omgångar.

Decentraliserad finans är ett område som utvecklas snabbt och ATO har ännu inte släppt specifika riktlinjer för interaktion med dessa protokoll.

Ändå är det troligt att transaktioner som sker på DeFi-protokoll kommer att följa samma regler som andra skattepliktiga kryptovalutahändelser. Det betyder att vi rimligen kan anta följande:

PROGRAMMETS TIPS: "DeFi är otroligt komplext. Ofta kan skattebetalare inte hålla reda på transaktioner över flera plånböcker och flera börser, vilket kan orsaka problem när det är dags att debitera skatter. Det är därför det är så viktigt att föra korrekta register." - Scott Lynch, Beanstalk Accountants

Om du äger ett företag som accepterar kryptovaluta för betalning måste du hålla koll på marknadsvärdet på din krypto när du tar emot den. Du kan sedan rapportera detta som en del av din vanliga inkomst.

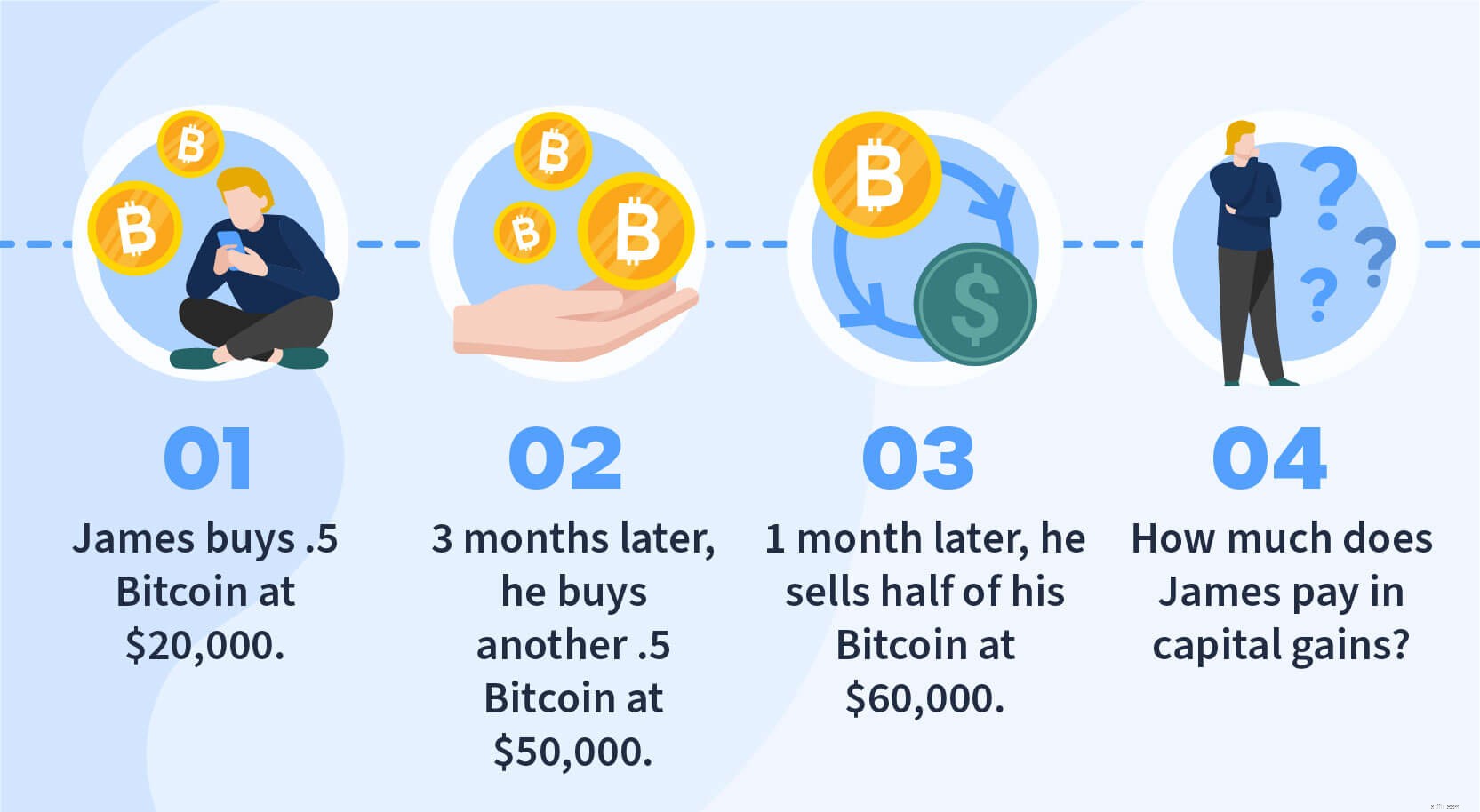

Att beräkna dina kryptovinster och förluster kan vara knepigt om du har gjort flera köp vid olika tidpunkter. Tänk på exemplet nedan:

Svaret beror på vilken redovisningsmetod du väljer att använda:FIFO (först in, först ut), LIFO (sist in först ut) eller HIFO (högst in, först ut). Var och en av dessa metoder ger olika fördelar. För mer information, kolla in vår guide till FIFO, LIFO och HIFO .

Vilken metod du får använda beror på om du klassificeras som investerare eller handlare. Om du är en investerare är alla dessa tre metoder tillåtna så länge du kan identifiera dina kryptovalutatillgångar individuellt. Handlare får dock inte använda LIFO.

Du kan läsa ATO:s vägledning om denna fråga här .

Letar du efter ett enkelt sätt att lämna in din skattedeklaration? Så här kan du hantera hela processen genom att använda CryptoTrader.Tax.

Steg 1: Connect your CryptoTrader.Tax account to all the exchanges, wallets, and cryptocurrency platforms you’ve used.

Step 2: Import your transaction history by integrating your accounts or uploading the transaction history file from your exchanges.

Step 3: Click the View Report button to download your gains, losses, and income tax reports in AUD.

Step 4: Once your report is generated, send them to your accountant OR upload them directly via MyTax.

Let’s cap things off by answering a few frequently asked questions about crypto taxes in Australia.

How can I avoid cryptocurrency taxes?

There is no way to truly and legally avoid paying taxes on your cryptocurrency altogether. However, strategies like tax loss harvesting can help you minimize your tax bill.

How much tax do I pay on cryptocurrency?

How much tax you pay on cryptocurrency is dependent on several factors such as your income bracket, whether you are classified as an investor or a trader, and the market value of the crypto you’ve disposed of in the past tax year.

How far back can the ATO investigate tax fraud?

If the ATO believes that a taxpayer has committed tax fraud or tax evasion, there is no time limit for conducting an audit.

Do you have to pay taxes on crypto if you don’t cash out?

There are still situations where you need to pay taxes on your cryptocurrency even if you do not “cash out” to a fiat currency. Crypto-to-crypto transactions and earning crypto income both fall into this category.

Looking for an easy way to lodge your taxes? CryptoTrader.Tax is trusted by more than 100,000 crypto investors all around the world to automate their cryptocurrency tax reporting.

You can use the software to import your historical cryptocurrency transactions and get a preview of your capital gain and losses from the year completely for free. You’ll only need to pay when you want to download your tax reports. You can learn more about how CryptoTrader.Tax works right here .

Get started today with a free preview report .

Skatteändringar och nyckelbelopp för skatteåret 2021

Hur man budgeterar för skatter som frilansare

En komplett guide om federala kvartalsskatter i USA

Den kompletta guiden till skatterevisioner för kryptovaluta

Ska jag sälja min Bitcoin?:En guide för den kunniga investeraren

De största misstagen som görs på kryptoskatter

Bitcoin och skatter i USA:Vad du ska veta

Hur man planerar företagsskatter effektivt för 2021