FIFO, LIFO eller HIFO - vilken redovisningsmetod kommer du att använda på din kryptodeklaration?

Även om svaret kan variera beroende på din specifika situation, kommer den här guiden att dela upp fördelarna med varje metod med hjälp av några enkla visuella exempel. När du har läst klart kommer du att ha en bättre förståelse för hur var och en av dessa redovisningsmetoder fungerar för dina kryptoskatter.

För att förstå vikten av redovisningsmetoder är det bra att veta hur kryptovaluta beskattas .

IRS betraktar kryptovaluta som en form av egendom. När du säljer kryptovaluta kommer du att bli föremål för kapitalvinstskatt, som beräknas genom följande formel.

Om värdet på dina tokens vid försäljningstillfället är lägre än ditt köppris, kommer du att sluta med en kapitalförlust, som kan användas för att kompensera för årets kapitalvinster. För mer information, kolla in vår artikel om skatteförlustavverkning .

Kolla in infografiken nedan och se om du kan komma på svaret på James dilemma.

Det här är en trickfråga. Beroende på vilken redovisningsmetod James väljer, kommer han antingen att sälja polletterna han köpte för $20 000 eller polletterna han köpte för $50,000.

Om han väljer det senare alternativet kan han potentiellt spara tusentals dollar på sin skattedeklaration.

Även om din situation kanske inte är exakt densamma som James, är det möjligt att redovisningsmetoden du väljer kan avsevärt minska hur mycket du betalar i skatt.

FIFO (först-in-först-ut), LIFO (sist-in-först-ut) och HIFO (högst-in-först-ut) är helt enkelt olika metoder som används för att beräkna kryptovalutavinster och -förluster.

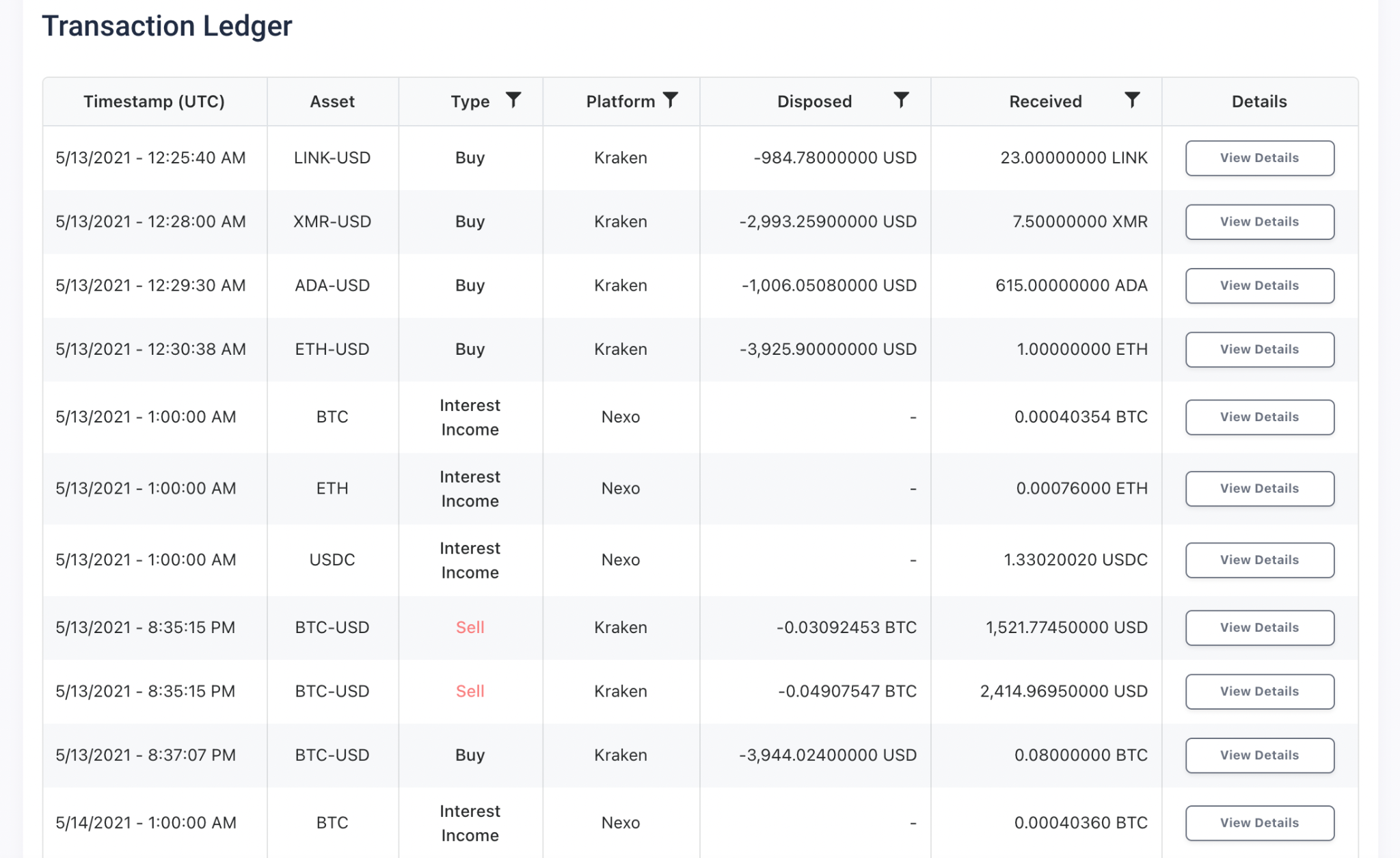

För att bättre förstå hur de fungerar, låt oss beräkna kapitalvinster på följande transaktion med var och en av dessa olika redovisningsmetoder.

Med först-in-först-ut är det första myntet som du köper (kronologiskt) det första myntet som räknas för en försäljning.

Om vi tillämpar FIFO på exemplet ovan kommer inköpspriset för 1 ETH som du sålde i augusti att vara 2 250 USD. Det är kostnadsbasen för den första token som du köpte.

Vi kan använda den informationen för att beräkna dina kapitalvinster.

Med sist in först-ut kommer de sista mynten du förvärvade att bli de första mynten du säljer.

För att illustrera detta ytterligare, låt oss använda exakt samma exempel från ovan.

Med LIFO skulle vår kostnadsbas (eller ursprungliga inköpspriset) för den ETH vi sålde i augusti vara 2 500 USD. Det är kostnadsbasen för den senaste token du köpte.

Gör matten då:

I exemplet ovan skulle du spara 250 USD i kapitalvinster genom att använda LIFO istället för FIFO.

Vilken redovisningsmetod som fungerar bäst för dig kan variera beroende på marknadsförhållanden. I en period av stigande kryptovalutapriser kommer användningen av LIFO med största sannolikhet att leda till betydligt mindre totala skattepliktiga vinster. I en period av fallande priser kommer FIFO med största sannolikhet att ge bättre resultat.

Med högst in, först ut (HIFO) säljer du mynten med den högsta kostnaden (ursprungliga inköpspriset) först.

I vårt exempel ovan skulle HIFO faktiskt leda till samma totala vinst som LIFO. Men i ett scenario med hundratals eller till och med tusentals affärer kan det leda till betydande skattebesparingar att sälja dina mynt med högsta kostnad först.

HIFO kan användas som en "skatteminimeringsmetod" eftersom det kommer att leda till de lägsta kapitalvinsterna och de största kapitalförlusterna. Tänk på att nettokapitalförluster kan användas för att kompensera andra inkomster upp till $3 000 dollar (resterande del kommer att överföras till framtida skatteår).

Enligt IRS vägledning , kan du använda en specifik identifieringsmetod som LIFO eller HIFO om du har poster som innehåller följande information:

Att använda HIFO eller LIFO istället för FIFO kan hjälpa dig att spara pengar på din skattesedel. LIFO kan också skydda dig från att behöva betala den högre kortsiktiga kapitalvinsten genom att förlänga innehavsperioden för din kryptovaluta.

Ändå används FIFO av de flesta investerare eftersom det anses vara den mest konservativa redovisningsmetoden. HIFO och LIFO bör endast användas om du har fört detaljerade register över dina kryptotransaktioner.

Om du funderar på att spåra dina kryptovalutaaffärer över flera plånböcker och börser, kom igång med CryptoTrader.Tax. Mer än 100 000 investerare använder plattformen för att registrera sin fullständiga kryptohandelshistorik och rapportera skatter.

Byte från en redovisningsmetod till en annan från år till år är tillåtet av IRS. Att bläddra fram och tillbaka mellan metoderna kan dock leda till beräkningsfel, vilket kan vara en röd flagga för IRS att utreda vidare. Rådfråga din skatteexpert för att se om detta är något du vill göra.

Låt oss ta lite tid att svara på några vanliga frågor om HIFO, FIFO och LIFO.

Kan jag använda HIFO för krypto?

Ja. IRS:s vägledning anger att kryptoinvesterare kan använda HIFO förutsatt att de för detaljerade register och kan identifiera specifika enheter av kryptovaluta.

Kan jag ändra beräkningsmetoder från år till år?

Ja. IRS riktlinjer tillåter investerare att ändra beräkningsmetoder från år till år. Du måste dock vara säker på att du bokför varje försäljning korrekt.

Vilken redovisningsmetod ska jag använda för min krypto?

Medan amerikanska kryptoinvesterare kan använda FIFO, LIFO och HIFO, väljer många att använda FIFO eftersom det är det mest konservativa alternativet.

Kryptovaluta skatteprogram som CryptoTrader.Tax kan automatiskt hantera all din cryptocurrency-skatterapportering. Ladda bara upp din kryptotransaktionshistorik till plattformen och generera dina nödvändiga krypteringsskatterapporter med ett klick på en knapp. Plattformen stöder flera olika kostnadsmetoder som FIFO, LIFO och HIFO.

Kom igång med en gratis förhandsgranskningsrapport i dag. Du behöver inte ange din kreditkortsinformation förrän du är 100 % säker på att din transaktionsinformation är korrekt!

*Det här inlägget är endast i informationssyfte och ska inte tolkas som skatt, investeringar eller juridisk rådgivning. Tala med din egen skatteexpert, CPA eller skattejurist om hur du ska hantera beskattning av digitala valutor.

De 6 bästa Vanguard-indexfonderna för 2019 och därefter

Vad är nästa steg för råolje- och energimarknaderna

CEX.IO recension:Den bästa kryptobörsen för brittiska investerare?

Bästa krypto- och defi-försäkring

De bästa och sämst förberedda staterna för lågkonjunktur

De bästa och sämsta skattestaterna för låginkomsttagare

De 10 bästa Craigslist-alternativen för att köpa och sälja saker

Vad är skillnaden mellan kryptoutlåning och insats?