Coinbase, Coinbase Pro, Gemini, Uphold, Kraken och andra kryptobörser började utfärda 1099-K skattedokument till sina kunder. Dessa dokument skickar kryptoinvesterare in i en värld av förvirring och panik eftersom de har sett oväntat stora siffror på formulären. Det är viktigt att notera att dessa stora siffror INTE är vad du är skyldig i skatt (*andas ut). Så frågan som alla ställer sig är frågan som den här artikeln tar upp:Vad gör jag med min 1099-K?

IRS behandlar kryptovaluta som egendom. Detta innebär att kryptovalutor som Bitcoin, Ethereum, XRP och andra alt-mynt måste behandlas som att äga andra former av egendom (aktier, guld, fastigheter) för skatteändamål. Precis som med andra former av egendom måste du lämna in dina kapitalvinster och förluster till IRS vid årets slut. För en djupgående översikt av denna process, läs vår guide som täcker grunderna för krypteringsskatter .

En 1099-K är ett informationsformulär för att rapportera kreditkortstransaktioner och tredje parts nätverksbetalningar som du har fått under året. Det är inte ett "inträdesdokument" , vilket innebär att du inte behöver bifoga eller "inkludera" det i din skattedeklaration.

Ofta får du en 1099-K om du fått betalningar från kreditkortstransaktioner eller betalningar från ett tredje parts nätverk. I fallet med kryptovaluta krävs att tredjepartsnätverket (Coinbase, GDAX, Gemini eller annan börs) skickar dig en 1099-K om dina betalningar är över 20 000 $ eller om du har över 200 transaktioner.

Om du till exempel gjorde 250 affärer på Coinbase pro, och alla dessa affärer summerar till över 20 000 USD i volym när var och en av dem summeras, får du 1099-K.

Bruttobeloppet för den rapporterbara betalningen på din 1099-K gör inte inkludera eventuella justeringar, och det gör det inte representerar eventuella vinster eller förluster som du kan behöva för att rapportera IRS. Den rapporterar enbart bruttointäkterna från alla transaktioner du har gjort på nätverket - i det här fallet Coinbase.

Det är mycket fint språk. Nedkokt visar 1099-K sammantaget hur mycket du har gjort transaktioner på en kryptovalutabörs som Coinbase. Men det gör det inte rapportera dina totala vinster eller förluster!

Denna 1099-K skickas automatiskt till IRS, så att de har en uppfattning om din aktivitet på tredje parts börser. DETTA ÄR dock INTE det belopp som du är på hugget för dina skatter.

Oavsett om du får en 1099-K eller inte, måste du rapportera din kryptovaluta transaktioner på dina skatter. Men du betalar bara skatt på dina kapitalvinster. Om du har förluster för året kan du faktiskt spara pengar på din skattesedel. Läs mer om att spara pengar på dina skatter från dina kryptoförluster här .

Om du började med $100 Bitcoin och du sålde den för $500 efter att ha hållit den i sex månader, skulle du vara skyldig skatt på den vinsten på $400. Om du däremot köpte 2 000 USD i ETH i januari 2018 och handlade det till LTC i november, skulle du sannolikt ha ådragit dig en förlust och kan skriva av detta på dina skatter.

Ja, det är obligatoriskt att rapportera dina kryptovalutatransaktioner på dina skatter. Varje försäljning och varje mynt-till-mynt handel är en skattepliktig händelse. Dessa bör alla rapporteras på ditt formulär 8949. Så oavsett om du faktiskt får ett 1099-K eller inte, måste du fortfarande lämna in dina kryptoskatter.

Du behöver två formulär för att registrera dina kryptoskatter korrekt:8949 och 1040-schema D . Lista alla affärer på din 8949 tillsammans med datumet för affären, datumet då du förvärvade krypton, kostnadsbasen, dina intäkter och din vinst eller förlust. När du har listat varje handel, summera dem längst ner och överför detta belopp till ditt 1040-schema D. Inkludera båda dessa formulär med din årliga skattedeklaration. Läs mer om hur du rapporterar din krypto om dina skatter här .

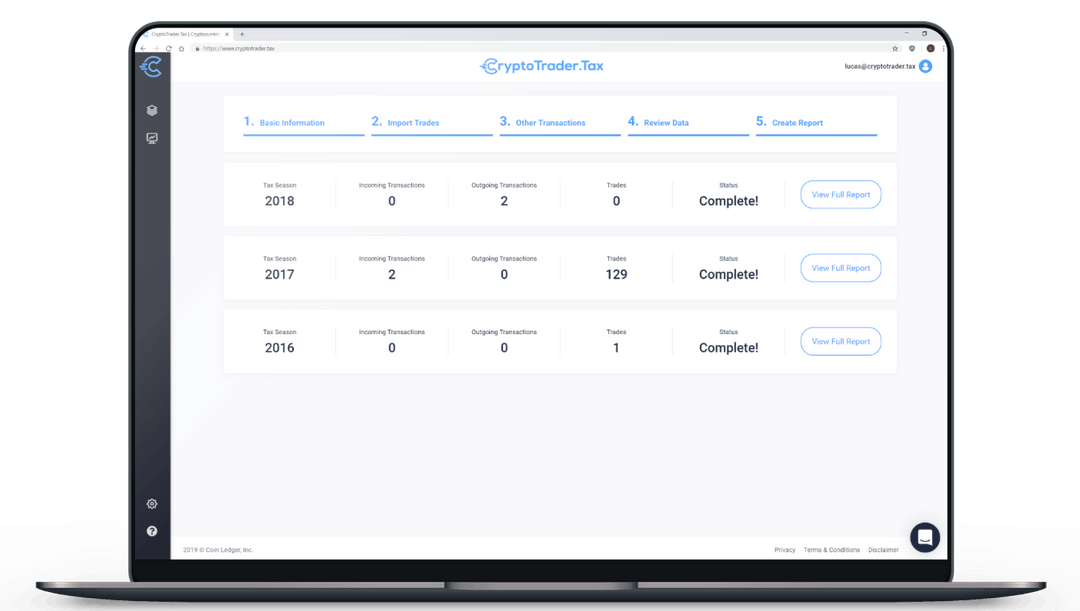

Det kan spara tid och energi för att automatisera hela 8949-skapandet och kryptoskatterapporteringsprocessen genom att ladda upp dina affärer till CryptoTrader.Tax . Programvaran kommer automatiskt att generera dina nödvändiga skattedokument som sedan kan ges till din skatteexpert eller laddas upp till skatteförberedande programvara som TurboTax.

Vi tyckte det var relevant att dela berättelsen nedan som mejlades till oss från en av våra kunder. Han fick ett brev från IRS som var helt felaktigt till följd av den vilseledande 1099-K. Det är viktigt att notera att du inte är ensam om att navigera i det grumliga skattevattnet. Det finns tusentals andra där ute som du. Vårt team här på CryptoTrader.Tax är här för att hjälpa. Du kan kontakta oss direkt!

"David,

Detta är en efterlängtad positiv feedback som du och ditt företag förtjänar. Jag kommer att hålla den här historien så kort jag kan.

Under 2017 hade jag handlat olika kryptovalutor med Coinbase och Gdax/CoinbasePro. Min initiala investering var $100 och jag (efter många affärer) skulle avsluta året med totala vinster på $456. Följande skattesäsong rapporterade jag mina kortsiktiga vinster (men inte korrekt) på min avkastning 2017.

I början av augusti 2019 fick jag ett brev från IRS om att jag, på grund av information från en tredje part, var skyldig $17 318. Inte kul!

Coinbase hade lämnat information till IRS som inte stämde överens med vad jag hade angett i min retur. Att returen inte var korrekt var naturligtvis mitt misstag. Jag var dock säker på min vinst på $456 – inte $17 318!

Efter samtal till IRS och ett andra brev från dem började jag söka hjälp från CPA:er för att lösa problemet. En CPA var bekant med kryptofrågor och uppskattade att hans tjänster skulle kosta $1600. (4 timmar @$400/timme). Jag ringde runt för att hitta en revisor som skulle ta mindre betalt. Jag tog rådet från den CPA och begärde från Coinbase en kopia av det som skickades till IRS. Detta var en 1099k som jag lärde mig från "brevet". Denna skatteinformation var inte synlig någonstans på mitt Coinbase-konto, så jag bad Coinbase-supporten om en kopia. Det tog 5 veckor för dem att mejla den här informationen till mig.

Efter att ha ringt utan framgång för att få en revisor som kände till eller förstod kryptoproblem, fick jag veta om din tjänst och CryptoTrader.Tax. Jag registrerade mig för en demo, gillade vad jag såg och betalade $86 för min rapport. Ditt företags totala summa för min nettovinst var $454,99 jämfört med mina $456. och det var för hundratals affärer. Utmärkt jobbat till er alla!

Med den här informationen från dig och ytterligare ett samtal till IRS kunde jag äntligen åtgärda detta missförstånd genom att faxa några formulär till regeringen. Jag vill tillägga att den sista dagen för att begära skattedomstolen var måndagen den 13/1/20, och jag var i telefon med IRS fredagen innan. Jag faxade till dem en kopia av det korrekt ifyllda formuläret 8949 som ditt företag genererade och ungefär fyra andra sidor.

Hela röran har stängts av IRS och jag har ett brev från dem som säger det.

Tack!!"

För att sammanfatta:Coinbase eller din andra kryptovalutabörs skickade dig en 1099-K för att de var tvungna och för att du hade transaktioner till ett värde av över 20 000 USD eller över 200 transaktioner. IRS skickades en kopia av denna 1099, så de är medvetna om din aktivitet. 1099 visar inte det belopp du är skyldig i skatt och att använda den för att rapportera skatter skulle vara felaktig. För att korrekt rapportera dina skatter på din handelsaktivitet, fyll i 8949 och 1040 schema D.

Om du har några frågor om kryptoskatt kan vårt team nås direkt på [email protected] .

*Det här inlägget är endast i informationssyfte och ska inte tolkas som skatte- eller investeringsråd. Tala med din egen skatteexpert, CPA eller skattejurist om hur du ska hantera beskattning av digitala valutor.

Vad du ska göra med din skatteåterbetalning i år

Vad du ska ta med dig till ditt första möte med din finansiella rådgivare

Vad gör en investering rätt eller fel för din IRA?

Ditt företag är skyldig tillbaka skatt; Vad nu?

Vad orsakar kryptovolatilitet?

8 fantastiska tillbehör till din mobiltelefon

Vad du ska göra med dina pengar i en lågkonjunktur

Vad händer om du betalar din skatt med ett kreditkort