I Afrika söder om Sahara är endast 3 % av 48 miljoner småbrukare försäkrade. Att äga 1 tunnland mark och tjäna cirka 1,40 USD per person och dag kännetecknar en småbrukare. Småbrukare äger ofta en blandning av kontantgrödor och uppehälle eller icke-kommersiellt jordbruk; och de saknar de finansiella och tekniska resurserna hos storskaliga industrigårdar. Eftersom extrema väderhändelser blir allt vanligare på grund av klimatförändringar, kan en översvämning eller torka föra sådana bönder in i en spiralcykel av fattigdom utan skydd genom skördeförsäkring.

Följande är en uppdatering från Ethereum Foundation Fellow Benson Njuguna.

Benson har ett uppdrag att lyfta mänskligheten ur ekonomisk synvinkel genom innovativa idéer som drivs av teknik. Han är en Business Transformation Specialist på ACRE Africa, en mikroförsäkringstjänsteleverantör baserad i Kenya. För mer om Ethereum Foundation Fellowship Program, läs detta blogginlägg.

Företag som ACRE Africa har stöttat bönder genom att leverera riskhanteringslösningar och jordbruksförsäkringsprodukter som tar itu med den osäkra och osäkra försörjningen som bönder står inför. En utmaning på detta område är att bönder har en negativ förutfattade mening om försäkringsgivare på grund av en historia av försenade eller uteblivna utbetalningar. Jordbrukare är ovana vid att få viktig information relaterad till deras policy - till och med något så enkelt som en bekräftelse på om de kommer att få en utbetalning för förluster.

På ACRE Africa betalar en typisk småbrukare med en tomt på ett halvt tunnland cirka 5 USD per säsong, för en försäkring med väderindex (en typ av försäkring som gör utbetalningar på grundval av förutbestämda väderdata som nederbörd). Förluster på grund av ogynnsamma väderförhållanden resulterar i en utbetalning på cirka 50 USD, vilket är precis tillräckligt för att täcka jordbruksinsatser som frön och gödningsmedel.

För försäkringsföretag innebär så låga premier att skala behövs för att nå ut, än mindre för att gå med vinst. Att spara på kostnader genom digitalisering och automatisering är avgörande, inte bara för försäkringsföretagens kommersiella livskraft, utan också för att se till att bönderna har råd med försäkringspremien.

Varje bondes liv formas av två årstider i Kenya och regionen:den långa regnsäsongen och den korta regnsäsongen. Den långa regnsäsongen börjar i april och slutar i juli, medan den korta regnsäsongen börjar i oktober och slutar i december. För den första cykeln av den långa regnsäsongen i april börjar bönderna köpa försäkringar. För att komma igång måste de fylla i många formulär. När formulären är ifyllda och försäkringsprodukten har köpts övervakar ACRE Africa risken och klimatet fram till slutet av säsongen. Kort sagt, om det inträffar en väderhändelse under den period som en bonde köpte försäkring, kommer de att betalas ut först efter att följande säsong redan har börjat. Men utan försäkring skulle bönderna ha lidit ekonomisk förlust och kämpat för att fortsätta jordbruket till nästa säsong.

En bonde i Embu County, Kenya aktiverar sin försäkring med hjälp av en skraplott som ingår i påsen med frön han köpte. (Tack till Acre Africa för att du tillhandahållit det här fotot)

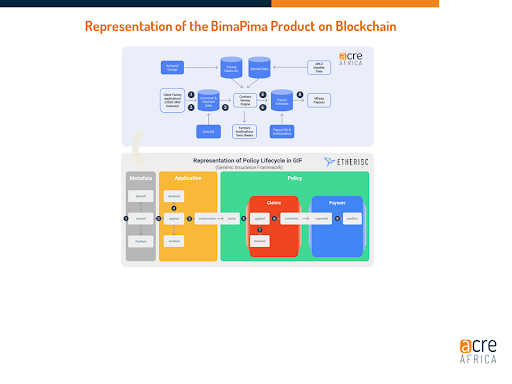

BIMA PIMA-produkten, som bokstavligen betyder försäkring i små omgångar, är en av de nyaste försäkringslösningarna från ACRE Africa. Det implementerades i samarbete med Etherisc, vars team har utvecklat en decentraliserad försäkringsplattform på Ethereum.

Lantbrukare som söker täckning med BIMA PIMA köper först frön för säsongen från en samarbetspartner inom jordbruket. Varje påse med frön innehåller en skraplott med en unik registreringskod. För pilotprojektet inkluderade vi priset för grundförsäkring i utsädespriset, men bönder kan också köpa ytterligare täckning via ett mobilt betalningsnätverk (M-PESA).

När man planterar fröna kommer bonden att använda SMS/USSD för att aktivera försäkringen. Under USSD-aktiveringen skickas deras plats och telefonnummer, tillsammans med alla andra relevanta uppgifter som erhållits från registreringskoden (såsom typen av gröda och belopp som täcks) in i det policysmarta kontraktet på xDai-kedjan; denna process kallas triangulering och resulterar i att en ny policy skapas automatiskt. Bonden får omedelbart ett sms som informerar honom/henne om att policyn är aktiv.

Det alternativa systemet övervakar och jämför faktiska och historiska väderdata som utlöser godkännandet av ett påstående. Här är utbetalningen inte baserad på mänsklig bedömning, utan snarare på fördefinierade "fönster" eller faser under hela jordbrukssäsongen (dvs groning, vegetation, blomning, överskott av regn). Så länge den insamlade väder- och klimatdatan uppfyller de kriterier som överenskommits i policyn, godkänns anspråket; då får bönderna betalningar under den pågående säsongen och behöver inte vänta till slutet av säsongen, som tidigare var fallet. Lantbrukarna kommer att få ett SMS efter att försäkringen har utlösts och kan kontrollera statusen för sin försäkring via en mobil enhet.

Vårt mål är att vinna alla lantbrukares förtroende genom att tillhandahålla mer relevant information, snabbare utbetalningar, minska kostnaderna för försäkringsprodukten samt en revisionsspår för ansvarsskyldighet.

Tidigare i år gjorde vi vår första utbetalning till en bonde, Samuel, som köpte en försäkring för majsfrön!

Från och med idag gjordes 511 mellansäsongsutbetalningar, totalt 75 295 KES (670 USD), och 4 021 utbetalningar vid slutet av säsongen, totalt 309 939 KES (2 766 USD).

Även om detta nya system tar itu med befintliga utmaningar och förbättrar de nuvarande systemen i Kenya (och snart i Tanzania och Zambia), har det inte varit utan hicka. Vi är fortfarande långt ifrån en helt "decentraliserad" försäkringslösning. Utbetalningar, till exempel, även om de är tekniskt möjliga, är inte helt automatiserade ännu. En av de största utmaningarna är fortfarande att förbättra handläggningstiderna för reklamationsgodkännanden. Precis som i det gamla utbetalningssystemet hamnar anspråk på någons skrivbord och väntar på godkännande. På samma sätt har parterna utanför vårt projekt (t.ex. försäkringsgivaren, återförsäkringsgivaren som stödjer oss i skadehanteringen och regulator) också sina egna fristående system, och det finns fortfarande aspekter som blir flaskhalsar eftersom de kräver ett manuellt godkännande bearbeta. Framöver kommer vi att dela relevant information om policyer med alla intressenter. Med direkt tillgång till ett system genom anpassade instrumentpaneler, föreställer vi oss att varje intressent får tillgång till en källa med ett komplett revisionsspår.

Jag är hoppfull att vår BIMA PIMA-försäkringsprodukt kan fungera som en framgångsrik modell för att återuppliva det välbehövliga förtroendet mellan bönder och försäkringsleverantörer. Jag började med datavetenskap för att hjälpa mitt samhälle och insåg från tidig ålder att teknik behövdes för att länder som Kenya skulle kunna vara en del av den globala marknaden. Jag är glad över att vara en del av det och att arbeta mot en framtid där fler miljoner familjebönder och miljarder människor i utvecklingsländer upplever början av decentralisering.

Vi hoppas att du kommer att fortsätta att hålla kontakten med Fellowship-programmet, och vi vill gärna höra från dig om du vill komma i kontakt via e-post på [email protected]. Slutligen, kontakta Benson på Twitter, eller nå ut online för att kontakta andra stipendiater eller för att lära dig mer om programmet.

Typ av förluster för försäkringskrav

Livförsäkringsförmåner för illegala utlänningar

Bästa indexfonder för varje investerare

Så här handlar du livförsäkring

Ansvarsförsäkring för frilansare

Livförsäkring för rökare vs icke-rökare

Livförsäkring för Millennials

Bästa husbilsförsäkringen tillgänglig för 2021