För tredje året i rad slog mina 10 årliga aktieval Standard &Poor's 500-aktieindex. Sedan vi publicerade 2018 års lista har valen i genomsnitt returnerat 15,5 %, eller 5,3 procentenheter mer än S&P 500. Bli inte alltför upphetsad över min prognosförmåga. Ingen slår marknaden konsekvent.

Låt mig dock skryta om ett urval. Varje år i mer än två decennier har jag gjort upp listan genom att välja bland urvalen av experter, och den senaste tiden har jag kastat in ett eget lager. I år rankades det personliga aktievalet för första gången som nummer ett bland de 10. Det var Lululemon (symbol LULU), tillverkaren och återförsäljaren av sportkläder – en ökning med 123,6 %. Enligt traditionen ger det mig förstahandsvalet den här gången. (Priser och returer är från 31 oktober 2017 till och med 9 november 2018.)

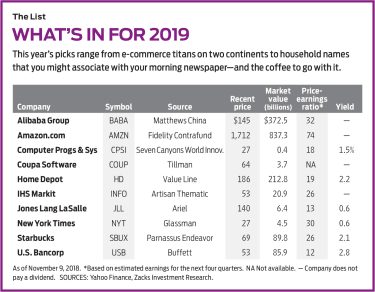

För 2019 års lista gör jag ett kontrariskt val:New York Times (NYT). Jag vet, enligt president Trump, att Times "misslyckas", och branschen sägs vara död. Men The Times funderar på hur man tjänar pengar, främst genom att höja priserna på digitala och pappersprenumerationer och genom att skapa reklammöjligheter med produkter som en lysande daglig podcast. Värdelinjeinvesteringsundersökningen Parlamentet noterar att intäkterna har sjunkit med en årlig takt på 20 % under de senaste fem åren men beräknas öka med i genomsnitt 42 % årligen under de kommande tre till fem åren. Företaget har nästan inga skulder. Marknadsvärdet (aktiekurs gånger utestående aktier) är bara 4,5 miljarder dollar – för vad som förmodligen är det bästa tidningsmärket i världen. Den enda nackdelen är att aktien har fördubblats sedan Donald Trumps val, men aktierna handlas fortfarande till ungefär hälften av vad de gjorde 2002.

Terry Tillman, en mjukvaruanalytiker på SunTrust Robinson Humphrey, fortsatte sin otroliga serie under 2018 och slog S&P för sjunde året i rad. Hans val, HubSpot (HUBS), en marknadsföringsplattform för att omvandla webbplatsbesökare till kunder, gav en avkastning på 56,4 %. I år är Coupa Software bland hans "köp"-rekommendationer (COUP), som kopplar samman företag med leverantörer och hanterar inköp, fakturering och budgetering. Coupa är riskabelt, med vinster bara på gränsen till att dyka upp. Företaget säger att intäkterna för de 12 månaderna som slutar den 31 januari 2019 kommer att öka med cirka en tredjedel jämfört med 2018.

Londonbaserade IHS Markit (INFO), som tillhandahåller data och analyser till finans-, transport- och energiföretag, är ett av de mest respekterade företagen i en spirande 2000-talssektor. Det är ett toppinnehav av Artisan Thematic (ARTTX), en värdepappersfond värd att titta på. Knappt ett år gammal har fonden avkastat gnistrande 23,8 % under de senaste 12 månaderna, tack vare Christopher Smiths aktieurval, som har arbetat för några av de bästa hedgefonderna i världen. Fonden är inte billig, med en kostnadskvot på 1,57 %. Men du är fri att skanna fondens toppinnehav på dess webbplats eller webbplatser för spårare som Morningstar.

Wasatch World Innovators, en av de bäst presterande på mina listor 2017 och 2018, fick en ny investeringsrådgivare i september och bytte förnamn till Seven Canyons. Men det ändrade inte sin ledande portföljförvaltare (Josh Stewart) eller dess symbol (WAGTX). Stewart, som letar efter medelstora och småbolagsteknologiaktier, har fått en årlig genomsnittlig avkastning på 15,9 % under de senaste 10 åren. Även om hans fondportfölj domineras av utländska aktier, är överraskande högt upp på listan över innehav Alabama-baserade datorprogram och -system (CPSI), en leverantör av programvara för kommunala sjukhus. Ett mikrotak med ett marknadsvärde på bara 373 miljoner USD, aktien har en stor nisch och ett pris-inkomstförhållande på bara 18, baserat på konsensus från analytikers vinstprognoser för 2019.

Fidelity Contrafund (FCNTX), med Will Danoff vid rodret sedan 1990, är den bästa fonden i världen. Danoff har piskat S&P ordentligt under de senaste två åren, men för min 2018-lista valde jag Facebook (FB), den största tillgången i hans portfölj vid den tiden, och det gick dåligt. För 2019 går jag med fondens nya toppinnehav, Amazon.com (AMZN). Tredje kvartalets resultat gjorde investerarna besvikna, som markerade aktien nedåt under hösten. Men vd Jeff Bezos bryr sig inte om kortsiktiga vinster. Han vill ta marknadsandelar. Det här är den klassiska buy-on-the-dip-aktien, och jag litar fortfarande på Will Danoff.

Min intervju med John Rogers Jr., grundare av Ariel Fund (ARGFX), övertygade mig om att värdeinvesteringar lever och lever, trots dess eftersläpande tillväxtorienterade strategier så länge. Rogers gillar förmånliga företag baserade i hans hemstad Chicago, och han har ägt ett sådant företag, Jones Lang LaSalle (JLL), sedan 2001. Jones Lang, ett globalt fastighetsförvaltningsbolag, har lidit på grund av oro för att marknaden för kommersiella fastigheter kan försvagas. Aktierna sjönk från 172 USD i juli till 127 USD i oktober, innan några återhämtade sig, vilket gjorde dem attraktiva för värdemästare.

Endast en handfull aktier får högsta betyg för aktualitet och säkerhet samt för finansiell styrka från Value Line Investment Survey. En är Home Depot (HD), den kraftfulla återförsäljaren för hemförbättring vars aktie har stigit i vad jag kallar en vacker linje, med vinst per aktie som ökat varje år sedan 2009. Under de kommande tre till fem åren, Value Line projekt att Home Depots vinster kommer att öka med 12,5 % på årsbasis och utdelningen, nu 4,12 USD, kommer att ungefär fördubblas.

Micron Technology (MU), urvalet från Parnassus Endeavour (PARWX) för min favoritlista för 2017, gav 158 %. Men United Parcel Service (UPS), 2018 års val från Parnassus, min överlägset favorit socialt medvetna investeringsfond, var en klunker. Ingen, inte ens Parnassus grundare Jerome Dodson, vinner dem alla. I år vänder jag mig till ett större förvärv som Dodson gjorde i juni:Starbucks (SBUX), den globala kafékedjan. Aktierna har sjunkit i tre år och företaget möter stark inhemsk konkurrens. Men marknaden i Kina piggar upp och aktien ger 2,1 %. Jag gjorde nästan Starbucks till mitt eget val för 2019; det är betryggande att Dodson gillar det så mycket.

Vi får en glimt varje kvartal, i federala anmälningar från Berkshire Hathaway, av vad ordförande Warren Buffett köper. Den senaste rapporten visar att vår tids bästa investerare inte lade till några nya namn utan ökade sin andel i U.S.A. Bancorp (USB). Morningstar noterar att U.S. Bancorp, till skillnad från penningcenterbanker, "i första hand finansieras av lågkostnadsbaserade kärninsättningar från de samhällen de betjänar." Banken har släpat efter sina konkurrenter i aktiekursuppgångar men ökat sin utdelning aggressivt. Aktien ger 2,8 %.

Tullarna rusar på de kinesiska marknaderna, så det är dags att konsultera en fond som känner regionen väl. Det högsta innehavet i Matthews China (MCHFX), på 10 % av tillgångarna, är en aktie som sannolikt inte kommer att påverkas av handelsproblem:Alibaba Group (BABA), som driver Kinas mest populära onlinemarknadsplatser. På grund av oro för den kinesiska ekonomin har aktierna fallit med mer än 30 % sedan juni trots företagets kraftigt stigande intäkter, vilket innebär vad som ser ut som en bra köpmöjlighet.

Jag avslutar med mina vanliga varningar:Dessa 10 aktier varierar i storlek och bransch, men de är inte avsedda att vara en diversifierad portfölj. Jag förväntar mig att aktierna kommer att slå marknaden under det kommande året, men jag tror inte på att hålla aktier i mindre än fem år, så se dessa som långsiktiga investeringar. Jag kommer bara med förslag här. I slutändan är valen dina.

James K. Glassman är ordförande i Glassman Advisory, ett konsultföretag för offentliga angelägenheter. Han skriver inte om sina kunder. Av de aktier som rekommenderas i den här kolumnen äger han Amazon.com. Hans senaste bok är Skyddsnät:Strategin för att minska risken för dina investeringar i en tid av turbulens.

Proffsens val:22 bästa aktier att investera i för 2022

12 bästa aktieval för att skydda din portfölj

De 5 bästa aktiefonderna för pensionssparare 2019

Tilläggsvärde:7 toppaktier för 2019

5 aktieval för USA:s eviga handelskrig

Analytikernas 7 bästa aktieval för 2019 års andra halvlek

10 bästa aktieval av USA:s största pensionsfonder

James Glassmans 10 börsval för 2021