För inte så länge sedan var en ung amerikansk kvinna som jag känner väl på semester i Paris och bestämde sig för att hon skulle satsa på sitt lyxiga favoritmärke. Hon gick till Hermès-butiken på Rue du Faubourg Saint-Honoré och köpte en blus i blått och guld och en svart kjol. Sedan, för det stora köpet, gick hon tillbaka till bottenvåningen för att köpa en handväska. Hermès-väskorna sträcker sig från cirka 4 000 $ till sex siffror. En säljare sa till kvinnan att hon skulle behöva skicka ett sms och be om en reservation nästa dag. Kvinnan följde plikttroget. Sex timmar senare kom en text (på franska) som svar:"På grund av ett stort antal förfrågningar kan vi inte hedra dina." Hermès skulle inte sälja en handväska till henne!

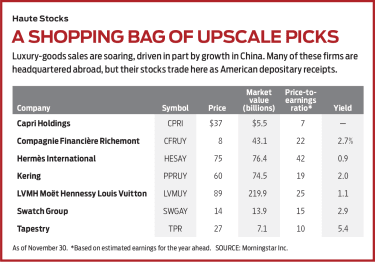

Kan det möjligen finnas en bättre verksamhet än en där efterfrågan så överstiger utbudet? Hermès International (symbol HESAY, $75) har hittat formeln. Företaget är en sele- och sadelmakare som grundades 1837 och säljer nu alla typer av lädervaror, såväl som klänningar, halsdukar, smycken, möbler och mer, i 310 butiker runt om i världen. Med nästan 15 000 anställda (9 000 av dem i Frankrike) tillverkar Hermès även varor för andra lyxmärken, inklusive skor från John Lobb och Puiforcat serviser. Familjen Dumas – den femte rikaste i världen, med ett nettovärde på 49 miljarder dollar – kontrollerar Hermès, men den goda nyheten är att du kan äga aktier själv genom amerikanska depåbevis, som handlas som alla andra aktier på amerikanska börser. (Priser, returer och annan data gäller den 30 november.)

Affärerna blomstrar. För de sex månader som slutade den 30 juni 2019 ökade både försäljningen och nettovinsten med 15 % jämfört med samma period ett år tidigare. Hermès har gjort en stor satsning på Asien, där 41 % av dess butiker finns (jämfört med bara 13 % i Nordamerika), och satsningen ger resultat. Tyvärr är framgången ingen hemlighet. Aktien har ungefär fördubblats under de senaste tre och ett halvt åren, och det är inte billigt. Men det finns få andra sektorer som kan erbjuda denna typ av tillväxt.

När pengar inte är något föremål. Lyxvaruföretag rider på en våg. Enligt en undersökning av Credit Suisse är globala miljonärer (i US-dollar termer) nu 47 miljoner, vilket står för 44 % av världens rikedom men mindre än 0,1 % av världens befolkning. Du kan förneka denna ojämna fördelning av rikedomar, men du kan också tjäna på det. Enligt Bain &Co. nådde försäljningen av lyxvaror uppskattningsvis 300 miljarder dollar 2019, till stor del driven av en tillväxt på 18 % till 20 % på Kinas fastland jämfört med föregående år. Trots en avmattning i sin ekonomiska tillväxttakt har Kina gått om USA som landet med flest rika människor.

Lyxvaruföretag drar nytta av kraften hos enskilda varumärken – namn som luktar av stil och kvalitet men också av lång livslängd. Investerare talar ofta om "vallgravar" eller skydd mot hård konkurrens som leder till stulna kunder och lägre priser. Patent ger vallgravar, men kraftfulla varumärken är lika bra - ofta bättre, faktiskt, eftersom de består. Ingen annan än Hermès kan göra en Hermès-handväska, precis som Rolex är känt för sina eleganta klockor. Visst, de kan kopieras olagligt, men andra rika människor – den publik som detaljhandelsköpare mest vill imponera på – vet den äkta varan.

Det största av lyxvaruföretagen är ett underverk:LVMH Moët Hennessy Louis Vuitton (LVMUY, $89), som, liksom Hermès och den privatägda modejätten Chanel, är baserad i Paris. Ett konglomerat sammanfogat av den övertygande Bernard Arnault, som precis överträffade Bill Gates som världens näst rikaste person, LVMH har ett börsvärde (aktier utestående gånger aktiekursen) på 220 miljarder dollar, nästan tre gånger så mycket som Hermès.

LVMH nådde en överenskommelse i november om att köpa ett av de få lyxvaruföretagen som inte är baserade i Europa:Tiffany (TIF), den 183-åriga juveleraren. Med förvärvet (16 miljarder dollar i kontanter) ansluter sig Tiffany till en portfölj av 75 LVMH-företag, som förutom läderdesignern Vuitton, champagnetillverkaren Moët &Chandon och konjakkungen Hennessy inkluderar juvelerare Bulgari och Chaumet; modehusen Christian Dior, Fendi, Givenchy och Loro Piana; plus sådana odds och mål som den exklusiva hotellkedjan Belmond, affärstidningen Les Echos och den berömda bubbliga Dom Pérignon. LVMH-aktien har stigit 59 % under de senaste 12 månaderna, men aktiens värdering är inte så högklassig som man kan tro:en pris-vinstkvot på 24,5, baserat på konsensusvinstprognoser för det kommande året.

När LVMH riktar in sig på förvärv, hur övertygar det aktieägarna – av vilka många är medlemmar i grundarfamiljen – att sälja? För det första erbjuder det likviditet, vilket gör att barnbarnsbarn kan ta ut pengar, plus stordriftsfördelar och ledningskunnande. Till exempel säger analytiker att Bulgari har mer än fördubblat försäljningen sedan det förvärvades av konglomeratet 2011.

Mindre versioner av LVMH frodas också. Kering (PPRUY, 60 dollar), även baserad i Paris, äger sådana högmodemärken som Gucci, Bottega Veneta, Yves Saint Laurent, Alexander McQueen och Brioni (vars kostymer gynnas av president Trump). För de nio månaderna som slutade den 30 september ökade Kerings intäkter med 17 %. Aktien handlas till en P/E på strax under 20 (under den för LVMH) och ger 2 % (nästan dubbelt så mycket som LVMHs avkastning). Compagnie Financière Richemont (CFRUY, $8), baserat i Bellevue, Schweiz, erbjuder bra värde och handlas långt under 2014 års högsta. Richemont lutar åt smycken och klockor, med märken som Cartier, Van Cleef &Arpels, Piaget, dunhill och Chloé.

Lyxigare än du tror. Låt dig inte luras av namnet på Swatch Group (SWGAY, $14). Det är en annan schweizisk samlare av lyxmärken, inklusive Harry Winston, Omega och Jacquet-Droz, en 261-årig schweizisk urmakare vars klockor når upp till tiotusentals dollar. Aktien har fallit 40 % sedan mitten av 2018 på grund av svag försäljning, men problemet verkar vara tillfälligt, och aktien handlas till en låg värdering med nästan 3 % avkastning.

En annan mindre aktie med flera lyxmärken är Londonbaserade Capri Holdings (CPRI, $37), med ett börsvärde på nästan $6 miljarder. Det har tre innehav, alla starka namn:Jimmy Choo, Michael Kors och Versace. Men tillväxten på sistone har gjort en besvikelse, och aktien föll kraftigt och tappade cirka 65 % av sitt värde under 12-månadersperioden fram till slutet av augusti 2019. Den har kommit tillbaka lite sedan dess och handlas till ett P/E på bara 7, baserat på konsensusprognoser för vinst för de kommande 12 månaderna.

Vill du ha ett amerikanskt företag? Gobeläng (TPR, $27) är baserat på trendiga Hudson Yards i New York. Dess varumärken - Kate Spade, Coach och Stuart Weitzman - är av hög kvalitet men ett snäpp under lyx. Ändå kan aktien, precis som Capri, vara för attraktiv för att ignorera. Aktierna har fallit med ungefär hälften sedan april 2018 och handlas till en P/E på bara 10, baserat på konsensusprognoser för de kommande 12 månaderna, med en avkastning på mer än 5 %.

Förutom Hermès har de flesta stora enskilda lyxvaruföretag antingen förvärvats eller – som Chanel, Rolex, juveleraren Graff och världens bästa herrdesigner, det italienska företaget Kiton – privata.

Det finns inget behov av en fond för lyxvaror. Köp bara LVMH, Kering eller Richemont – eller alla tre – och överväg starkt även de enskilda företagen och mindre multiföretagsaktier. Om den globala ekonomin bromsar kan dessa företag drabbas och deras aktiekurser kan falla. Köp i så fall mer. Att utveckla ett nytt lyxvarumärke är en dyr och tidskrävande satsning. Men du kan bli en partner i de etablerade.

James K. Glassman är ordförande i Glassman Advisory, ett konsultföretag inom offentliga angelägenheter. Han skriver inte om sina kunder. Hans senaste bok är Skyddsnät:Strategin för att minska risken för dina investeringar i en tid av turbulens. Han äger inga av aktierna som nämns i den här kolumnen.

91 bästa utdelningsaktier från hela världen

Börsen idag:USA-aktier tar tag i stafettpinnen från Kina

8 aktier som är redo att dra nytta av en svagare dollar

De bästa och sämsta Dow-aktierna från 2020

De bästa och sämsta S&P 500-aktierna från 2020

Vinst med dessa 7 planetvänliga företag

Börsen idag:Aktierna backar från de senaste topparna

Använda alternativ för att tjäna på tidsförfall