Bråket i januari om ett företag som heter GameStop förde plötsligt bruket att kortsluta aktier tillbaka till allmänhetens rampljus. GameStop säljer videospel via ett nätverk av tusentals butiker som har den anakronistiska känslan av Blockbuster-butiker. Affärerna har försämrats, främst på grund av konkurrens på nätet. GameStop skrapade fram en vinst under räkenskapsåret 2017 (som slutade den 31 januari 2018), förlorade sedan pengar under de kommande två åren och beräknas ha förlorat 680 miljoner USD under de senaste 12 månaderna.

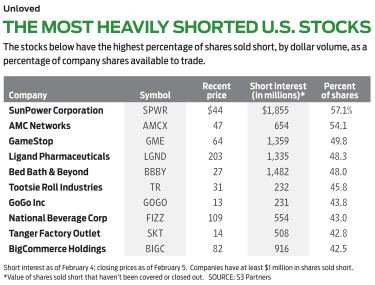

GameStop var en bra kandidat för en short – det vill säga en satsning på att aktiekursen skulle sjunka (en process som jag kommer att beskriva kort). Och faktiskt, om du hade kortat GameStop för ett tag sedan, kunde du ha tjänat mycket pengar. Aktiekursen sjönk från mitten av $30 i november 2015 till $3,85 förra sommaren. Sedan började priset på GameStop att klättra, utan någon särskilt god anledning, och aktierna stängde 2020 på cirka 19 USD, vilket vissa blankare ansåg var ohållbart högt för ett tegel-och-murbruksföretag som vältrade sig i rött bläck.

Det är här historien tar en ovanlig vändning, bekant för alla som följer aktiemarknaden. Under loppet av två veckor höjde GameStops aktier till 348 $. Kortsäljarna, främst hedgefonder, krossades, handelsplattformar som Robinhood begränsade köpen och politiker och tillsynsmyndigheter orsakade uppståndelse. Allt jag vill säga om GameStop är att alla aktiekurser går upp och ner, men i det långa loppet speglar de det faktiska underliggande värdet på företaget. Så ingen tillväxt, ingen vinst, ingen aktiekurs på tre hundra dollar.

Mitt ämne för den här kolumnen är dock inte GameStop-kontroversen, som av vissa har framställts som en moralisk tävling mellan skrattiga små investerare kontra onda Wall Street-spekulanter. Mitt ämne är blankning, vilket var predikatet för kontroversen i första hand.

Vad Gershwin visste. När jag var barn, och lyssnade på mina föräldrars skivor, fascinerades jag av en rad från låten "I Can't Get Started", med text av Ira Gershwin. Det stod, "1929 sålde jag kort." Jag trodde att det betydde att låtens huvudperson sålde alla sina aktier före kraschen. Senare, efter att ha lärt mig om blankning, insåg jag att han gjorde mycket bättre än så. När du säljer kort säljer du inte innan något händer. Du säljer något du faktiskt inte har. Du är kort, i det här fallet av aktier, så du lånar dem av någon som äger dem.

Kortsäljaren tar sedan dessa aktier och säljer dem omedelbart till marknaden till någon annan (därav "kortsäljare"). Målet är att senare köpa tillbaka aktierna till ett lägre pris och lämna tillbaka dem till den som säljaren lånat dem av från början. Föreställ dig till exempel att du säljer 100 Coca-Cola-aktier för 50 USD per aktie. Genom din mäklare ber du att få låna 100 aktier av en nuvarande aktieägare. Du säljer dem samma dag och fick $5 000. En månad senare har aktien sjunkit till 44 dollar. Du betalar $4 400 för dessa aktier och returnerar dem till den ursprungliga långivaren. Din vinst är $600, minus provisioner för köp och försäljning och minus ränta på lånet av aktierna.

Den interna mekaniken är komplicerad, men för investeraren är allt enkelt. Korta aktien. Om det går ner tjänar du pengar. Går det upp så förlorar du. Det är motsatsen till att köpa en aktie, så risken är liknande, eller hur? Fel. När du köper en aktie är det värsta som kan hända att den går till noll och du förlorar det du investerat. Men med en kort kan du förlora mycket mer.

Säg att du shortade 100 aktier i GameStop när det var $20 per aktie och det går upp till $300. Du lånar aktierna och säljer dem och plockar in 2 000 dollar. Men inom några veckor kommer det att kosta dig 30 000 USD att köpa de aktier du behöver ge tillbaka till långivaren. Under tiden har din mäklare ringt dig för att sätta upp marginal - eller säkerhet - för att säkerställa att du har pengarna så småningom att leverera aktien till långivaren. När kursen på aktien stiger måste du lägga upp mer och mer marginal.

Tänk nu på en investerare, till exempel en hedgefond, som har shortat inte 100 utan 1 miljon aktier i GameStop. En investering på 20 miljoner dollar blir plötsligt en skuld på 300 miljoner dollar. När aktiekursen stiger kan en sådan investerare vilja stänga sin position - det vill säga köpa 1 miljon aktier. Men de aktierna är inte lätta att hitta – delvis för att så många andra investerare har korta positioner och är i samma båt. För att hitta tillräckligt med aktier måste investeraren bjuda upp priset. Detta kallas en kort squeeze, och det är en skräck att se om du är den som är kort.

En satsning mot historien. En squeeze är bara en anledning till att shorting av aktier är en dålig idé. En annan är att aktier i genomsnitt går upp snarare än ner, så att sälja kort är inte detsamma som att ständigt ringa efter en slant. Oddsen att en fjärdedel kommer upp är en av två, men oddsen för att en aktie faller under ett givet år är ungefär en av fem. Faktum är att S&P 500-indexet, riktmärket för stora aktier, har stigit under nio av de senaste 10 åren och 25 av de senaste 30. Naturligtvis kan en enskild aktie sjunka även under ett år som totalt sett är bra för marknadsföra. Under 2020 föll 11 av de 30 Dow-aktierna i pris då indexet som helhet steg med 7,3 %. Tre av de elva – Boeing, Walgreens Boots Alliance och Chevron – sjönk mer än 20 % vardera.

Problemet är att veta vilka aktier som kommer att falla på en marknad där miljontals investerare sätter priser baserat på all tillgänglig information. Om du tror att du kan identifiera en förlorare är mitt råd att inte köpa den. Motstå kortslutning. Om du väljer en bunt aktier slumpmässigt och köper dem (det vill säga gå "lång"), visar historien att du kommer att få en avkastning på 10 % per år. Om du blankar aktier på måfå kommer du att förlora så mycket, plus lånekostnader. Föreställ dig att du för 15 år sedan (en period som täcker den intensiva björnmarknaden 2008) hade lagt in 10 000 USD i ProFunds Bear, en värdepappersfond vars resultat följer motsatsen till S&P 500, som om en investerare kortade indexet. Du skulle ha mindre än $1 500 idag. Däremot skulle Vanguards S&P 500-fond ha förvandlat dina 10 000 USD till nästan 42 000 USD.

Ändå kan det finnas tillfällen då du vill säkra dina vinster – det vill säga låsa in dem om du inte har råd att se din portfölj falla kraftigt. Till exempel kan du ha samlat på dig pengar för att skicka din dotter till college och oroa dig för vad som skulle hända om marknaden plötsligt skulle falla med 30 % – som den gjorde på bara fem veckor i februari och mars 2020. Du kan sälja hälften av dina aktier och köpa en omvänd fond. Du kan också köpa en option som ger dig rätt att "sätta" - eller tvinga någon annan att köpa - indexaktier till dagens värde. Konceptet liknar ett kort, men allt du kan förlora är kostnaden för alternativen.

Ett mycket enklare sätt att låsa in vinster är att sälja aktien, betala kapitalvinsten (du måste göra det ändå för att betala undervisningen) och köpa en statssedel eller lägga pengarna på banken. Vad du än gör, kom ihåg min uppmaning med ett ord när du känner dig sugen på att sälja korta aktier:Gör det inte.

10 saker du bör veta om ISA

Föräldrar vet inte alltid bäst om ekonomi

Socialförsäkring ... Vad jag gillar med den (och vad jag inte gör)

Marginal Trading kontra blankning

Bortförsäljning vs. säljalternativ:Vad är skillnaden?

Vanliga frågor (FAQs) om börsintroduktioner

Bortförsäljning förklaras – vad är blankning på aktiemarknaden?

Futures Trading Verktyg du förmodligen inte känner till